最近では当たり前となった米国株投資ですが、20年以上から米国のNASDAQ市場に注目し設定されたのが、三菱UFJ国際投信の三菱UFJ NASDAQオープンです。

北米カテゴリーの中でも、かなりパフォーマンスが優秀なファンドなので今日紹介していきます。

三菱UFJ NASDAQオープンBコースには為替ヘッジありのAコースとヘッジなしのBコースがありますが、人気の高いBコースを今日は分析していきます。

「三菱UFJ NASDAQオープンBコースって投資対象としてどうなの?」

「三菱UFJ NASDAQオープンBコースって持ってて大丈夫なの?」

「三菱UFJ NASDAQオープンBコースより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

三菱UFJ NASDAQオープンBコースの基本情報

投資対象は?

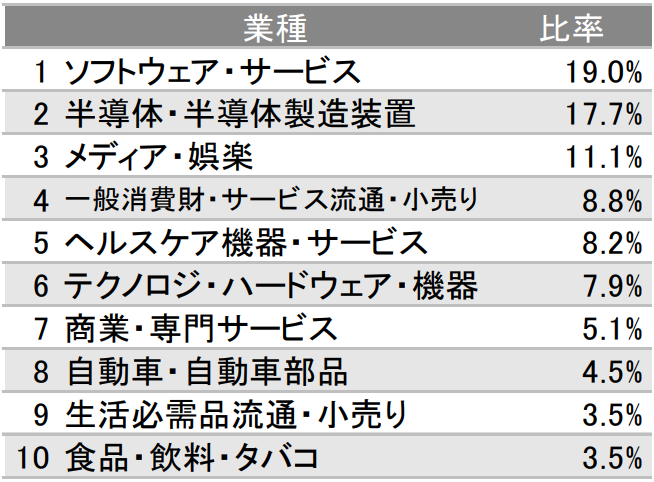

三菱UFJ NASDAQオープンBコースの投資対象は、米国のNASDAQ上場株式を投資対象としています。成長性・安定性・収益性の観点からスクリーニングをかけ、最終的には50銘柄くらいにまで絞り込みます。

業種別でみると、ソフトウェアや半導体の比率が高くなっていますね。

※引用:マンスリーレポート

現在の三菱UFJ NASDAQオープンBコースの組入銘柄数は46銘柄となっています。米国の超大型銘柄を中心に投資をしており、ポートフォリオに珍しさはないと言えます。

※引用:マンスリーレポート

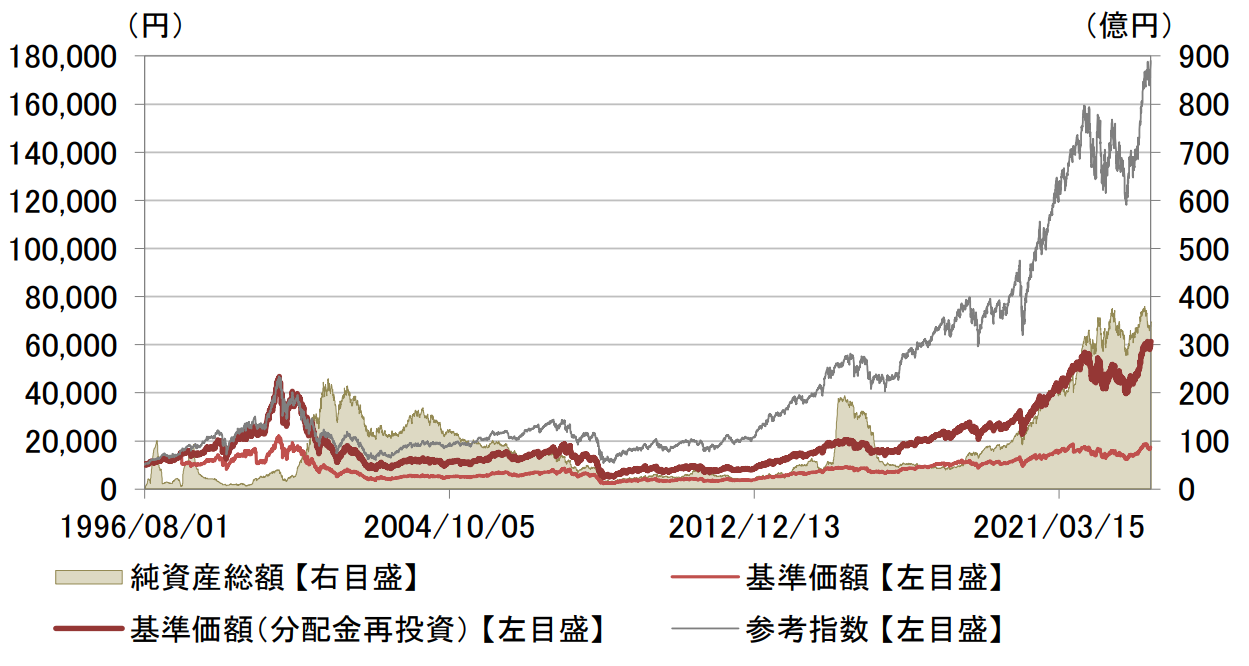

純資産総額は?

続いて、三菱UFJ NASDAQオープンBコースの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

三菱UFJ NASDAQオープンBコースは20年以上前から運用されていますが、規模としては350億円くらいで、そこまで大きいファンドとは言えません。ただ、規模としては問題ない水準ですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

三菱UFJ NASDAQオープンBコースの実質コストは1.77%とかなり高くなっています。購入時手数料も高いので、なかなか投資しづらいファンドであることは間違いありませんね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.672%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.77%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

三菱UFJ NASDAQオープンBコースの評価分析

基準価額をどう見る?

続いて、三菱UFJ NASDAQオープンBコースの基準価額の推移を見てみましょう。

分配金再投資の基準価額(青線)を見てみると、20222年には大きく下落していますが、2023年になると、かなり大きく上昇していることがわかります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、三菱UFJ NASDAQオープンBコースの利回りを見ていきます。

直近1年間の利回りは+29.92%とかなり高いです。3年、5年。10年平均利回りは、15%を超えていますので、かなり優秀なパフォーマンスのように見えます。

ただ、この時点でいいか悪いか判断しないようにしてください。他のファンドと比較をしてから投資判断するようにしましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +29.92% |

| 3年 | +18.41% |

| 5年 | +16.66% |

| 10年 | +17.11% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している米国株式ファンドランキング

同カテゴリー内での利回りランキングは?

三菱UFJ NASDAQオープンBコースは北米株式カテゴリーに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

三菱UFJ NASDAQオープンBコースは、直近3年の利回りを除いて、上位20%に入っており、かなり優秀なパフォーマンスであることわかります。これくらい優秀なファンドに投資をしたいものですね。

| 上位●% | |

| 1年 | 16% |

| 3年 | 56% |

| 5年 | 9% |

| 10年 | 9% |

※2023年10月時点

年別運用パフォーマンスは?

三菱UFJ NASDAQオープンBコースの年別の運用パフォーマンスを見てみましょう。

2018年、2022年はマイナスとなっていますが、他の年では30%以上のプラスを続けており、しっかり長期保有をすることができれば、かなり高いリターンが期待できそうです。

| 年間利回り | |

| 2023年 | +42.31%(1-9月) |

| 2022年 | ▲27.33% |

| 2021年 | +39.77% |

| 2020年 | +36.31% |

| 2019年 | +32.51% |

| 2018年 | ▲2.86% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

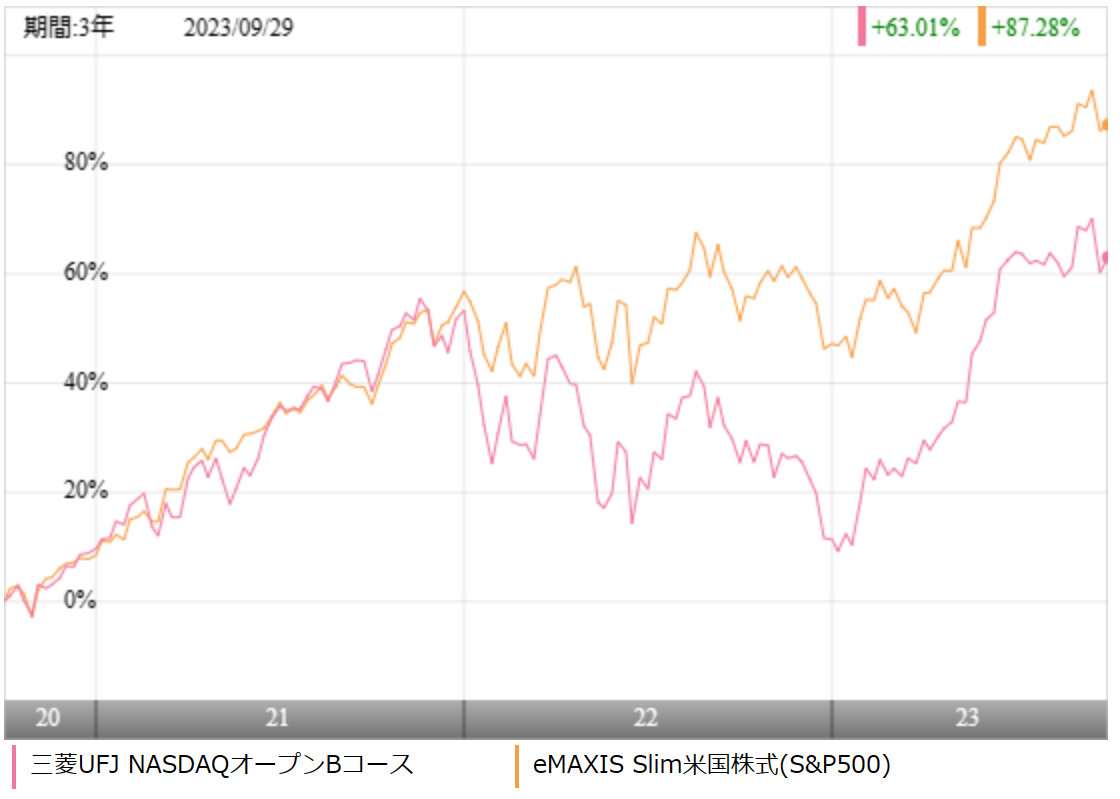

三菱UFJ NASDAQオープンBコースへの投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

三菱UFJ NASDAQオープンBコースは、米国株に投資をしていきますので、米国の代表的な指数であるS&P500に連動するeMAXIS Slim 米国株式(S&P500)と比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、2021年までは三菱UFJ NASDAQオープンBコースが大きくリードしていましたが、2022年以降はeMAXIS Slim 米国株式(S&P500)に大きく差をつけられています。

より長期のパフォーマンスはどうでしょうか?

| 三菱UFJ NASDAQ | Slim 米国株式 | |

| 1年 | +29.92% | +23.68% |

| 3年 | +18.41% | +23.72% |

| 5年 | +16.66% | +15.80% |

| 10年 | +17.11% | - |

※2023年10月時点

5年平均利回りでは、三菱UFJ NASDAQオープンBコースのほうがわずかですが、勝っています。あまり大きな差ではないので、無理に高いコストを支払って、変動幅の大きい米国NASDAQオープンBコースに投資するかは悩ましいところです。

ただ、どちらのファンドも優れたファンドなのは間違いありません。

類似ファンドとの利回り比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

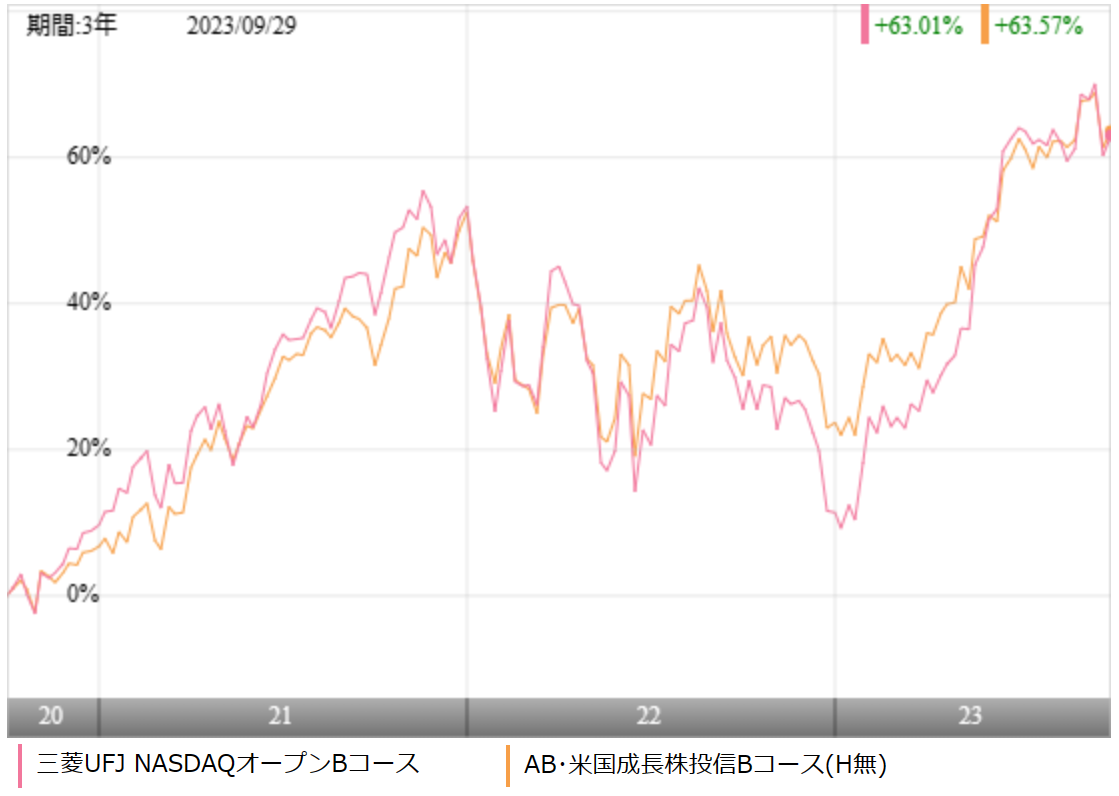

今回は、三菱UFJ NASDAQオープンBコースと同じように米国株に投資をしているアライアンス・バーンスタインの米国成長株投信Bコースとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間においては、ほぼ互角のパフォーマンスとなっています。

米国成長株投信は相当優秀なファンドですので、このファンドに勝つのこと自体が難しいですが、パフォーマンスで米国成長株投信と競えているだけでも優秀です。

より長期のパフォーマンスでもかなり競ってはいますので、どちらのファンドに投資をするのも悪くないですね。

| 三菱UFJ NADSAQ | 米国成長株B | |

| 1年 | +29.92% | +25.71% |

| 3年 | +18.41% | +18.31% |

| 5年 | +16.66% | +16.72% |

| 10年 | +17.11% | +18.21% |

※2023年10月時点

最大下落率はどれくらい?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、三菱UFJ NASDAQオープンBコースの最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲27.88% |

| 3カ月 | ▲56.48% |

| 6カ月 | ▲61.49% |

| 12カ月 | ▲70.59% |

※2023年10月時点

三菱UFJ NASDAQオープンBコースは2000年10月~2001年9月の1年間で最大70.59%下落しました。ITバブルのときはリーマンショックの時よりもさらに大きく下落していたことがわかりますね。万が一の時はそれくらいの下落も起きると覚悟したうえで投資をしましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

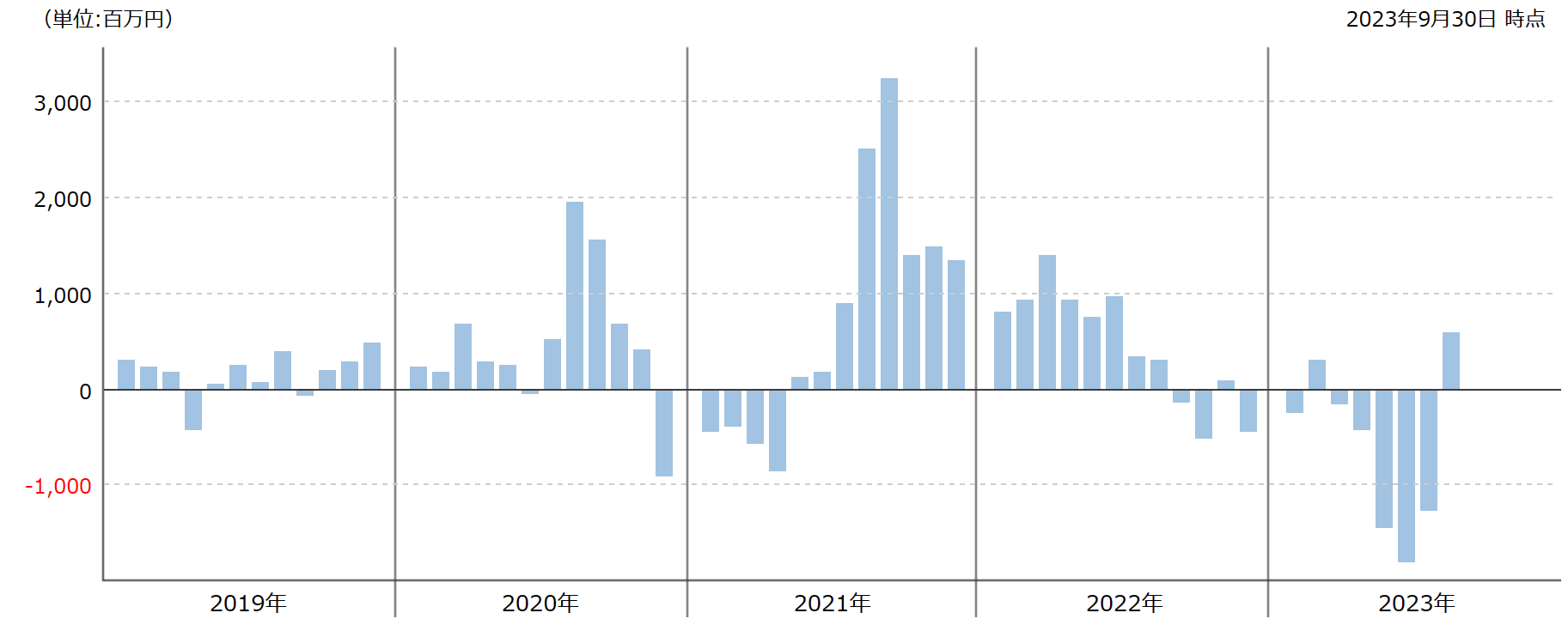

三菱UFJ NASDAQオープンBコースの評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけ三菱UFJ NASDAQオープンBコースを購入している人が多いということなので、評判が良くなっているということです。

三菱UFJ NASDAQオープンBコースは総じて、資金流入している月のほうが多いのですが、2023年では流出超過となっている月も目につきます。

パフォーマンスは申し分ないので、やはり値動きの大きさについていけなかったり、一部利確をしている人がいるものと思います。

※引用:ウエルスアドバイザー

三菱UFJ NASDAQオープンBコースの評価まとめと今後の見通し

いかがでしょうか?

2022年は米国市場も数年ぶりに下落トレンド入りしており、最近投資を始めた人はアタフタしている人も多かったと思います。

しかし、米国市場は過去何回も大きく下落した後も、必ずそれを乗り越え、高値を更新してきました。

そういう意味では、やはり米国株は底堅い投資先の1つだと思います。

その点、三菱UFJ NASDAQオープンBコースは直近10年のパフォーマンスで見ても、非常に優秀ですし、eMAXIS Slim米国株式のような超低コストのインデックスファンドにもパフォーマンスで負けていません。

ですので、高いコストを支払ってでも投資価値のある数少ないファンドの1つだと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点