世界でも有数のイノベーション都市として近年注目が集まっている中国の深セン。

中国のシリコンバレーと言われるほど将来有望なスタートアップが終結しており、多くの投資家が注目しています。

日興アセットマネジメントがこの流れをとらえて、深センにフォーカスしたファンドを新しく設定しましたので、独自の目線で分析していきたいと思います。

「深セン・イノベーション株式ファンドって投資対象としてどうなの?」

「深セン・イノベーション株式ファンドって持ってて大丈夫なの?」

「深セン・イノベーション株式ファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

深セン・イノベーション株式ファンドの基本情報

深センとは?

深センは1980年に中国政府に経済特区として指定されて以降、飛躍的な成長を遂げており、米国のシリコンバレーに匹敵する新たなイノベーション都市として注目が集まっています。

深センの優れている点は、1人当たりのGDPが中国主要都市トップで、国際特許出願件数もトップ、技術革新力などで評価する「グローバル・イノベーション・インデックス」のトップと中国国内だけでなく、グローバルで見ても、有数のイノベーション都市となっています。

投資対象は?

深セン・イノベーション株式ファンドの投資対象は、深セン証券取引所に上場している人民元建ての中国本土株式(中国A株)を主要投資対象とし、中長期的な値上がり益を目指します。

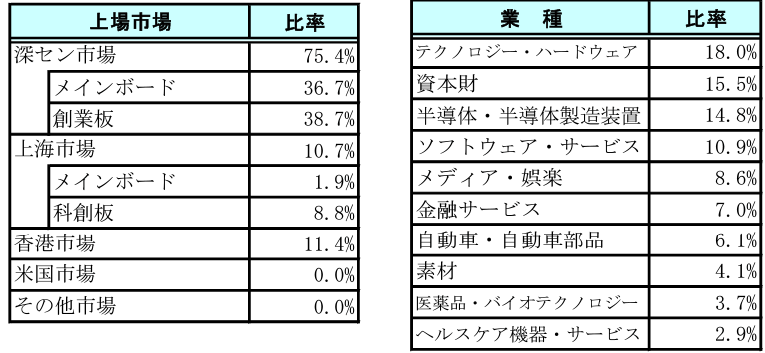

現在は57銘柄で構成されており、組入銘柄の比率を見ると、深セン市場のメインボードや創業板の比率が高く、今後成長余力の高い中小型の銘柄を中心に組み入れていることがわかります。

そして業種別でみると、テクノロジー・ハードウェアが約20%となっており、シリコンバレー同様、最先端の技術を開発する企業に投資をしていますね。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額が多い方が、ファンドマネージャーが資金を投資する際に有利であったり、他の投資家の解約の際の影響が小さくなりますので、良い投資信託と判断されます。

また純資産総額が減少しているファンドは、解約が増えているということです。さらに投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもあります。

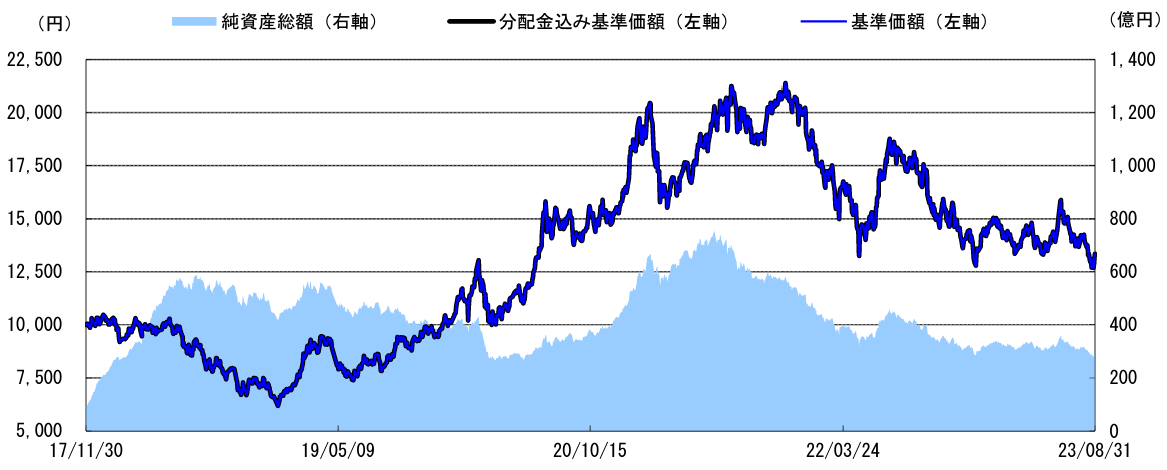

深セン・イノベーション株式ファンドは一時期現在700億円を超えていましたが、現在は290億円程度まで落ちています。

ただ、規模としては全く問題ありません。

※マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

深セン・イノベーション株式ファンドの実質コストは2.302%とかなり割高となっています。

高いパフォーマンスを出してくれるのであれば、我慢しなくもないですが、大きくプラスを出しても、すぐに大きなマイナスを出すような運用をしているファンドでは、積極的に投資はできませんね。

購入時手数料と合わせると5%を超えてきますので、投資する際には慎重にならざるをえません。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.705%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 2.302%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

深セン・イノベーション株式ファンドの評価分析

基準価額をどう見る?

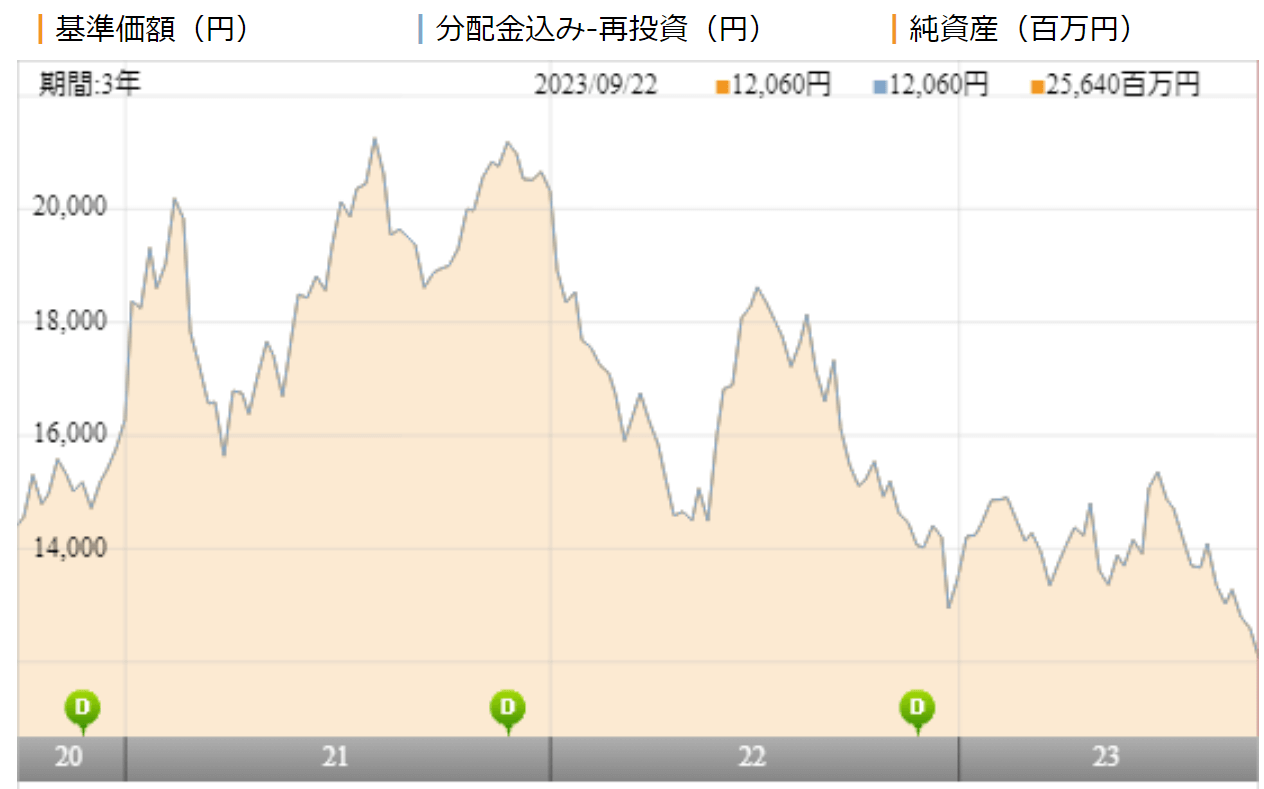

深セン・イノベーション株式ファンドの現在の基準価額は2021年以降下落を続けています。

世界的に見れば、2023年は上昇基調にありますが、中国恒大集団を代表とする不動産業界での危機がリスクオフの流れを作っていますね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

深セン・イノベーション株式ファンドの利回りはどうでしょうか?

5年平均利回りは10.30%と好調ですが、直近1年間の利回りは▲21.45%となっています。

利回りから見てわかるとおり、かなり基準価額の変動は大きいですので、一時的に評価損を抱える場合は、それなりの覚悟をして投資をしないと精神的に耐えられないでしょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲21.45% |

| 3年 | ▲4.18% |

| 5年 | +10.30% |

| 10年 | - |

※2023年9月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

深セン・イノベーション株式ファンドは、中国カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

深セン・イノベーション株式ファンドは5年平均利回りで上位3%に入っており、非常に優秀な成果を残していますが、直近1年は下位5%とパフォーマンスが優れません。

| 上位●% | |

| 1年 | 95% |

| 3年 | 43% |

| 5年 | 3% |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

深セン・イノベーション株式ファンドの年別のパフォーマンスを見てみましょう。

2018年の新規設定時は、30%以上の下落で始まったので、どうなることかと思いましたが、2019年、2020年は50%以上という驚異的なパフォーマンスとなっています。

ただし、2022年はまた30%以上の下落となっており、とにかく基準価額の変動幅が大きいので、投資を始めたばかりの人が手軽に投資をするようなファンドではないのでご注意ください。

| 年間利回り | |

| 2023年 | ▲4.34%(1-9月) |

| 2022年 | ▲32.30% |

| 2021年 | +22.61% |

| 2020年 | +60.77% |

| 2019年 | +54.26% |

| 2018年 | ▲34.98% |

※2023年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

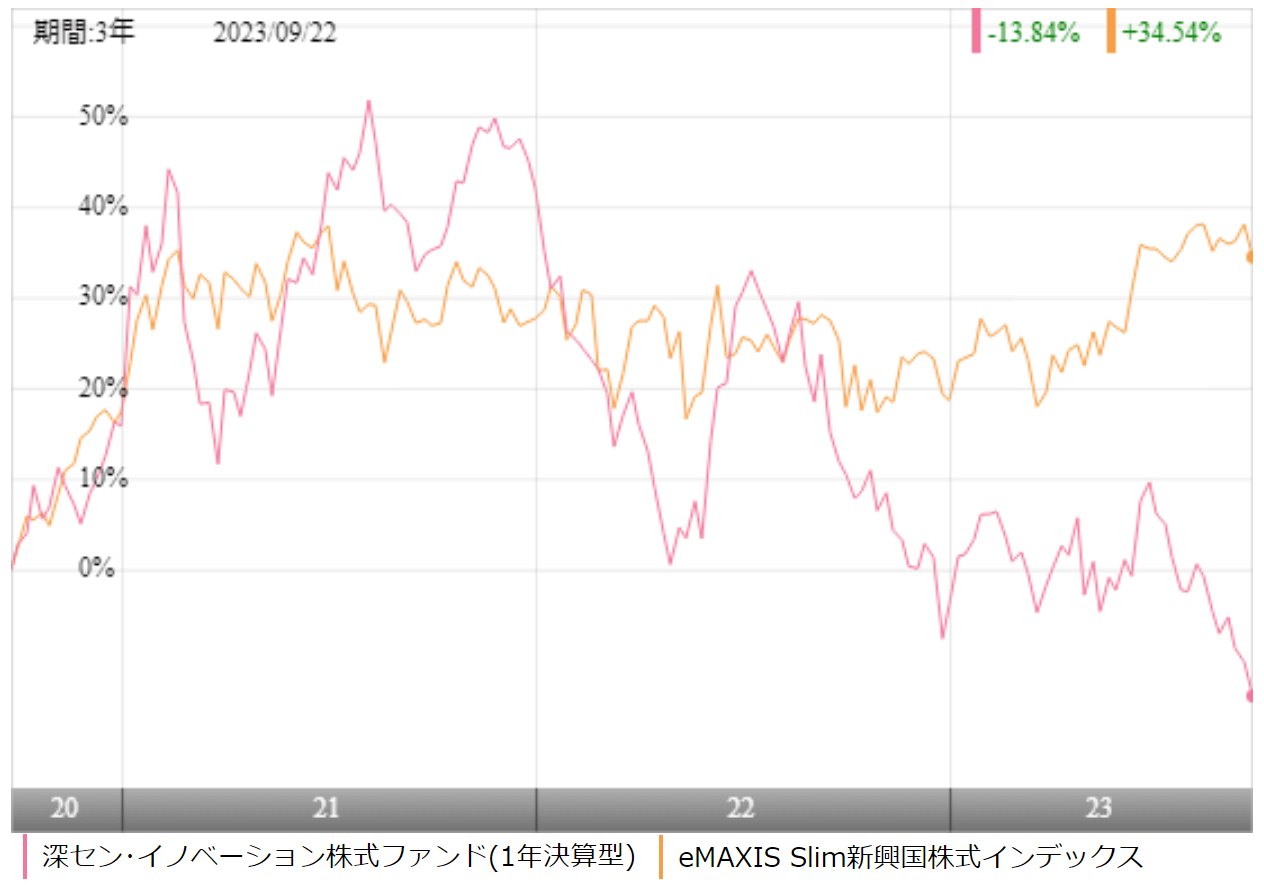

深セン・イノベーション株式ファンドへ投資をするのであれば、低コストのインデックスファンドとパフォーマンスを比較してからでも遅くはありません。

今回は、新興国株式の代表的なインデックスファンドであるeMAXIS Slim 新興国株式インデックスと比較をしました。

※引用:ウエルスアドバイザー

そもそも基準価額の変動幅が大きく違いますが、2022年に入ってからは、深セン・イノベーション株式ファンドが大きく差をつけられています。

このボラティリティの大きさは普通の投資家には耐えられないので、無難にeMAXIS Slim 新興国株式インデックスを選択すべきです。

| 年平均利回り | 深セン | slim 新興国 |

| 1年 | ▲21.45% | +7.71% |

| 3年 | ▲4.18% | +9.20% |

| 5年 | +10.30% | +6.42% |

| 10年 | - | - |

※2023年9月時点

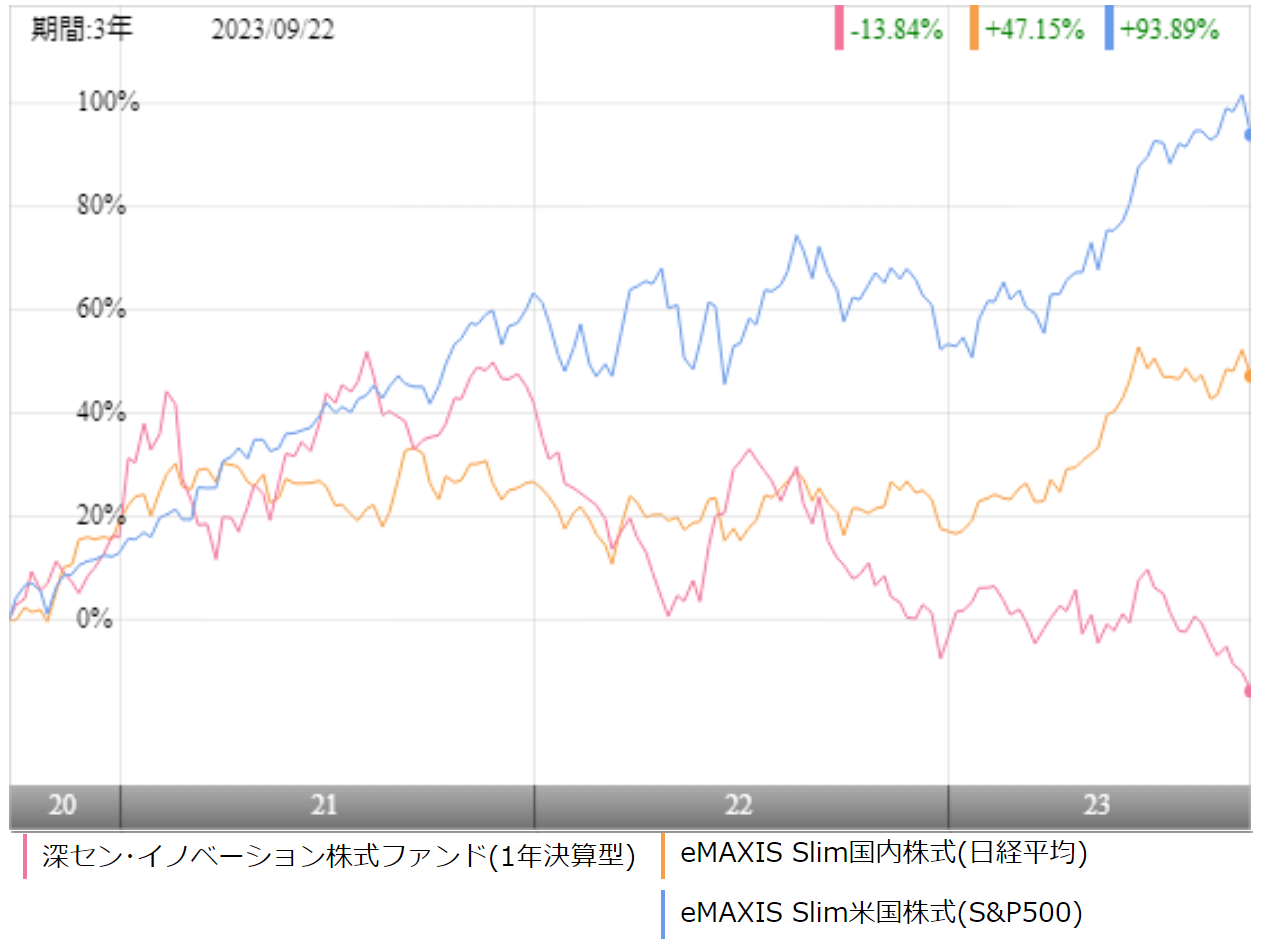

類似ファンドとの利回り比較

深セン・イノベーション株式ファンドは中国株式中心ですが、日本株100%のファンドや米国株100%のファンドと比較をして優位性はあるのでしょうか?

今回は、日経平均に連動するeMAXIS Slim 日本株式(日経平均)とeMAXIS Slim 米国株式(S&P500)と比較をしました。

※引用:ウエルスアドバイザー

深セン・イノベーション株式ファンドは2022年以降、他の2ファンドと比べても、悲惨な結果となっています。

5年平均利回りで見ると、まだ戦えるようなパフォーマンスにはなっていますが、さすがにおすすめできないですね。

| 年平均利回り | 深セン | slim 国内株式 |

| 1年 | ▲21.45% | +18.55% |

| 3年 | ▲4.18% | +14.09% |

| 5年 | +10.30% | +9.36% |

| 10年 | - | - |

※2023年9月時点

最大下落率は?

深セン・イノベーション株式ファンドに投資を検討する上で、事前にどの程度下落する可能性があるのかを把握しておいて損はありません。

まだ運用期間が短いですが、深セン・イノベーション株式ファンドの最大下落率は2018年1月~12月の▲34.98%となっています。

コロナショックの影響をあまり大きく受けなかったことが好調を維持できている要因ですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

| 期間 | 下落率 |

| 1カ月 | ▲18.11% |

| 3カ月 | ▲21.54% |

| 6カ月 | ▲29.88% |

| 12カ月 | ▲34.98% |

※2023年9月時点

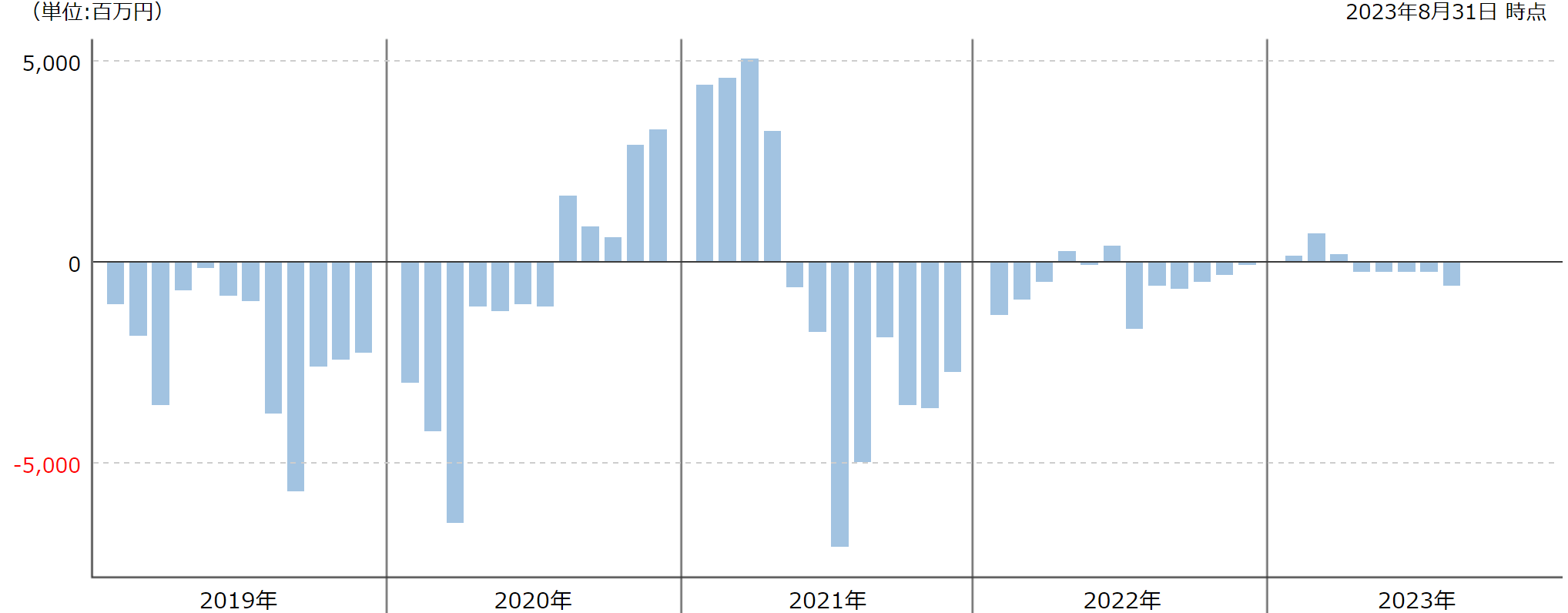

評判はどう?

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判が良いということです。

深セン・イノベーション株式ファンドは2019年~2020年にかけて資金が流出しつづけていましたが、2020年後半になってから、資金が流入超過となっていました。

しかし、2021年後半からパフォーマンスがまた悪化したため、資金が流出超過となっています。

かなり上下に大きく変動するファンドだからこそ、目先のパフォーマンスで売ったり買ったりしていては利益を出すことは難しいでしょう。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

深セン・イノベーション株式ファンドはNISAには対応しているので、投資をする際はうまく活用してください。

| NISA | iDeCo |

| 〇 | × |

※2023年9月時点

深セン・イノベーション株式ファンドの評価まとめと今後の見通し

深センは「中国の未来」ともいわれており、決済はスマートフォンが当たり前、公共交通機関は電気自動車に置き換わり、タクシー配車サービスアプリやスマホを活用したレンタサイクルもすでに日常的なサービスとなっています。

続々と中国国内から有望なスタートアップが深セン証券取引所への上場を目指して集まってきています。

中国のイノベーション企業は世界でも存在感を高めており、アリババやテンセントは世界の株式時価総額ランキングの上位にランクインしており、直近10年で第二のアリババやテンセントが出てきてもおかしくない状況です。

そして、MSCIエマージング指数の組み入れ対象に中国A株が採用されたので、今後、大きな資金流入が期待できるというのもプラス要因でしょう。

このような背景もある急騰している深セン・イノベーション株式ファンドですが、とにかく基準価額の変動が大きいのは気になります。

わずか1か月程度で、20~30%下落するのは当たり前なので、あまり大きな金額は投資をしようとは思えませんね。

ただ、将来性のあるファンドであることは間違いないので、ポートフォリオの一部に少し加えておくといった形であれば、投資をする価値があるかもしれません。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点