インデックスファンドの低コスト競争において、最前線で戦っているアセットマネジメントOneのたわらノーロードシリーズ。

今日は、たわらノーロード先進国債券の評価や評判、実質コストなどについて徹底的に分析したいと思います。

「たわらノーロード先進国債券って投資対象としてどうなの?」

「たわらノーロード先進国債券って持ってて大丈夫なの?」

「たわらノーロード先進国債券より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

たわらノーロード先進国債券の基本情報

投資対象は?

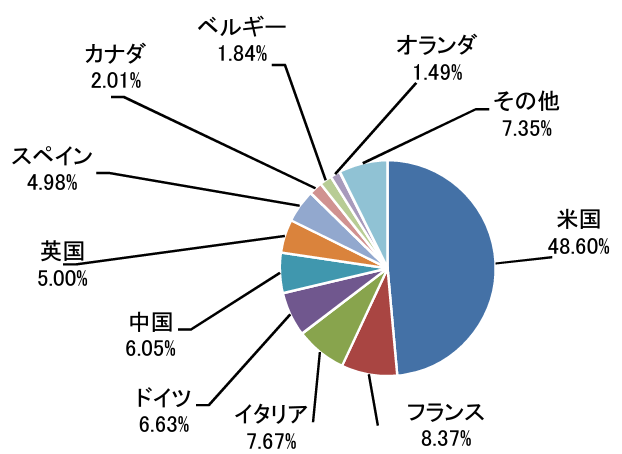

投資対象は、日本を除く世界主要国の公社債に投資をし、FTSE世界国債インデックス(円ベース、為替ヘッジなし)に連動する投資成果を目指します。

FTSE世界国債インデックスは昨年まで、シティ世界国債インデックスと呼ばれており、先進国債券の代表的なベンチマークです。

たわらノーロード先進国債券の組入銘柄数は現在約900銘柄となっており、北米と欧州で約87%を占めています。

※引用:マンスリーレポート

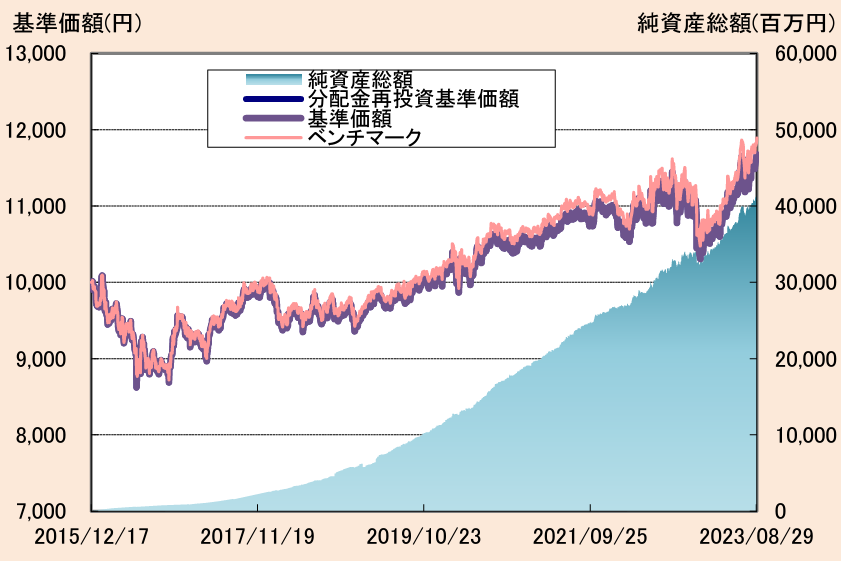

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

インデックスファンドの運用において、純資産総額というのも見るべきポイントです。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができず、インデックスから乖離してしまうリスクがあります。

また純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性があります。

たわらノーロード先進国債券は下図のように2015年の新規設定以来、着実に純資産総額を伸ばしており、現在の純資産総額は約415億円となっています。

ファンドの規模としては全く問題ありません。カテゴリー最低水準のコストとなっていますので、まだまだ純資産額は増えそうです。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

インデックスファンドにおいて、実質コストというのは何よりも重要な項目です。

FTSE世界国債インデックス連動型のファンドは運用会社各社が作っていますが、運用リターンはベンチマークに連動するため、どこも差がつきません。そうすると、実質コストの部分で良し悪しを決めることになるわけです。

たわらノーロード先進国債券の実質コストは約0.204%となっており、同カテゴリー内でも最低水準となっています。

| 購入時手数料 | 0 |

| 信託報酬 | 0.187%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.204%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

類似ファンドの信託報酬の比較

つづいて、類似ファンドと信託報酬を比較をしてみましょう。

FTSE世界国債インデックス(円ベース、為替ヘッジなし)をベンチマークとして採用しているファンドであれば、信託報酬の差が大きくパフォーマンスに影響してきます。

本来であれば、実質コストで比較をするべきですが、直近で信託報酬を下げていると、正確に実質コストを計算できないため、のちほど類似ファンドのパフォーマンスを比較することで、判断していきます。

たわらノーロード先進国債券は他のファンドと比べると、最安にはなっていませんが、かなり割安に水準であることには間違いありません。

| ファンド | 信託報酬(税込) |

| たわらノーロード先進国債券インデックス | 0.187% |

| eMAXIS Slim 先進国債券インデックス | 0.154% |

| smart-i 先進国債券インデックス | 0.187% |

※2023年10月時点

たわらノーロード先進国債券の評価分析

基準価額をどう見る?

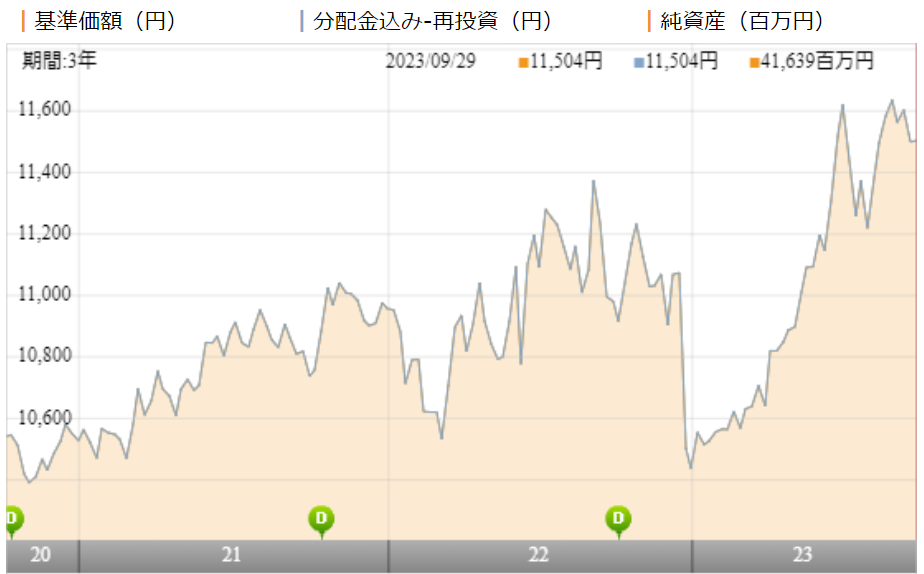

たわらノーロード先進国債券の基準価額はかなり大きく変動していますが、直近3年間は総じてプラスとなっています。

金利高で債券価格は下落するはずなのですが、為替が大きく円安に動いていることが要因と言えるでしょう。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、たわらノーロード先進国債券の運用実績を見てみましょう。

直近1年間の利回りは5.24%となっています。3年、5年平均利回りも3%程度はあり、安定したリターンを維持できています。先進国債券ファンドであれば、この水準が妥当なところです。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +5.24% |

| 3年 | +3.59% |

| 5年 | +3.99% |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

たわらノーロード先進国債券は、国際債券カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資すべきですので、同カテゴリー内でのパフォーマンスのランキングを調べました。

たわらノーロード先進国債券は、平均して上位40%に入っており、インデックスファンドとして十分な順位となっています。

| 上位●% | |

| 1年 | 37% |

| 3年 | 43% |

| 5年 | 39% |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

つづいてたわらノーロード先進国債券の年別のパフォーマンスを見てみましょう。

債券と聞くと、毎年安定してプラスのリターンになっていると思ってしまいがちですが、実際はそうでもありません。単純に利子を受け取るだけでなく、債券自体の価格が変動しまうため、思ったよりも安定してプラスになっていない現状があります。

平均すると2~3%のプラスのリターンにはなるので、それで満足という人はそれでよいですが、それなら自分で債券を購入したほうが安心して毎年プラスの運用ができますね。

| 年間利回り | |

| 2023年 | +10.05%(1-9月) |

| 2022年 | ▲4.95% |

| 2021年 | +3.77% |

| 2020年 | +4.78% |

| 2019年 | +5.16% |

| 2018年 | ▲3.67% |

| 2017年 | +4.74% |

| 2016年 | ▲3.96% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとの利回り比較

インデックスファンドに投資をするときは、同じベンチマークを採用している他のファンドとのパフォーマンス比較は必要不可欠です。

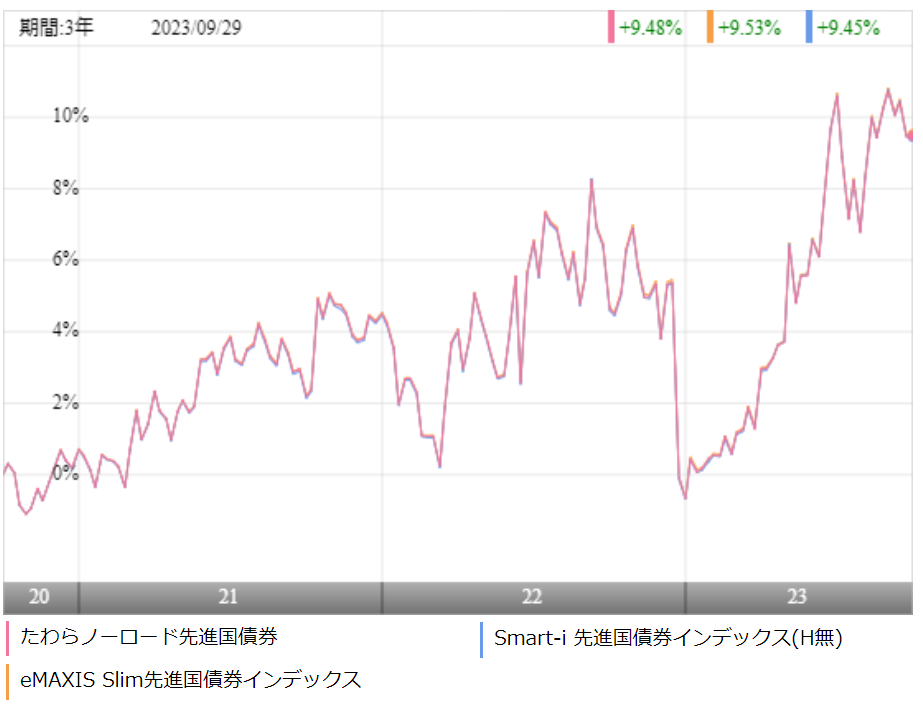

今回は、たわらノーロード先進国債券と同じ、FTSE世界国債インデックスに連動するeMAXIS Slim先進国債券インデックスとSmart-i 先進国債券インデックスと比較してみました。

引用:ウエルスアドバイザー

ご覧の通り、ほぼパフォーマンスに差はありませんが、信託報酬が割安だったeMAXIS Slim先進国債券インデックスが一歩リードしています。

このわずかな差は基本実質コストによる差だと思ってもらえばよいですが、わずかな差ではありますので、そこまで気にしなくてもあなたがメインで利用している口座から購入できるファンドでよいと思います。

他のカテゴリーのファンドとの利回り比較

先進国債券に投資をしたいという方は手堅く資産を運用したいと言う方だと思います。

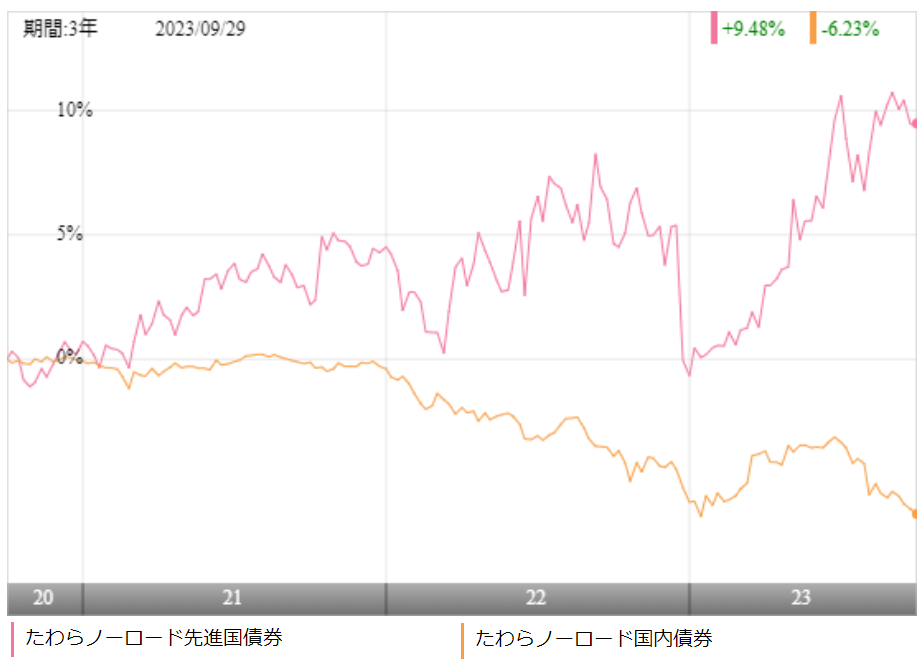

そのような場合、先進国債券にするか国内債券にするのか、迷う方もいると思いますので、たわらノーロード国内債券とパフォーマンスを比較してみました。

引用:ウエルスアドバイザー

詳しく見るまでもなく、たわらノーロード先進国債券が大きく引き離しています。このパフォーマンスを見ると、国内債券ファンドに投資をするという選択肢はあり得ませんね。

ただ根本的に、債券ファンドに投資をするか債券を直接購入するかという問題はあります。私自身はやはり債券を直接購入するほうがいいと思います。

債券ファンドのデメリット。なぜ私は債券ファンドをおすすめしないのか。

| たわら先進国債券 | たわら国内債券 | |

| 1年 | +5.24% | ▲2.76% |

| 3年 | +3.59% | ▲1.79% |

| 5年 | +3.99% | ▲0.81% |

| 10年 | - | - |

※2023年10月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

下に、ファンド設定来の最大下落率を期間別に集計したものを載せます。

たわらノーロード先進国債券の最大下落率は2016年1月~6月の半年間で9.60%となっています。

| 期間 | 下落率 |

| 1カ月 | ▲5.55% |

| 3カ月 | ▲7.76% |

| 6カ月 | ▲9.60% |

| 12カ月 | ▲7.70% |

※2023年10月時点

債券ファンドで手堅く運用したいという人にとっては、10%の下落は少し大きいかもしれませんが、

過去に先進国債券ファンドは20%近く下落したこともあるので、それくらいの下落はありえるものと心構えをしておいてください。

もちろん、長期保有をすれば、ちゃんとプラスのリターンが出ていますので、これくらいの下落はあるものだと思って、投資をすると、下落相場でも我慢できると思います。ただし、何も考えず保有し続けるのは厳禁です。

評判はどう?

続いて、たわらノーロード先進国債券の評判を見ていきたいと思います。

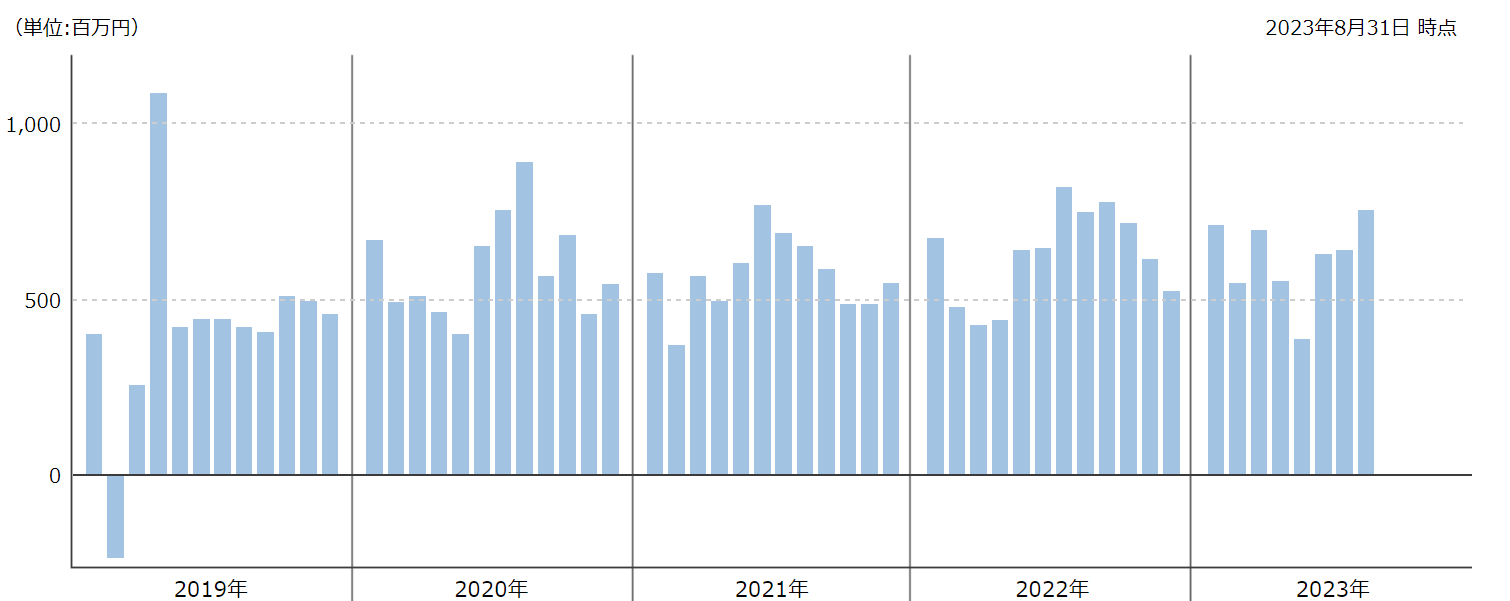

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

たわらノーロード先進国債券は2015年の新規設定以来、毎月資金が流入しています。iDeCoが始まったタイミングで、人気に火がつき、一気に資金流入が大きくなっています。

同カテゴリーで最低水準のコストを実現しているので、まだまだ人気は続きそうですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

たわらノーロード先進国債券のNISAとiDeCoの対応状況を確認しておきましょう。

たわらノーロード先進国債券はNISAもiDeCoも対応しているので、うまくiDeCoを活用してもよいと思います。

| NISA | iDeCo |

| 〇 | 楽天証券、みずほ銀行、イオン銀行、信金中央金庫、ソニー銀行、ソニー生命保険、JAバンク |

※2023年10月時点

たわらノーロード先進国債券の評価まとめと今後の見通し

国内債券ファンドと比べると、値動きが大きい先進国債券ファンドですが、たわらノーロード先進国債券はコストも最低水準となっているので、先進国債券に投資をしたいのであれば、たわらノーロード先進国債券を選択するのは間違ってはいません。

また国内債券ファンドと比較をしてもパフォーマンスが優れているので、先進国債券ファンドを選択するべきでしょう。

ただ、注意も必要です。分散投資の基本形といえば、国内株式・国内債券・海外株式・海外債券の4つのアセットクラスに分散する方法です。そうすると、海外債券を選択する必要が出てくるので、多くの方が先進国債券を選択します。

近年では、株式ファンドと債券ファンドの相関は高まっており、株式ファンドが下落すると、債券ファンドも下落する傾向があります。

そのため分散投資をしているつもりが、あまり分散効果がないと言うこともあり得るのです。ですので、本当に手堅く運用するのであれば、債券ファンドよりも債券に直接投資することをおすすめします。

債券であれば、確定利回りで運用ができますので、株式市場がいくら下落しようが気にすることはありません。

あまりイメージはないかもしれませんが、株や投資信託と同じように債券も今では手軽に購入することができます。

米国債投資の方法を以下にまとめていますので、ぜひ参考にしてみてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点