VIX関連銘柄の投資を推奨しているブロガーさんの中

には、米国VIベアETFの積立投資をおすすめしている

人がいます。

積立投資というのは、中長期的に右肩上がりに相場が

上昇していくことを前提に考えれば、相場の予測も必要

なく、ただ毎月一定額を購入するだけなので、非常に

有効な投資方法です。

そして、米国VIベアETFの場合、株式等とは異なり、

年間利回りも高いので、うまく運用ができれば、複利

効果も重なってとてつもないリターンが期待できます。

しかし、米国VIベアETFで積立投資をするには大きな

デメリットが存在します。

その点を考慮せずに積立投資をはじめれば、ほぼ間違

いなく退場することになるでしょう。

米国VIベアETFが積立投資に向いていると言われる理由

まず、米国VIベアETFが積立投資に向いていると言われ

る理由について改めて考えてみたいと思います。

投資初心者の方の中には、積立投資をしていれば、基本

的に負けることはないと思っている人もいるようですが、

決してそのようなことはありません。

以下のシュミレーションで確認してみましょう。

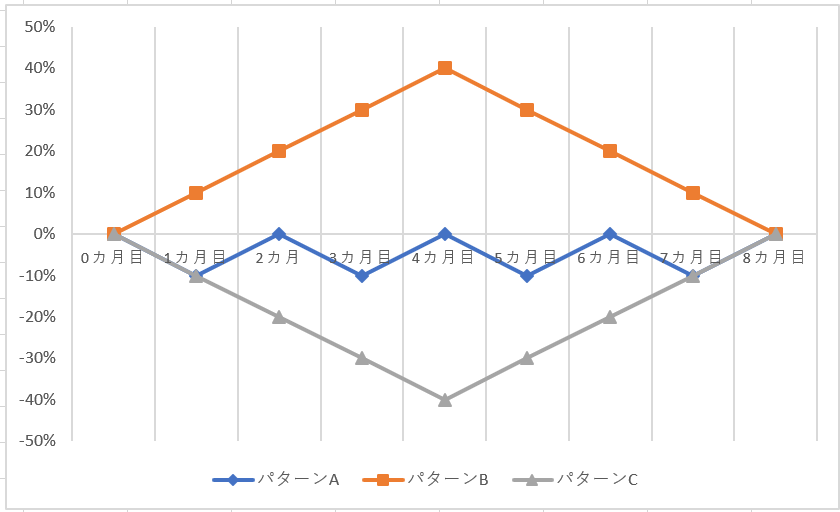

次の図はあるCFDの8カ月の累積リターンのシュミレー

ションを表しています。

パターンAの場合は1カ月目▲10%、2カ月+10%(累計0%)・・・と

いった見方をします。

パターンBの場合は1カ月目+10%、2カ月目+10%(累計20%)・・と

いう見方になります。

8カ月目の累積リターンは±0なので、このCFDがどの

パターンで収益を上げたとしても、累積リターンは

変わりません。

では質問です。

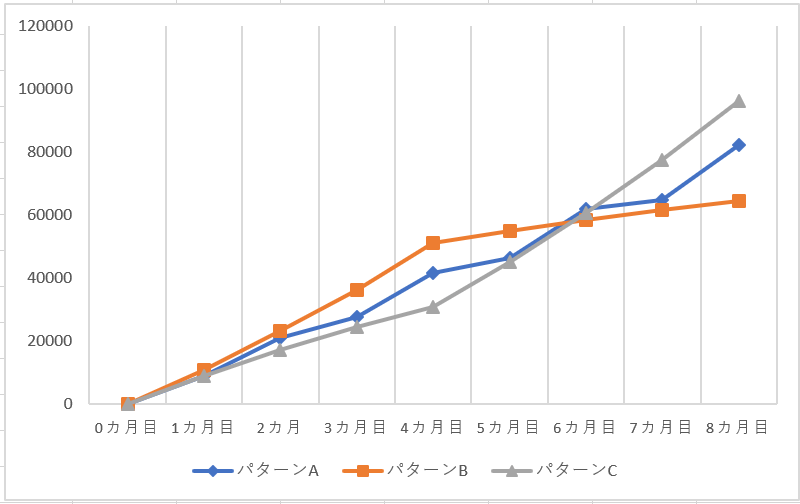

8カ月間の累積リターンはどのパターンでも同じですが、

毎月1万円ずつこのCFDを購入したとすると、時価総額

(積立金+運用益)は同じになるでしょうか?

結論を言ってしまうと、3パターンのどの運用がされる

かで時価総額は全く変わります。

仮にパターンBのような運用がされてしまうと、元本割れ

となってしまうのです。

一方で、パターンCのような運用がされれば、積立金を

大きく上回る運用益を手にすることができます。

ここで、非常に重要なのは、パターンCのように一時的

に運用がうまく行かなかったとしても、最終的にもとの

水準まで戻ってこれば、十分大きなリターンを得ること

ができるという点です。

逆に言えば、パターンBのような運用になる可能性のあ

る商品で積立投資はしてはいけないということになります。

ここで非常に重要なのは、米国VIベアETFの場合、仕組み

上、上昇圧力がかかりますので、必ず右肩上がりに価格は

上がっていきます。

ですので、積立当初運用がうまく行かなかったとして、

最後には必ず上昇します。

投資の世界では基本的に「絶対」はないのですが、米国VI

ベアETFの場合は、仕組み上、上昇するようになっています

ので、絶対右肩上がりに上昇すると言えるのです。

まだこの仕組みが理解できないという方は、こちらの記事

を読んでみてください。

S&P500 VIX短期先物指数とは?なぜ下落を続けるのか?

米国VIベアETFはSVXYというETFを参照していますが、

SVXYはS&P500 VIX短期先物指数のインバース型の商品

となっています。

インバース型というのは、逆の動きをするという意味

ですね。

なので、S&P500 VIX短期先物指数がなぜ仕組み上、

下落をつづけるのかを理解できれば、そのインバース

型のSVXYがなぜ上昇しつづけるのかを理解できます。

この仕組みをしっかりと理解できているかどうかで、

いざというときの判断に大きな影響を与えます。

必ず理解していおいてください。

SVXYの利回りから考える米国VIベアETFの積立シュミレーション

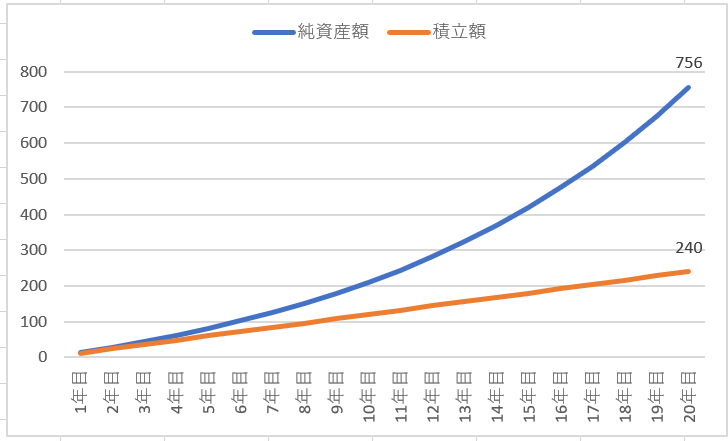

では、次に年間 12万円をSVXYに投資をし、20年間

積立てつづけた場合に資産がいくらになるのかシュ

ミレーションしてみましょう。

SVXYは2018年のVIXショック以降リスクを半分に

抑えたので、期待リターンは下がりますが、年10%

程度は期待できるでしょう。

そこで、年10%で複利運用ができたとしたときにどの

程度、純資産額(積立額+運用益)が増加したかを確

認してみます。

なんと20年間で積立額の3倍超の資産を築くことが

できる想定です。

ここまでの話を聞くと米国VIベアETFを積立で活用する

のは賢い方法だと思うかもしれません。

しかし、実は大きな落とし穴が隠されています。

それが私が米国VIベアETFで積み立てをおすすめしない

理由です。

米国VIベアETFで積立投資をおすすめしない理由

あなたはVIXショックをご存じでしょうか?

2018年1月に起きた大事件で、VIX関連銘柄に投資をし

ていた人であれば知らない人はいない事件です。

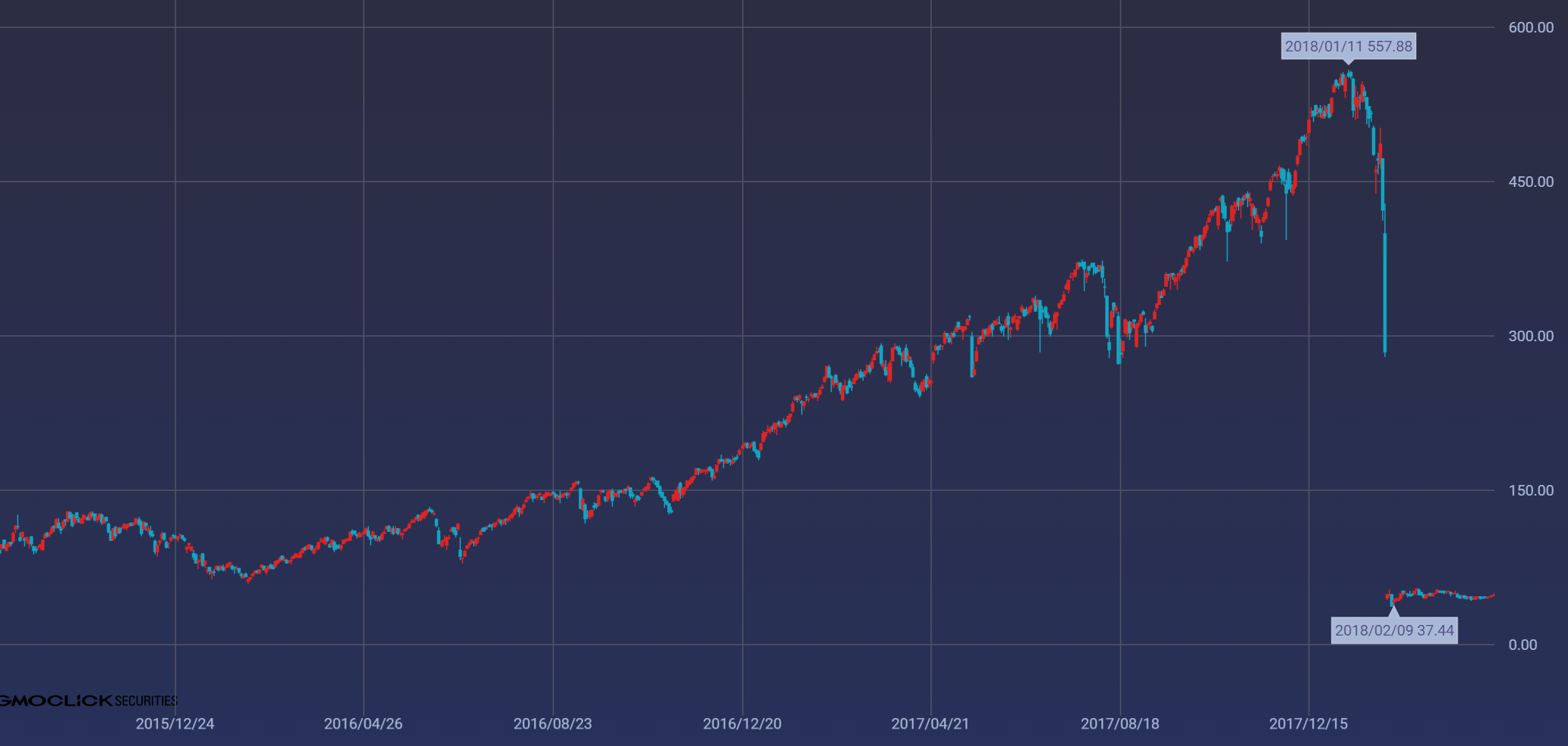

以下のチャートを見れば一目でわかりますが、それまで

順調に右肩上がりに成長していた米国VIベアETFが最高

値から90%超近く下落しました。

これを期に米国VIベアETFのリスクは半分に設定が変更

されたほどです。

このような大暴落は通常起こりえないとされていました

が、実際には多くの投資家の資産が焼け野原となりました。

私がここまで米国VIベアETFの積立をおすすめしないと

言い続けている理由というのは、このような暴落が次に

起きたときに対処法がないと考えているからです。

積立のメリットは何も考えずに毎月一定額を積立つづける

ことにあります。相場が上がろうが下がろうが関係なくです。

しかし、米国VIベアETFでの投資においては、この大暴落

が起きるかもしれない想定で投資戦略を考えなければ、

いずれ必ず資産を吹き飛ばすことになります。

そうなるとロスカットの注文は必須になると思いますが、

ロスカットの注文をしていては、積立投資にならないでしょう。

(相場が下落するとロスカットされてしまうため)

となると、結局のところ積立投資というのは成立しえず、

適切なタイミングでエントリーし、ロスカット注文を入れ

ておいて、適切なタイミングで売却するというトレードで

しか利益をあげることは難しいと思います。

まとめ

いかがでしたでしょうか?

米国VIベアETFは積立投資の対象として色々優れたポイ

ントを持っているのは事実なのですが、VIXショックの

ような大暴落を起こすようでは残念ながら積立投資には

向きません。

ですので、くれぐれも米国VIベアETFの積立投資で資産

を増やそうなどとは考えないでください。