GMOクリック証券のCFDで常に取引高上位にいるのが、

米国VIブルETFと米国VIベアETFです。

これらはVIX指数に関連する銘柄であり、少額から投資

ができるということで、日本でも多くの投資家が投資を

しています。

さて、ある程度米国VIブルETFや米国VIベアETFに投資

をしていると、ある疑問に行きあたります。

それは、米国VIブルETFの売りと米国VIベアETFの買い

はどちらのほうが投資対象として優れているのか?と

いう問題です。

今日は、この点について実際の数値でシュミレーション

をしながら検証していきたいと思います。

米国VIブルETFと米国VIベアETFの参照原資産の違い

まず両者を比較する上で、必ず押さえておかなければ

いけないのが、米国VIブルETFと米国VIベアETFの参照

原資産の違いです。

米国VIブルETFはUVXY、米国VIベアETFはSVXYを参照

しています。

ここまでしか理解していない人だとうまく比較を行うこと

ができませんが、UVXYとSVXYの中身をしっかりと理解

すると、どのように比較するのがよいかがわかります。

UVXYおよびSVXYについて詳しく知らないという方は

こちらの分析記事を確認してください。

UVXYとSVXYはどのような銘柄で構成されているか

知っていますか?

実はUVXYとSVXYは同じ商品で構成されています。

具体的にはS&P500 VIX短期先物指数です。

S&P500 VIX短期先物指数とというのは、VIX指数を

先物にしてトレードできるようにしたものです。

満期が常に1カ月になるようにロールオーバーを繰り返し、

そのリターンを表したものですね。

S&P500 VIX短期先物指数についてよくわかっていない

という方はこちらを読んでおいてください。

S&P500 VIX短期先物指数とは?なぜ下落を続けるのか?

UVXYはS&P500 VIX短期先物指数の日次の変動率の1.5倍

になるように設定されており、SVXYはS&P500 VIX短期

先物指数の日次の変動率の0.5倍(厳密にはインバース型

なので▲0.5倍)になるように設定されています。

米国VIブルETFの売りと米国VIベアETFの買いのシュミレーション

さて、それでは実際にシュミレーションをしていきましょう。

まず大前提として、米国VIブルETFは売りの戦略、米国VI

ベアETFは買いの戦略を採用します。

そして、米国VIブルETFは年30%下落し、米国VIベアETF

は年10%上昇するとします。

これは、米国VIブルETFがS&P500VIX短期先物指数の1.5倍

変動するように設計されており、米国VIベアETFがS&P500

VIX短期先物指数の▲0.5倍変動するように設計されている

ためです。

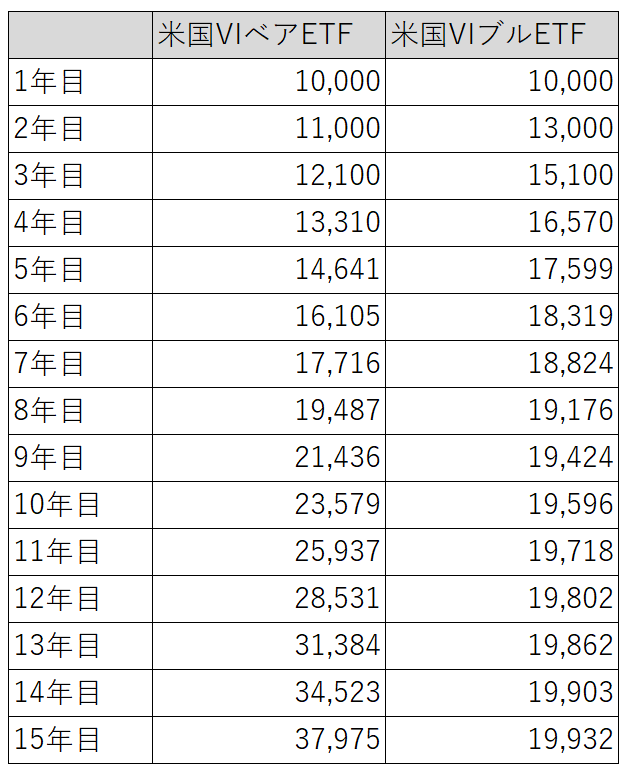

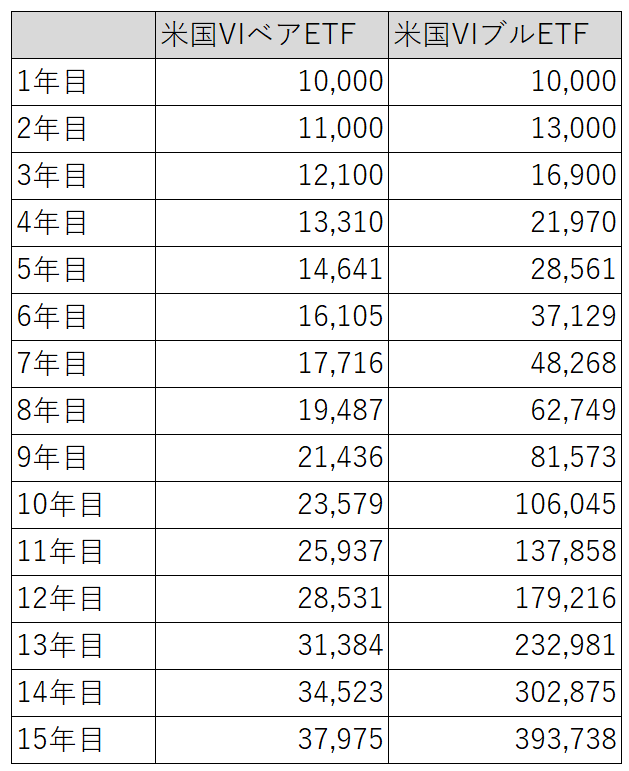

この前提条件のもと10,000円を15年間運用した場合で

比較をしていきます。

15年間放置した場合

まずは15年間そのまま保有を続けた場合のシミュレーションです。

あまり現実的ではありませんが、暴落も暴騰もなく、平穏に

運用が出来た場合です。

米国VIブルETFは売りから入っていることもあり、どれだけ

保有を長く続けたとしても、資産が2倍になることはありません。

グラフにするとこのようなイメージです。

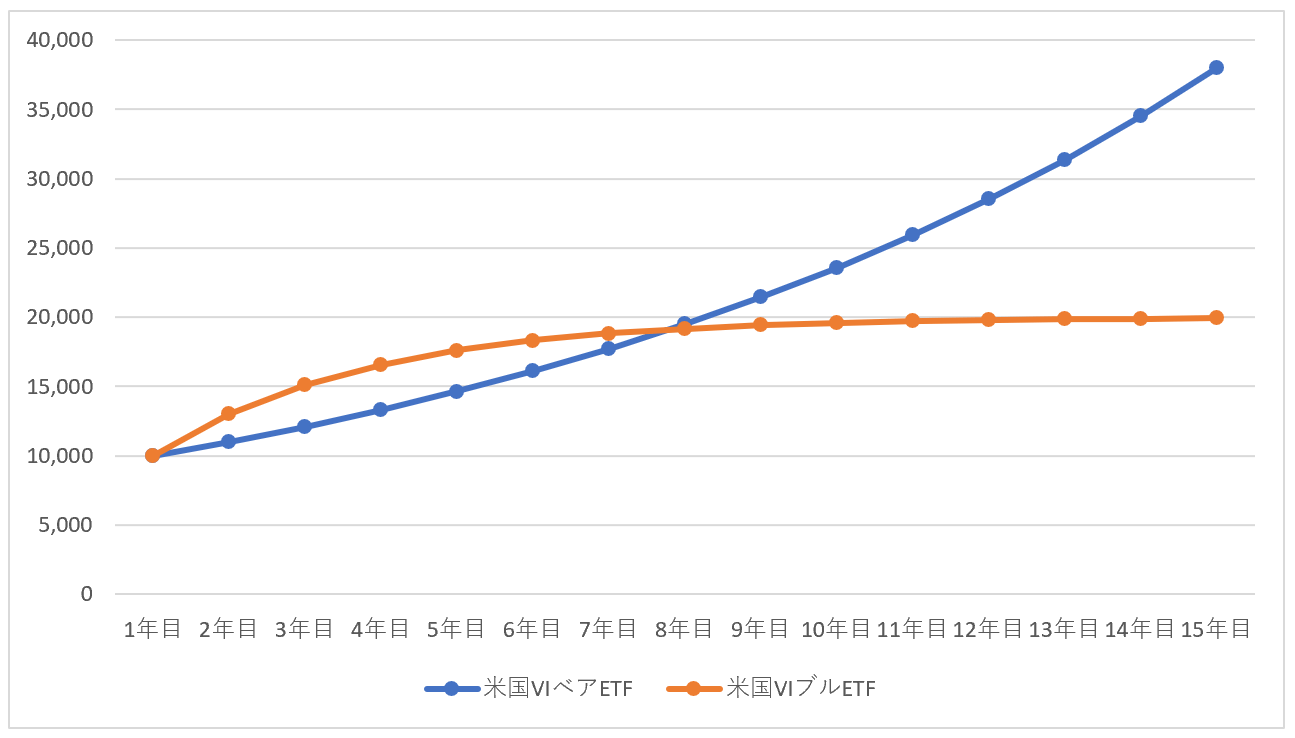

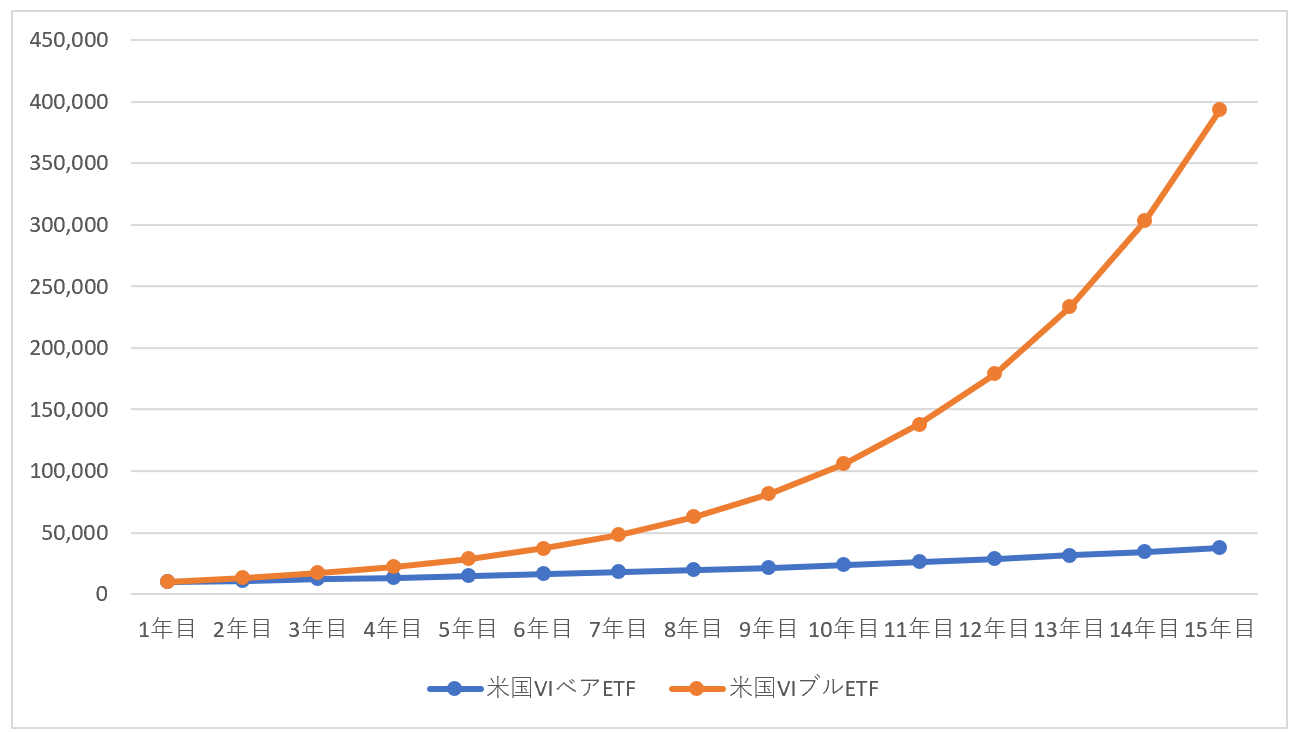

利確する度に全額投資をするパターン

さて、さきほど見たとおり、米国VIブルETFは放置していても

利益は最大化しません。

そこで、30%の利益が出るために、利益確定し、利益を含めた

全額でまだ売りポジションを取るという現実的なパターンに

変えました。

米国VIベアETFはシミュレーション上は同じ数値になって

いますが、10%利益が出るたびに利益確定をして、再投資を

している想定です。

当然といえば、当然ですが、利回りの高い米国VIブルETFの

ほうが15年後の利益は各段に多くなりました。

グラフにするとこのような形です。

ロスカットを想定した資金を待機させた場合

さきほどの比較を見ると、米国VIブルETFをトレードしたほうが

いいように感じます。

しかし、米国VIブルETFは急騰したときのために、ロスカット

されないように証拠金を積んでおく必要があります。

コロナショック時は10倍以上に米国VIブルETFが跳ね上がった

ことから、最低でも10倍の資金を入れておく必要があります。

つまりはロスカットされないように資金を入れておくと、

米国VIブルETFの利回りは10分の1に低下するということです。

※1万円の資金があっても、ロスカットされないように投資を

する場合、900円程度しか投資ができないということ。

そうすると、単純計算ですが、

米国VIベアETF:10%、米国VIブルETF:3%

ということになります。

米国VIブルETFの売りと米国VIベアETFの買いのシュミレーションから見えること

では、このシュミレーションからどのような投資戦略が

有効であると言えるでしょうか?

まず米国VIブルETFや米国VIベアETFというのは基本的

に長期投資には向きません。

それは、米国VIブルETFの売り戦略であれば、資産が2倍

以上になることはありませんし、米国VIベアETFでは

VIXショックのような大暴落が起きると、資産が激減する

からです。

そのため、短期的な投資が中心となります。

そう考えると、やはり米国VIブルETFのほうがパフォー

マンスは良いので、米国VIブルETFを中心にトレードを

行うのが良いでしょう。

と考えてしまいがちですが、一概にそうとは言えません。

なぜなら、米国VIブルETFの売り戦略は予想通りに下落を

すればよいですが、コロナショックの時のように急騰する

と損失が無限大になります。

そのため、予め相当量の証拠金を証券口座に入れておかないと、

ロスカットされる可能性があります。

ただ、ロスカットを怖がっていると、さきほど比較した

ように資金効率がかなり悪くなってしまいます。

ですので、ロスカットされることを前提にトレード戦略を

考え、最適な投資効率で運用できるようにロスカットレートを

調整する必要があります。

このロスカットレートの調整がうまくできるのであれば、

米国VIベアETFに投資をするよりも、高い利回りが期待

できますが、自信がないという方は米国VIベアETFに

投資をしたほうが高いリターンが期待できるでしょう。