日経225オプションに投資をしている投資家はSQで最終的に利益が出るかどうか、その確率が高くなるかどうかで取引をしていますので、SQにおける合計損益の計算方法を知っておく必要があります。

ここからは、SQにおいてコール・オプションを売った場合の合計損益について詳しく見ていきます。

コール・オプションの売りの合計損益

まず、SQにおけるコール売りの合計損益を考える上で、次の2つの損益を考える必要があります。

①コールの買い手から受け取る購入プレミアム

②コール売りのSQにおける損益

今回、例として権利行使価格が28,000で、プレミアムが200円のコールを売った時の合計損益を考えてみましょう。

コールの買い手から受け取るプレミアムの損益

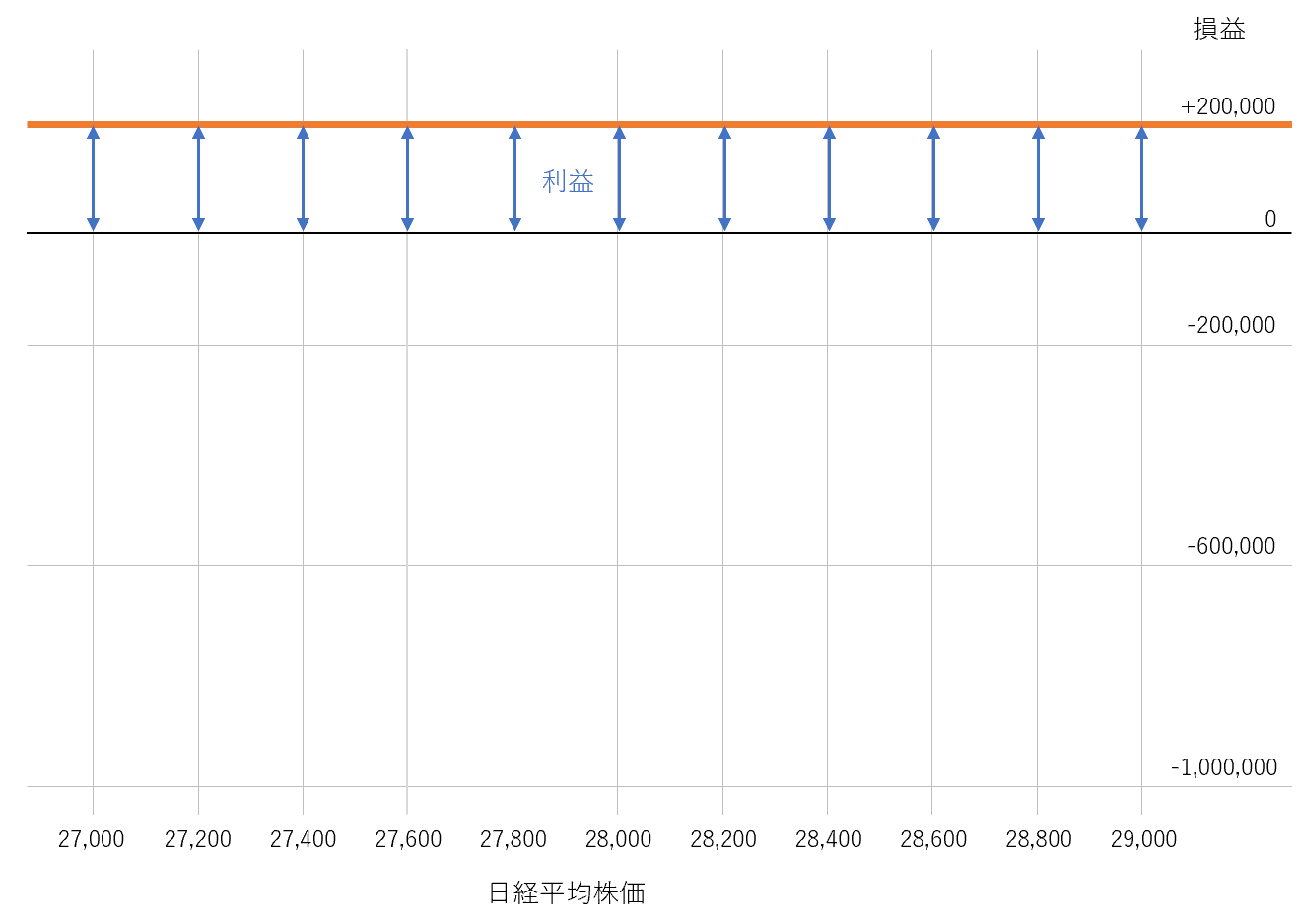

①コールの買い手から受け取るプレミアムは、SQまで日経平均がどれだけ動こうが関係なく、最初に受け取れますので、SQ時点でのチャートで表すと以下のようになります。(橙線)

※縦軸が損益、横軸が日経平均株価

次に、②のSQにおけるコール売りの損益を見ていきます。コール売りの損益を見る前に、必ず覚えておいてほしい考え方があります。この考え方を覚えていないと、オプションの売りはとにかく混乱します。

何を覚えておいてほしいのかと言うと、あなたがコールを売った場合、必ずコールを買った人がいるということです。そして、コールの買い手が権利行使をした場合、コールの売り手は必ず権利行使に応じなければいけません。

具体的には権利行使価格28000のコールの売り手と買い手を見ていきます。SQ値が28500でコールの買い手が権利行使した場合のオプションの買い手と売り手の流れを見ていきます。(あくまでもイメージであり、わかりやすさを重視しています。)

権利行使する場合のコールの買い手と売り手の流れ

【コールの買い手】

①コールのプレミアムをコールの売り手に支払う。

(SQまで期間があく)

②SQ時点でコールの売り手から、権利行使価格28000円の日経平均を買う。

③買った日経平均をSQ値の28500円で市場で売る。

④50万円の利益が出る。(日経平均は指数で、現物を売買できないため、差金決済されて、利益が出た金額だけを受け取ります。)

【コールの売り手】

①コールのプレミアムをコールの買い手から受け取る

(SQまで期間があく)

②SQ時点でコールの買い手が権利行使したので、コールの買い手に日経平均を売るために、市場価格28500円で日経平均を買ってくる。

③コールの買い手に権利行使価格28000円で日経平均を売る。

④50万円の損失が出る。(こちらも日経平均は現物で売買できないため、差金決済で、損失分の金額だけ口座から差し引かれる)

ここでもう1つ覚えておいてほしいのが、コールの買い手が権利行使をして、利益を得たとしたら、同じ金額分、コールの売り手は損をしているということです。

コールの売り手と買い手で損益が釣り合うようになっている点をしっかり押さえておいてください。厳密には少し違う部分もあるのですが、この覚え方が一番イメージしやすいと思います。

権利放棄する場合のコールの買い手と売り手の流れ

では、引き続き、権利行使価格28000のコールの売り手と買い手を見ていきます。SQ値が27500でコールの買い手が権利放棄する場合のオプションの買い手と売り手の流れを見ていきます。

【コールの買い手】

①プレミアムを売り手に支払う。

(SQまで期間があく)

②SQ時点で権利放棄する。

【コールの売り手】

①コールのプレミアムをコールの買い手から受け取る

(SQまで期間があく)

②SQ時点でコールの買い手が権利放棄したので、何もない。

ここまでの基本を理解した上で、SQにおけるコール売の損益を見ていきます。

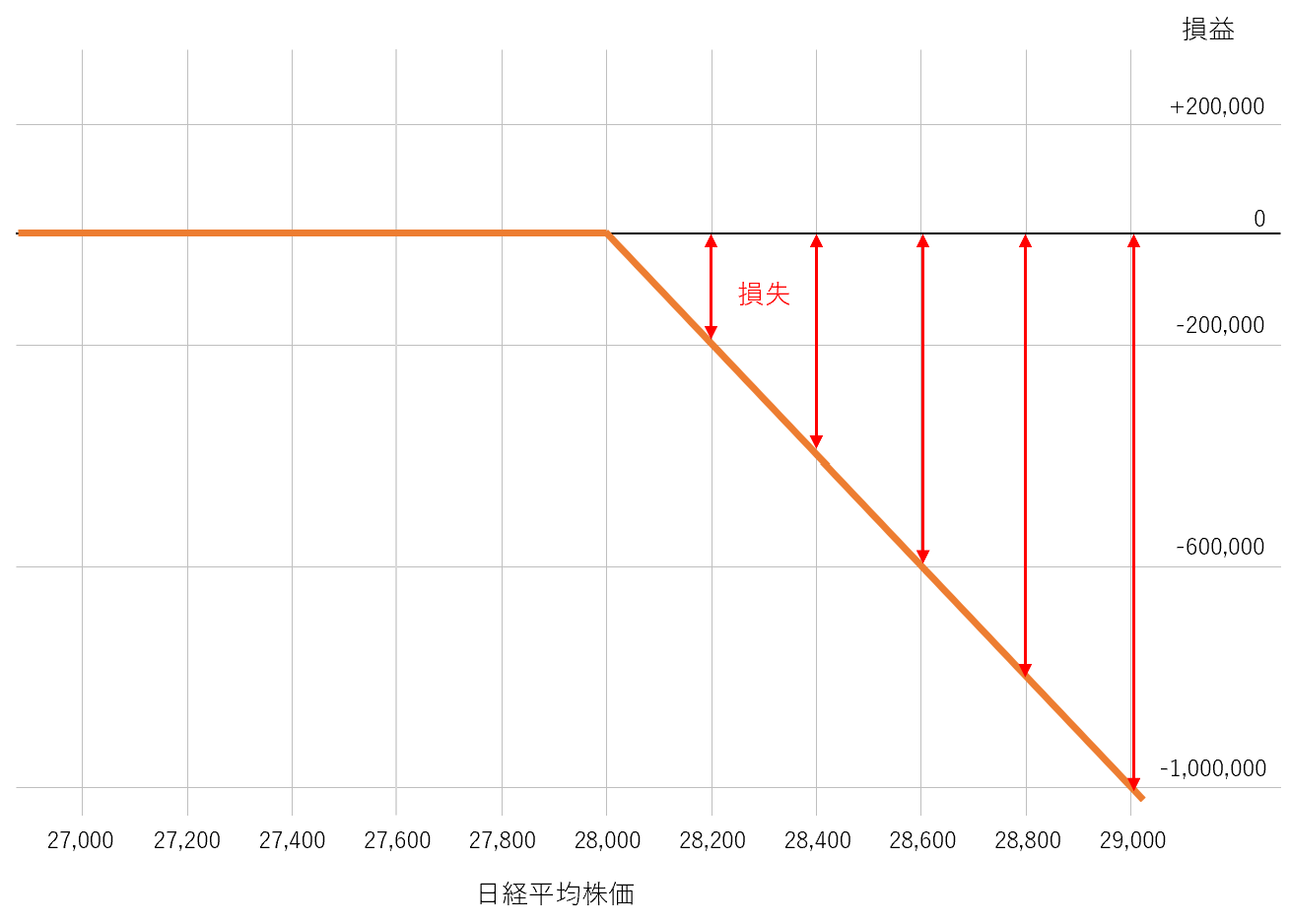

②コール売りのSQにおける損益

SQにおいて日経平均が権利行使価格28,000よりも高い場合、コールの売り手は損失が発生します。(これは、権利行使価格よりSQ値が高い場合、コールの買い手は必ず権利行使をして利益を得るため、その分、コールの売り手は損をするということです。)

一方、SQにおいてSQ値が権利行使価格28000より低い場合は、コールの買い手が権利放棄をするため、売り手は損失が発生しません。

※縦軸が損益、横軸が日経平均株価

覚え方は色々あるのですが、私はイメージしやすいコールの買いのグラフをまず思い浮かべて、コールの売り手はこの逆さになるという覚え方をしています。

ここまでが、コール売の損益を分解したときの話です。ここからは①コールの買い手から受け取る購入プレミアム②コール売のSQにおける損益を合わせたコール売りの合計損益を見ていきます。

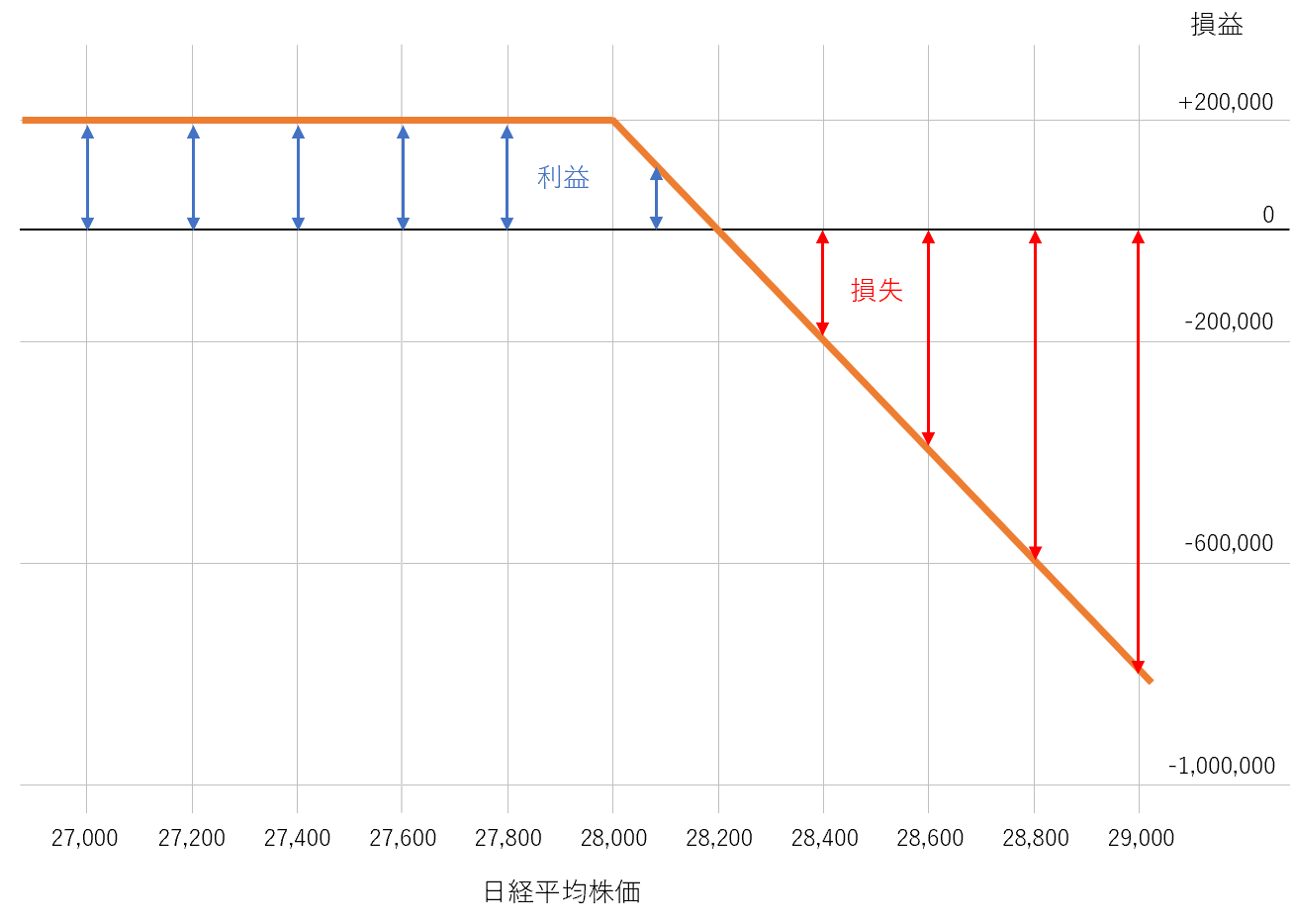

コール売りのSQにおける合計損益

具体的にどのようなグラフになるかと言うと、以下のようになります。

※縦軸が損益、横軸が日経平均株価

まず、注目すべき点はSQにおいてSQ値が権利行使価格28,000よりも低かった場合です。

この場合、コールの買い手が権利を放棄しますので、コールの売り手は、最初に受け取ったプレミアム分が利益となります。日経平均がどれだけ下落したとしても、もらえる利益の上限が同じであることから、コール売りは最大利益が決まっていると言われたりもします。

続いて、SQ値が28,000~28,200だった場合です。さきほどSQ値が権利行使価格を上回っていれば、コールの買い手が権利行使するので、損失が発生すると説明しました。

この表現は正しいと言えば正しいのですが、厳密にいうと、コールの売り手は最初にプレミアムを受け取っているので、SQ値が権利行使価格よりも少しだけ上回った場合、損失が小さいと、損益はプラスになる可能性があります。

そして、そこよりもSQ値がさらに高くなった場合、初めてコールの売り手は損失を被ることになります。

グラフを見てもらえばわかりますが、コールの売り手は、SQ値が上昇すればするほど、損失が膨らむため、コール売りは損失無限大であると言われたりします。これを理由にコール売りは危ないという人がいますが、リスク管理と損切りをしっかりできれば、100%損失は限定的です。

SQにおけるコール売りの全体損益まとめ

・コール売りは最初にプレミアムを受け取れる

・SQで買い手が権利放棄すれば、最初に受け取ったプレミアムが全て利益になる。

・SQ値が高くなればなるほど、損失が大きくなる。

・コール・オプションの権利が行使されても、トータルの損益がプラスになることがある。

・SQでの日経平均株価が重要であり、SQより1日前、1日後に権利行使価格を超えても意味はない

教科書では学べない実践で使えるマメ知識

よくオプションの書籍やブログ、証券会社のWEBサイトでは、オプションの売りは損失が無限大だから危険である。取引しないほうがいい。というような書かれ方をしています。

確かに、何の対策もせず、コール・オプションを裸売りする場合はかなりリスクが高いので、私もおすすめしませんが、しっかりと資金管理とリスク管理ができていれば、これほど利益を得られるトレードはありません。

もちろん、オプションの売りを単体でやるのか、買いのヘッジをいれるのか等、戦略は多岐に渡りますが、オプションで稼いでいる人で、売りをやっていない人は聞いたことがありません。結局、何事も使い方次第ということです。