VIX指数については、名前を聞いたことがある人もいる

と思いますが、S&P 500 VIX 短期先物指数については、

ほとんど聞いたことがないと思います。

しかし、VIXに関連する投資をする上で、S&P 500 VIX

短期先物指数については必ず知っておかなければなりま

せん。

と言うのも、VIX指数関連の商品はS&P 500 VIX 短期

先物指数に連動して設計されていることが多いからです。

今日は、そのS&P 500 VIX 短期先物指数について、どの

ような指数なのかを徹底分析していきます。

S&P 500 VIX 短期先物指数とは?

まず、S&P 500 VIX 短期先物指数について説明する上で、

VIX指数(ボラティリティ・インデックス)について理解

しておかなければなりません。

VIX指数とは、CBOE(シカゴオプション取引所)がアメ

リカの主要株価指数であるS&P500のオプション取引の

値動きをもとに算出したものです。

そして、VIX短期先物指数とは、VIX指数の先物の第一限月

と第二限月をロールオーバーした場合のリターンを指数化

したものです。

※第一限月とは直近30日以内に満期がくる先物のこと。

先物取引がわからない人のために簡単に先物について説明

しておきましょう。

先物取引は将来のあらかじめ決められた期日に、特定の

原資産(日経平均株価、金、原油など)を現時点で取り

決めた価格で売買することを約束した取引です。

例えば、現時点で原油価格が10,000円だったとして、

今後、1カ月で大きく原油価格が上昇することが予測

されていたとします。

あなたは1カ月後に、原油を購入しなければいけない予定

があり、このまま何もせず1カ月後を待っていると、原油

の仕入れ単価が非常に高くなってしまうと悩んでいます。

このような状況のときに使えるのが先物取引です。

先物取引では、1カ月後に10,000円で購入する約束(取引)

をすることができます。

1カ月後(満期)、原油価格が12,000円になっていたと

すると、あなたは10,000円で原油価格が購入できますの

で、2000円分得をすることになります。

逆に、1カ月後(満期)に原油価格が9000円に下がって

いた場合、10,000円で購入することになりますので、

1,000円の損をすることになります。

通常であれば、現時点での価格で取引をしますが、将来

の商品を現在の価格で取引すること約束するというのが

先物取引です。

S&P 500 VIX 短期先物指数のロールオーバーとは?

S&P 500 VIX 短期先物指数について、理解するうえで、

ロールオーバーについてもしっかりと理解をしておかな

ければいけません。

ロールオーバーとは、期日前のポジションを売却して、

期先のポジションに乗り換えることを言います。

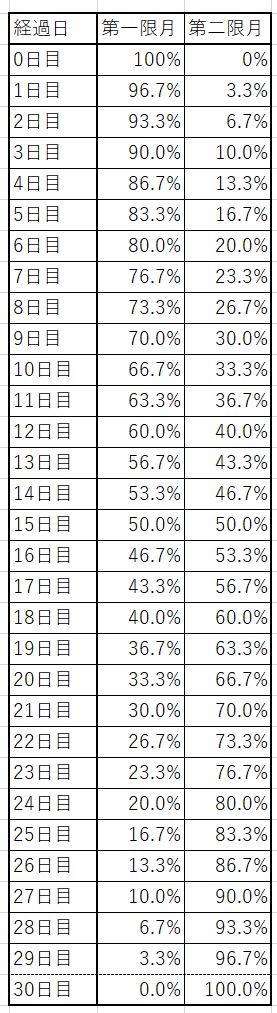

以下の表を見ると、ロールオーバーのイメージがつ

くかもしれません。

表の見方は、まず今日時点(0日時点)では、第一限月

の先物を100%保有していたとします。

では、1日経過するとどうなるのでしょうか?

1日経過すると、第一限月の先物の保有比率が96,7%に

下がり、第二限月の先物の保有比率が3.3%に上昇します。

これはつまり、第一限月の先物を全体の資産のうち

3.3%ほど売却し、第二限月の先物を3.3%分購入した

ということです。

2日経過すると、第一限月の先物の保有比率は93.3%に

下落し、第二限月の先物の保有比率が6.7%まで上昇し

ています。

このように、期近の先物を一定額売却し、期先の先物を

一定額購入する手法をロールオーバーと言います。

この説明でよくわからないという人はさらに詳しく

こちらで解説していますので、参考までに読んで

みてください。

S&P 500 VIX 短期先物指数はなぜ下落するのか

さて、ここからが本題ですが、S&P 500 VIX 短期先物

指数のチャートの値動きを見ていると一つの疑問に行き

当たります。

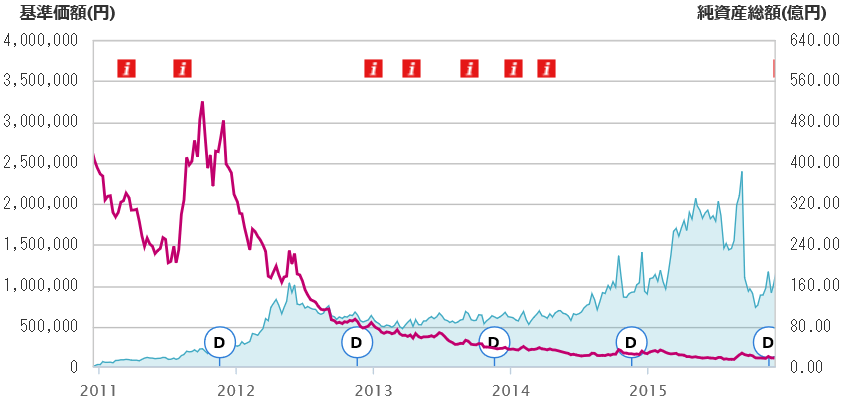

それは、以下の図のように安定的に右肩下がりのチャー

ト(紫)となっていることです。

なぜ、このように右肩下がりのチャートになるのでしょ

うか?またこれは一時的に右肩下がりのチャートになっ

ているのでしょうか?

結論を言ってしまえば、S&P 500 VIX 短期先物指数は

構造的な要因から必ず下落する方向にチャートが推移す

る仕組みになっています。

これにはさきほど説明したようにS&P 500 VIX 短期先物

指数がロールオーバーして算出した指数であることと、

VIX指数先物の場合は、コンタンゴの状態あることが多く、

期先の先物ほど価格が高くなる傾向にあるからです。

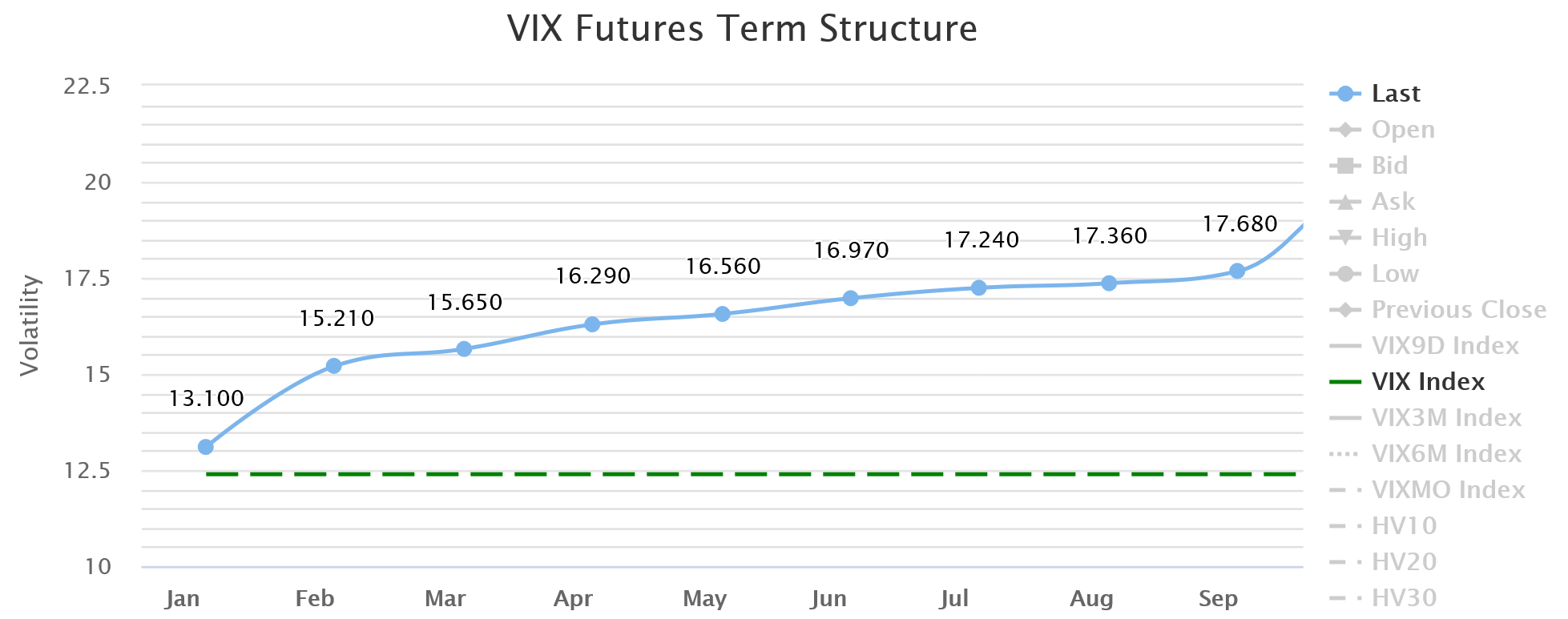

実際に以下の図を見てもらったほうがイメージがわく

かもしれません。

この図を見ると、第一限月(Jan)のVIX先物の価格は

13.100に対して、第二限月(Feb)のVIX先物の価格は

15.210となっています。

ここでロールオーバーすると、13.100のVIX先物を

売って、15.210のVIX先物を買うことになりますの

で、当然損失が発生します。

このように期先の先物の価格のほうが高いコンタンゴの

状態だと、毎日のロールオーバーにより、価格は自然と

下落していくことになるわけです。

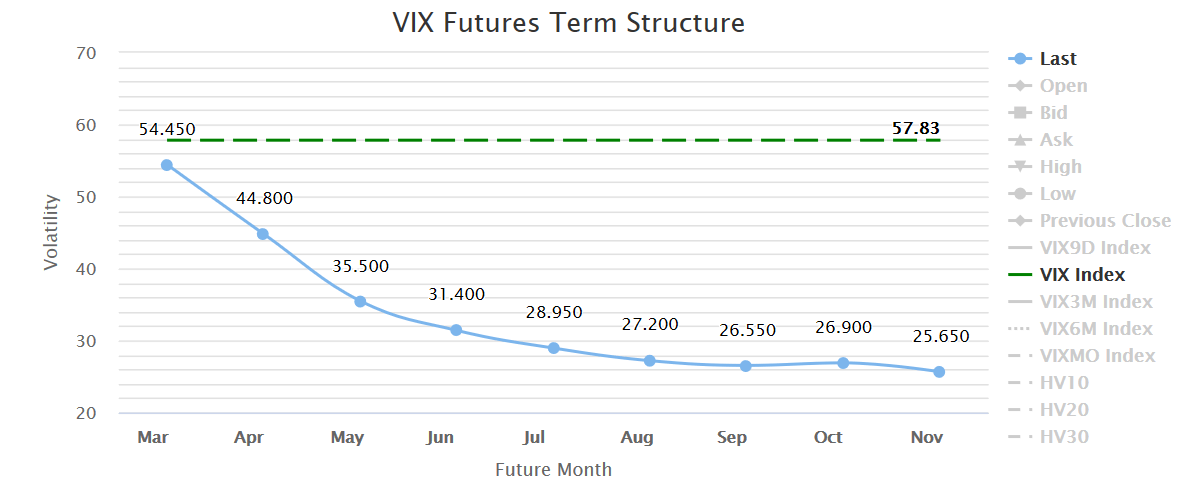

一方で、相場に波乱が起こると、以下の図のように、

期近の先物のほうが価格が高くなり、期先の先物のほう

が価格が低くなります。

つまり、第一限月(Mar)を売って、第二限月(Apr)を買い

ますので、54.450-44.800分の利益が出ます。つまり、

S&P 500 VIX 短期先物指数は自然と上昇していくこと

になるわけです。

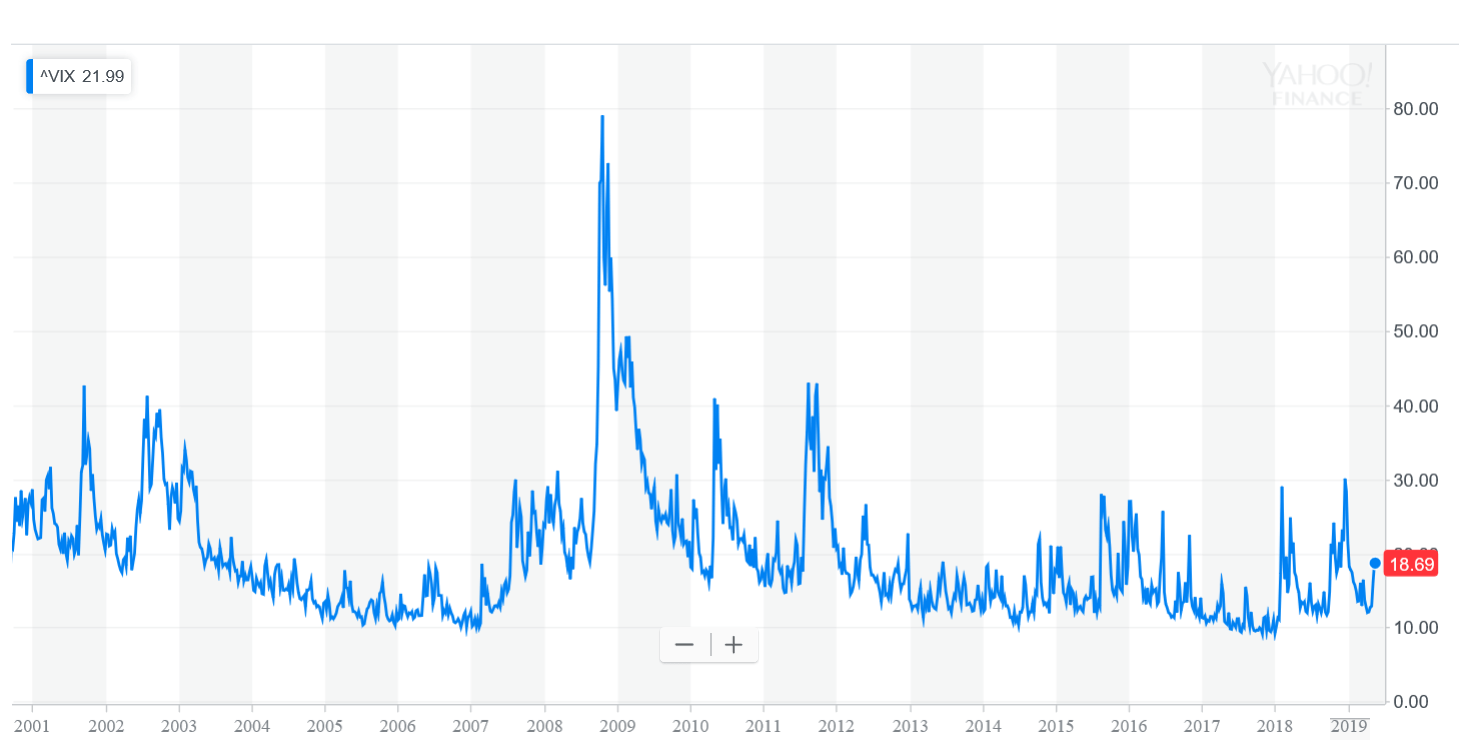

VIX指数の値動き自体が以下の図のように1年を通して

80~90%は平穏な状況なのでコンタンゴの状態で、

10~20%の期間だけバックワーデーションになります。

コンタンゴの状態のほうが圧倒的に長いということは

ロールオーバーするたびに、損失が発生することにな

りますので、価格も下落を続けるというわけです。

まとめ

いかがでしたでしょうか?S&P 500 VIX 短期先物指数が

下落を続ける指数であることを知っている人はいると

思いますが、なぜ下落を続けるのかその仕組みまで理解

できている人はかなり少ないでしょう。

値動きの仕組みをしっかりと理解すれば、自分が投資を

していても不安になることはありません。

次回以降で、S&P 500 VIX 短期先物指数をトレードにどう

生かすのかを紹介していきます。