多くの機関投資家が動向に注目しているのがVIX指数

(恐怖指数)と呼ばれる指標です。

VIX指数という言葉自体は、ニュースでも取り上げら

れることがあるので、名前くらいは知っている人もい

るかもしれません。

しかし、ほとんどの人が自分には関係ないと思い聞き

逃していると思います。ただ、一部の投資家はVIX指数

の特徴的な値動きを利用して大きな利益を上げている

ことも事実です。

私もVIX指数に関連するトレードをしています。今日は、

VIX指数についての基本知識から、実際にトレードでどの

ように利用されているのか具体例を交えて説明していきます。

VIX指数(恐怖指数)とは?

まず、VIX指数とは何なのか説明しましょう。

VIX指数は1993年からシカゴ・オプション取引所(CBOE)

が算出している指数で、S&P500を対象とするオプション

取引のインプライドボラティリティをもとに算出している

指数です。

VIX指数自体は直接購入することができませんので、VIX

指数に投資する場合は、VIX指数に連動するETFやETN

などを購入する必要が出てきます。

S&P500はご存知の方も多いと思いますが、アメリカを

代表する企業500社で構成されている指数です。

オプションというのは、ここでは詳しい説明を省きます

が、将来のある期日に、S&P500を決められた金額で売買

する権利のことを言います。

インプライドボラティリティというのは、S&P500の変動

幅を表しており、将来、S&P500の変動幅が大きくなりそ

うなときにボラティリティが大きくなり、相場が安定して

いて将来のS&P500の変動が小さいと市場参加者が考えて

いるときはボラティリティが小さくなります。

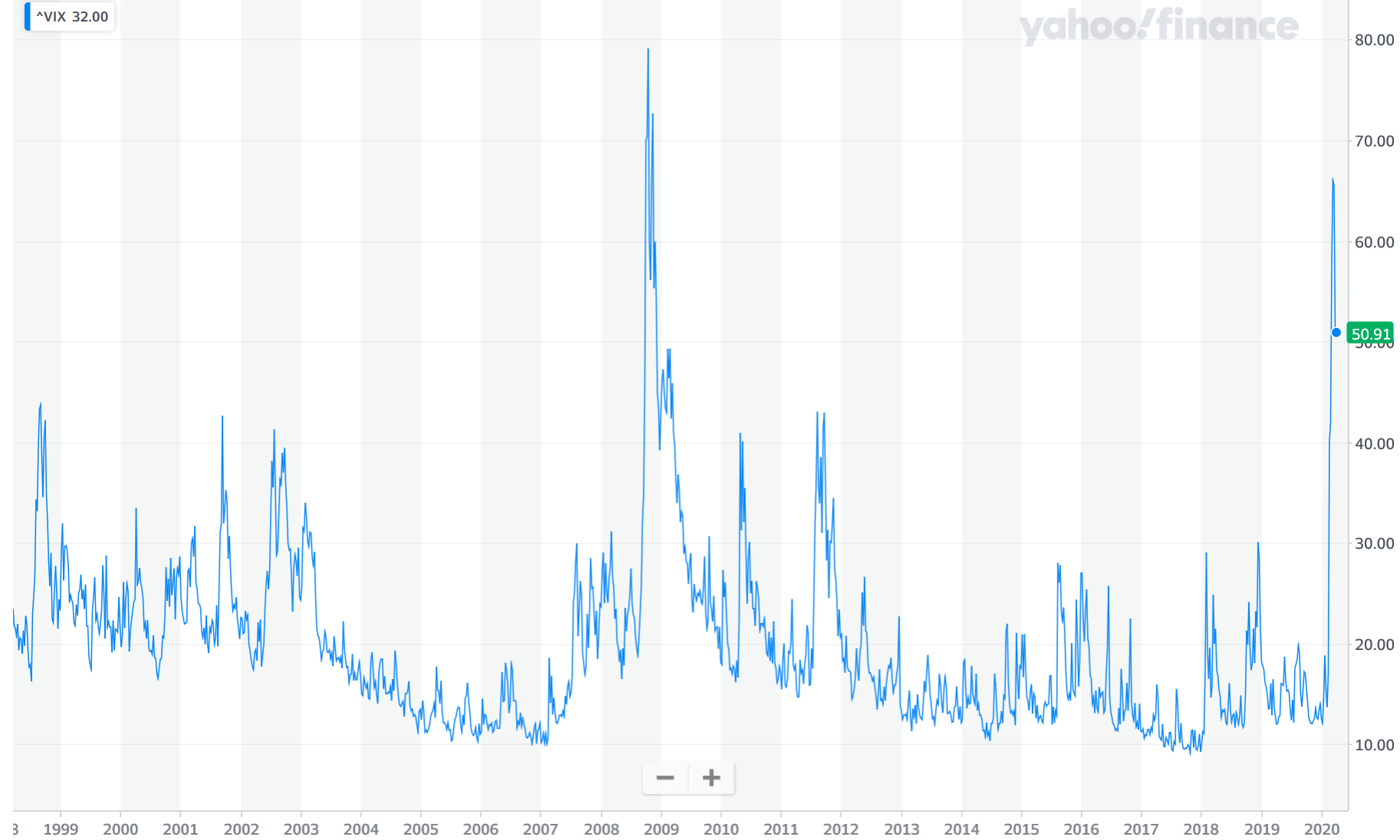

VIX指数は通常10~20程度で推移しますが、今後、S&P

500が大きく値下がりしそうだと市場の参加者が不安を

感じているとVIX指数は相対的に高くなり、30を超えて

くるとかなり不安が高まっていると判断する材料となり

ます。

ちなみにアメリカの同時多発テロ時は約40に、リーマン

ショック時はVIX指数が約90まで上昇しました。

直近のコロナショックでは80近くまで上昇しました。

ですので、VIX指数は恐怖指数とも呼ばれることがあり、

投資家の心理を測る指標として多くの機関投資家が注目

しています。

S&P500に連動するのがVIX指数ですが、各国の主要な

インデックスのオプションに連動する指数を公表して

おり、日本であれば日経225オプションに連動する日経

平均ボラティリティー・インデックスがあります。

ユーロであれば、ユーロ・ストックス50指数オプションに

対するVSTOXX、イギリスのFTSE100種総合株価指数オプ

ションに対するvFTSE、ドイツのドイツ株価指数(DAX 30)

オプションに対するVDAXなどがあります。

VIX指数(恐怖指数)の特徴

VIX指数は、上図のとおり、平穏時には10~20のレンジ

を推移するという値動きの特徴を持っています。

そして、年間を通じて、ほとんどの期間は平穏です。

しかし、リーマンショックやコロナショックなど、市場に

大きなインパクトを与えるイベントが起きると大きく上昇

します。

ただ、大きく上昇しても、そのまま高い水準を維持する

わけではなく、すぐに元の水準に戻ってくるという性質

を持ちます。

だから何なのだ?と思う人もいるかもしれませんが、この

特徴を活かすことで次のようにトレードに活かすことが

できます。

VIX指数(恐怖指数)はどう使われる?

では、VIX指数はどのように使われているのでしょうか?

今回は具体例をいくつか紹介します。まず、1つ目の方法を

紹介するうえで、次の図が役に立ちます。

これは、VIX指数(赤線)とS&P500(青線)の推移を比較した

図です。注目してほしいのは、VIX指数(赤線)が大きく

上昇したときに、必ずS&P500(青線)が大きく下落して

います。

この特徴的な動きを活かして、以下のような投資戦略が

考えられます。

一番シンプルな方法はVIX指数が30を超えて急騰し、

その後急落し始めたタイミングでS&P500を買うと

いう方法です。

VIX指数というのは、ご覧の通り、長い間30以上の

位置を推移することはありません。

ある程度時間が立てば、すぐに下落してきます。

そして、VIX指数が下落するということは相場が、

落ち着きを取り戻し始めているということを意味

するので、押し目買いをするチャンスになるという

わけです。

S&P500に連動するETFで代表的なもので言えば、バン

ガードS&P500 ETF (VOO)やiシェアーズ コア S&P500

ETF (IVV)、SPDR S&P500 ETF (SPY)などがあります。

投資信託で言えば、eMAXIS Slim米国株式(S&P500)や

SBI・バンガード・S&P500などもありますね。

このトレードの利点は、相場が上がるか下がるかを予測

することが必要はなく、VIX指数の動向だけをモニタリ

ングしながら、VIX指数が急騰し、反落し始めたところで

トレードを開始すればよいので、相場を分析する時間が

ないという人も手軽に取り組むことができます。

2つ目の方法は、VIX指数に関連するVIX指数先物を

合成したS&P500 VIX短期先物指数という指標を利用

します。

S&P500 VIX短期先物指数は、CBOE先物取引所に上場

されているVIX指数先物の第一限月と第二限月をロール

オーバーした場合のリターンを指数化したものです。

詳しい説明はここでは省きますが、注目してほしいのは、

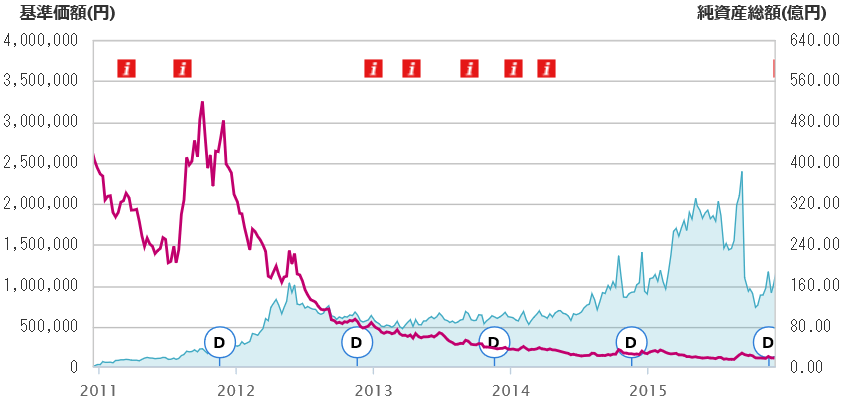

下図のS&P500 VIX短期先物指数の推移(赤線)です。

2011年には大きく上昇していますが、それ以降はきれい

な右肩下がりとなっています。

これは、S&P500 VIX短期先物指数が仕組み上、価格が

下落していくように設計されており、VIX指数が跳ね

上がるときだけ、S&P500VIX短期先物指数も急上昇

するように設計されています。

S&P500 VIX短期先物指数とは?なぜ下落を続けるのか?

この特徴を活かすとどのようなトレードができるでしょうか。

それは、VIX指数が低位を推移しており、そろそろVIX指数が

上昇しそうなタイミングでVIX短期先物指数に連動するETFを

購入するという方法です。

この方法は、S&P500を保有している投資家にとっては、

下落に対するヘッジになりますが、VIXが上昇するタイミング

をつかむのは、至難の業なので、あまりおすすめはしません。

ですので、売りポジションを保有する(先に高く売って、

後から安く買い戻す)戦略が有効なのですが、国内の

VIX短期先物指数に連動するETFは、貸株申込制限が

かかっており、現在売りからはいることができません。

そして最後の3つ目の方法が、このVIX短期先物指数に連動

するETFを売るという方法です。

さきほどのチャートを見ればわかる通り、基本的に下落して

いくのですから、売りから入ればかなり有利というのは、

容易にわかります。

ただ、国内のETFでは売りから入れる商品がないので、

他の商品で代用する必要があります。

それは、CFDを利用して米国VIや米国VIブルETFという

銘柄を空売りするという方法です。

米国VIを空売りする場合、長期で売りポジションを保有

し続ければ、価格は下落していきますので、理論的には

負ける確率は限りなく低いです。

ただし、VIX指数が跳ね上がったときには一時的に含み

損を抱えることになりますので、VIX指数の上昇にも耐

えられるだけの資金量でトレードすることがコツです。

まとめ

いかがでしたでしょうか?

VIX指数というのは、相場が大きく下落したときに必ず

急上昇するという特性をもっているので、その特性を

活かせば、有利なトレードができることがわかっていた

だけたでしょうか?

私がこの手法でトレードを始めたのは、相場の動向を毎日

予測することなく、一定のルールでトレードができること

を発見したからです。

VIXが急上昇するまではとにかく待ち、急上昇したときに

だけ仕掛けるというシンプルな方法ですが、かなり高い

精度で利益を積み増すことができます。