2019年はレバレッジ型ファンド元年とも言うべき年で、

各運用会社が先物を活用したレバレッジファンドを

次から次へと設定しました。

グローバル3倍3分法ファンドなどは、1年で3000億円以上

の巨大なファンドとなり、いかに多くの投資家がレバレッ

ジ型のファンドに注目をしているかがわかります。

実は、投資信託だけでなく、海外ETFでも幅広くレバレッ

ジ型ETFが登場しています。

日本の投資信託にはない特徴をもったETFがいくつも

ありますので、紹介していこうと思います。

今日はその中で、Direxion デイリーS&P500ブル3倍ETF

『SPXL』を徹底分析していきます。

Direxion デイリーS&P500ブル3倍ETF『SPXL』の基本情報

投資対象は?

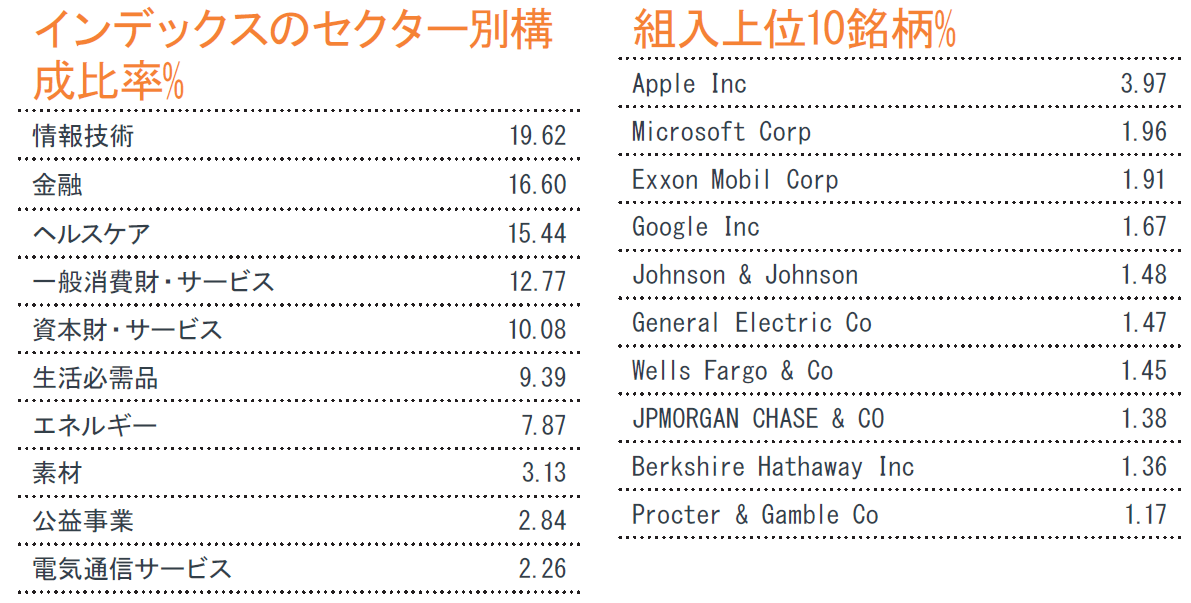

SPXLの投資対象は米国のS&P500の構成銘柄500銘柄です。

SPXLは手数料および費用の控除前段階で、ファンドの

日次の基準価額の値動きがS&P500指数の3倍のパフォー

マンスになる投資成果を目指します。

組入銘柄の上位はApple、Microsoft、Exxon、Google、、、

と米国の超大手企業の名前が並んでいます。

近年、米国株人気もかなり出てきていますので、S&P500

のことはすでに知っている人も多いかもしれませんね。

純資産総額は?

SPXLの純資産総額は約800億円となっており、十分な

規模の純資産です。

直近パフォーマンスがよかっただけに多くの資金流入を

していたようですが、エントリーして1年もせずコロナ

ショックの被害を受けた人も多いのではないでしょうか。

実質コストは?

続いて、SPXLの実質コストを見てみましょう。

運用報酬や、運営費用、ファンドにかかる手数料などを

すべて含めると、0.99%かかります。

また証券会社によりますが、日本円を米ドルに換える

ための為替手数料やETFを購入するときにかかる売買

手数料が別途かかります。

それを考えると、日本のインデックスファンドもかなり

安くなってきたことがよくわかりますね。

| 購入時手数料 | 証券会社による |

| 実質コスト | 0.99%(税込) |

Direxion デイリーS&P500ブル3倍ETF『SPXL』の評価分析

基準価額をどう見る?

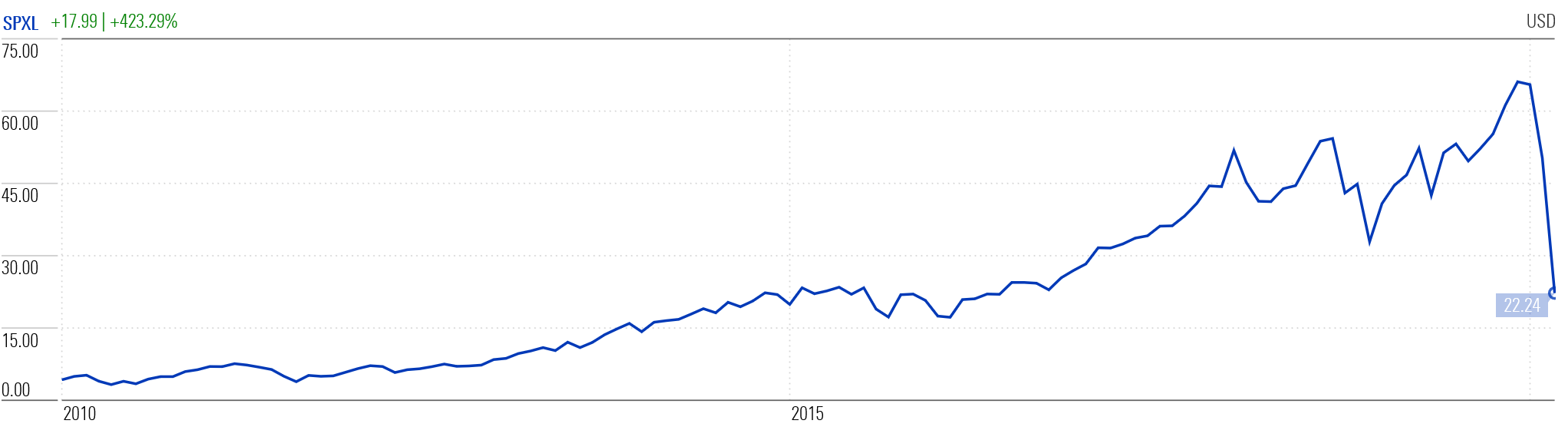

続いてSPXLの直近10年間の基準価額の推移を見てみ

ましょう。

2020年2月までは大きな下落は何度かありましたが、

着実に基準価額が上昇していました。

しかし、直近のコロナショックではすでに70%近く

下落しており、2015年以降にSPXLを購入した投資家

は含み損を抱えるような展開です。

直近、米国株式市場が好調だっただけに、コロナ

ショックの直前で、SPXLを仕込んでしまった人も

いると思いますが、この下落幅はさすがに厳しいですね。

利回りはどれくらい?

続いてSPXLの利回りを見てみましょう。

直近1年間の利回りはなんとマイナス50%を超えています。

5年平均で見ても、かろうじてプラスといった状況です。

しっかりとロスカット等を入れて、リスク管理をして

いなかった投資家は5年間運用してほぼプラスがないので、

投資家的にはかなり厳しい結果ですね。

| 年間利回り | |

| 1年 | ▲52.16% |

| 3年 | ▲10.03% |

| 5年 | 0.56% |

| 10年 | 17.17% |

※2020年3月時点

年別のパフォーマンスは?

続いてSPXLの年別のパフォーマンスを見てみましょう。

2020年の暴落分がまだデータに反映されていませんが、

2010年以降はとても素晴らしいパフォーマンスを残して

いることがわかります。

残念ながら2020年の大暴落で含み益の大部分が吹き

飛んでしまった方が多いでしょう。

ただ、よく見ると2008年~2009年のリーマンショック

以降にSPXLを購入していた場合、かなり資産を増やす

ことができていたことがわかります。

今回、コロナショックで基準価額が落ちきったところで

仕込むことができれば、今後の伸びにかなり期待が持て

そうです。

| 年間利回り | |

| 2019年 | +103.30% |

| 2018年 | ▲24.86% |

| 2017年 | 70.89% |

| 2016年 | 29.37% |

| 2015年 | ▲5.48% |

| 2014年 | 37.49% |

| 2013年 | 117.94% |

| 2012年 | 44.00% |

| 2011年 | ▲14.57% |

| 38.89% |

※2020年3月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略SPXLとS&P500とのパフォーマンス比較

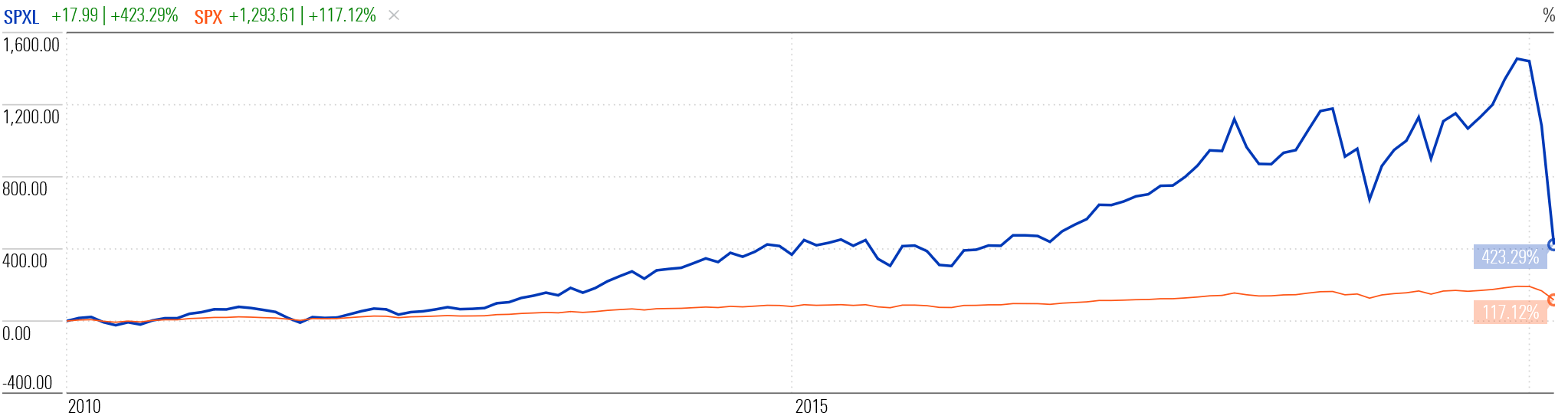

SPXLはレバレッジを効かせて運用をしていますので、

一概に比較をすることはできませんが、S&P500と

比べてどの程度のパフォーマンスになっているのか

SPXL(青線)、SPX(橙線)で比較をしてみました。

SPXLのトータルリターンは423%に対して、SPX(S&P500)

は117%ですので、10年間の確固たる決意をもって長期保有

ができれば、SPXLを保有していたほうがSPXを保有する

よりも4倍ほどパフォーマンスがよくなります。

ただし、直近5年間のパフォーマンスを比較してみると、

直近の2月まではSPXLがSPXを上回っていましたが、

コロナショックの影響で、SPXLがSPXを下回りました。

かなりボラティリティが大きいので、ときどきSPXを

下回ってしまう時が必ずあります。

そのようなときに、自分の運用スタンスをぶらさずに

保有を続けられるかが一番重要ということですね。

とにかく変動が大きいので、損しても諦められる金額で

投資をすべきです。

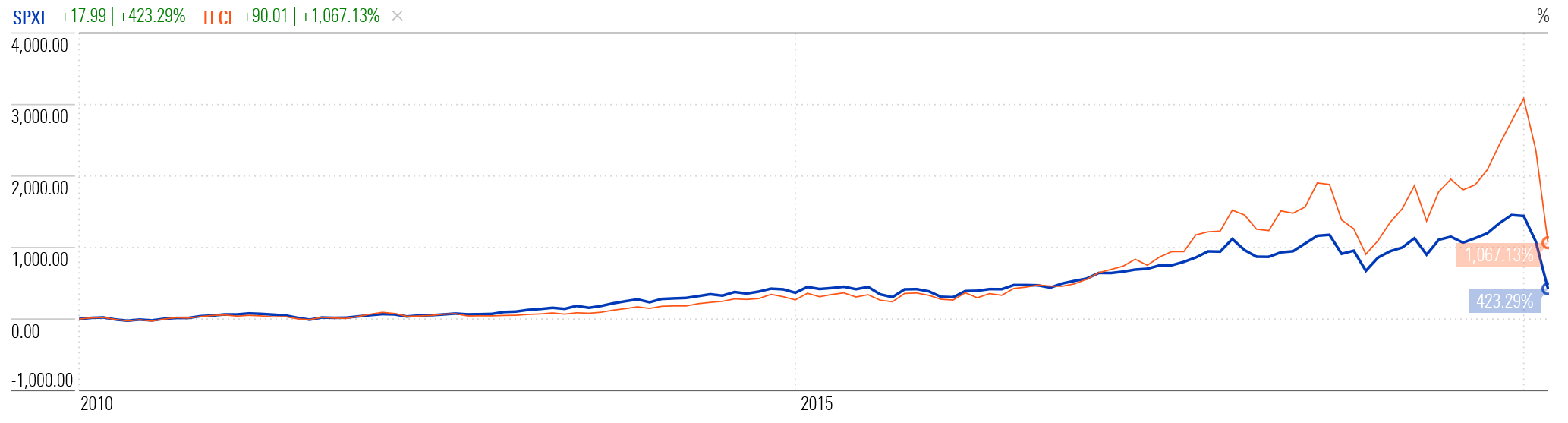

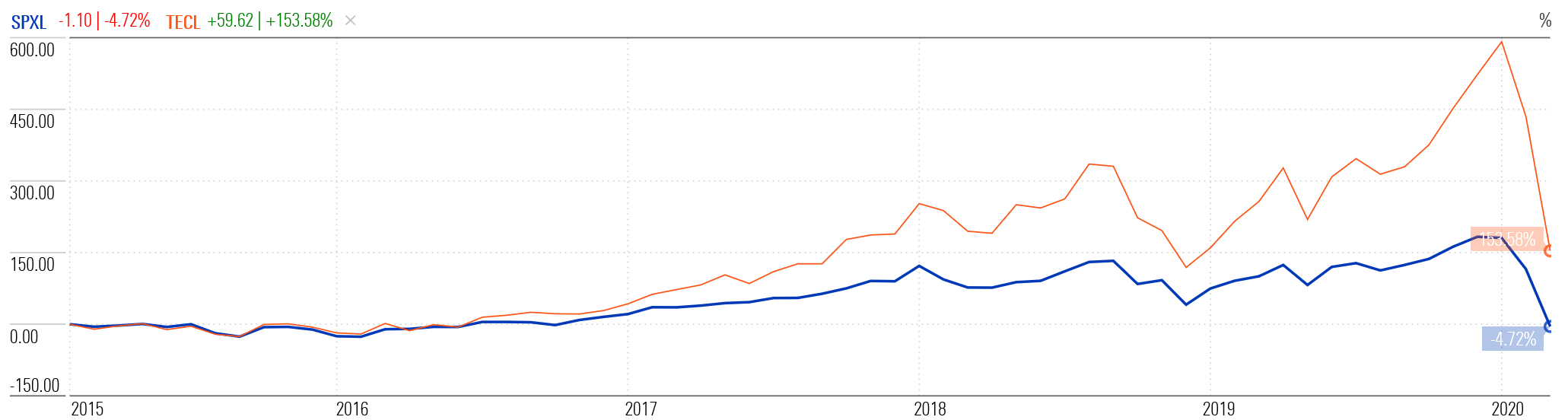

SPXLとTECLのパフォーマンス比較

SPXLへの投資を検討している人は、同じく3倍のレバレッジ

ETFであるTECLへの投資も検討している人が多いと思います。

TECLはご存知の方も多いと思いますが、米国のテクノロジ

ー・セレクト・セクター・インデックス(IXTTR)の日次変動率

の3倍動くように設定された海外ETFです。

そこでSPXLとTECLの10年間のパフォーマンスを比較して

みました。

10年間のトータルリターンはSPXLが423%に対して、TECLは

1067%です。

直近10年間ややはりamazonやgoogle、facebookなどテクノ

ロジー企業の株価が圧倒的に強かったので、納得のいく結果です。

ちなみに直近5年間のパフォーマンスでも比較をして

みましたが、SPXLはマイナス4%に対して、TECLは

153%プラスなので、パフォーマンスを見ると、TECLに

投資をしたほうがよさそうです。

どこで買えるの?

SPXLは人気の海外ETFですので、海外ETFを扱っている

証券会社であれば、購入できると思って間違いありません。

ネット証券で言えば、SBI証券、楽天証券、マネックス証券

など有名どころの証券会社であればどこでも購入することが

できます。

Direxion デイリーS&P500ブル3倍ETF『SPXL』の評価まとめ

いかがでしたでしょうか?

海外ETFには日本ではお目にかからないハイレバレッジの

ETFがいくも存在しています。

レバレッジ型ETFはうまく行けば当然大きな利益がでる

のですが、毎回うまくいくわけではありません。

SPXLのように、ある一定期間では参照指数であるS&P500

にパフォーマンスで負けることもあります。

そのときに、大抵の人はS&P500に切り替えようとします。

しかし、そこで切り替えるのではなく、我慢して長期保有

を続けることで、大きなプラスのリターンが期待できるの

がレバレッジ型ETFの魅力です。

くれぐれもレバレッジ型ETFで一発当てようと全力で投資を

するのはやめましょう。

しっかりとリスクコントロールをして、取引していかな

ければ、今回のように一瞬にして資産を吹き飛ばすこと

になります。

資産を増やすためにはリスクを取っていくことも重要で

すが、自分のリスク許容度をはるかに超えるリスクを

取ってしまうと、一発退場することにもなりかねません。

そのあたりはくれぐれも注意しながら投資をしてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点