昨年から急に人気が爆発しはじめたレバレッジ型ファンド

ですが、海外には日本ではまだ設定されていないかなり

マニアックなレバレッジ型ファンドがいくつも存在して

います。

その一つが、今回ご紹介する金鉱株の指数に3倍のレバ

レッジをかけて投資ができるDirexion デイリー金鉱株ブル

3倍ETF『NUGT』です。

「有事のゴールド買い」と言われるようになって久しい

ですが、今回のコロナショックでは一時的に金価額が上昇

したのち、ゴールドも売られてコロナショック以前の水準

を下回るという異常事態となっています。

ゴールドの市況はそのような状況ですが、果たしてゴールド

を採掘するような企業の株式(金鉱株)は果たしてどうなので

しょうか?

今日はNUGTについて徹底分析していきます。

[br num="1"]

『NUGT』Direxion デイリー金鉱株ブル3倍ETFの基本情報

投資対象は?

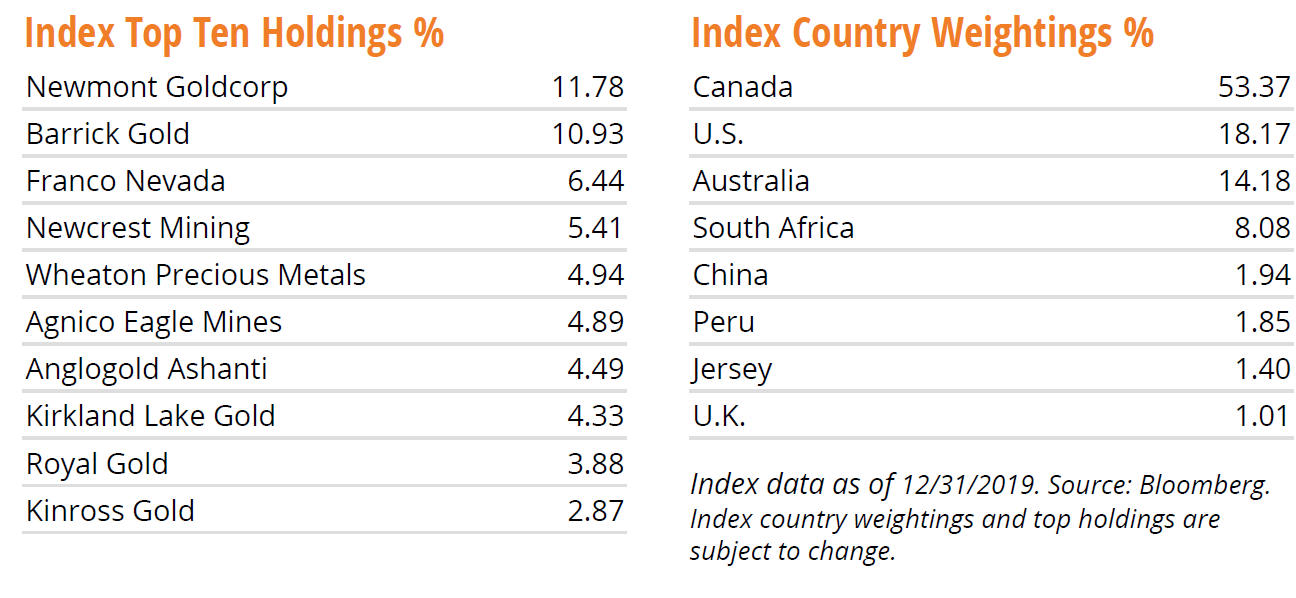

NUGTの投資対象は先進国および新興国を含むグローバル

市場でビジネス展開している企業の中で、主に金や銀の

採鉱にかかわっている企業の株式です。

日次の値動きがNYSE Arca金鉱株インデックスの3倍となる

投資成果を目指します。

国別の構成銘柄を見てみると、カナダが約50%、アメリカが

約20%、オーストラリアが約15%とあまりお目にかからない

構成比となっています。

純資産総額は?

NUGTの純資産総額は約400億円程度で、そこそこ大きな

規模のファンドであることがわかります。

実質コストは?

続いて、NUGTの実質コストを見てみましょう。

運用報酬や、運営費用、ファンドにかかる手数料などを

すべて含めると、1.17%かかります。

また証券会社によりますが、日本円を米ドルに換えるため

の為替手数料やETFを購入するときにかかる売買手数料が

別途かかります。

それを考えると、日本のインデックスファンドもかなり

安くなってきたことがよくわかりますね。

| 購入時手数料 | 証券会社による |

| 実質コスト | 1.17%(税込) |

『NUGT』Direxion デイリー金鉱株ブル3倍ETFの評価分析

基準価額をどう見る?

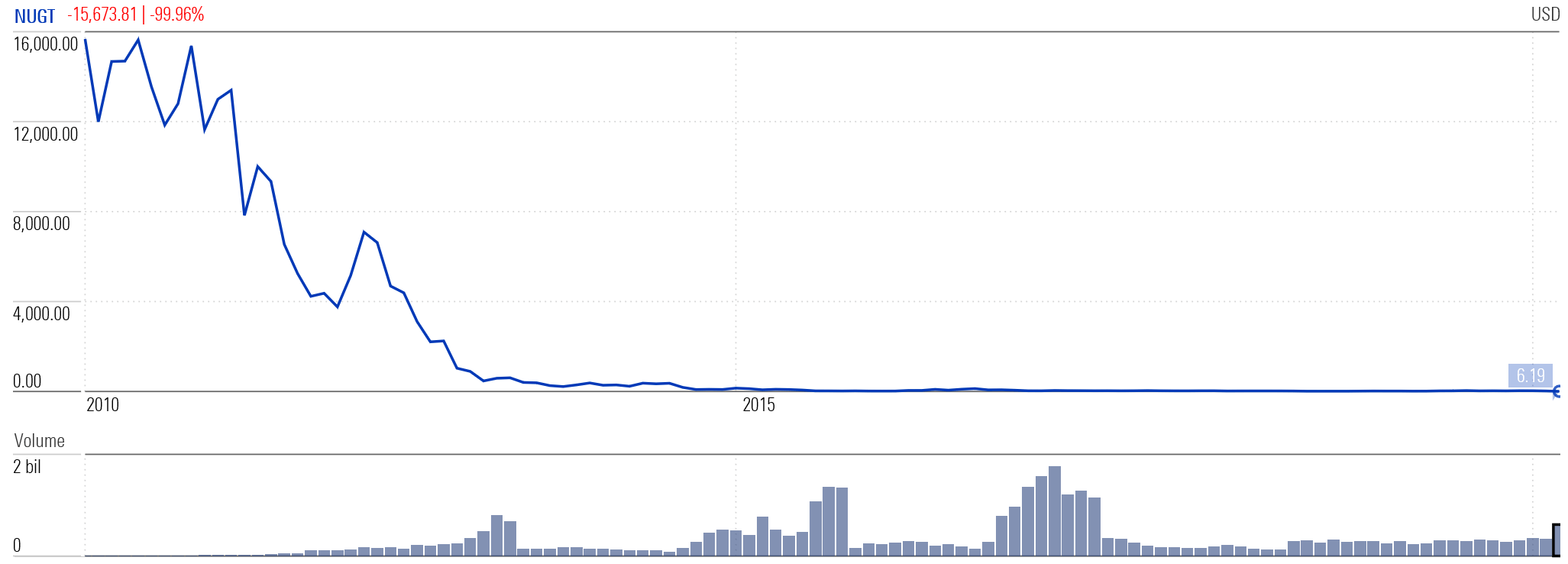

続いてNUGTの直近10年間の基準価額の推移を見てみ

ましょう。

ブル型ETF(株価が上昇していれば、その3倍のペース

で上昇していくはず)であるにもかかわらず、この約10

年間で金鉱株がいかに下落したかがよくわかります。

2015年以降は並行線に見えてしまうので、もう少し期間

を短くしてみましょう。

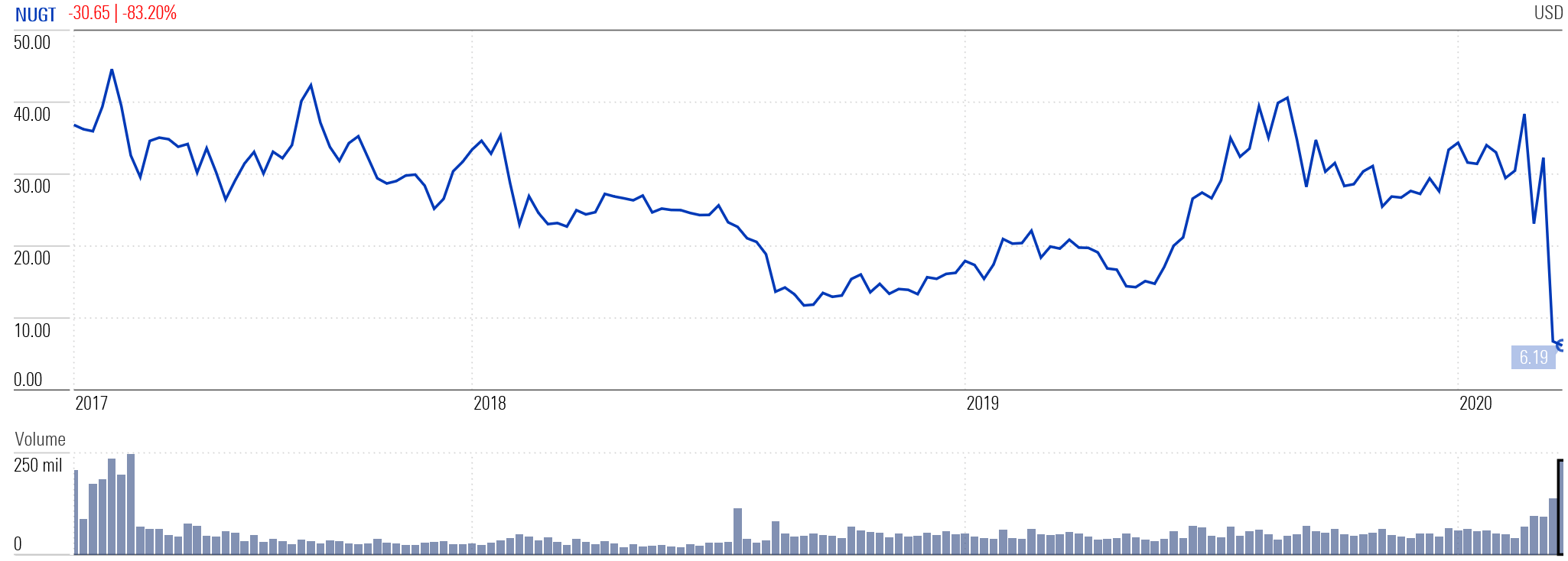

これが直近3年間の基準価額の推移です。

レバレッジがかかっているので、当然といえば当然なの

ですが、方向感なく上下に大きく変動しています。

直近のコロナショックの影響は強烈で、約80%近く資産

が目減りしています。

コロナショックで金価格は上昇していたころからも、

金と金鉱株ETFはまったく別物だということがわかります。

利回りはどれくらい?

続いてNUGTの利回りを見てみましょう。

直近で大きく下げたこともあり、利回りは見るも無残な

結果となっています。

インバース型のETFであれば、当然の結果なのですが、

NUGTは値下がりに期待して投資をするようなETFでは

なく、値上がりに期待して投資をするブル型ETFです。

そこから考えると悲惨ですね。何より、直近の大暴落で

資産を削られた人はかなり多いでしょう。

| 年間利回り | |

| 1年 | ▲68.65% |

| 3年 | ▲44.64% |

| 5年 | ▲40.62% |

| 10年 | - |

※2020年3月時点

年別のパフォーマンスは?

続いてNUGTの年別のパフォーマンスを見てみましょう。

S&P500に3倍のレバレッジをかけて運用するSPXLなど

はマイナスの年もありましたが、総じてプラスのリター

ンの年がほとんどでした。

しかし、NUGTはマイナスリターンの年のほうが多く、

金鉱株が総崩れしていると言っても過言ではない状況

です。

さすがにこれではNUGTに投資をする気にはなれません。

| 年間利回り | |

| 2019年 | 100.67% |

| 2018年 | ▲44.52% |

| 2017年 | 3.73% |

| 2016年 | 57.33% |

| 2015年 | ▲78.24% |

| 2014年 | ▲59.28% |

| 2013年 | ▲95.00% |

| 2012年 | ▲43.94% |

| 2011年 | ▲47.85% |

※2020年3月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはNUGTとSPXのパフォーマンス比較

NUGTへの投資を検討している人であれば、少なくとも

米国を代表するS&P500へのインデックス投資よりも

パフォーマンスが優れていなければ、投資するに値し

ません。

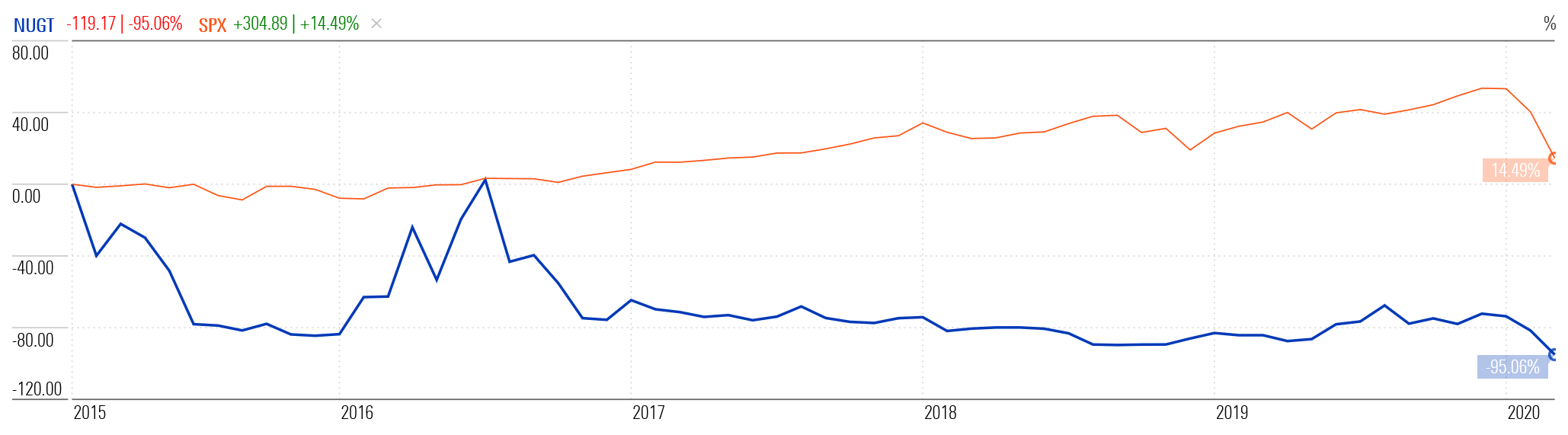

そこでNUGTとSPXの過去5年間のパフォーマンスを比較

してみました。

結果は、NUGTが95%のマイナス。SPXは14.49%のプラス

となっています。

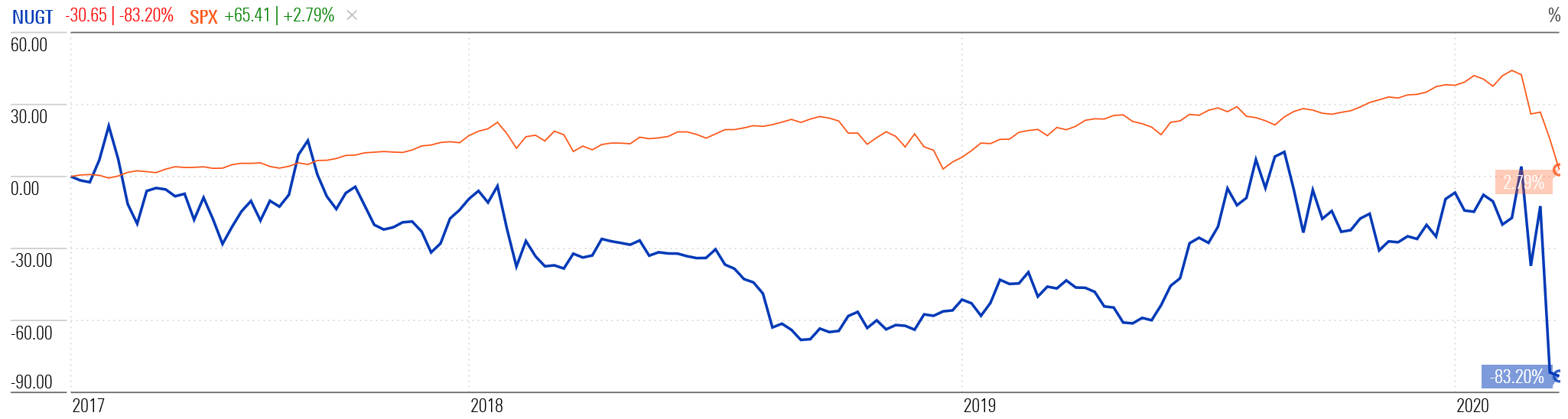

直近3年間のパフォーマンスを見ても、NUGTは83%の

マイナスに対して、SPXは2.79%のプラスです。

この結果を見る限り、レバレッジをかけてNUGTで運用

するよりもS&P500に単純に連動するETFで投資としては

十分であることがわかります。

レバレッジをかけて運用するのであれば、少なくとも

NUGTをあえて選ぶ理由は全く見つかりません。

どこで買えるの?

NUGTは人気の海外ETFですので、海外ETFを扱っている

証券会社であれば、購入できると思って間違いありません。

ネット証券で言えば、SBI証券、楽天証券、マネックス証券

など有名どころの証券会社であればどこでも購入することが

できます。

『NUGT』Direxion デイリー金鉱株ブル3倍ETFの評価まとめ

いかがでしたでしょうか?

基本的にブル型のファンドは上昇することを前提に

レバレッジをかけて投資をしていくのですが、金鉱株

はパフォーマンスが悪すぎて、悲惨な状況となっています。

改めて、ゴールドと金鉱株は全く別物であるという認識を

持たなければいけません。

またパフォーマンスを見ると、S&P500よりもはるかに

劣っていますので、現状あえてNUGTへの投資を検討する

必要もないと思います。

大きく下落しているからこそ、チャンスだという意見も

聞こえてきそうですが、過去のパフォーマンスを見る限り、

NUGTが今後、大きく反転上昇していくイメージもありません。

下落したからこそ、狙っていくというのであれば、NUGT

ではなく、TECLやSPXLのほうがはるかに高いリターンを

期待できると思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点