デビット・コール・スプレッドは、OTMのコールを買い、さらに遠くのOTMのコールを保険として売ることで利益を狙う手法です。オプションの買いが主軸になる手法で、クレジット・コール・スプレッドの買いと売りが逆になったものです。

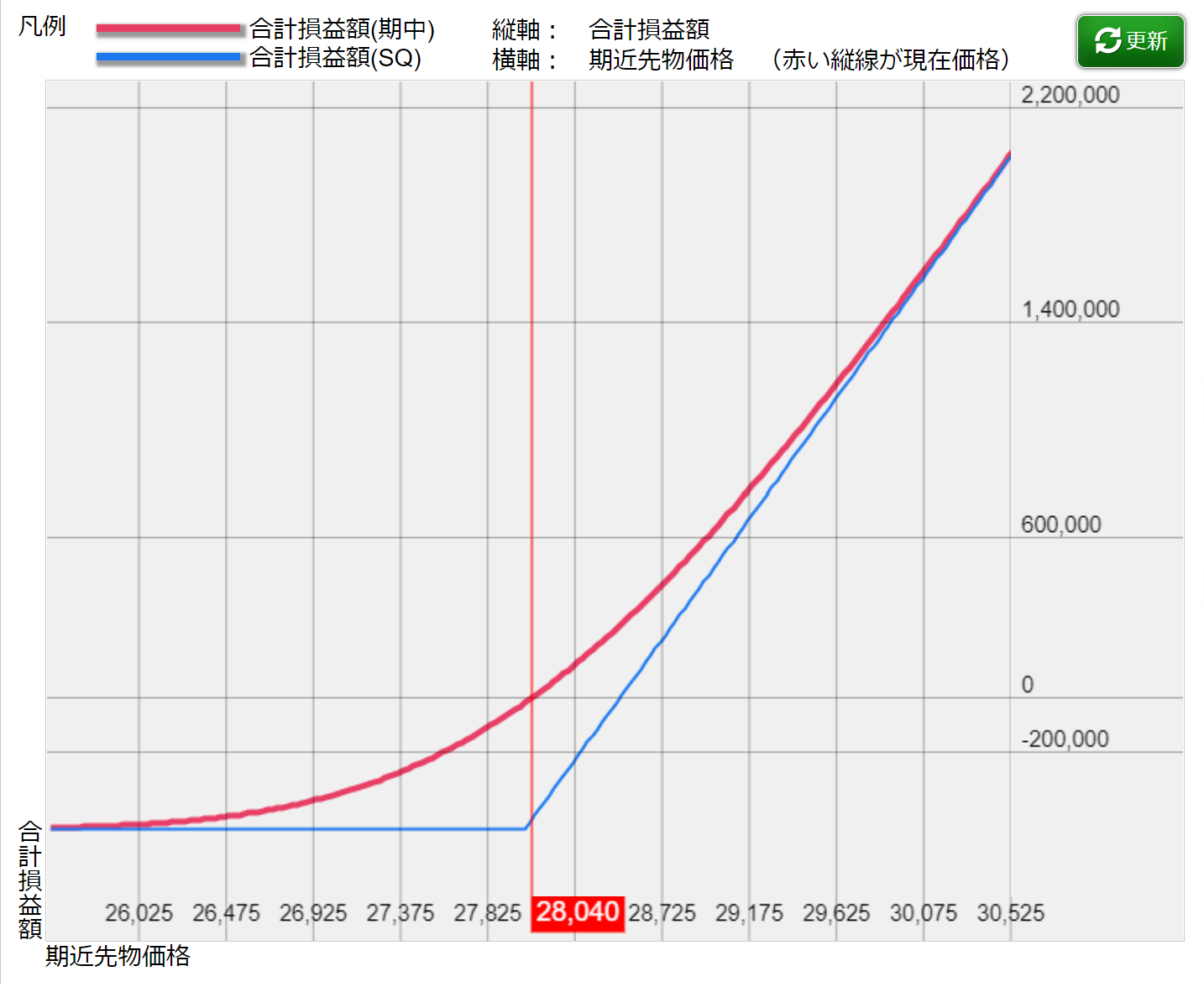

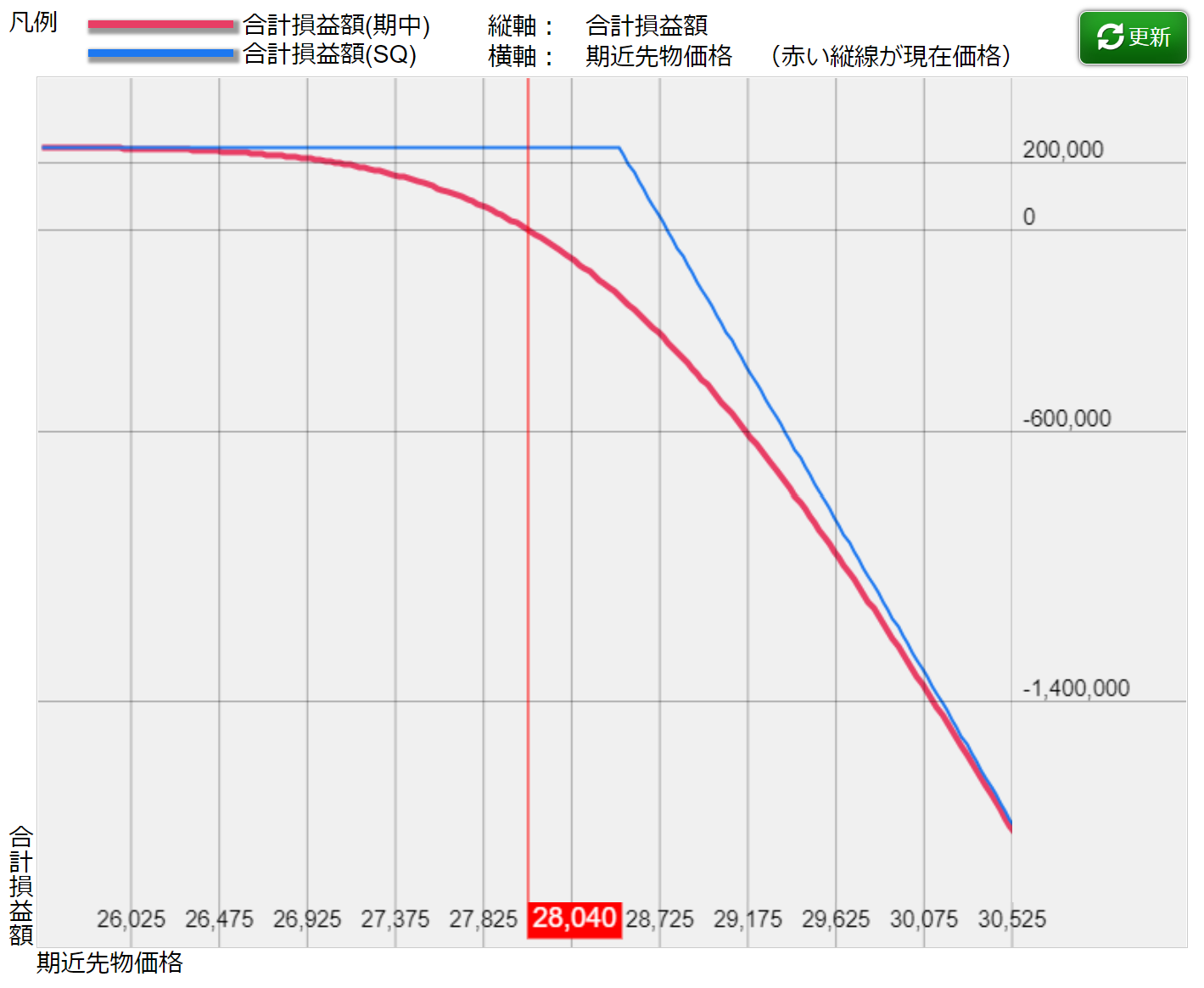

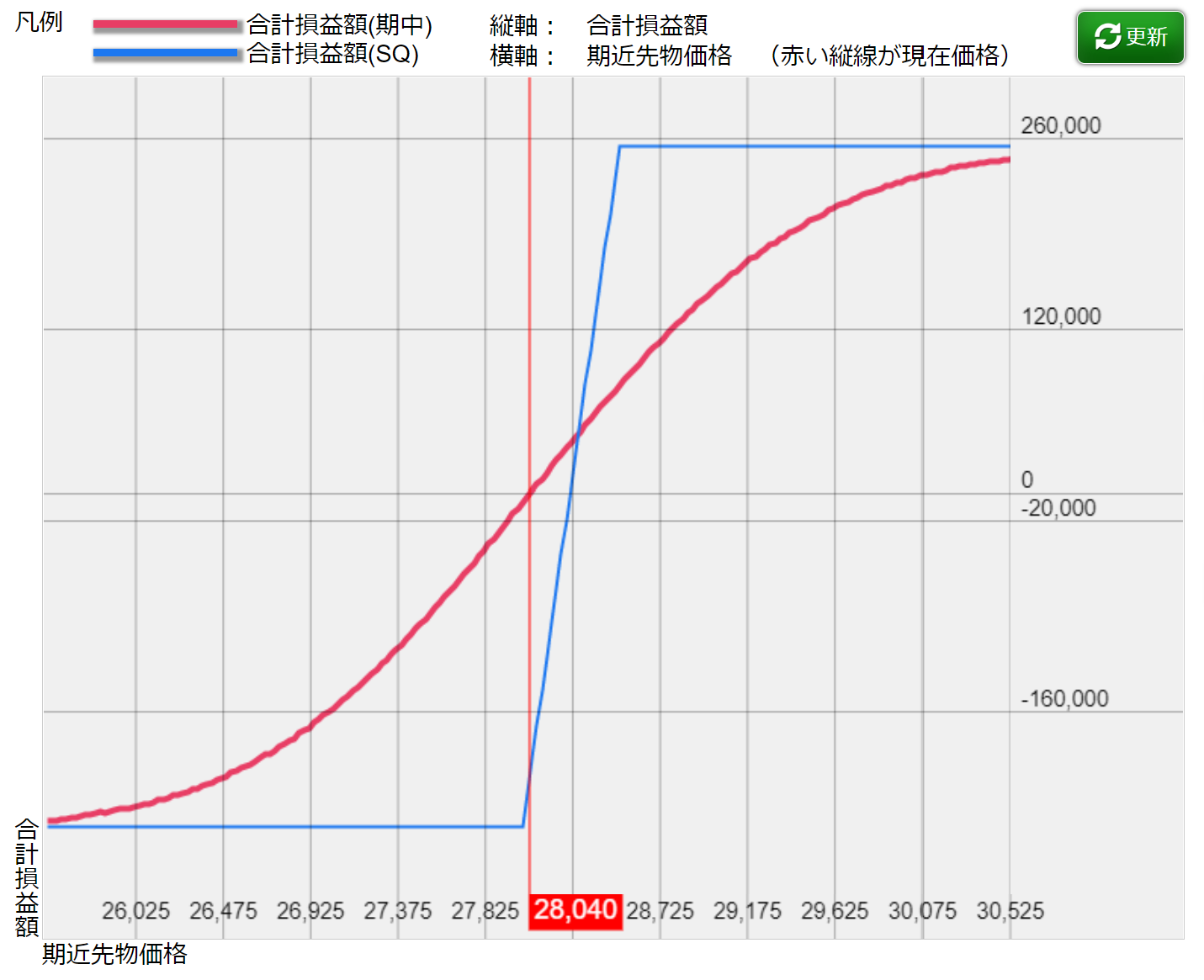

ここからは具体的な事例で見ていきます。今回は、C28000@490を1枚買って、C28500@245を1枚売った場合の損益図を見ていきましょう。

【C28000@490 買1枚】

【C28500@245 売1枚】

【合成オプション(デビット・コール・スプレッド)】

デビット・コール・スプレッドのまとめ

ポジション:OTMのコールを買い、さらにOTMのコールを売る。

狙い目:ボラティリティが高く、相場が上昇しそうなとき

最大利益:「権利行使価格の差額-当初プレミアムの差額」

最大損失:支払いプレミアム-受け取りプレミアムの差額

長所:最大損失は限定的で、勝率の低いコール買いの損失額を減らすことができる。

短所:コール買いのみに比べて、日経平均が大きく上昇した場合は利益が限定的

教科書では学べない実践で使えるマメ知識

コール売りのプレミアムを受け取れる分、コールの買い単体よりは使い勝手がいいですが、

大きな値上がりに賭けるのは分が悪い戦いになります。

私が使う場合は、ATM付近の権利行使価格でデビット・コール・スプレッドと、デビット・プット・スプレッドを組み合わせ、相場がどちらに大きく動いても利益が出るようなポジションを組みます。

ロング・ストラドルも相場が大きく変動することに賭ける手法ですが、ロング・ストラドルよりも相場が動かなかったときの損失を抑えつつ、仕掛けられるメリットがあります。