不動産クラウドファンディングを提供する事業者の中で、

今多くの投資家から評価をされているのがCOZUCHI(コヅチ)です。

なぜこのCOZUCHIがそこまで支持されているのかと言うと、

運用期間が満期を迎えるタイミングで予想外の大きな

リターンを手にするケースが頻発しているからです。

大半の不動産クラウドファンディングでは、投資家を優先

出資者とする代わりに、当初想定していたリターンより

大きなリターンが得られたとしても、投資家に分配される

ことはありません。

しかし、COZUCHIでは、想定外に大きなリターンが得られた

ときにそれを投資家にも分配してくれるサービスになっています。

そのため、当初利回り10%だった案件が20%を超えたり、

中には、当初利回り12%だったにもかかわらず、283.5%に

までリターンが増えた案件まで存在します。

今日は、今、とても注目を集めているCOZUCHIについて

独自の目線で徹底分析していきます。

COZUCHI(コヅチ)の評判はどう?

まずはCOZUCHI(コヅチ)について、どのような口コミが

あるのか投資家の声を見てみましょう。

最近はどこも新規顧客獲得のため、amazonギフト

キャンペーンをやっている印象です。

投資家としてはメリットしかないので、もっと高単価にして

ほしいですね。

COZUCHIも比較的利回りが高い案件が多いので、その点に

魅力を感じている投資家がいるようです。

COZUCHIの案件は数億単位を超える案件が多いというのが

1つの特徴です。

一等マンションや店舗付き住宅など、都心で規模の大きい案件が

多い印象ですね。

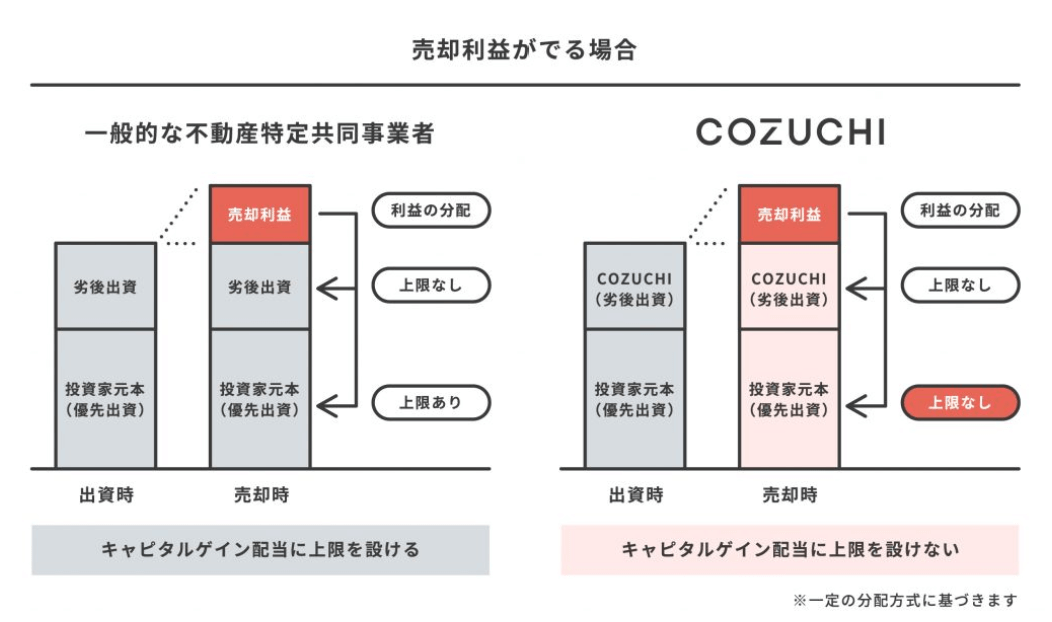

COZUCHIの魅力の一つに、リターンの上限を設けない配当設計

というのがあります。

通常の不動産クラウドファンディングでは、優先出資者に

優先的に配当される一方で、配当は当初決められていた

利回りが上限となっている場合が大半です。

一方で、COZUCHIの場合は、優先出資枠は当然あるのですが、

さらにリターンの上限を設けていないので、

不動産を売却したときに、想定よりも高く売却できたときは、

あなたの手元に入ってくる配当も当初想定より多くなることが

あります。

過去の実績を見ても、運用終了時点でのリターンが、想定利

回りの2倍以上になっている事例が多数あり、このあたりが

投資家から非常に好評となっている理由の1つのようです。

たしかに、ボーナス的な形で想定より大きな配当を

受け取れるのは誰でも嬉しいですよね。

COZUCHI(コヅチ)とは?

COZUCHI は、PCやスマホから不動産投資ができる

不動産投資クラウドファンディングです。

従来の不動産投資は最低でも数百万円~数億円の原資が必要で、

機関投資家や一部の富裕層しか手を出すことができませんでした。

しかし、不動産クラウドファンディングが登場したことで、

一般の投資家も1口1万円から投資ができるようになりました。

案件にもよりますが、一般的にミドルリスク・ミドルリターン

と言われており、株と比べるとリターンは小さくなりますが、

債券や社債よりは高い1桁中盤くらいのリターンが期待できる投資です。

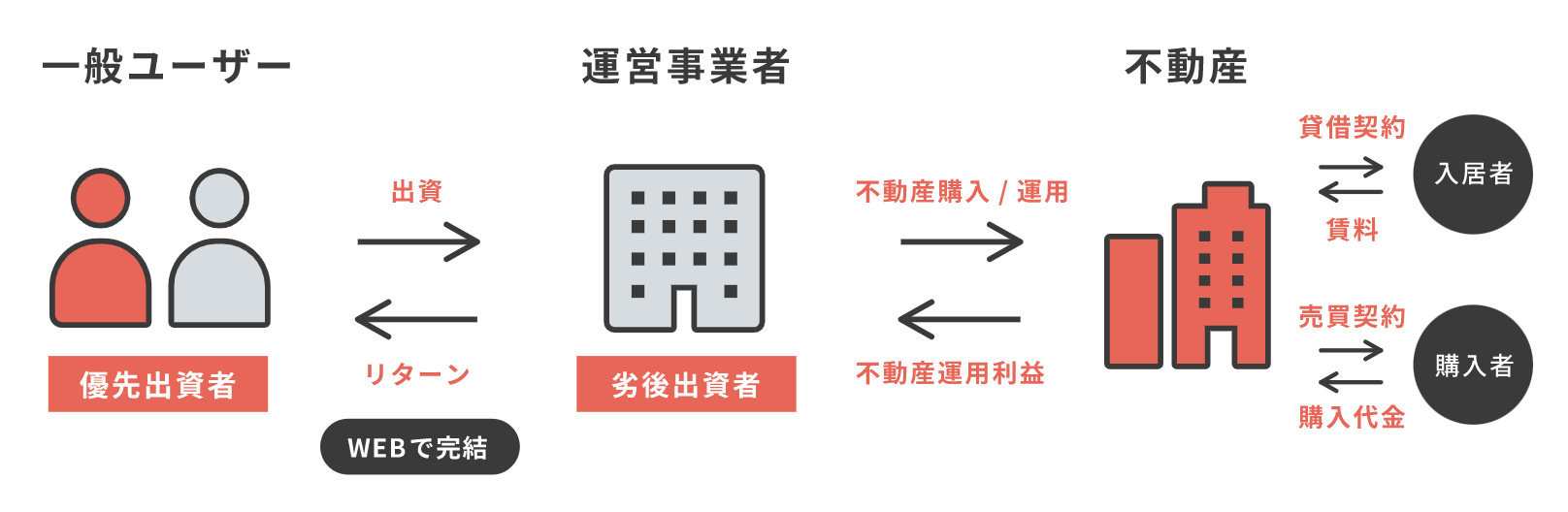

COZUCHI(コヅチ)の仕組みは?

COZUCHIの仕組みは下図のようになっています。

左側の一般ユーザー(あなた)と真ん中の運営事業者(COZUCHI)

がお金を出し合い、不動産を購入する仕組みとなっています。

購入した物件を保有している間は、入居者からの家賃収入が

入ってくるので、それが配当として投資家に分配されます。

そして、運用期間が満期に達したタイミングで、他の購入者に

物件を売却します。

そうすると、売却資金を投資家に分配しますので、

このタイミングで投資元本が戻ってくるイメージです。

COZUCHI(コヅチ)の運営会社は?

COZUCHIに投資をするかどうか判断をする上で、どのような

会社が運営母体なのかを調べておくことは重要です。

COZUCHIの運営会社は、LAETOLI株式会社です。

「テクノロジーで、不動産価値と不動産業界の価値を変革する」

をミッションに、次の時代の暮らしを豊かにすることを掲げています。

| 企業名 | LAETOLI株式会社 |

| 設立年 | 1999年5月20日 |

| 営業店 | 東京 |

正直、他の会社と比べると会社情報がかなり少ないですね。

もともとは2019年ごろから「WARASHIBE」という不動産

クラウドファンディングを提供しており、2021年から

「想いと豊かさを循環させる不動産投資」というコンセプトに

変えて、リニューアルしたようです。

これだけ不動産クラウドファンディングが登場してきて

いるので、差別化するのに苦労していたことが伺えますね。

COZUCHI(コヅチ)はどんな案件を扱っているの?

では、実際にどのような案件を取り扱っているのか見ていきましょう。

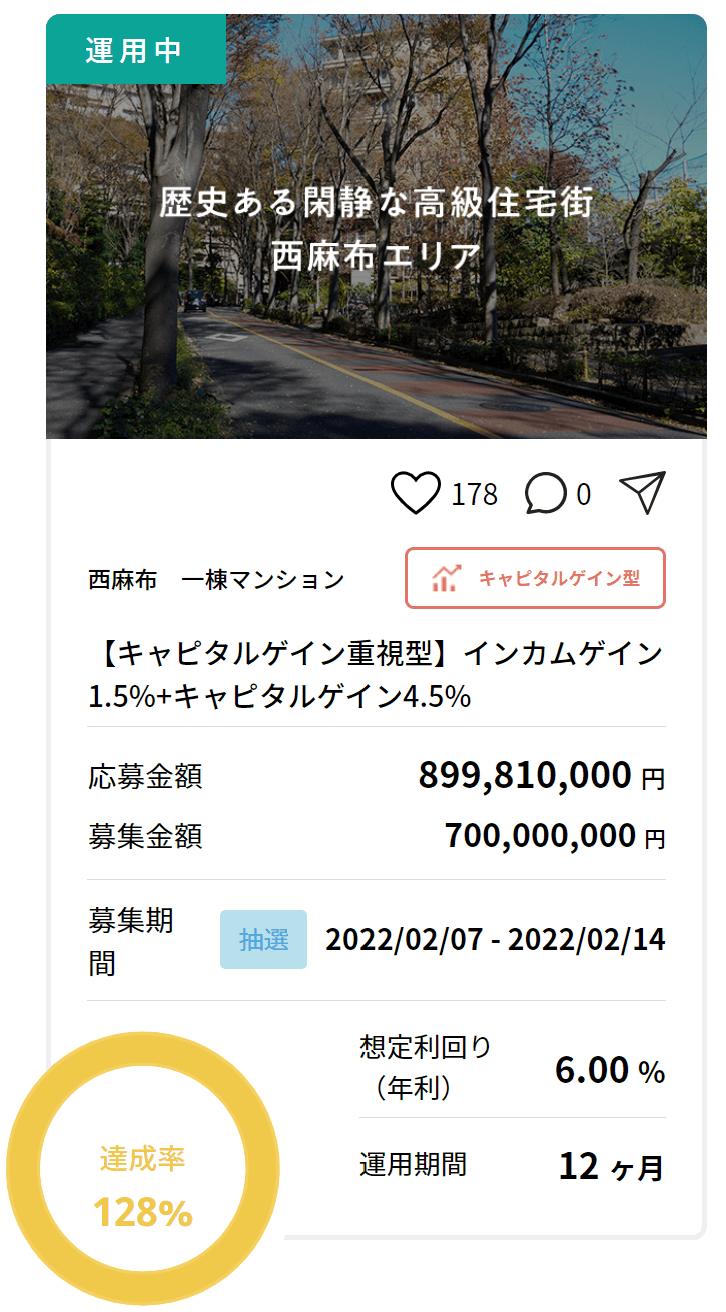

こちらはすでに募集は終了した案件ですが、東京の西麻布の案件です。

東京に住んでいる人なら多くの人が知っていると思いますが、

西麻布エリアは六本木、青山、白金と並ぶ港区の人気エリアの

1つです。

芸能人や大使館関係者が住む街として不動の地位を獲得しており、

直近10年ほどで45%地価が上昇しているとのこと。

その閑静な住宅街にあるマンションの一室が投資対象です。

| 名称 | 西麻布 マンション |

| 所在地 | 東京都港区西麻布4丁目 |

| 構造 | 鉄筋コンクリート造陸屋根5階建 |

| 投資対象 | 一棟マンション |

| 築年月 | 不明 |

| アクセス | 日比谷線『広尾』駅 徒歩7分 |

| 募集金額 | 700,000,000円 |

| 出資単位 | 10,000円 |

| 運用期間 | 12か月 |

| 予定配分率(年利) | 6.00% |

| 優先出資割合 | 88.6% |

この物件は相場価格の約38%ディスカウントで仕入れされています。

普通、こんな割安で購入することはできないのですが、

それには理由があります。それが共有持分です。

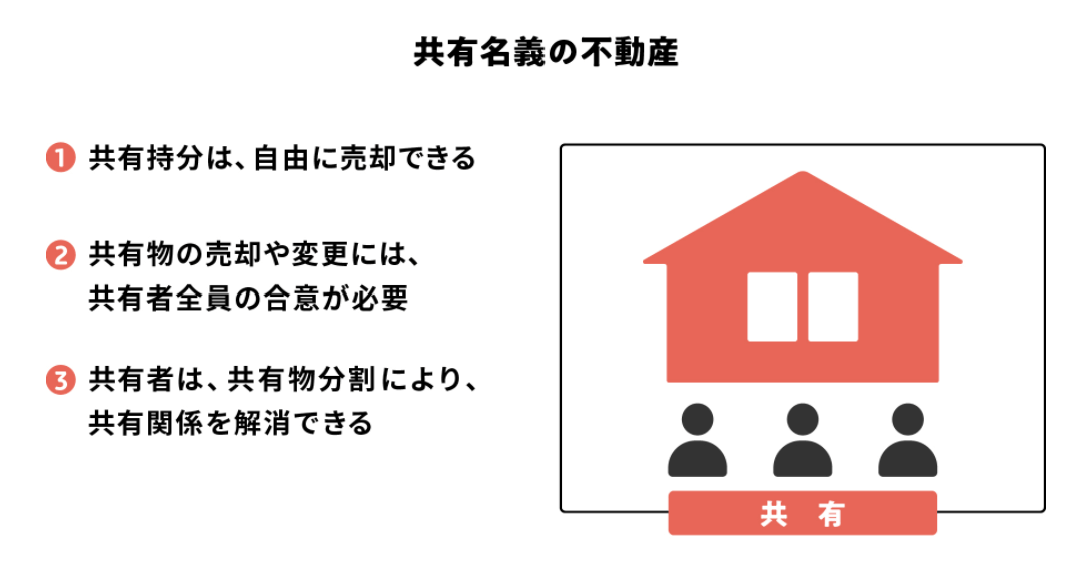

共有持分というのは、一棟マンションを複数人で共同保有

しているような状態を指します。

この共有持分の特徴は、以下の3つです。

大事なのは、自分の持分は自由に売ることができるのですが、

マンション一棟を売却したいときは、共有者全員の合意が

必要となるということです。

一般的に、この共有持分というのは、共有者全員の合意が

ないとマンションを売れないため、相場よりも安く売り

出されることが多いです。

ですので、今回はこの安く売りに出ていた共有持分を

購入したというわけです。

そして、この出口戦略としては2つのことが考えられており、

①リテナントによる物件のバリューアップ

元々、この物件には、前所有者が住んでいたことで、

物件自体の賃料収入が少なくなっていました。

また、相場よりも全部屋の賃料が低かったようで、この賃料を

上げることで、物件の収益力を上げるという方法です。

単純計算ですが、収益力が2倍になるということは、

物件価格が2倍になるに等しい効果があります。

ですので、もし本当に賃料収入が2倍になれば、2倍近い

価格で共有持分を売却できる可能性があります。

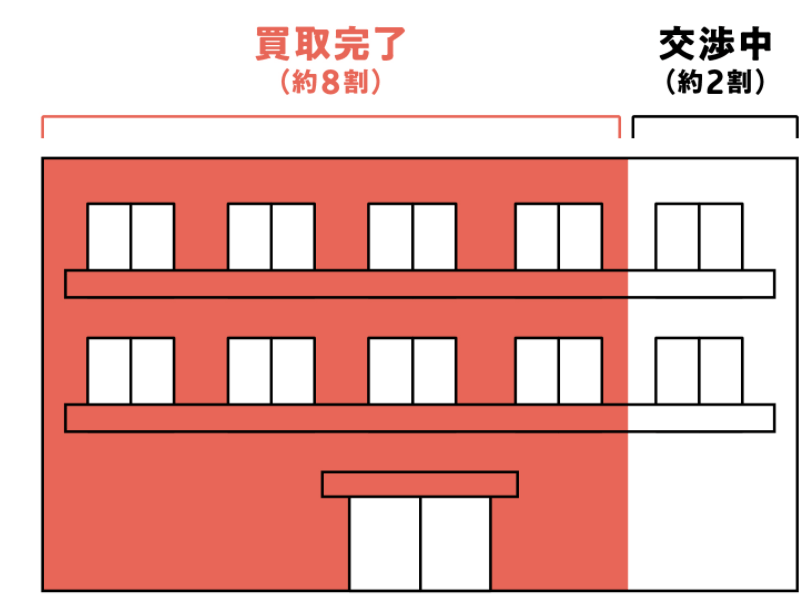

②交渉を進めて一体として売却

現在の持分のイメージはこのようになっています。

残り20%を交渉して、購入することができれば、

1棟マンションとして売りに出すことができます。

共有持分が解消されることで一棟マンションとして売りに

出せますので、売却価格が高くなる可能性がかなり高いと

いうわけです。

競売不動産投資をやったことがあるからこそわかるのですが、

不動産で収益を出すには、今回の物件のようにひと手間、

二手間かかる物件をあえて選び、バリューアップすると

いうのがとても大事な考え方になります。

今回の案件は時間をかければ、どちらの出口だったとしても、

負ける確率はかなり低いと思います。

唯一あるのは、12か月の間に本当に話をまとめることが

できるのかという点でしょうか。

不動産には想定外のトラブルがつきものですので、

スケジュール通りに進められるのかが若干疑問は残ります。

とはいえ、立地は申し分ないですし、利回りも、追加ボーナスが

なくても満足いく水準と言えるのではないでしょうか。

下手に海外のリスクの高い不動産に投資をするよりも、

今回のようなひと手間、二手間かかるけれど、大きな

リターンが期待できる国内案件のほうが、とてもおすすめです。

では、改めてになりますが、COZUCHIに投資をするメリットは

あるのでしょうか。私なりに分析していきます。

COZUCHI(コヅチ)に投資をするメリットは?

リターンの上限設定なし

COZUCHIがこれだけ多くの投資家から評価されている理由が

リターンの上限設定をしていないという点です。

一般の不動産クラウドファンディングの場合、優先的に

配当を受けられる一方で、配当利回りは事前に決められた

金額となっている場合がほとんどです。

ただ、COZUCHIの場合は、優先配当だけではなく、

キャピタルゲインも出資割合に応じて上限なく分配を

受けられるのです。

下の図をみてもらうとわかりやすいかもしれません。

売却時には、「売却利益」が出ることがあります。

一般的には、この売却利益の一部も投資家に還元されては

いるものの、実は劣後出資者の事業者側がこっそり設けて

いる部分でもあります。

それを、COZUCHIの場合は、売却利益を一部だけでなく、

全部出資割合に応じて分配しようというのです。

その結果、当初利回り10%だった案件が20%を超えたり、

中には、当初利回り12%だったにもかかわらず、283.5%に

までリターンが増えた案件まで存在します。

COZUCHIの場合は、あえてひと手間かかる物件を仕入れて

バリューアップしてから売却しているからこそ、最後の

売却時に想定外のボーナスが入ることがあるというわけですね。

これは投資家にとって本当にありがたい仕組みです。

少額から投資ができる

現金で買うにしても、ローンで買うにしても、数千万円の

投資をするというのはなかなか勇気がいります。

金額が大きいからこそ、失敗もできませんし、不動産投資の

経験がない人にとっては、最初の一歩を踏み出すのが

非常に難しい状況でした。

しかし、1口1万円から気軽に投資ができるようになったことで、

不動産投資がどのような投資なのか、手軽に体験しながら、

学べるようになったというのはとても大きなメリットだと思います。

運用はお任せできる

COZUCHIが扱うような共有持分を買ったり、バリューアップ

させたりというのは、経験豊富な不動産会社でなければ、

まずうまく対応できません。

実際に自分でやるとなったら、大半の人は挫折して諦めると思います。

こういった煩雑な業務を含めてすべて不動産会社が処理

してくれて、あとはバリューアップした不動産が売れるのを

待つだけでいいわけですから、これほど良い話はないですね。

RIETのようなペーパーアセットよりリターンが安定する

分散投資の一環でRIETを購入したことがある人はわかると

思いますが、RIETは株式市場と比較的連動して、上昇・下落を

します。

ですので、前々から言っていますが、私はRIETの購入という

のはおすすめしていません。

それよりも利回りは下がりますが、COZUCHIが扱うような

物件に投資をすることで、株価の影響を受けにくくなるので、

正しい分散投資ができます。

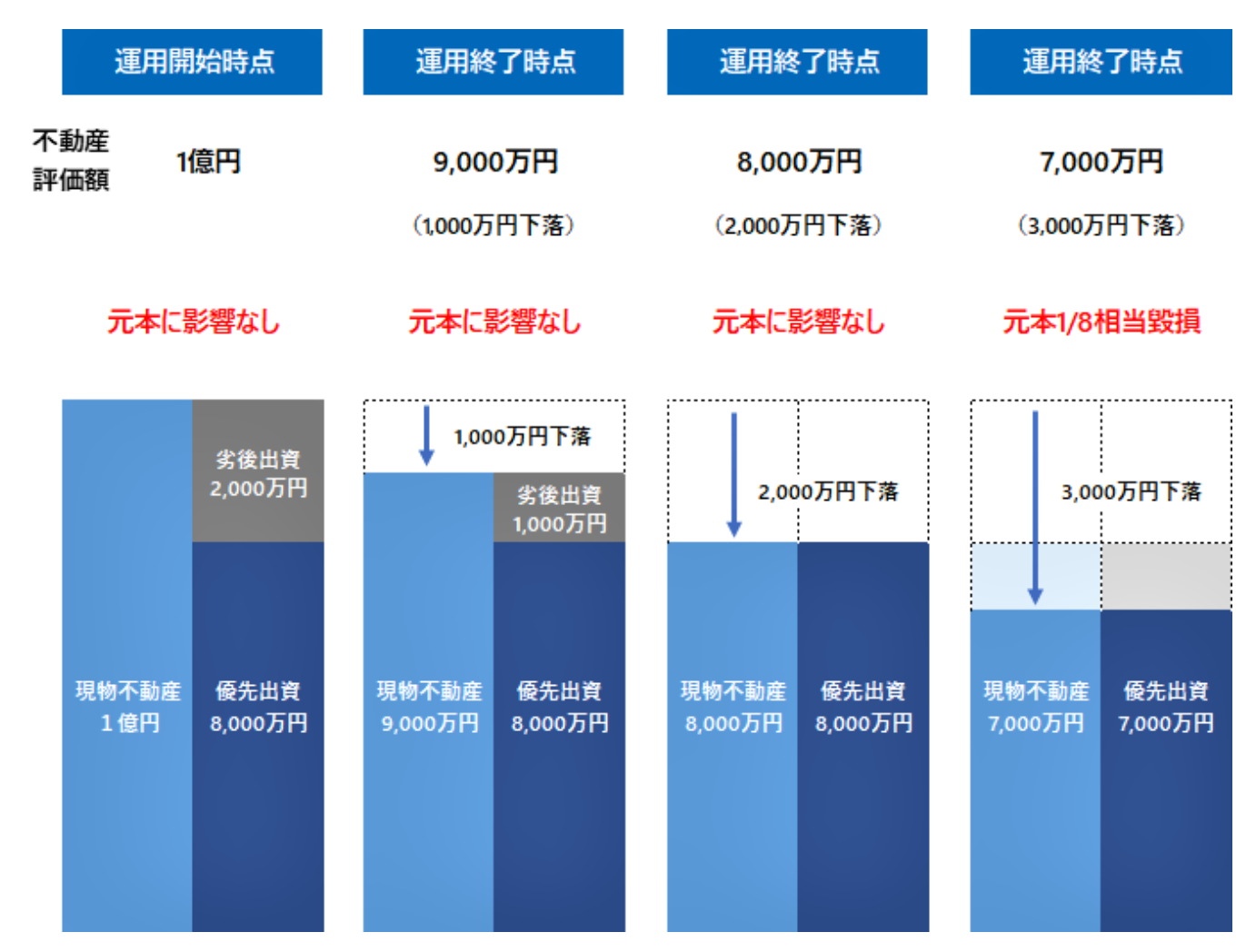

優先劣後システムで不動産保有のリスクが下がっている

COZUCHIの仕組みのところでも解説しましたが、COZUCHIには

優先劣後システムがあります。

これは物件売却時に大きな影響があるシステムです。

以下の図を使って説明しますが、投資家が優先出資者として

8000万を出資し、COZUCHIが劣後出資者として2000万円を

出資して、併せて1億円の物件を購入したとします。

運用終了時点で、このマンションを別の投資家に売却しました。

その時の価格が、上図の不動産評価額です。

見るべきポイントは評価額=売却額が低くなるにつれて、

劣後出資の部分から減っていることがわかると思います。

仮に8000万円で、このマンションを売却できたとしたら、

優先出資者である投資家に8000万円を返した後で、残りの

2000万円をCOZUCHIが受け取る仕組みになっているということです。

ですので、COZUCHIの劣後出資の割合が高ければ高いほど、

投資家が損失を被る可能性は低くなります。

ないよりは合ったほうがいいので、メリットに入れていますが、

残念ながらCOZUCHIの劣後出資割合は10%に満たない案件が

ほとんどなので、正直、この点だけは他のクラウドファン

ディングと比べると劣っている点ですね。

いつでも換金できる

投資期間中にどうしても現金が必要となった場合、3~5.5%の

手数料を支払うことで、いつでも換金することができます。

どうしても予期せぬ出費というのは発生しますので、

こういった制度は実はとてもありがたいですね。

不動産の勉強には最適

COZUCHIの案件はただ、マンションの1室に投資をするような

案件ではなく、共有持分や借地権がらみのクセの強い物件を

取り扱っています。

そのため、様々な不動産の知識が必要になるのですが、

COZUCHIのHPでは案件ごとにその仕組みをとても

わかりやすく解説してくれています。

ですので、自分が投資をする案件の不動産投資のスキームを

しっかりと理解するだけでも不動産投資に関して、相当

詳しくなれると思います。

では、続いてCOZUCHIを使うデメリットについて考えてみましょう。

COZUCHI(コヅチ)に投資をするデメリットは?

会社の運営実態が見えづらい

非上場企業であるから仕方ない側面もありますが、いったい

どれくらいの売上でどんな案件で収益を建てているのか

という情報が、会社HPを見てもほとんど出てきません。

投資をする上で会社の信頼度は1つの大きな判断材料になります。

数多くの案件を取り扱っているとはいえ、他のクラウド

ファンディングと比べると、信頼度は下がります。

元本保証ではない

まず、これは当然ではありますが、投資ですので元本保証では

ありません。

直近の案件は大きなリターンをもたらしているので、つい

失敗はないと考えてしまいがちですが、元本保証ではない

という点はしっかりと理解しておく必要があります。

リスクは低くない

COZUCHIの案件は共有持分だったり借地権がらみの案件が

多くなっています。

もちろん、ある程度の出口戦略は見据えて、案件の募集を

開始するわけですが、実際すべてが想定通りに進むことは

ありません。

共有持分を手放してもいいと言っていた人が、急にやめると

言い出したりすることもあります。

だからこそ、もともとの利回りも高くなっているわけですので、

直近の案件はすべてうまくいっているからといって、リスクは

ないと思わないようにしましょう。

運営の中身が見えない

クラウドファンディングの宿命ではありますが、投資をした後

というのは、その資金が本当に当初の目的どおり使われている

のか把握する方法はありません。

そのため、投資した資金が別の用途で使われていたり、当初

聞いていた話と違う運用がされていたり、ということが稀に

起こります。

こればかりは投資家側ではどうしようもないので、運営会社が

そういうことをやらない会社かを納得いくまで調べる以外の

方法はないのですが、そういう投資なのだと受け入れるしかない

と言えます。

COZUCHI(コヅチ)の評価まとめ

いかがでしたでしょうか?

私も1つ1つのクラウドファンディングをしっかりと比べて

いなかったので、見えていませんでしたが、COZUCHIの

ような案件を取り扱っているファンドもあるんだと新しい

発見がありました。

私自身、不動産投資で大きなリターンを得るためには、

ただマンションや土地を売買するのではなく、

共有持分や借地権のように少し手間がかかる物件をきれいに

整えて、ひと手間かけて売却するほうが大きなリターンが

期待できると思っています。

ですので、COZUCHIのような案件があるとは知らなかったので、

とても良いサービスを見つけた!と思っています。

利回りも悪くないですし、リターンの上限がないというのは

何よりの魅力になっていると言えます。

実績も多いわけですが、会社の実態を示す情報が少ないのが

唯一不満な点でしょうか。

ただ、不動産クラウドファンディングのポートフォリオとして

考えたときにCOZUCHIはぜひ組み込みたい案件であることは

間違いないです。