不動産クラウドファンディングで案件を選定する上で、

私が非常に重要だと感じているのが、運営会社です。

これまでに実績や運営母体の企業が大手の不動産会社で

あるほど、予期せぬリスクを下げられると考えているからです。

その基準で考えたときに、候補として上がってくるのが、

リビングコーポレーションが運営しているプロパティプラスです。

リビングコーポレーションは東証一部に上場している

飯田グループホールディングスのグループ会社であり、

分譲住宅シェア1位の企業です。

もちろん、東証一部企業のグループ会社が運営しているから、

絶対安全とは言えませんが、投資判断をする上で大きな

判断材料の1つになると考えています。

今日は、このリビングコーポレーションが運営する

Property+(プロパティプラス)について独自の目線で

徹底分析していきます。

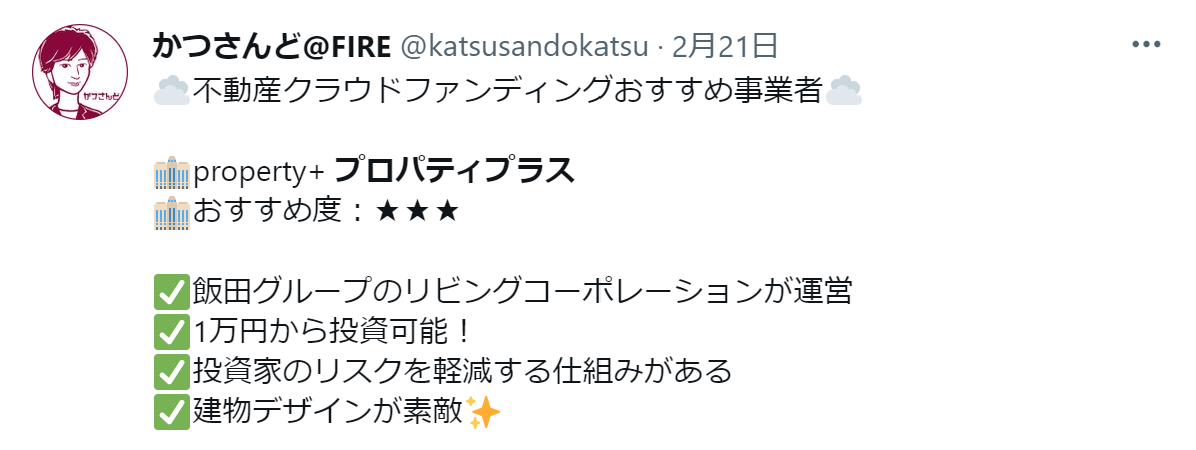

Property+(プロパティプラス)の評判はどう?

まずはProperty+(プロパティプラス)について、どのような

口コミがあるのか投資家の声を見てみましょう。

デザイン性の高い物件への投資ができる点や、飯田グループで

あるという点がやはり評価されているようです。

プロパティプラスは顧客獲得のためにamazonギフト券1000円を

プレゼントキャンペーンを行っていました。

それもあって、多くの口コミが生まれています。

Twitterをマーケティングチャネルとして活用するのであれば、

プレゼントキャンペーンは効果ありですね。

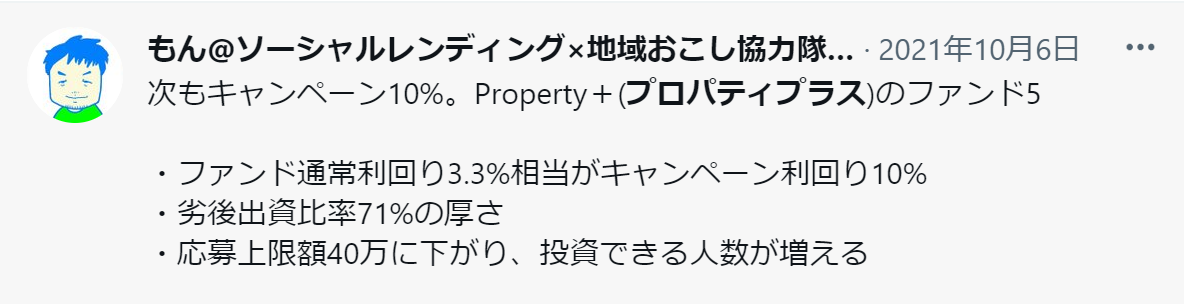

プロパティプラスの案件は目標利回り3%台の物件が多い中で、

時々、キャンペーンで利回り10%の物件が出てきます。

運用期間は短いのですが、立地もよく築浅で、劣後出資割合も

高いので、わかる人が見れば、絶対に投資をしたい案件が出て

きます。

プロパティプラスのキャンペーンは見逃せないですね。

Property+(プロパティプラス)とは?

PCやスマホから不動産投資ができる不動産投資クラウド

ファンディングです。

従来の不動産投資は最低でも数百万円~数億円の原資が必要で、

機関投資家や一部の富裕層しか手を出すことができませんでした。

しかし、この仕組みができたことで、一般の投資家も小口で

不動産に投資ができるようになりました。

Property+(プロパティプラス)の仕組みは?

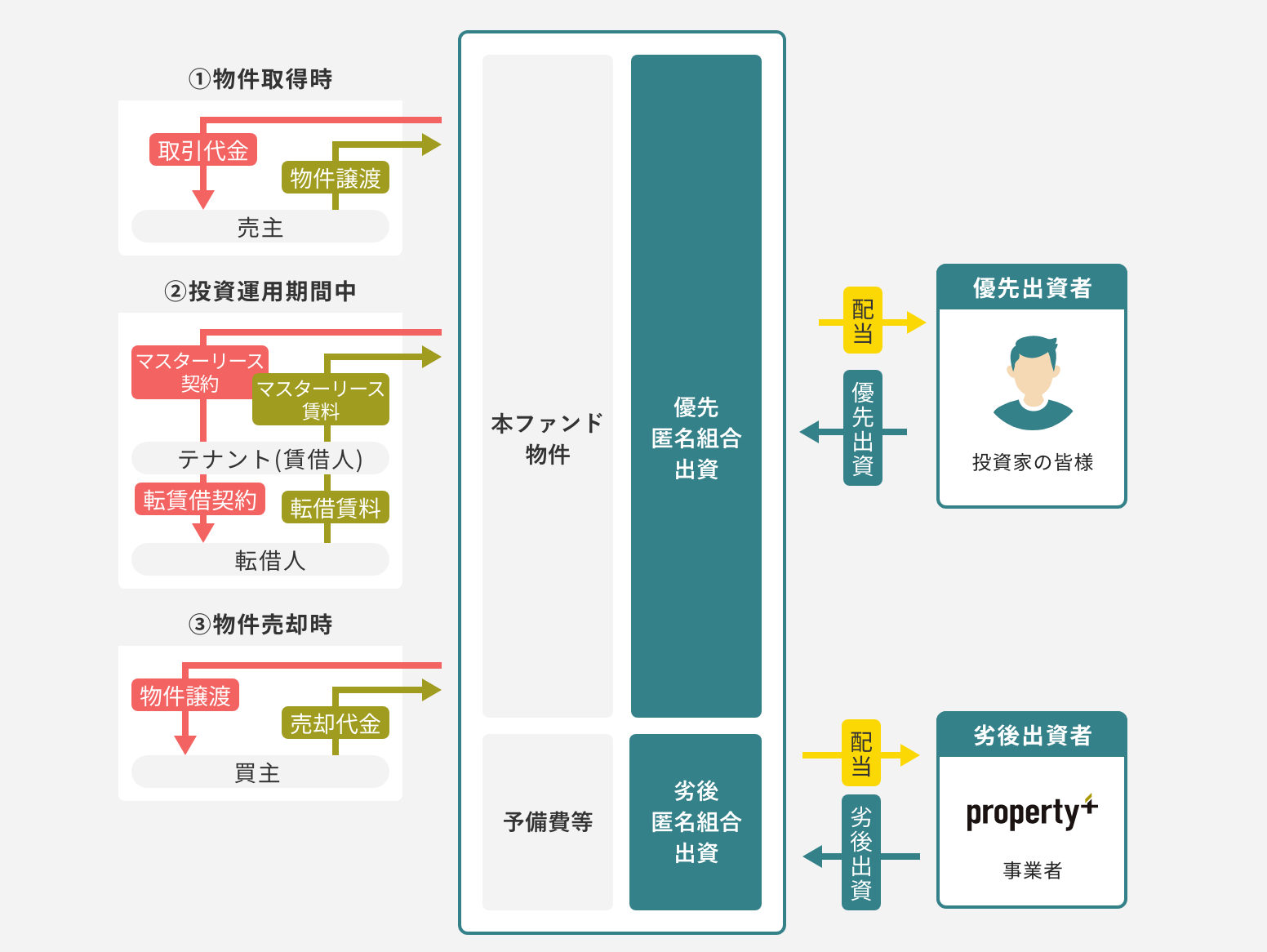

プロパティプラスの仕組みは下図のようになっています。

簡単に言えば、一番右側の投資家(あなた)と事業者

(プロパティプラス)がお金を出し合い、ファンドを組成します。

そして、集めた資金を使って、まず物件を取得します。

物件を保有している間は、入居者からの家賃収入が入って

くるので、それが配当として投資家に分配されます。

そして、運用期間が満期に達すると、物件を売却します。

そのときの売却資金も分配されるので、このタイミングで

あなたの投資した元本が戻ってくるという仕組みです。

もう1点大事なのが、上図で、投資家(あなた)は優先出資者

となっていますので、分配金を先に受け取ることができます。

万が一、最後の不動産売却時に当初想定していた価格を下回る

金額でしか売却できなかったとしても、あなたは先に投資元本を

回収できる仕組みになっています。

Property+(プロパティプラス)の運営会社は?

プロパティプラスに投資をするかどうか判断をする上で、

どのような会社が運営母体なのかを調べておくことは重要です。

プロパティプラスの運営会社は、リビングコーポレーション

といって、東証一部上場の飯田グループホールディングスの

グループ会社です。

| 企業名 | 株式会社リビングコーポレーション |

| 設立年 | 1990年2月 |

| 事業内容 | ・投資用収益物件に関する企画・設計業務

・投資収益物件の開発・販売 ・建築工事の施工及び不動産全般に関するアドバイザリー |

| 営業店 | 東京、名古屋、福岡 |

リビングコーポレーションは1990年の創業以来、東京、名古屋、

福岡を中心にマンション開発、アパート開発、ホテル開発、PM事業、

投資事業を展開してきました。

290棟を超えるデザインマンションをはじめ、名古屋・福岡

エリアでは木造アパートを290棟以上供給してきた実績があります。

投資をする上で、自分が投資をしたいと思えるような

おしゃれな物件かというのも大事なポイントですね。

2020年4月~2021年3月の決算を見ると、売上は約50億円で

経常利益が約3億円あります。

この規模であれば十分と言えるでしょう。

では、ここからは具体的にプロパティプラスがどんな案件を

扱っているのか見ていきましょう。

なかなか面白い特徴がありました。

Property+(プロパティプラス)はどんな案件を扱っているの?

では、実際にどのような案件を取り扱っているのか見て

いきましょう。

こちらはすでに募集は終了した案件ですが、中野の物件ですね。

quador中野ファンド2号は、リビングコーポレーションが

開発した新築マンションのquador(クアドール)中野の1室に

投資を行うファンドです。

私も以前、中野の近くに住んでいたのでわかりますが、

中野駅は非常に優良な住宅エリアです。

新宿や東京駅へのアクセスも1本ですし、中野駅前は

中野ブロードウェイなど多くのお店があり、賑わいを

見せているエリアです。

| 名称 | Quador中野 |

| 所在地 | 東京都中野区中野6-24-7 |

| 構造 | 鉄筋コンクリート造地上4階建 |

| 投資対象 | 1LDK |

| 築年月 | 平成21年11月5日 |

| アクセス | JR中央線「中野」駅 徒歩10分 東京メトロ東西線「中野」駅 徒歩10分 |

| 募集金額 | 46,200,000円 |

| 出資単位 | 1口1万円 |

| 運用期間 | 14カ月 |

| 予定配分率(年利) | 3.2% |

| 優先出資割合 | 96% |

プロパティプラスの取り扱う物件の特徴は、新築や築浅の

自社開発物件が中心です。

もともと富裕層向けに販売されていた物件ということで、

外観から共用部・室内まで、都会的で無駄にないスタイ

リッシュなデザインの物件となっています。

確かに他のクラウドファンディングの物件と比べて、

明らかに外観がおしゃれな物件が多いように感じます。

またプロパティプラスの物件は、リビングコーポレーションが

自社で開発した物件の一部がクラウドファンディングの形で

提供されています。

当然、自社の物件ですから、下手な失敗はできません。

東京、名古屋、福岡の優良住宅地エリアでRC造のマンション

の開発を作り続けてきたノウハウを生かして、物件を開発して

いるわけですから、変な物件に投資をしてしまうリスクは低い

と言えます。

それもあって、優先出資割合が4%となっているわけですが、

投資家側からすると、たとえどんな物件だったとしても、

ダウンサイドリスクは考慮しておきたいところ。

4%だといくら立地がいいと言われる物件だったとしても、

70~80%の優先出資割合の案件と比べると見劣りしてしまいます。

ちなみにプロパティブラスでは、以下のようなキャンペーン

ファンドが時々、登場します。

投資可能上限が30口(30万円)なので、ちょっと物足りない

ですが、利回りが10%で、優先出資割合が30%ということで、

一般投資家から見れば、魅力的なキャンペーンであることは

間違いありません。

では、ここからはプロパティプラスに投資をするメリットを

私なりにまとめてみました。

Property+(プロパティプラス)に投資をするメリットは?

少額から投資ができる

現金で買うにしても、ローンで買うにしても、数千万円の投資を

するというのはなかなか勇気がいります。

金額が大きいからこそ、失敗もできませんし、不動産投資の

経験がない人にとっては、最初の一歩を踏み出すのが非常に

難しい状況でした。

しかし、1口1万円から気軽に投資ができるようになったことで、

不動産投資がどのような投資なのか、手軽に体験しながら、

学べるようになったというのはとても大きなメリットだと思います。

運用はお任せできる

実際に不動産投資をしようとなると、良い物件を探すために、

不動産会社を回ったり、物件の調査に時間を使ったりと

購入するまでだけでも多くの時間がかかります。

さらに、入居者を募集したり、部屋をクリーニングする業者を

探したり、利回りを高めるために色々な工夫をする必要もあります。

それと比べると、何から何までお願いができ、それなりの

リターンが得られるというのは、これも大きなメリットです。

RIETのようなペーパーアセットよりリターンが安定する

分散投資の一環でRIETを購入したことがある人はわかると

思いますが、RIETは株式市場と比較的連動して、上昇・下落

をします。

ですので、私はRIETの購入というのはおすすめしていません。

それよりも利回りは下がりますが、プロパティプラスが扱う

ような物件に投資をすることで、株価の影響を受けにくくなる

ので、正しい分散投資ができます。

優先劣後システムで不動産保有のリスクが下がっている

プロパティプラスの仕組みのところでも解説しましたが、

プロパティプラスには優先劣後システムがあります。

これは物件売却時に大きな影響があるシステムです。

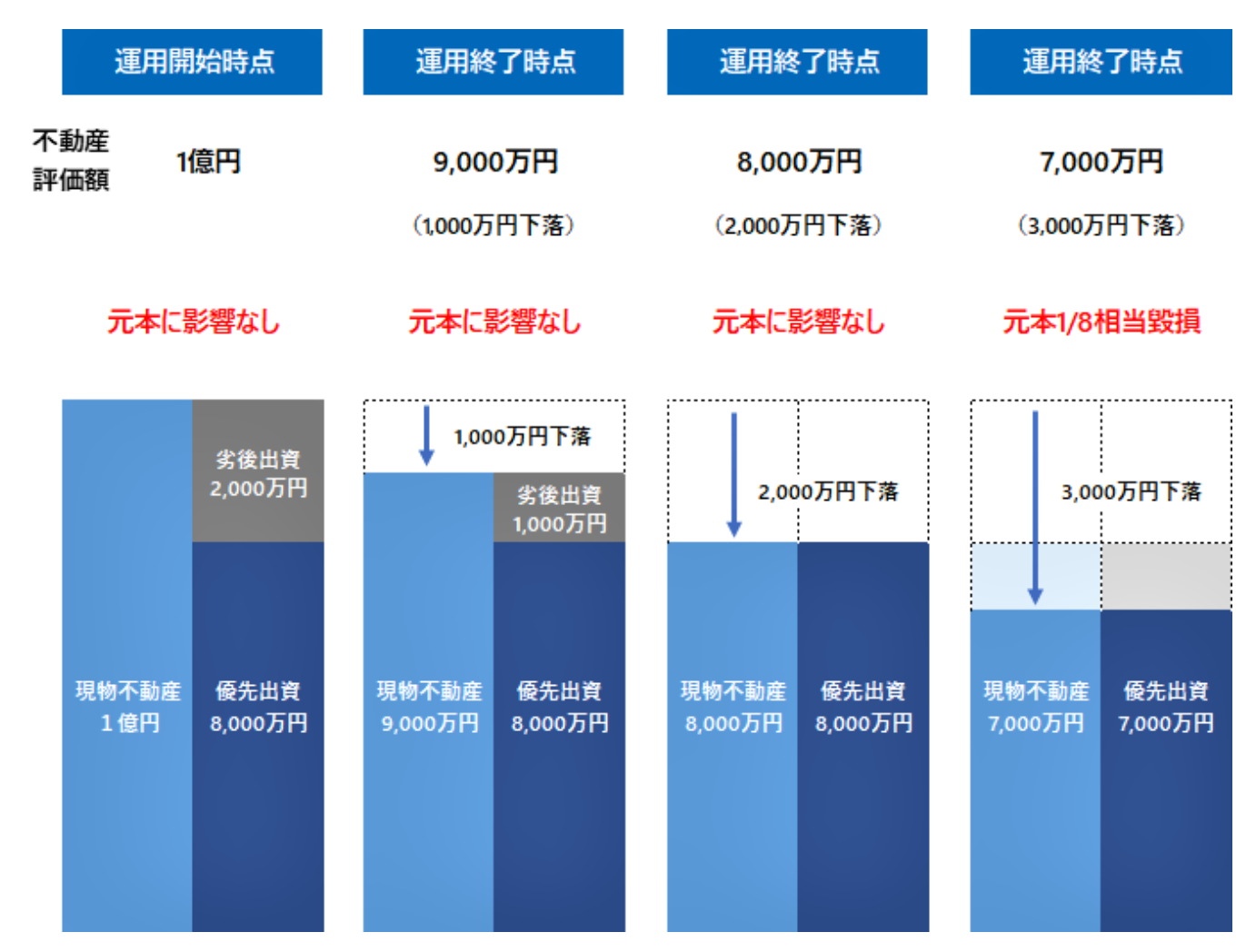

以下の図を使って説明しますが、投資家が優先出資者として

8000万を出資し、プロパティプラスが劣後出資者として

2000万円を出資して、併せて1億円の物件を購入したとします。

運用終了時点で、このマンションを別の投資家に売却しました。

その時の価格が、上図の不動産評価額です。見るべきポイントは

評価額=売却額が低くなるにつれて、劣後出資の部分から減って

いることがわかると思います。

仮に8000万円で、このマンションを売却できたとしたら、

優先出資者である投資家に8000万円を返した後で、残りの

2000万円をプロパティプラスが受け取る仕組みになっている

ということです。

ですので、プロパティプラスの劣後出資の割合が高ければ

高いほど、投資家が損失を被る可能性は低くなります。

ないよりは合ったほうがいいので、メリットに入れていますが、

残念ながらプロパティプラスの劣後出資割合は10%に満たない

案件がほとんどなので、正直、この点だけは他のクラウド

ファンディングと比べると劣っている点ですね。

マスターリース契約

最後がマスターリース契約です。

これは、投資をした物件の入居者から家賃をとりっぱぐれ

ないようにするための契約です。

この仕組みがあることで、入居者の退去や賃料滞納が発生

したとしても毎月一定の家賃を得ることができますので、

収益の安定化に繋がります。

ここまではプロパティプラスのメリットについて見てきました。

続いて、デメリットも見てみましょう。

Property+(プロパティプラス)に投資をするデメリットは?

元本保証ではない

まず、これは当然ではありますが、投資ですので元本保証では

ありません。

優先劣後システムやマスターリース契約の制度があるので、

元本割れするリスクをできるだけ下げてはいるものの、

元本保証ではないという点はしっかりと理解しておく必要があります。

運営の中身が見えない

クラウドファンディングの宿命ではありますが、投資をした後

というのは、その資金が本当に当初の目的どおり使われている

のか把握する方法はありません。

そのため、投資した資金が別の用途で使われていたり、当初

聞いていた話と違う運用がされていたり、ということが稀に

起こります。

こればかりは投資家側ではどうしようもないので、運営会社

がそういうことをやらない会社かを納得いくまで調べる以外

の方法はないのですが、そういう投資なのだと受け入れる

しかない点だと言えます。

劣後出資の割合が低い

これは他のクラウドファンディングを比較してになりますが、

築浅で立地もよくデザイナーズマンションだからといって、

出口戦略が失敗すれば、元本を毀損する可能性はあります。

20~30%もあれば、まだ安心ですが、さすがに1桁というのは

怖いですね。

Property+(プロパティプラス)の評価まとめ

いかがでしたでしょうか?

プロパティプラスもリビングコーポレーションの独自色を

生かしたファンドの取り扱いをしています。

築浅で立地もよくデザイナーズのマンションであれば、

入居者に困ることはまずないです。そ

のため、利回りも3%台と低めの設定になっています。

ただ、繰り返しになりますが、やはり劣後出資の割合が低い

というのはとても引っかかります。

1年後なんてわからないと言えば、それまでですが、築年数が

経つにつれて不動産価格は下落していくわけですし、不況が

これば不動産価格も下落します。

そのリスクを考えると、いくら東証一部上場企業のグループ

会社が運営しているから安心だとはいえ、劣後出資割合が

低くて、利回りも低ければ、他の不動産クラウドファンディング

の案件を優先してしまうのも仕方ありません。

この利回りでも自分で物件を探して、購入手続きをして、

賃貸管理までして、という手続きの煩雑さを考えれば、

投資をする価値もあると言えますが、もう少しリターンに

魅力が欲しいところではありますね。