お笑いコンビのミルクボーイがCMをやっていたり、

社長が深田恭子と交際中ということで、リリース前から

話題になっていた株式会社シーラが運営する「利回りくん」。

利回りくんは、不動産型クラウドファンディングに分類

されるのですが、

少し価値軸をずらして、社会貢献、地域創生、誰かの夢を

応援する応援型不動産クラウドファンディングという

建付けになっています。

今日は、この利回りくんについて、実際のところどうなのか、

評判なども参考にしながら、徹底分析していきます。

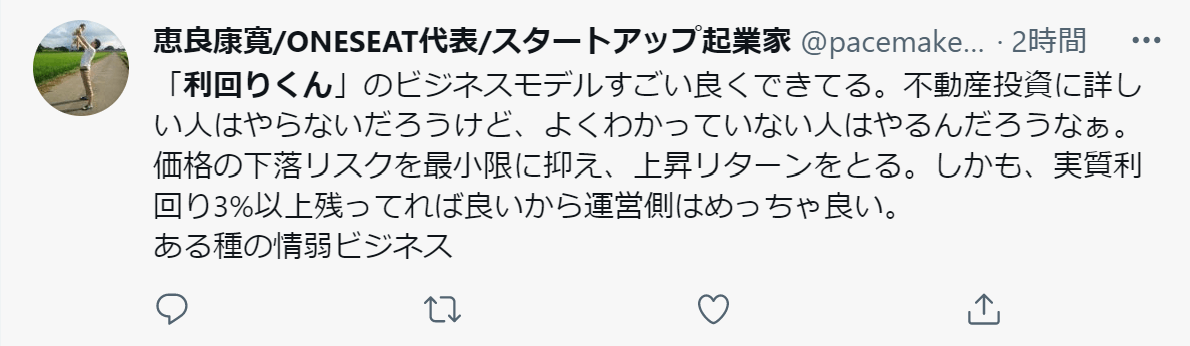

利回りくんの評判はどう?

まず、利回りくんについて、多くの個人投資家は

どのように感じているのか、見てみましょう。

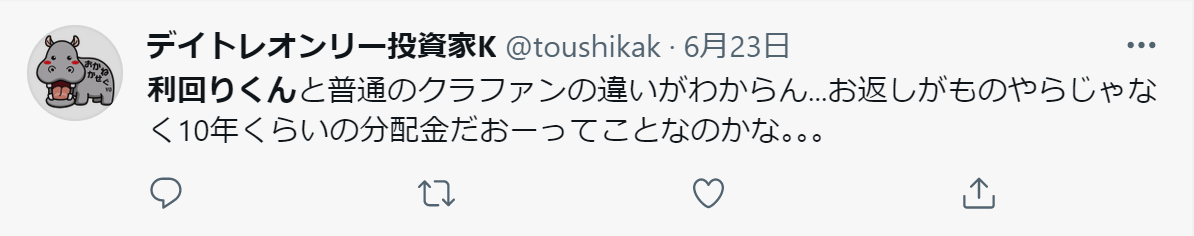

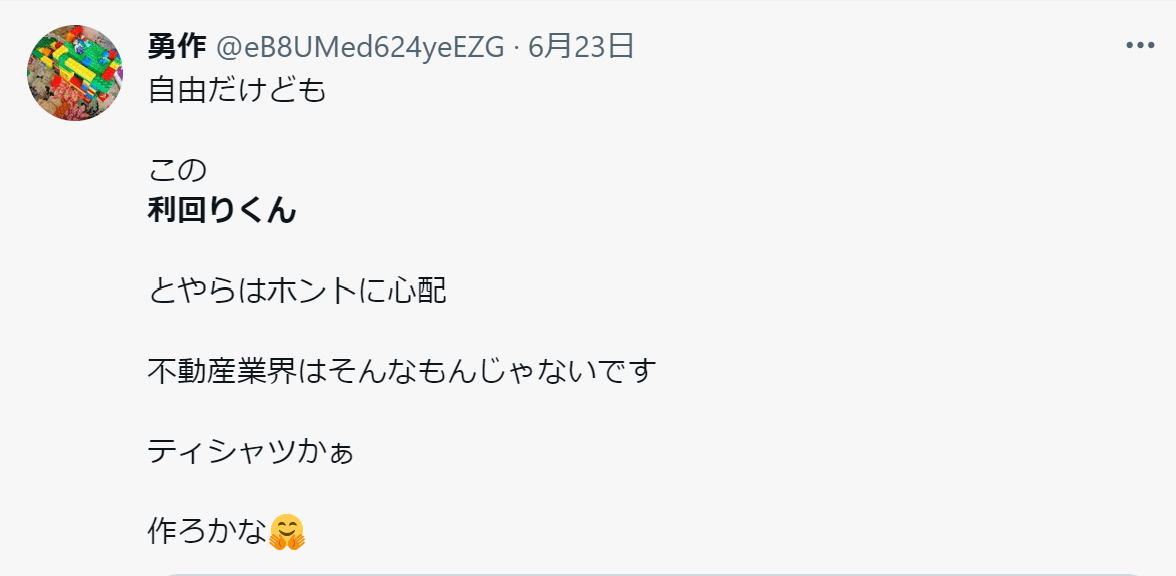

利回りくんの仕組みについて、面白いという声がある一方で、

まだ一般的な不動産クラウドファンディングと何が違うのか

わからないという人もいるようです。

一方、楽天とコラボしたり、串カツ田中とコラボしたりと、

相当マーケティング活動に力を入れていることもあり、

一気に知名度が上がってきているようです。

似たような不動産クラウドファンディングが多いので、

何かテーマというか目的を作って、投資をしてもらう

という考え方はとても良いと思います。

投資信託でいうところの、鎌倉投信のようなイメージでしょうか。

利回りくんとは?

改めてになりますが、利回りくんとは、不動産を通じて

応援投資を行い、安定的な利回りを得られるサービスです。

「応援」というのが、他の不動産クラウドファンディングとは

一味違う点で、あなたが投資をする不動産は何かしらの目標や

夢がある人たちが住んでいる・使っています。

過去募集していた案件でいえば、ロケット工場への投資や、

Showroomでライブ配信する人専用マンション、ペット共生

住宅などがありました。

もちろん、そこに住んでいる人、使っている人からの家賃収入

があなたの分配金の原資になるわけですが、

ただ、収益性の高そうな不動産に投資をするというのではなく、

夢を追いかけている人に不動産を貸してあげて、家賃収入を

もらうというのが、一般的な不動産クラウドファンディングと

違う点ですね。

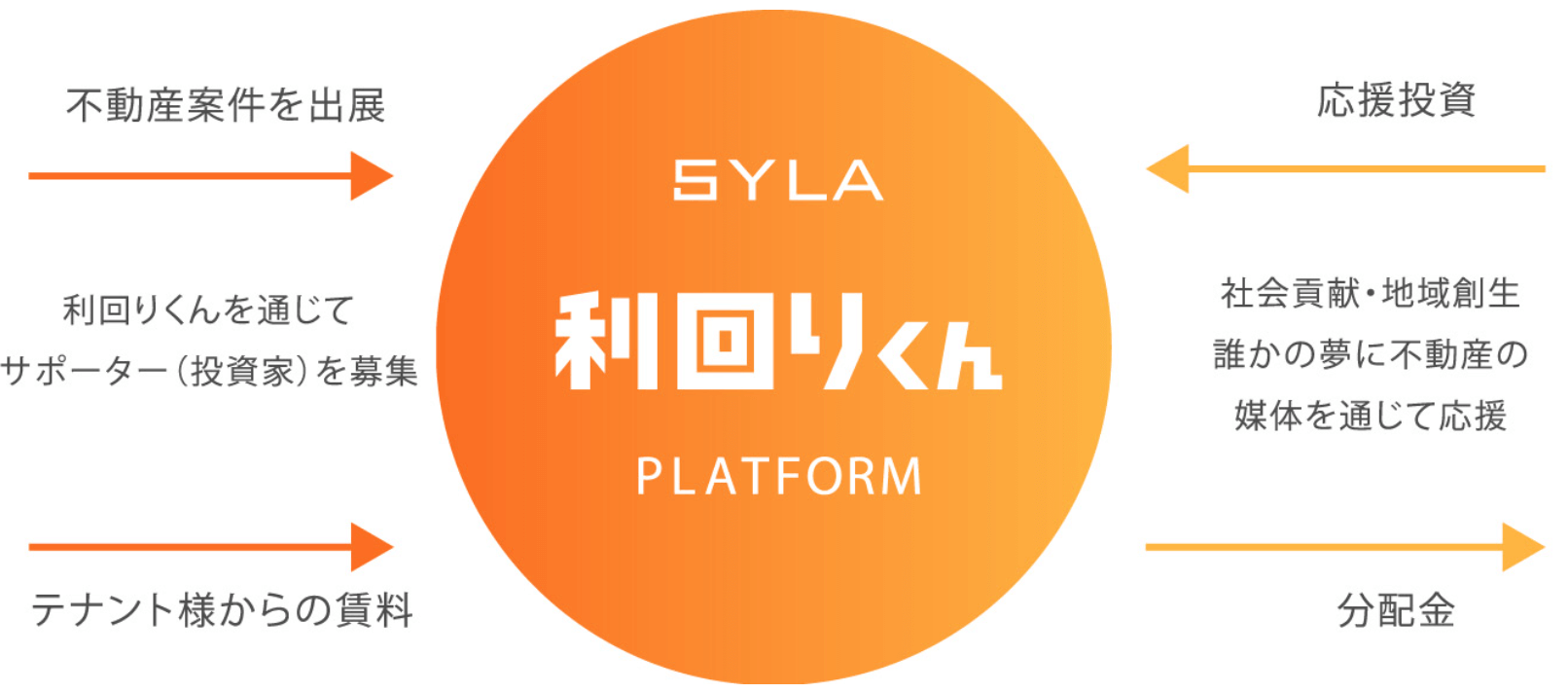

利回りくんの仕組みは?

続いて、利回りくんの仕組みを見ていきます。

このあたりは一般的な不動産クラウドファンディングと

違いはありません。

私達が投資をした資金は不動産の購入資金に回され、

その不動産の居住者からの家賃収入や最終的に不動産を

売却したときの売却益があなたの運用益として、分配

される仕組みです。

利回りくんの募集ファンド例は?

では、利回りくんにはどのような募集ファンドがある

のでしょうか?

もともとは他のクラウドファンディングと同じような

東京、神奈川の主要駅の近くのマンション1室に投資を

できるようなものがほとんどでした。

しかし、最近は以下のようにかなりエッジの聞いたテーマで

ファンド募集をしています。

イヌネコヒルズ、ライバーズマンション、シニアテック

マンション、ロケット工場など、今までの不動産クラウド

ファンディングでは利回りだけが注目されていましたが、

そこに住んでいる人を応援しながら投資ができるという

新しい価値を提供してくれています。

では、この中のイヌネコヒルズについて、もう少し詳細を

見てみましょう。

| 物件名 | イヌネコヒルズ |

| 所在地 | 東京都大田区仲六郷4-32-12 |

| 竣工日 | 2021年3月25日 |

| 契約期間 | 2021/8/1~2031/7/31 |

| 募集方式 | 抽選 |

| 募集金額 | 410,400,000円 |

| 1口出資金額 | 10,000円 |

| 予定分配率 | 3.0% |

| 運用期間 | 6か月~10年 |

| 入居状況 | 募集前 |

イヌネコヒルズは「犬や猫にとって楽園のような場所を

作りたい」という想いから始まったプロジェクトで、

何かと話題の前澤友作がプロデュースする新築マンションに

イヌネコ向けの施設を組み込んだペット共生マンションです。

エントランスには、散歩帰りに便利な足洗い場。

屋上にはドッグランがあり、入居者同士が交流できます。

そのほかにも、ペットフードが入居者限定の割引価格で

購入できたり、IoT機器を活用して、カメラの設置なども

できるとのことです。

他の不動産クラウドファンディングでは、つい利回りだけが

求められる中で、このイヌネコヒルズというコンセプトに

共感してくれる投資家から出資を集めるというのが今までと

一味違うポイントです。

投資家からしても、こういったストーリーが見えていたほうが

応援したいと思いますね。

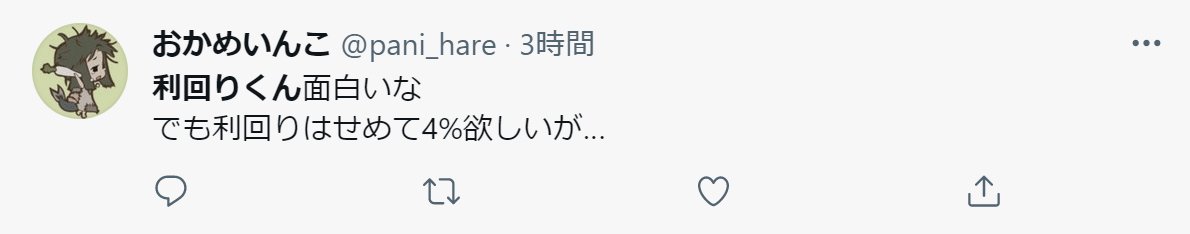

ただ、予定分配率が3%となっており、思った以上に低いですね。

募集を開始していたこところは、運用期間が10年となっており、

多くの投資家から不評となっていたので、どうやら短期間での

解約もできるようになったようです。

利回りくんのメリットは?

さて、ここからは利回りくんに投資をするメリットと

デメリットを整理していきます。

少額で不動産投資ができる

まず、これは不動産クラウドファンディング全体に言える

ことですが、本来であれば、何千万円もする不動産に数万円

から投資ができるというのは、やはり魅力的です。

運用はお任せできる

普通の不動産投資であれば、入居者が退去する場合に

リフォームやクリーニングをどうするかであったり、

新しく入居者を募集する場合に家賃設定をどうするかなど、

賃貸管理会社に依頼をするにしても、最低限自分で

考えなければいけないことがあります。

一方で、クラウドファンディングの場合は、すべて

お任せできるので、あなたは分配金を受け取る以外

特にやることがないのは大きなメリットです。

RIETのようなペーパーアセットとは値動きが違う

不動産投資というと、人によってはREITに投資をすることを

検討される方もいると思いますが、

REITはどちらかというと株式に近い値動きをすることが多く、

現物の不動産のオーナーになるのとでは大きな違いがあります。

ポートフォリオのリスクを下げるという意味では、REITに

投資をするよりも不動産クラウドファンディングに投資を

したほうが優れていると言えます。

優先劣後システムで不動産を保有するリスクが下がっている

優先劣後システムというのは、例えば、対象の不動産を売却

するときに、不動産の評価額が大きく下落して、最初に投資を

したときの不動産価額よりも売却価額が安くなった場合、

投資家が優先的に分配を受けられる仕組みのことです。

例えば、投資家が合わせて9500万円出資し、シーラが500万円

出資して、1億円の不動産を購入して運用した場合を例にしてみます。

数年後に、この不動産を売却することになりました。

このときの売却価額が9500万円だったとします。

通常であれば、出資比率(投資家95:シーラ5)でこの売却金額

を分配するわけですが、優先劣後システムが働く場合は、

出資比率が(投資家95:シーラ5)だったとしても、優先的に

投資家に資金が分配されます。

つまり、9500万円はまるまる投資家の出資金の返済に

充てられるということです。

仮に売却額が9000万円だと、9000万円を個人投資家で

分配することになります。

この仕組みがあることで、投資家は元本割れのリスクを

下げられるのですが、劣後出資の比率が5%というのは、

他の不動産クラウドファンディングと比べて、かなり

小さいです。

多いところだと、劣後出資の割合が30%近くになります。

劣後出資の割合が高いほど、運営している不動産会社が

リスクを取っていることになるので、投資家としては、

安心ができるわけですが、

シーラの場合はリスクを取っているとは言えば、他のクラウド

ファンディングと比べると、自分たちで取っているリスクは

かなり小さいです。

とはいえ、ないよりはあったほうがいいですね。

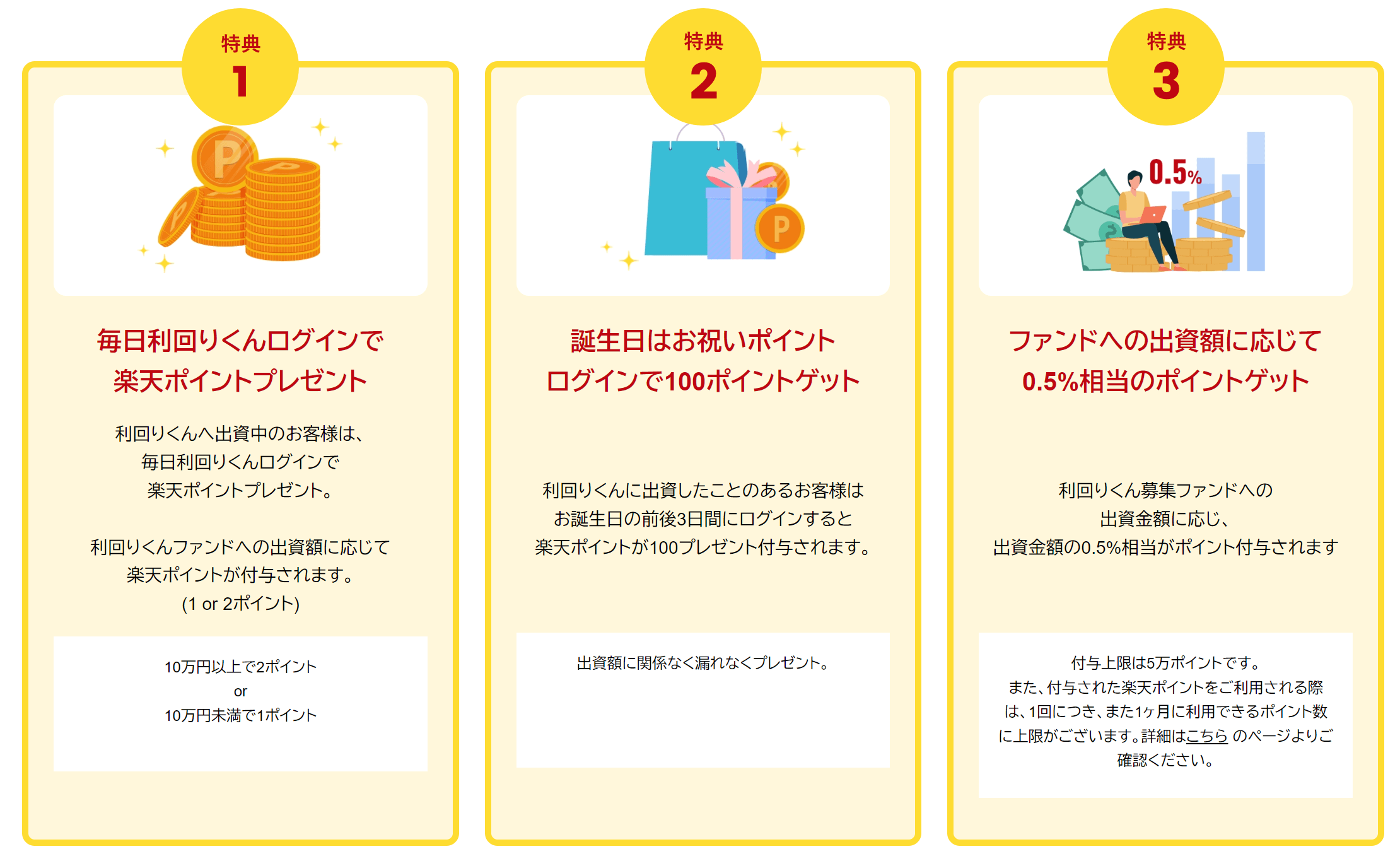

楽天ポイントが貯まる

利回りくんは楽天IDと連携することで、出資した方に

多くの特典がつきます。

大きくは以下の3つの特典があります。

特典①と特典②については、出資額が小さい人にはメリット

になりますが、100万円単位で投資を考えているような人には

ほぼ意味がありません。

ただ、特典③については、出資額の0.5%ですので、利回りに

大きく影響してきます。

利回りくんでの運用が4%だったとしたら、楽天ポイントを

もらうことで利回りが実質4.5%になるわけです。

こういったポイント系が好きな投資家も多いと思いますので、

うまく投資家を囲い込んでいると言えますね。

利回りくんのデメリットは?

では、続いて、利回りくんのデメリットを見ていきましょう。

匿名組合の中でどのように運営されているのかが見えない

シーラは大企業ですので、ある程度ガバナンス体制は

整っているとは思いますが、投資家から募集した資金が

正しく使われるという保証はありません。

SBIソーシャルレンディングが不祥事を起こして、業務停止

となったときの仕組みとは少し違いがありますが、

投資家目線で言えば、投資したお金が本当に正しく不動産

購入や運営費用に使われているかは把握する方法がないと

言えます。

もちろん、多くの企業が真面目に運営しているわけですが、

残念ながらすべての会社がそうとは言えません。

万が一、自分がそのようなババを引いてしまった場合、

投資元本が全く戻ってこないこともあり得るので、損失は

計り知れません。

ですので、リスクはしっかりと理解した上で投資をする

ようにしてください。

元本保証ではない

さすがに元本保証だと思っている人はいないと思いますが、

不動産市場がこの先大きく下がることがあれば、当然、

不動産を売却する価格に影響が出ます。

そうすれば、当然、あなたが受け取れる分配金も減ります

ので、最終的に元本割れする可能性は考えておかなければ

いけません。

特に利回りくんのように運用期間が10年と長いので、10年後の

不動産市況がどうなっているかであなたの投資元本が戻ってくる

かはかわると思っておいたほうがいいでしょう。

利回りくんの評価まとめ

いかがでしょうか?

利回りくんはコンセプトにもあるとおり、「社会貢献、

地域創生、誰かの夢を応援する応援型不動産クラウド

ファンディング」です。

一般的なクラウドファンディングのようにただ利回りを

求めるのではなく、誰かを応援することにお金を投資

したいという人をターゲットにとしており、うまく

差別化はできていると思います。

マーケティングもうまく、お金配りおじさんこと、

前澤さんやSHOWROOMの前田さん、ホリエモンなど

著名人とコラボ企画をすることで、サービスの知名度を

うまく上げています。

楽天と連携したというのも大きなポイントですね。

ただ、やはり運用期間10年、予定利回り3%程度の案件

では、投資家が集まってこなかったようで、直近では

予定利回り5%程度の案件を中心にファンドを組成

しています。

3%の利回りだとさすがに投資をしようと思えませんでしたが

5%くらいあるのであれば、投資をするのも悪くないですね。

あとは利回りくんは劣後出資の割合がかなり少ない印象が

あります。

案件にもよりますが、5%か10%しかありませんので、

物件の価値下落やその他の予期せぬリスクに対しては、

5~10%の価値下落分しか保証されていないということです。

もちろん、順当に運用がされるのであれば全く気にしなくて

よい点なのですが、他の会社の案件だと20%とか30%の案件

もありますので、見劣りしてしまうのは事実です。

ですので、単純に利回りを求めて不動産クラウドファンディング

に投資をしたいというのであれば、利回りくんである

必要はありません。

利回りはそこまで求めずに、誰か頑張っている人を応援したい

そして、少しだけ自分にもリターンが欲しいという人が

投資をする、そんなプラットフォームだと思います。