SBIソーシャルレンディングでの詐欺事件が勃発して以来、

証券会社が貸付型クラウドファンディング業界に参入する

ことはありませんでした。

しかし、ここにきて、対面証券としてトップクラスの大和証券

がクレディセゾンと手を組み、貸付型クラウドファンディング

業界に参入しました。

正直、貸付型クラウドファンディング業界大手のFundsや

クラウドバンクと比べると、案件数も少なく、まだ手探りで

始めた感がありますが、証券会社が運営に参画しているという

意味で、今後の動向に注目しています。

今日は、このFunvest(ファンベスト)について独自の目線で

徹底分析していきます。

Funvest (ファンベスト)とは?

Funvestは、Fintertech株式会社が提供するソーシャル

レンディングサービスです。

今までは機関投資家や一部のお金持ちしか投資ができなかった

ような事業投資や不動産投資が1口数万円の小口から投資できます。

リターン自体は年2~3%ですので、お世辞にも高いとは

言えませんが、銀行に預金しておくよりは、はるかに高い

利回りリターンが期待できますし、株や債券と異なる値動きを

しますので、分散効果も大きいです。

投資信託や株だけに投資をしているのも飽きたという人は、

一度検討してみる価値があります。

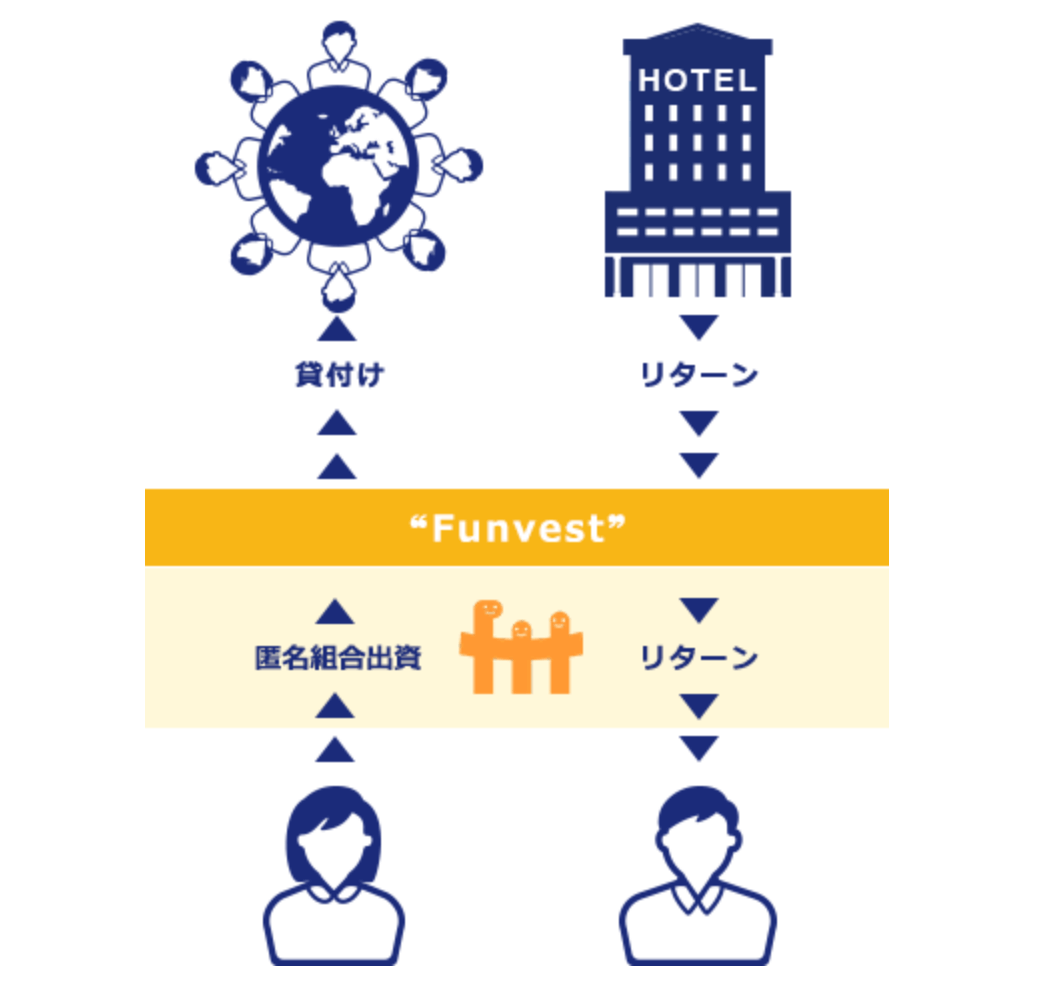

Funvest (ファンベスト)の仕組みは?

Funvestはソーシャルレンディングの分類で言えば、

貸付型クラウドファンディングに該当します。

(下図で詳しく解説します。)

まず、投資家(あなた)から匿名組合出資で集めた資金を、

Funvestが資金調達ニーズのある事業会社に貸し付けます。

貸付けた資金には当然利息が発生しますので、Funvestに

入ってくる利息収入のうちの一部があなたの元に入って

くるという仕組みです。

一見シンプルな仕組みではありますが、貸付先を間違えると、

投資した資金が一切戻ってこなくなる可能性もあるので、

案件の精査が非常に重要になります。

SBIソーシャルレンディングは、貸付先の管理に失敗した

ことで、大問題になりましたので、Funvestは、そのあたりを

うまく管理していけるのかがカギになりますね。

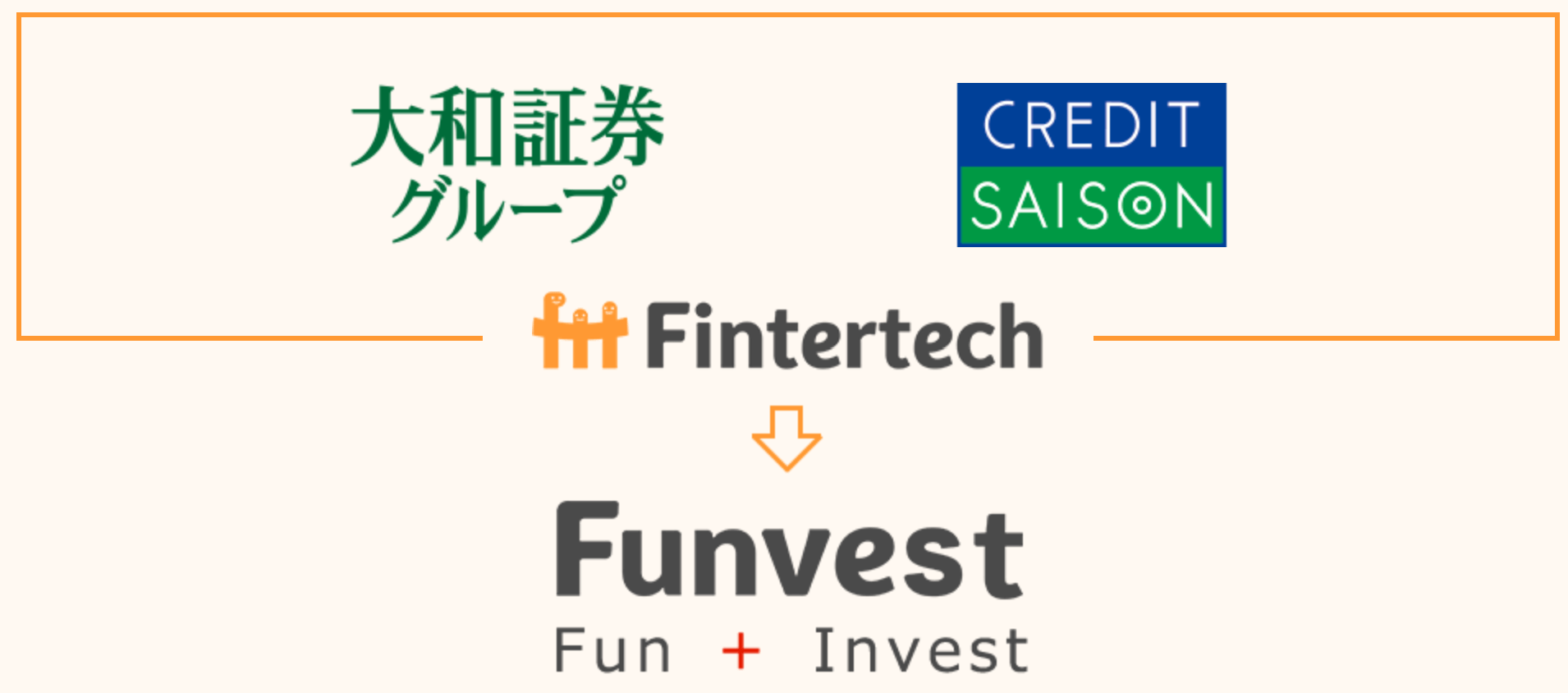

Funvest (ファンベスト)の運営会社は?

Funvest に投資判断をする上で、どのような会社が運営母体

なのかを調べておくことは重要です。

Funvestの運営会社はFintertech株式会社と言って、大和証券

とクレディセゾンが出資をして設立した会社です。

| 企業名 | Fintertech株式会社 |

| 設立年 | 2018年4月 |

| 事業内容 | 第二種金融商品取引業、貸金業ほか |

| 営業店 | 東京 |

あのお堅い大和証券がこのソーシャルレンディング業界に

足を踏み入れてきたというのは以外ですが、大手同士が

タッグを組んだサービスというのはそれだけで安心感があります。

ただ、SBIソーシャルレンディングであったように、大手の

グループ会社が運営しているからと言って、詐欺のような

ことが発生しないわけではありませんので、その点は注意が必要です。

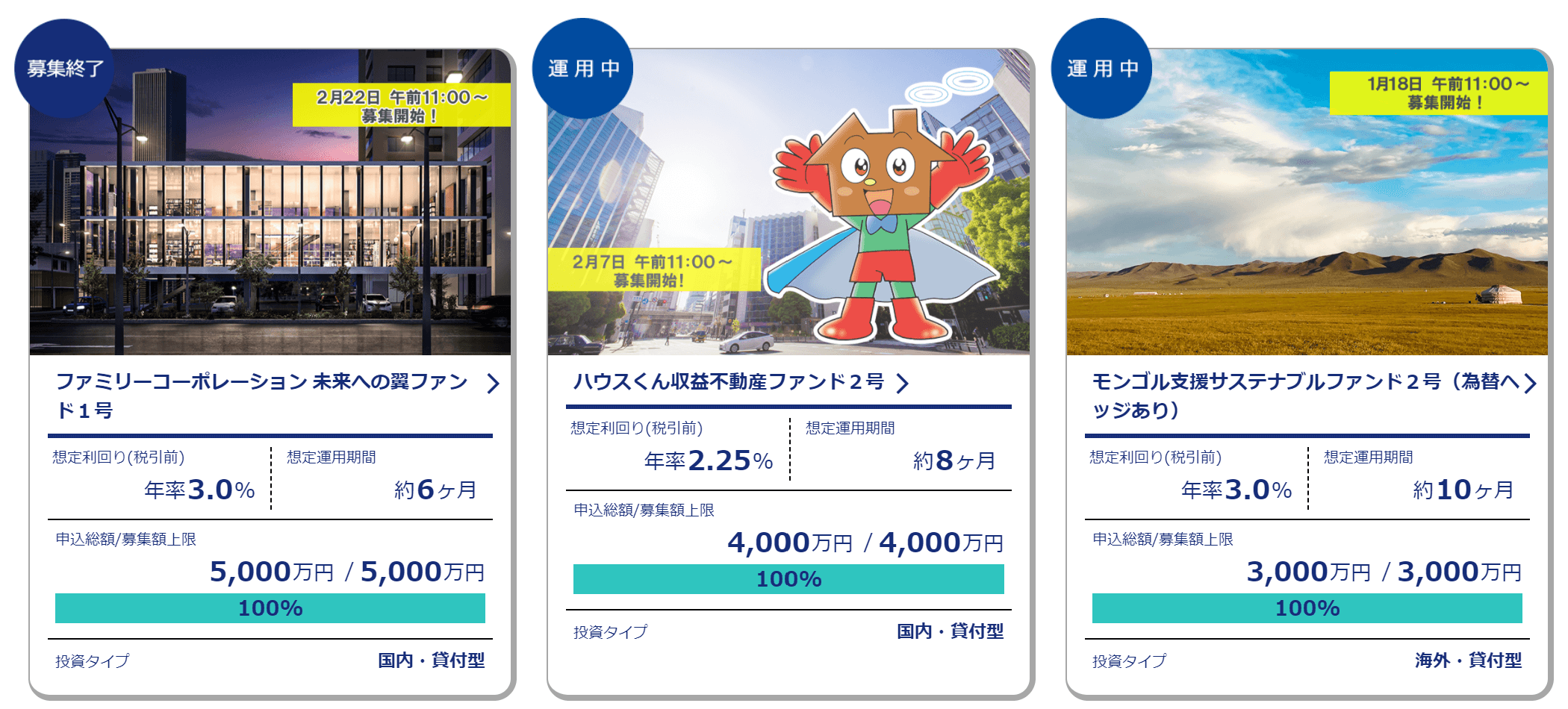

Funvest (ファンベスト)はどんな案件を扱っているの?

では、実際にどのような案件を取り扱っているのか見て

いきましょう。こちらはFunvestの案件になります。

このファンドは、株式会社ファミリーコーポレーションに

対して、不動産事業資金として貸し付け、運用するファンド

になります。

ファミリーコーポレーションは首都圏で約300棟を超える

賃貸物件の管理をしており、中古アパートの販売実績も

かなり多くの実績があるようです。

非上場会社なので、HPからだけでは、財務状況が分からない

というのが難点ですね。

| ファンド名称 | 未来の翼ファンド1号 |

| 想定利回り | 3% |

| 運用時通貨 | 日本円 |

| 募集金額上限 | 50,000,000円 |

| 出資単位 | 10口10万円 |

| 募集方式 | 先着順 |

| 運用期間 | 6カ月 |

| 予定配分率 | 年利3.0% |

運用期間は6か月、想定利回りは3%ということで、かなり

手堅い印象はありますが、リコースローン(無担保・無保証)

でこの利回りは物足りなさを感じます。

何か差別化できている要因があって利回りが低いので

あれば悪くありませんが、どちらかというと、競合の案件と

比べて劣っている印象があります。

他の案件も見てみると、収益不動産ファンド2号は

利回り2.25%で約8カ月。

モンゴル支援サスティナブルファンド2号は利回り3%で

約10カ月ということで、思った以上に利回りが低くなっています。

担保なしでこの利回りならば、担保があって、もう少し高い

利回りでも運用ができる不動産クラウドファンディングの

ほうがいいですし、

モンゴルの案件もせっかくの新興国に投資をする案件にも

かかわらず、利回りが低いとなると、あえて海外のよく

わからない案件に投資をするメリットを感じません。

貸付型クラウドファンディングの場合、案件によって、

かなりリスクが異なることから、1件1件しっかりと案件を

精査することが重要になります。

では、ここからは私が考えるFunvestに投資をするメリットを

見ていきます。

Funvest (ファンベスト)に投資をするメリットは?

少額から投資ができる

不動産にしても、海外の銀行にしても、一昔前までは投資を

するとなると、数千万~数億円が当たり前の世界でした。

それが今では、1口数万円から投資ができるようになりました。

これにより、より多くの投資家が今まで聞いたこともない

ような投資案件に投資ができるようになったというのは、

大きなメリットと言えます。

運用はお任せできる

Funvestが取り扱っているモンゴル銀行への投資案件を

例で言えば、一個人がモンゴル銀に投資をする場合、

いったいどんな手続きを誰と結ぶことができれば、

投資ができるのかわかったものではありません。

しかし、その何をやったらいいのかわからない煩雑な業務

に関して、あなたはお金を投資するだけでよく、後は、

すべて金融・不動産のプロにお任せができるというのは

かなり大きなメリットです。

株式相場の影響を受けない安定したリターンが得られる

投資信託中心で運用している人の場合、株式相場が下落すると、

自分が保有している大半の資産が含み損を抱える状態に陥ります。

毎日、含み損を抱えていると、気持ちがドヨンとしてしまい

ますし、それに耐えきれずに売るべきタイミングでない時に

売ってしまう人も出てきます。

その点、貸付型クラウドファンディングは株式相場の影響を

ほぼ受けず、毎月安定した利息収入を得ることができます。

下落相場で含み損を抱えているようなときは、こういった

安定した収益源があるととても安心できるので、これも

メリットと言えるでしょう。

会社の信頼性が高い

貸付型クラウドファンディングは貸付先が正しく出資した

資金を使っているかをモニタリングすることがとにかく重要です。

モニタリングがしっかりできないとSBIソーシャルレンディング

のように投資先が詐欺をして、大炎上することになります。

当然、そのリスクを理解した上で、大和証券グループと

クレディセゾンが合弁会社を設立しているわけですので、

案件の精査は相当しっかりと行っていると考えられます。

(と信じたい。)

さて、続いて、Funvestに投資をするデメリットを見て

いきましょう。

Funvest (ファンベスト)に投資をするデメリットは?

元本保証ではない

これは当然ではありますが、投資ですので元本保証では

ありません。

特に貸付型クラウドファンディングの場合、Funvestが何か

悪いことをしなくても、貸付先の企業が悪さをすると、

資金の回収が困難になる場合があります。

元本割れする可能性は往々にしてありますので、注意してください。

担保なしの割に利回りが低い

Funvestの案件はだいたい想定利回りが2~3%で、担保なしの

案件が中心です。

正直、この利回りであれば、担保ありで優先出資ができる

不動産クラウドファンディングに投資をしたほうがリスクは

低いと思います。

少なくとも5~6%は欲しいところですね。

貸付先のリスクは正直判断がつかない

繰り返しになりますが、貸付型クラウドファンディングの

場合、貸付先が詐欺のようなことを画策していると、それを

未然に防ぐことがかなり難しくなっています。

SBIソーシャルレンディングの事例が典型例ですが、過去に

何度も償還の実績があるからと言っても、アテになりません。

ですので、常に元本が全く返ってこない場合を想定して

投資する必要があると言えます。

さすがに大手の企業が後ろにいるから大丈夫だろうと

思ってしまいがちですが、上からの圧力があったり、

業績のために無理をしたりするような人がFunvest内に

いたら、いずれ貧乏くじを引きかねません。

私の持論ですが、事業にお金を出すような場合は、担保や

保証は必須だと思っています。

それがないFunvestは投資の優先度がどうしても下がって

しまいますね。

Funvest (ファンベスト)の評価まとめ

いかがでしたでしょうか?

投資信託や株、債券といったペーパーアセットにしか

投資をしていない人にとって、相場状況に関係なく、

毎月もしくは毎年安定的に入ってくる利息というのは

とても魅力的に映ると思います。

私も最近は、ポートフォリオの一部にクラウドファン

ディングを組入れることを推奨することが増えています。

ただ、注意しなければいけないのは、どの案件にでも

投資をしていいというわけではないということです。

Funvestのような貸付型クラウドファンディングもあれば、

不動産クラウドファンディングもあり、それぞれ仕組みが

異なりますし、サービスごとに特徴もあります。

少なくとも貸付型クラウドファンディングはSBIソーシャル

レンディングの事例にもある通り、貸付先のコントロールが

効かないので、投資の優先順位は下げていいと思います。

まず始めるのであれば、不動産クラウドファンディングの

プレファンやちょこっと不動産が個人的にはいいと思っています。

少しリスクは高くなりますが、面白いと思っているのが、

COZUCHIでしょうか。

「開始数分で枠が埋まってしまうくらい人気なら、きっと

安全な投資なんだろう」と周りもやっているからきっと

大丈夫だと思ってしまうと、思わぬ形で足をすくわれかねません。

利回りの高さだけでなく、損失のリスクが高いか低いかを

しっかり見定めたうえで、どのサービスのどの案件に投資を

するのか決めるのが良いと思います。