近年、様々なフィンテックサービスが登場していますが、

ついに、私募債をオンラインで手軽に購入できるサービスが

登場しました。

一般の個人投資家が購入できる債券というと、国債であったり、

ソフトバンクのような超大手企業の公募債しか購入できません

でしたが、私たちのような個人投資家が購入できる社債の幅が

大きく広がりそうです。

今日はそんなSiiibo証券について独自目線で徹底分析していきます。

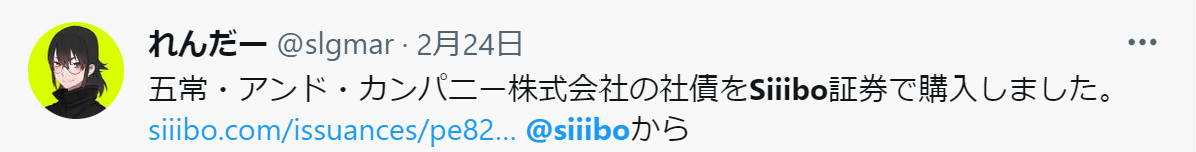

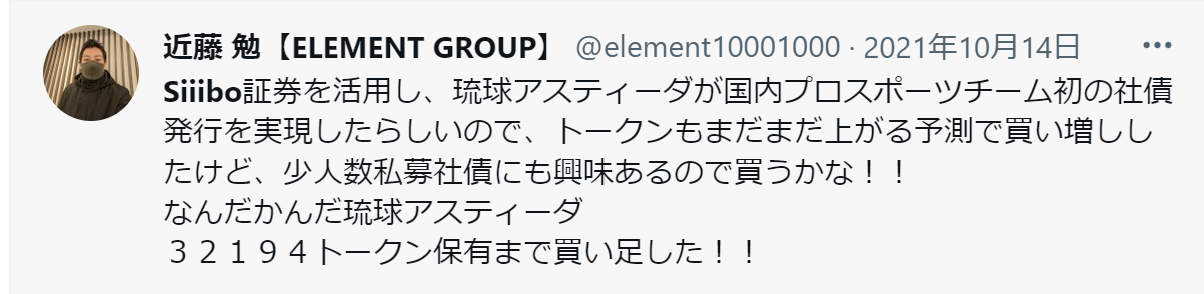

Siiibo(シーボ)証券の評判は?

まずはSiiibo証券の評判がどうなっているのか、周りの

投資家の意見を見てみましょう。

少人数私募社債は勧誘の制約も大きいことから、スケール

させるのが難しいと思ってはいるのですが、投資家からの

反応はとてもいいですね。

私個人としても、気軽に私募社債に投資ができるように

なるととてもありがたいと思っています。

Siiibo(シーボ)証券の基本情報

Siiibo証券はオンライン上で定期社債を購入できる

サービスです。

定期社債って何?という方もいるかもしれませんが、

イメージとしては少しリスクの高い定期預金のような

イメージです。

現在の定期預金の利率は0.2~0.3%程度ですが、Siiibo証券

の定期社債の利率は税引き前で2~4%が期待できます。

この金利であれば十分投資に値する利回りです。

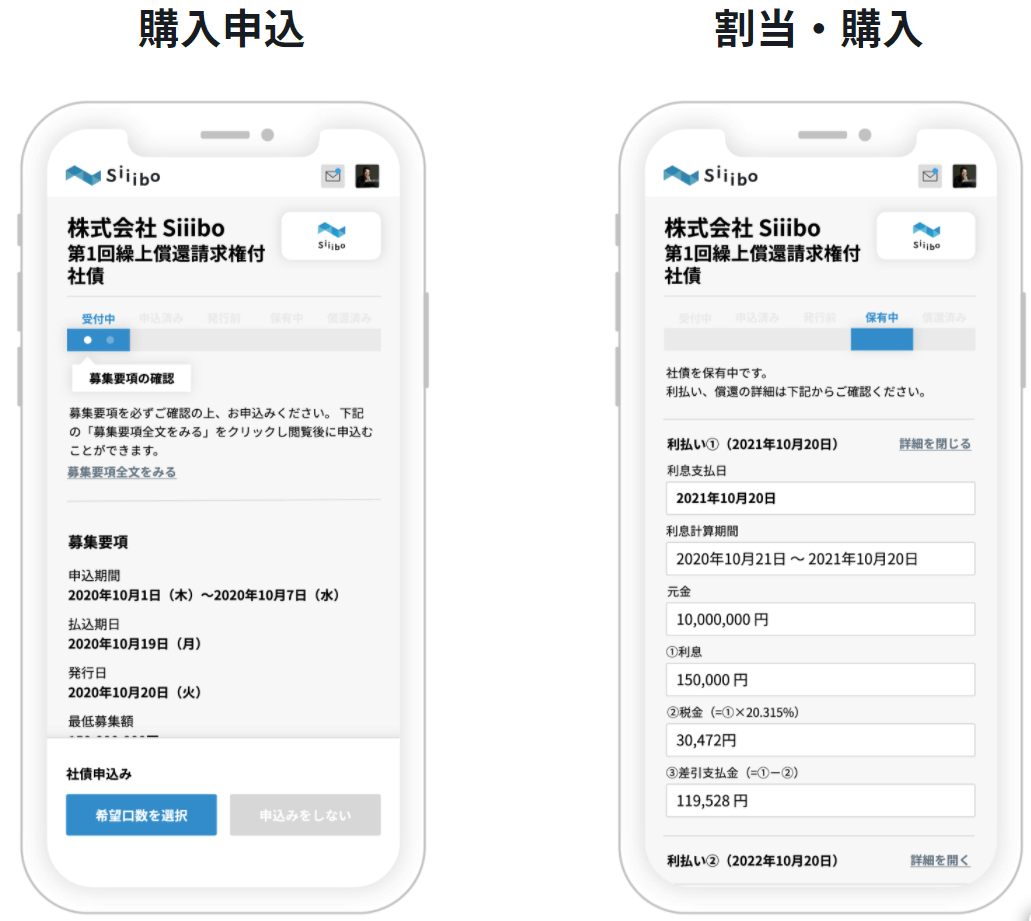

そして、社債の購入・管理・償還まですべてオンラインで

完結しています。

※引用:Siiibo証券 WEBサイト

そもそも社債とは?

そもそも社債って何?という方のために社債について

簡単に説明しておきます。

社債というのは、企業が投資家から直接資金を調達する

手段で、投資家は社債を購入すると、購入先の企業から

利息を受け取ることができます。

そして、償還日まで保有を続けると、投資した元本が

戻ってくる仕組みです。

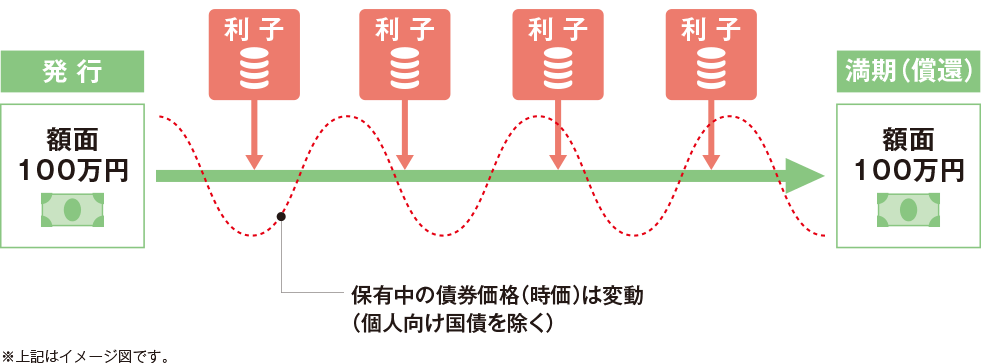

もう少し具体的に説明すると、以下のようなイメージです。

100万円の社債を購入し、満期まで保有を続けると、

100万円が戻ってきます。

そして、社債を保有している間は毎年利息を受け取れる

仕組みです。

少し難しく説明しましたが、要は定期預金ようなイメージです。

債券の利率や期間などは企業ごとによって違いますが、

現在SBI証券で購入できる社債には次のようなものがあります。

| 社債 | 利払日 | 参考利回り | 償還日 |

| 第56回ソフトバンクグループ株式会社無担保社債 | 3/20、9/20 | 年0.775%(税引前) | 2026/9/17 |

年2回の配当で、利回りは年0.775%です。

仮に100万円の社債を購入したとすると、毎年7750円の

利息を受け取ることができます。

そして、2026年9月の償還日になると、投資した元本の

100万円が戻ってきます。(途中で償還も可能)

投資信託での運用と比べると、利回りは低いですが、

安定運用したい投資家にとっては、有望な投資先と

なりますし、銀行預金で置いておくよりははるかに

高い利回りで運用できるのが特徴です。

社債のリスクとは?

安定運用したい資産がある人にとっては魅力的な社債ですが、

いくつかリスクもあります。

- 信用リスク

社債の発行企業が倒産した場合、社債は紙切れになるので、

投資した資金は戻ってこない。

- 価格変動リスク

社債の価格も変動するので、償還日まで待たずに売却すると、

売却損が生じる可能性がある。

ただ信用リスクについては、株でも同じですので、破綻

しそうにない企業の社債を購入すればあまり心配の必要は

ありません。

価格変動リスクについては、償還日まで保有を続けないと

売却損が発生するので、償還日まで保有を続けられる金額で

投資をすれば、こちらも大きな問題にはならないでしょう。

私募債であるメリットとは?

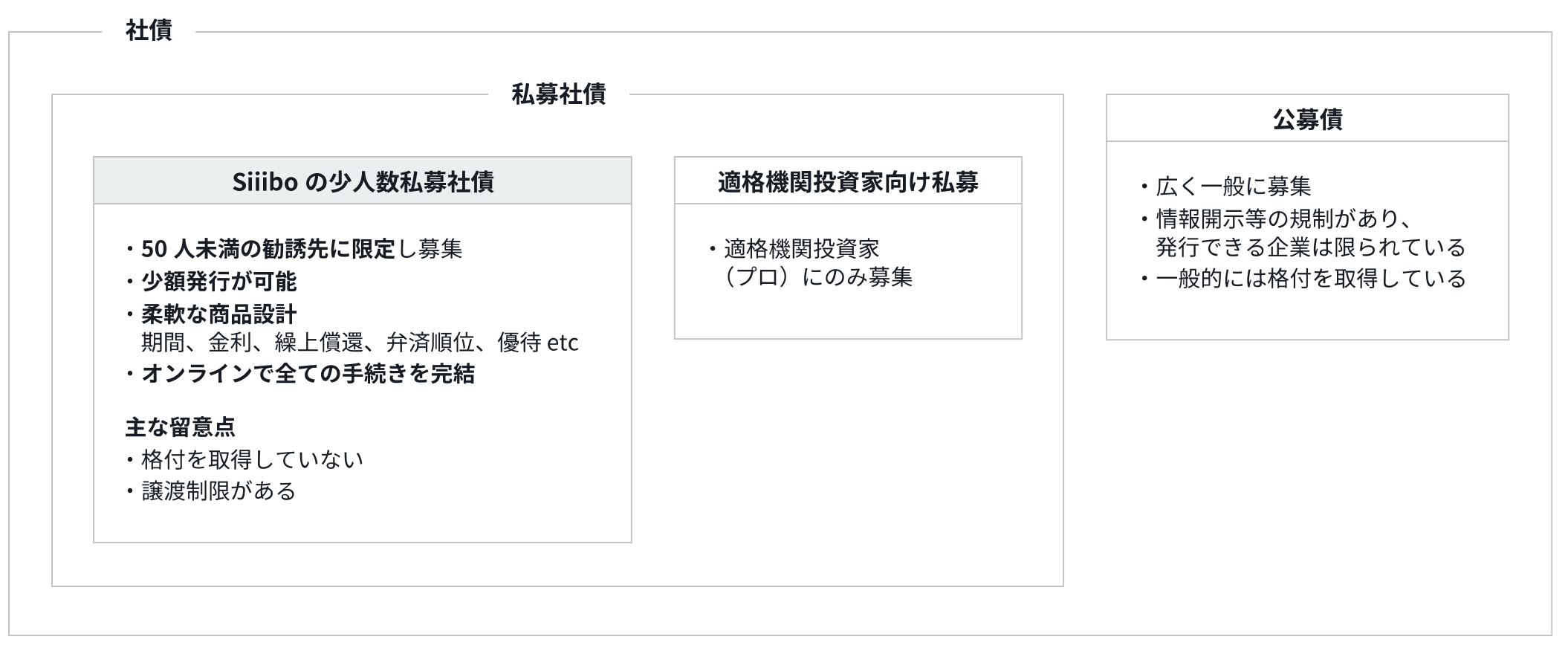

社債にもいろいろな種類があるのですが、Siiibo証券が

取り扱う社債は少人数私募債と呼ばれる社債になります。

以下の図を見ていただくとわかりやすいですが、公募債と

いうのは、SBI証券で購入できるソフトバンク社債のような

債券を指します。

公募債は50人以上の投資家向けに募集をする形態で、

社債管理会社の設置や有価証券報告書、有価証券届出書による

企業の財務状況の開示など、煩雑な手続きが必要となります。

そのため、大規模な資金調達のために用いられることが

多いのが特徴です。

一方で、Siiibo証券の扱う少人数私募債は勧誘人数を

50人未満と限定することで、柔軟な商品設計が可能で、

かつ少額の発行が可能になります。

そのため、ソフトバンクほど大きな企業でなくても、

投資家から直接資金調達をしたいニーズのある企業で

あれば、社債を発行できるというわけです。

今までは、適格機関投資家向けの私募債が中心だったので、

購入できるのは資金力のある機関投資家のみでした。

しかし、今回Siiibo証券が登場したことで、今まで私たちが

購入できなかった企業の社債を購入できるようになると

いうわけです。

手数料は?

社債は原則、手数料がかかりませんので、Siiibo証券の場合も

手数料はかからないと思われます。

ただし、WEBサイトに記載がないため、定かではありません。

利回りは?

社債を発行する企業にもよりますが、年2~4%のリターンが

期待できます。

2~3%の利率が期待できるのであれば、下手に高配当の株式に

投資をするよりもリスクを抑えながら、安定運用ができそうです。

Siiibo(シーボ)証券の発行実績は?

Siiibo証券の発行実績を見ると、まだ3社しかありません。

ニーズはあると思いますが、50人未満にしか声をかけられない

制約があるので、そこがツライところです。

ネット広告やCMができれば、確実に需要はある分野だけに

制約を回避できる方法を考えてほしいですね。

| 会社名 | 1口あたりの金額 | 満期までの期間 | 利払い頻度 |

| 五常・アンド・カンパニー | 50万円 | 4年 | 半年1回 |

| TSUKURUBA | 100万円 | 3年 | 年1回 |

| 琉球アスティーダ スポーツクラブ | 50万円 | 3年 | 年1回 |

Siiibo(シーボ)証券の安全性は?

さて、投資をする上で、とても重要な要素なのが、

Siiibo証券は安全なのかという点です。

お世辞にも大きな会社ではないので、会社に万が一のことが

あったときに自分たちの資産がどうなるのかは誰しもが

不安に思うところです。

ですが、結論から言えば、Siiibo証券は投資家保護基金に

加入をしていますので、分別管理に不備があった場合や

Siiibo証券が破綻するようなことがあっても、1000万円

までは補償されます。

ですので、社債発行企業が破綻するようなことがない

限りは、いきなりお金がなくなるリスクはないと考えて

問題ないですね。

Siiibo(シーボ)証券を選ぶメリットは?

ここからはSiiibo証券を活用するメリットについて、

私が考えていることをお話しします。

手堅い投資先の1つとして使える。

クラウドファンディング等だと、もう少し利回りが

高い案件も多いですが、万が一のことがあった場合に

投資資金が全く戻ってこないリスクは往々にして

あります。

その点、社債であれば、金商法が絡んできますので、

会社側も厳しいルールが適用されていますし、何より

投資家保護基金の制度があります。

つまりは、そうそう潰れそうにない会社さえ選ぶ

ことができれば、それ以外のリスクはほぼないと

言えるわけです。

不動産投資と比べても、手間のかかり具合が違いますし、

手堅い投資先の1つとしては重宝できます。

将来のリターンが見える化できる

債券ファンド等と違って、社債というのは、元本の償還時期

と利払いの時期が決まっています。

ですので、何かしら発行企業に問題が生じない限りは、

ほぼ確定利回りで運用することができるわけです。

期待利回りが2~3%の変な債券ファンドやバランスファンドを

購入するよりもよほど、安全に安定したリターンが期待できます。

Siiibo(シーボ)証券の評価まとめ

フィンテックの流れを受けて、色々なサービスがリリースされ、

このブログでも色々と紹介をしていますが、改めて考えると、

私が本当に使ってみたいと思えるサービスというのは今まで

なかった気がします。

仮想通貨を入れていいのかというのもありますが、現状

ボラティリティが投資と呼べるようなものではありません。

ソーシャルレンディングは案件をしっかりと精査もせずに

クリック合戦になっていますが、そもそも担保なしのハイ

リスク案件もありますし、

担保ありだったとしても、どこまでレンディング事業者が

正しく査定できているかもわかりませんので、個人的には

実は結構リスクが高いと思っています。

今はまだチラホラと払い戻しの遅延が起こる程度ですが、

今後どんどんトラブルが増えると思います。

株式型クラウドファンディングも皆さん夢を見て、大金を

投じている方もいるようですが、私の経験上、そう簡単に

エグジットできるものではありませんので、

失敗するのが前提で投資を楽しみたいと思えるような人で

なければ、無理に投資をするようなものでもないと思っています。

ウェルスナビやTHEOはロボアド分野での新しいサービス

ではありますが、長年投資に携わっている人間からすると、

インデックスファンドを自分で選んで運用したほうが

パフォーマンスは良いので、遊び程度には投資をしていますが、

大金を投じてまで運用するものではないと思っています。

その点、Siiibo証券は社債がオンラインで購入できるという

シンプルな仕組みでありながら、今まで個人投資家が

リーチできなかった投資案件に投資ができる機会が

増えるため、とても魅力を感じています。

また、私が口酸っぱくお伝えしている投信運用の出口戦略

としての投資先としても定期社債は力を発揮してくれそう

ですので、今後の更なる成長に期待したいと思います。