近年になって、ようやく毎月分配型のデメリットというのが浸透

してきた印象を受けますが、それでも未だに分配金を受け取りたい

ニーズというのがあるように感じます。

確かに、老後の年金の足しにしている場合は、毎月いくらか分配金が

入ってきたほうがありがたく感じますが、それでもやはりもったいない

と私は感じてしまいます。

これは毎月分配型に限った話ではなく、分配金の出るファンドで

分配金を受け取ってしまっている場合も同じです。

今までは何の証明もせずに口だけでやめたほうがよいと言ってきましたが、

今回は具体的な数字の事例をもって、分配金は受け取らないほうがよい

ことを証明していきます。

※細かく税金等も考慮すると複雑になるので、今日はイメージを

つかんでもらうためにも簡易的なモデルで説明します。

分配金なしor分配金再投資型

まず、分配金が出ないファンドもしくは、分配金を再投資できる

ファンドの場合の運用パフォーマンスを具体的に見てみましょう。

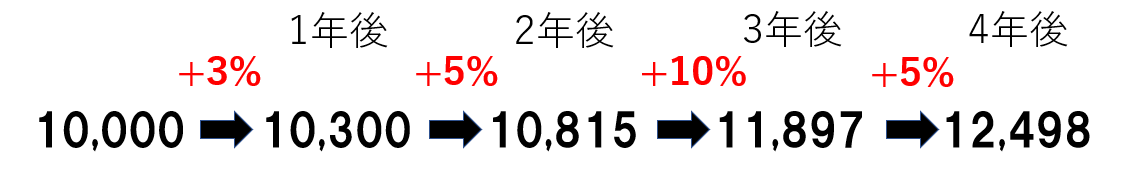

この図の見方は、基準価額が10,000円のときにファンドを購入し、

1年間の運用で3%資産が増えた場合、1年後の基準価額は10,300円に

なります。

2年目は+5%資産が増えたので、10,300円×1.05=10,815円になった

ということです。

このように数値を見ていき、4年後には、12,498円になっていたと

しましょう。

ここで、あなたがこのファンドを売却した場合の利益は12,498円-10,000円

なので、2,498円が利益ということになります。

分配金再投資型の場合、厳密に言えば、分配金を再投資する際、

20%が税金で差し引かれますので、パフォーマンスは変わって

きますが、今回は簡易モデルなのでご容赦ください。

分配金受取型

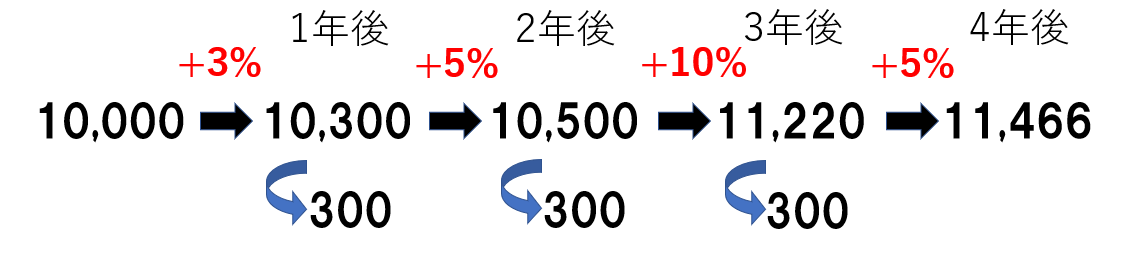

では、つづいて分配金が1年間に300円出るファンドで考えてみたい

と思います。比較しやすいように、年間の運用パフォーマンスは

さきほどの例と同じにしてあります。

まず、10,000円のときにファンドを購入し、1年間運用した場合の

基準価額は10,300円になります。

ここで分配金が300円支払われます。分配金が支払われたことで、

基準価額は10,300円-300円=10,000円に戻っています。

では、2年目に5%資産が増えたとすると、10,000×1.05=10,500円に

なります。ここから、300円の分配金が支払われますので、2年目が

終了した時点での基準価額は10,200円です。

3年目はこの10,200円が10%増えるわけです。このように計算していくと、

4年後のタイミングでは、基準価額が11,466円となります。

では、このタイミングでファンドを売却した場合のトータルリターンは

どれだけになるでしょうか。

まず、ファンドの売却により11,466円-10,000円=1,466円が収益になります。

また分配金300円を3回受け取っているので、1,466円+300円×3回=2,366円と

なります。

分配金を受け取らなかった場合、4年後のタイミングで2,498円の利益が

出るのに対して、分配金を受け取る場合は、4年後のタイミングで2,366円

しか利益が出ません。

なぜこのようなことが起こるのかと言うと、複利の効果による影響です。

細かい話をするとキリがないので、そうなるとだけ覚えておいてもらえば

十分ですが、毎年払い出された分配金は運用されないので、複利で増えません。

その分の差が現われたと思ってもらえばわかりやすいでしょうか。

まとめ

受け取った分配金をどうしても使う必要がある場合は別ですが、当面

使う予定のない分配金なのであれば、間違いなく再投資しておいたほう

がお得です。

これを期に自分の分配金に対する考えを見直してもらえればと思います。

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点