「ツミレバ」という言葉をご存じでしょうか?

2021年に急激に人気を得たレバナスの積立のことを指して、

ツミレバと言います。

ツミレバは、NASDAQ100という、もともと非常に値動きの

大きい指数に2倍のレバレッジをかけた商品を積み立てていく

手法ですので、うまく行けば億万長者、うまくいかなければ

大損という、ハイリスクハイリターンの投資手法となっています。

今日は、このレバナスの積立を10年、20年、30年と続けた場合、

いったいどれくらいの資産を貯めることができるのか、

またシミュレーションから見えてくる落とし穴についても

解説していきます。

レバナスで積立するメリットとは?

シミュレーションをする前に、まずレバナスを積み立てる

メリットはあるのか考えてみたいと思います。

レバナスを積立てるメリットは大きく2つあります。

①少額積立でも大きなリターンが期待できる

まず、冒頭でも少し触れましたが、レバナスはかなり大きく

上下に変動します。

そのため、コツコツ積立をしていき、うまく上昇の波に乗る

ことができれば、複利の力も借りて、億り人になることも

夢ではありません。

過去の実績を見る限り、米国株は右肩上がりに上昇して

きましたので、今後もこの勢いが続くのであれば、10年後、

20年後にレバナス積立で億り人という人が登場してきても

おかしくないでしょう。

私の感覚からすれば、宝くじを買うよりは、レバナス積立の

ほうが億万長者になれる可能性ははるかに高いと思います。

②一括で投資をするより、リスクを下げられる

これはレバナスを一括投資する場合との比較になりますが、

レバナスはかなり大きく変動するため、ここだ!と思って

投資をしたタイミングが、高値圏だった場合、かなり

リスクの高いポジションを持つことになります。

高値掴みをしないためには、ドルコスト平均法をうまく

活用して、高値圏でも安値圏でも買い続けることで、

取得単価を平準化することができます。

レバナスで積立するデメリットは?

では、レバナス積立のデメリットは何でしょうか?

相場が上昇していかない場合、大損する可能性がある。

これはメリットの裏返しになりますが、レバナスは相場が

横這いのときと、上下に変動しながらも下落していく場合は、

特に資産が大きく目減りします。

そのため、米国株が今後、長期の調整局面などに入って

しまうと、70~80%の資産下落もあり得ます。

万が一、80%も資産が下落した場合、もとの水準にまで

戻すには、500%のパフォーマンスが必要です。

うまく行けば、もちろん億り人を目指すことができますが、

もしうまく行かなかった場合、今まで積み立ててきた資金が

ほぼなくなることも覚悟しておく必要はあります。

資産の増減幅がとにかく大きい

後述のシミュレーションを見てもらったほうがわかりますが、

1年の間に資産がマイナス50%からプラス50%まで増減したり

します。

資産が小さいうちは気になりませんが、これが資産が数千万円を

超えてきた場合、1年間で数千万のマイナスから数千万のプラス

まで値動きすることになります。

ここで文字だけを読んでいると、ヒリヒリした感覚がわからない

と思いますが、大抵の人は資産が20%~30%目減りしただけでも

相当メンタルにダメージを受けます。

それが数年で資産が90%下落することもありますから、

並大抵のメンタルの持ち主では耐えきれません。

ツミレバのメリット・デメリットもわかったところで、実際に

積立をした場合、どの程度の利回りで運用できるのか

シミュレーションしてみましょう。

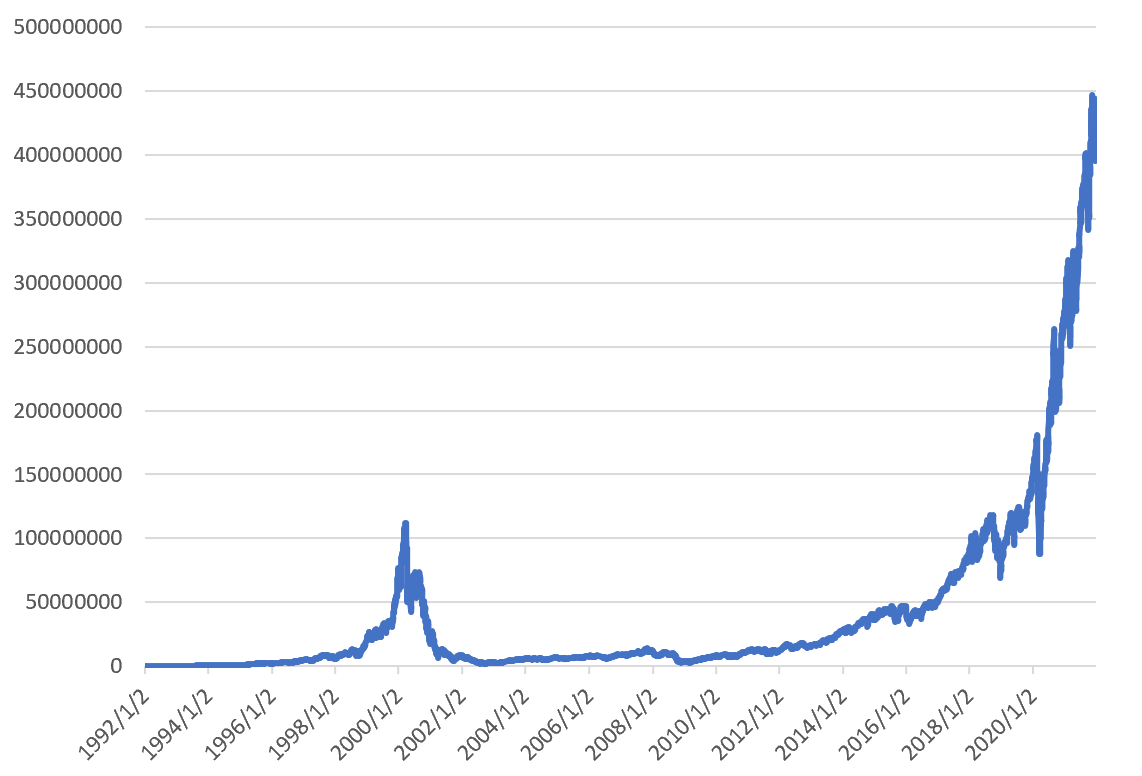

今回は、過去10年、20年、30年のNASDAQ100の過去データを

補正してシミュレーションしています。

レバナスで10年間積立した場合のシミュレーションと平均利回り

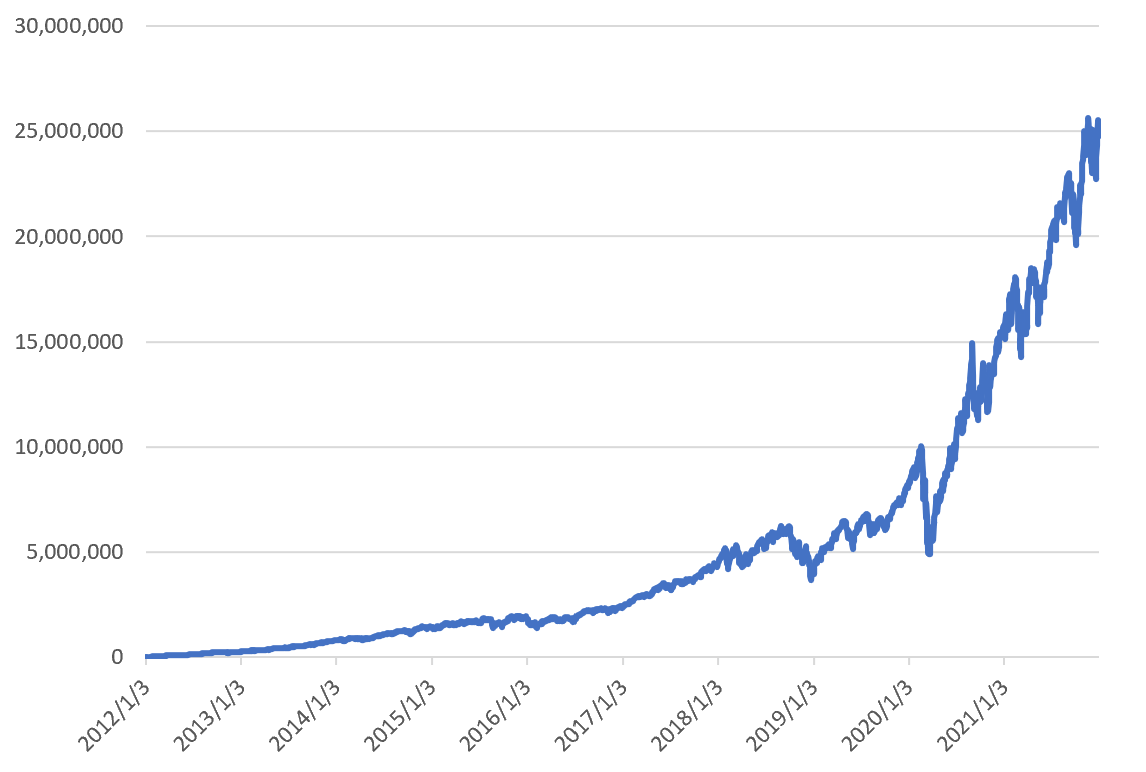

2012年~2021年の10年の間、毎日1000円を積立続けた場合

の資産シミュレーションは以下のようになります。

※毎日=営業日ベースなので、365日積立しているわけではありません。

月2万円とちょっとの積立でも、複利効果のおかげもあり、

10年間で資産は約2500万円になる計算です。

直近10年は特に米国株が好調だったこともあり、シミュ

レーションが相当良くなるわけですが、それにしても、

10年で2500万円は驚異的ですね。

では、10年間どの程度の利回りで運用できたことになる

のでしょうか。

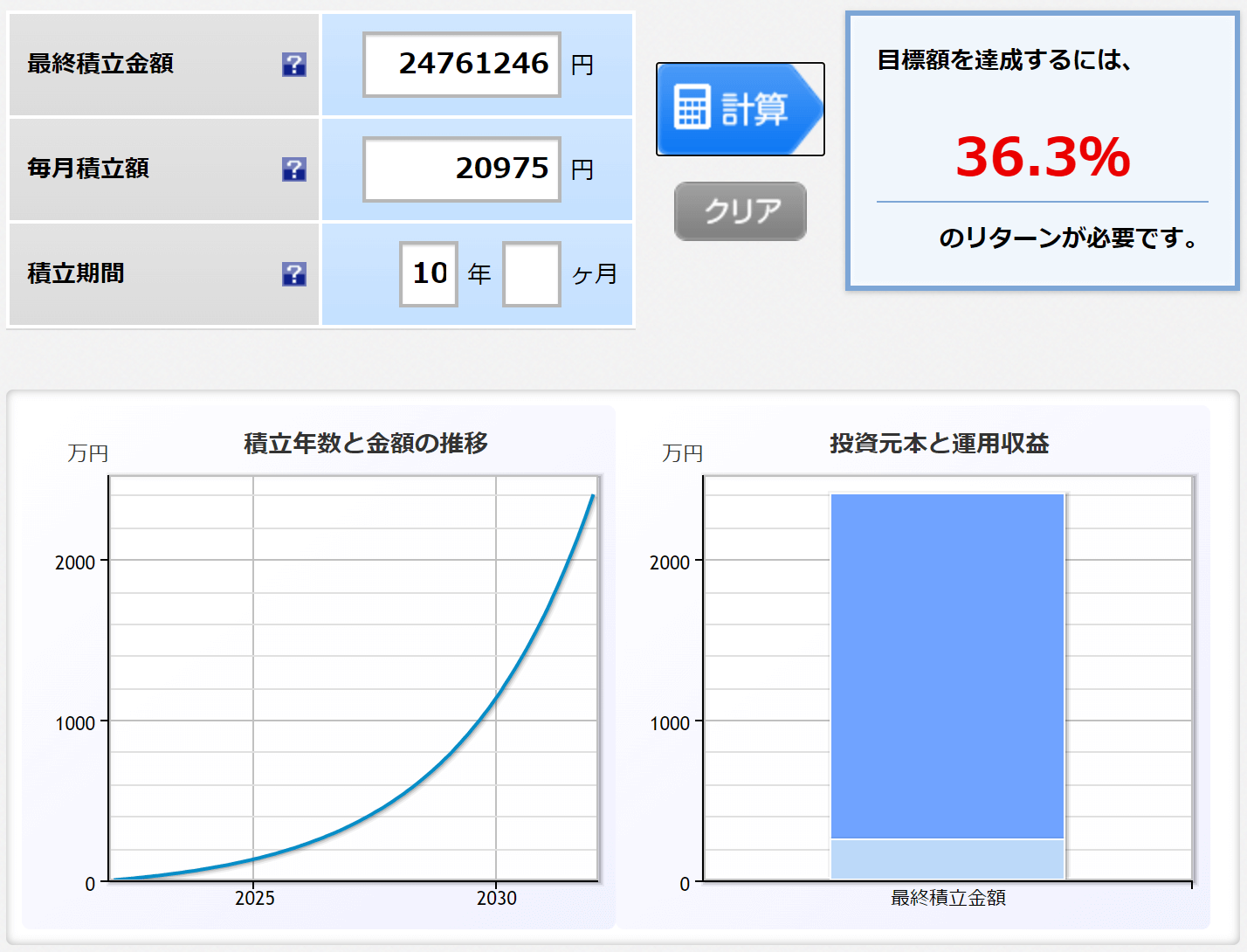

今回は積立シミュレーションツールを使い、平均利回りを

算出しました。

結果は10年間の平均利回りは36.3%と驚異的なパフォー

マンスとなっています。

さて、直近10年間は株式市場が非常に好調だったため、

このようにツミレバをしても高い利回りで運用ができた

とも考えられます。

そこで、もう少し期間を延ばし、直近20年間のNASDAQ100の

データを補正して、レバナスを20年間運用した場合の

シミュレーションをしてみました。

レバナスで20年間積立した場合のシミュレーションと平均利回り

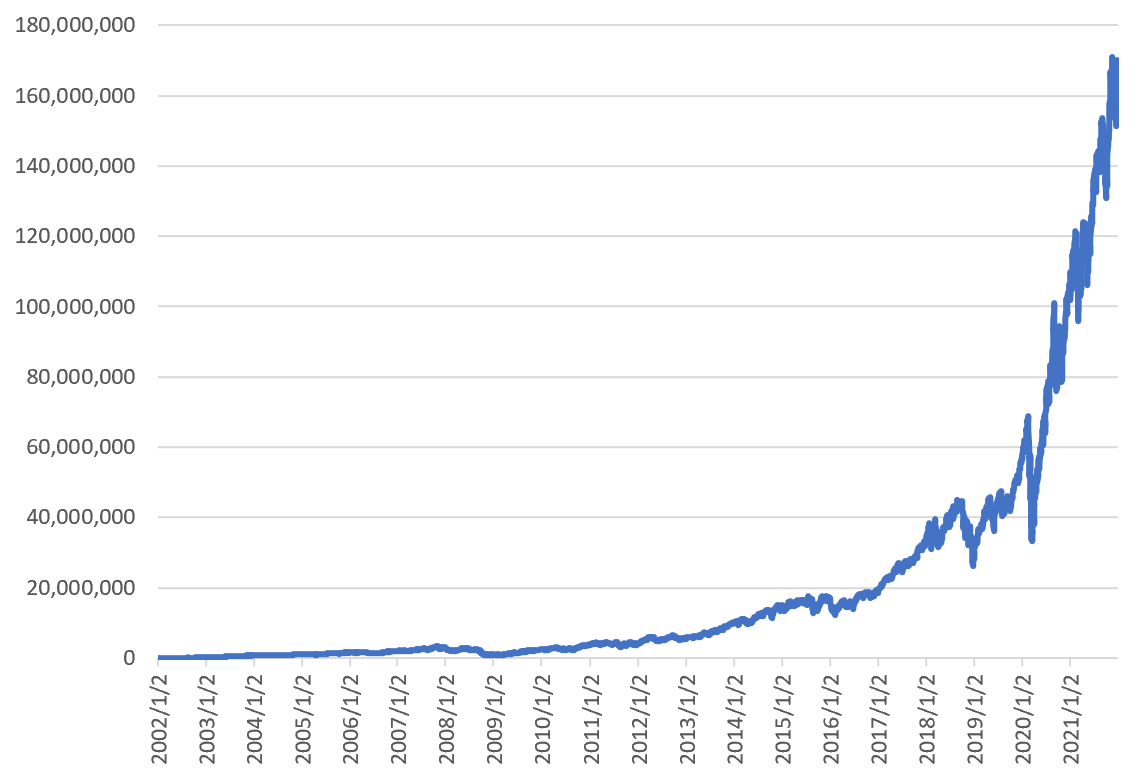

2002年~2021年までの20年の間、毎日1000円を積立続けた

場合の資産シミュレーションは以下のようになります。

こちらも指数関数的に上昇する形状となりました。

月2万円とちょっとの積立で、20年間で資産は約1億6500万円に

なる計算です。

億り人達成ですね!

毎月2万円ちょっとの積立を20年間続ければ、億り人になれる

可能性があるのであれば、 挑戦してみたくなる気持ちはよく

わかります。

ただ、2020年のコロナショック時は資産が7000万から3500万円

にまで下落しているので、普通の人にはまず耐えられないですね。

鋼の心が必要です。

では、20年間どの程度の利回りで運用できたことになるの

でしょうか。

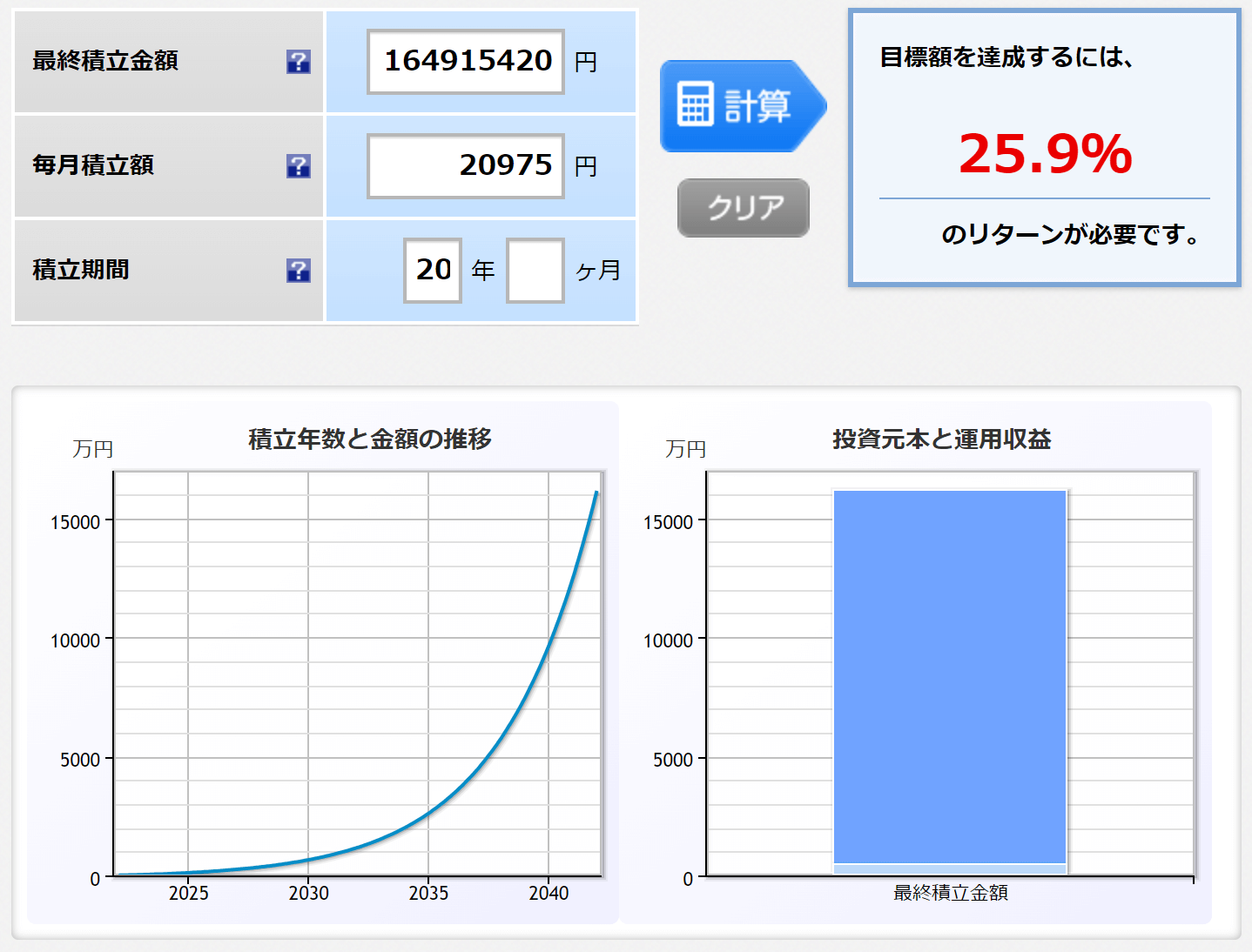

今回も積立シミュレーションツールを使い、平均利回りを

算出しました。

結果は20年間の平均利回りは25.9%と直近10年間の平均利回り

と比べると10%近く下がりました。

20年前となるとリーマンショック等も含まれていますので、

これくらいの想定はシミュレーションに入っていたほうが

健全かもしれません。

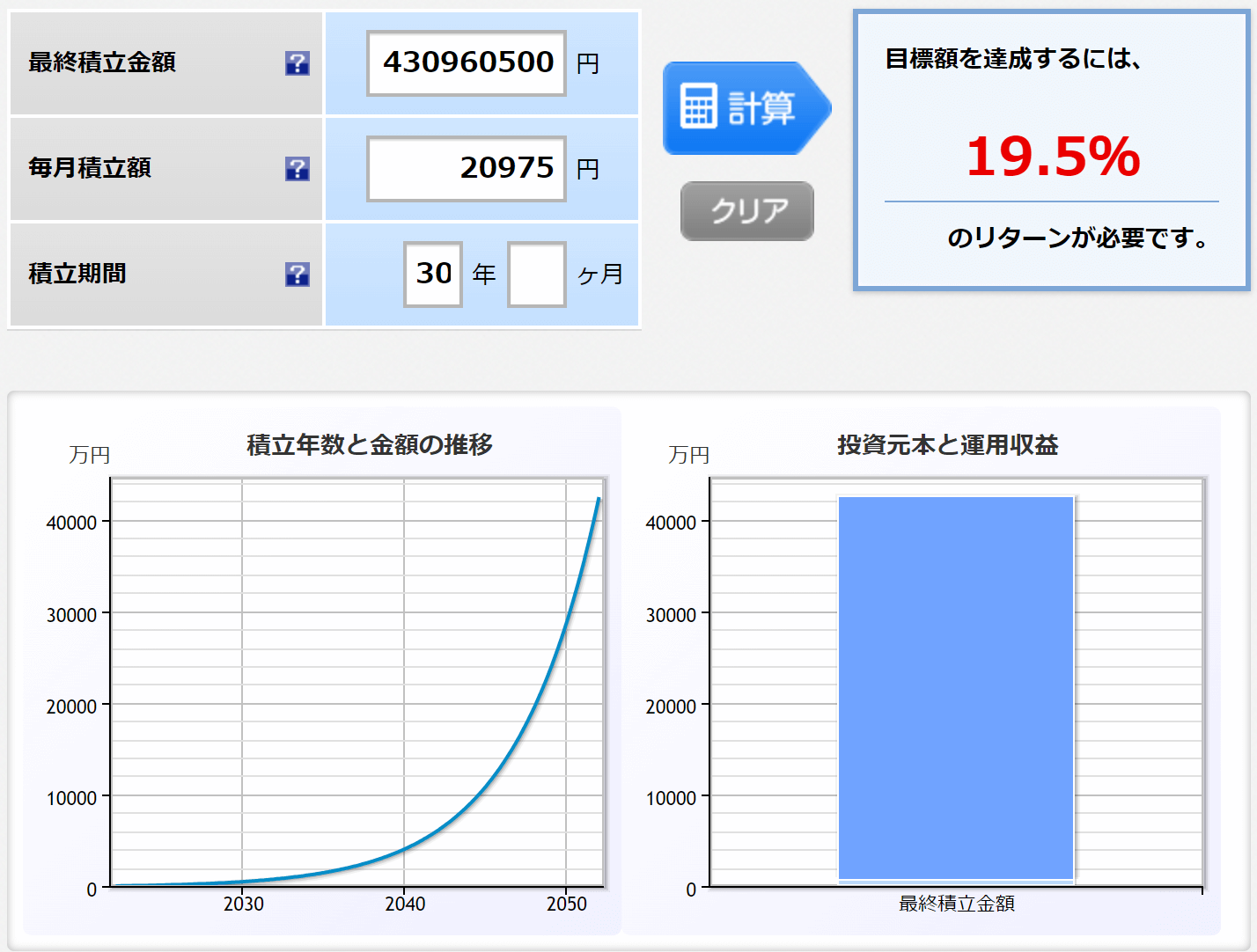

最後に、直近30年間のNASDAQ100のデータまで取得できたので、

データを補正して、レバナスを30年間運用した場合のシミュレー

ションをしてみました。

レバナスで30年間積立した場合のシミュレーションと平均利回り

1992年~2021年までの30年の間、毎日1000円を積立続けた

場合の資産シミュレーションは以下のようになります。

月2万円とちょっとの積立で、30年間で資産は約4億3100万円に

なる計算です。完全に富裕層入りできますね。

ただ、この30年間積立をした場合のシミュレーションはとても

示唆に富む内容となっています。

注目してほしいのは、2000年頃の山です。

一時は1億円までに膨れ上がった資産がインターネットバブル

崩壊とともに、1000万円を切る水準にまで下落しています。

90%超の下落ですので、これはえげつないです。

その結果、30年前に積立を始めた人の場合は、2000年に1億円を

超えたあと、資産が1000万円を切るまでに目減りし、その後、

約18年間かけてようやく1億円の水準にまで戻してきました。

ですので、始めるタイミングが悪いと、ドットコムバブル

のような暴落に巻き込まれ、90%以上資産を失う可能性がある

ということです。

実はレバナスを積立てる場合のリスクはこういった点に

あります。

仮に、ツミレバをしていて、定年間際にこのような暴落が

来たら耐えられると思いますか?

まず、不可能です。

ですので、基本的には、レバナスは長期で運用するよりも

下落したタイミングを見計らって、買いを入れるほうが

使い方としては正しいと思っています。

では、30年間どの程度の利回りで運用できたことになるの

でしょうか。

今回も積立シミュレーションツールを使い、平均利回りを

算出しました。

結果は19.5%ということで、20年平均利回りよりもさらに

下がりました。

それでも年利20%ですので、高い利回りであることには

間違いありません。

まとめ

いかがでしょうか?

30年間のレバナスの積立シミュレーションをしてみたことで、

今まで見えていなかった点が見えてきたと思います。

まだ積立始めた段階で、2000年のような大暴落が起きる分には

まだ良いのですが、

これがある程度、資産が貯まってきたタイミングで起こった

としたら、たまりません。

20年近く、根気強く待てる人はほぼいないと思います。

ですので、この異常なボラティリティの高さのファンドで

あることは必ず理解しておいてください。

基本的にはレバナスは積立をするよりも短期投資のほうが

戦略としてはおすすめにはなります。

ただ、月2万円程度の積立を20年続けるだけで、1億円を超える

資産を作れる可能性のある投資手段は世の中に多くは存在

しません。

ですので、上記のリスクを理解した上で、億り人を目指す

のであれば、私はやってみても面白いとは思います。

今から億り人を目指すのであれば、仮想通貨に賭けるよりも

ツミレバに賭けることを私だったら選択しますね。

ツミレバについても、多くの人が批判をしてはいますが、

リスクを理解した上で、リスクを取って運用するという

のであれば、ぜひ挑戦してみてください。