日経225オプションに投資をしている投資家はSQで最終的に利益が出るかどうか、その確率が高くなるかどうかで取引をしていますので、SQにおける合計損益の計算方法を知っておく必要があります。

ここからは、SQにおいてコール・オプションを買った場合の合計損益について詳しく見ていきます。

SQにおける2つの合計損益

まず、SQにおけるコール買の合計損益を考える上で、次の2つの損益を考える必要があります。

①コール・オプションの購入プレミアム

②コール買いのSQにおける損益

今回、例として権利行使価格が28,000で、プレミアムが200円のコール・オプションを買った時の合計損益を考えてみましょう。

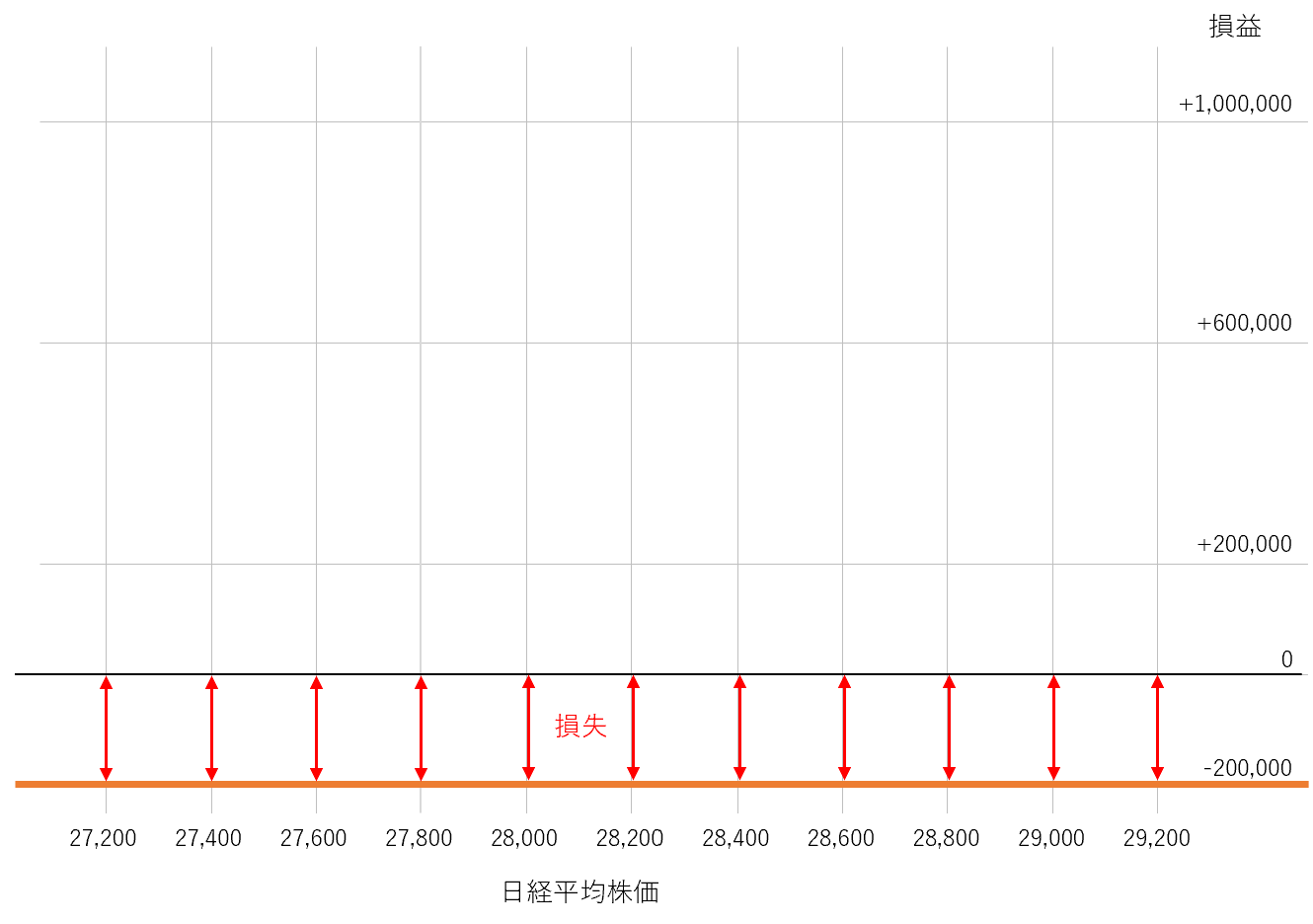

コール・オプションの購入プレミアムの損益

①のコール・オプションの購入プレミアムは、オプションを購入するときに支払う費用であり、SQまで日経平均がどれだけ動こうが確実に発生する費用(20万円)になりますので、チャートで表すと以下のようになります。(橙線)

※縦軸が損益、横軸が日経平均株価

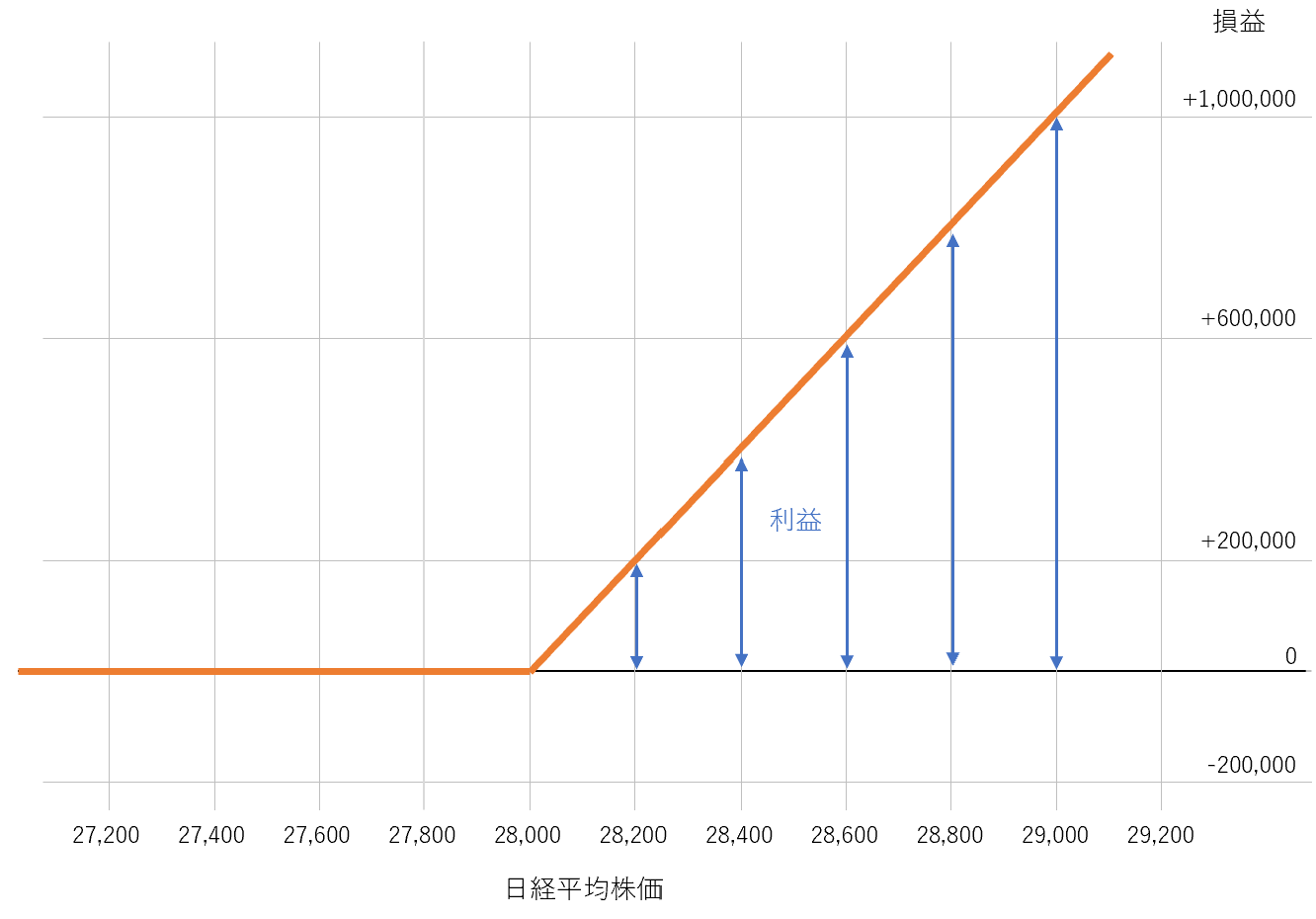

コール買いのSQにおける損益

次に、②のSQにおけるコール買いの損益は以下のようになります。SQにおいて日経平均が権利行使価格28,000よりも高くなっていれば、オプションの買い手は利益が出ますので、必ず権利行使をします。

一方、SQにおいて日経平均が権利行使価格に満たない場合は、権利を行使すると、損失が出ますので、オプションの買い手は権利を放棄することで、損失を出さずに済みます。

※縦軸が損益、横軸が日経平均株価

もう少し具体例で説明しておくと、権利行使価格が28000のコール・オプションを買ったとして、SQ値が28500だったとします。

そうすると、コール・オプションの買い手は日経平均を28000円で買う権利を持っているわけですので、28000円で仕入れて、市場価格の28500円で売れば、500円×1000倍=50万円の利益が出ます。

つまり、権利行使価格28000よりSQ値が高ければ、コール・オプションの買い手は必ず利益が出ますので、必ず権利行使することになります。

一方で、権利行使価格が28000のコール・オプションを買ったとして、SQが27500だったらどうでしょうか。

コール・オプションの買い手は日経平均株価を28000円で買う権利を持っているわけですので、28000円で買って、27500円で売れば、500円×1000倍=50万円の損失が発生します。

権利を行使すると、損失が発生してしまうので、コール・オプションの買い手は権利を放棄することで、損失を回避することができます。

ここまでが、コール・オプションの損益を分解したときの話です。

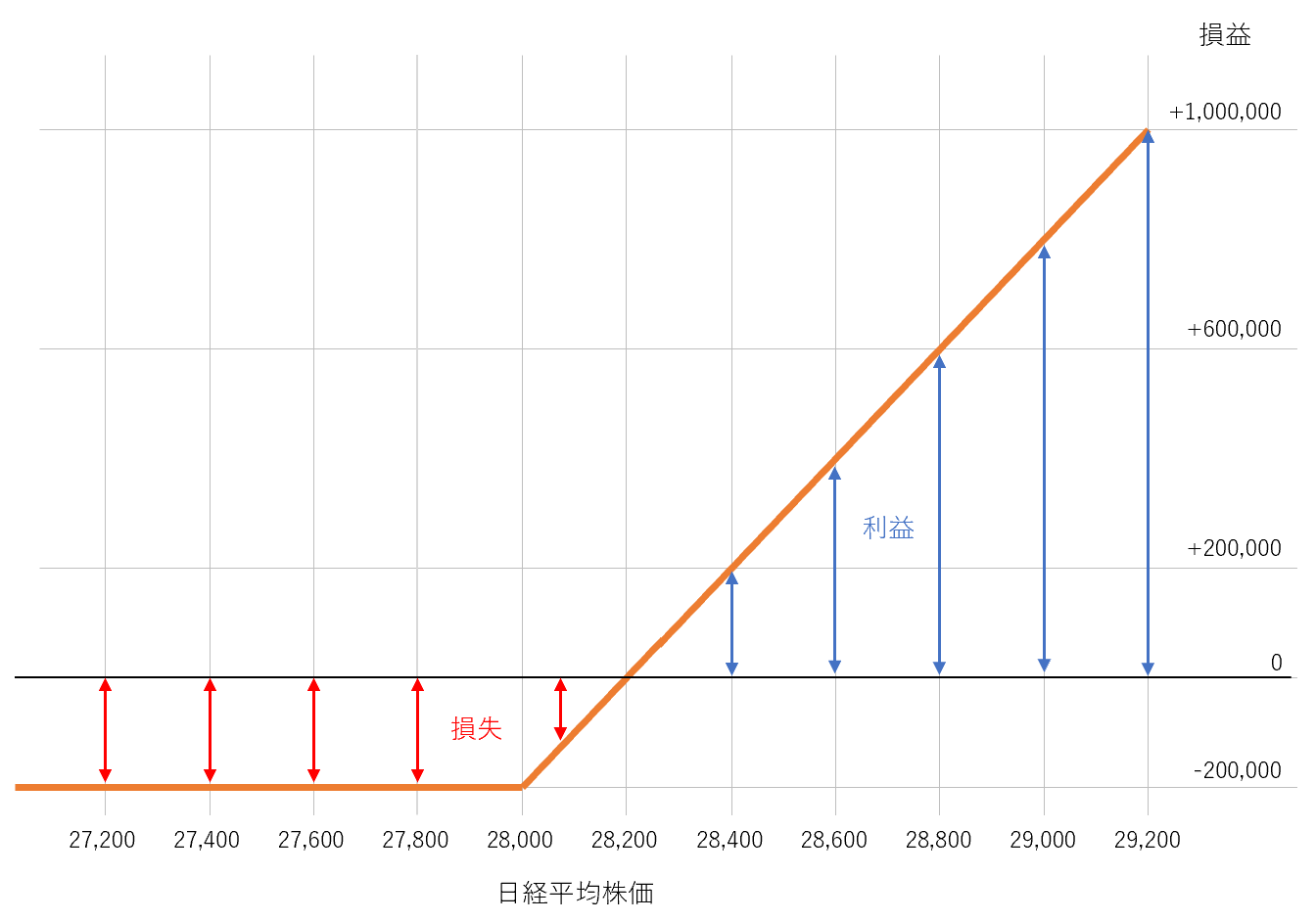

ここからはさきほどの①コール・オプションの購入プレミアムと②コール買いのSQにおける損益を合わせたコール・オプションの合計損益を見ていきます。

コール買いのSQにおける合計損益

具体的にどのようなグラフになるかと言うと、以下のようになります。

※縦軸が損益、横軸が日経平均株価

まず、注目すべき点はSQにおいて日経平均株価が権利行使価格28,000よりも低かった場合です。

この場合、コール・オプションの買い手は権利を放棄しますので、実質的にはコール・オプションを買った時の費用分(20万円)だけ損が出ることになります。ただ、購入費用以上の損失は絶対出ませんので、コール買いは損失が限定されていると言ったりします。

続いて、SQにおいて日経平均株価が28,000~28,200だった場合です。さきほどSQにおける日経平均株価が権利行使価格を上回っていれば、利益が出るので、オプションの買い手は権利行使をするという話をしました。

この表現は正しいと言えば正しいのですが、厳密にいうと、コール・オプションの買い手は、購入費用20万円を先に支払っていますので、SQ値が権利行使価格よりも少しだけ上回った場合、オプションからの利益よりオプションの購入プレミアムが上回り、トータルの損益がマイナスになることがあります。

ですので、オプションの購入費用分(20万円)、日経平均が上昇した時にはじめて、コール・オプションの買い手は損益がトントンになります。

そして、そこよりもSQ値が高くなった場合、初めてコール・オプションの買い手は利益が出るというわけです。

SQにおけるコール・オプションの全体損益まとめ

①コール・オプションは最大損失はオプションの購入費のみ

②SQの日経平均株価が権利価格より大きく超えれば超えるほど、利益は大きくなる

③コール・オプションが権利行使されても、トータルの損益で見ると、マイナスになることもある。

④SQでの日経平均株価が重要であり、SQより1日前、1日後に権利行使価格を超えても意味はない

教科書では学べない実践で使えるマメ知識

よくオプションの書籍やブログ、証券会社のwebサイトでは、損失が限定されているからコール・オプションを買ってみよう!などと書いてあります。しかし、コール・オプションの買いだけをやっている投資家を私は見たことがありません。

もともと分の悪い賭けなので、負ける確率のほうが高いわけですし、シンプルに今後今よりも上昇すると思うのであれば、日経225先物や日経225先物miniを買ったほうがよほど勝てる確率は高いです。

戦略を組み合わせる中で、コール・オプションを買うことはありますが、SQで権利行使価格が超えることを期待して、コール・オプションを買うことはまずないので、間違っても単体でコール・オプションを買って、稼ごうなどとは思わないでください。