オプションの売りは急騰、急落するときに危ないという話はよく聞くと思いますが、では、いったいどれくらい危ないのかについて詳しく説明があることは少ないです。そこで、ここでは、日経平均がどの程度の変動するのと含み損がどれくらい増えるのかをシミュレーションしていきます。

コール・オプション側のシミュレーション

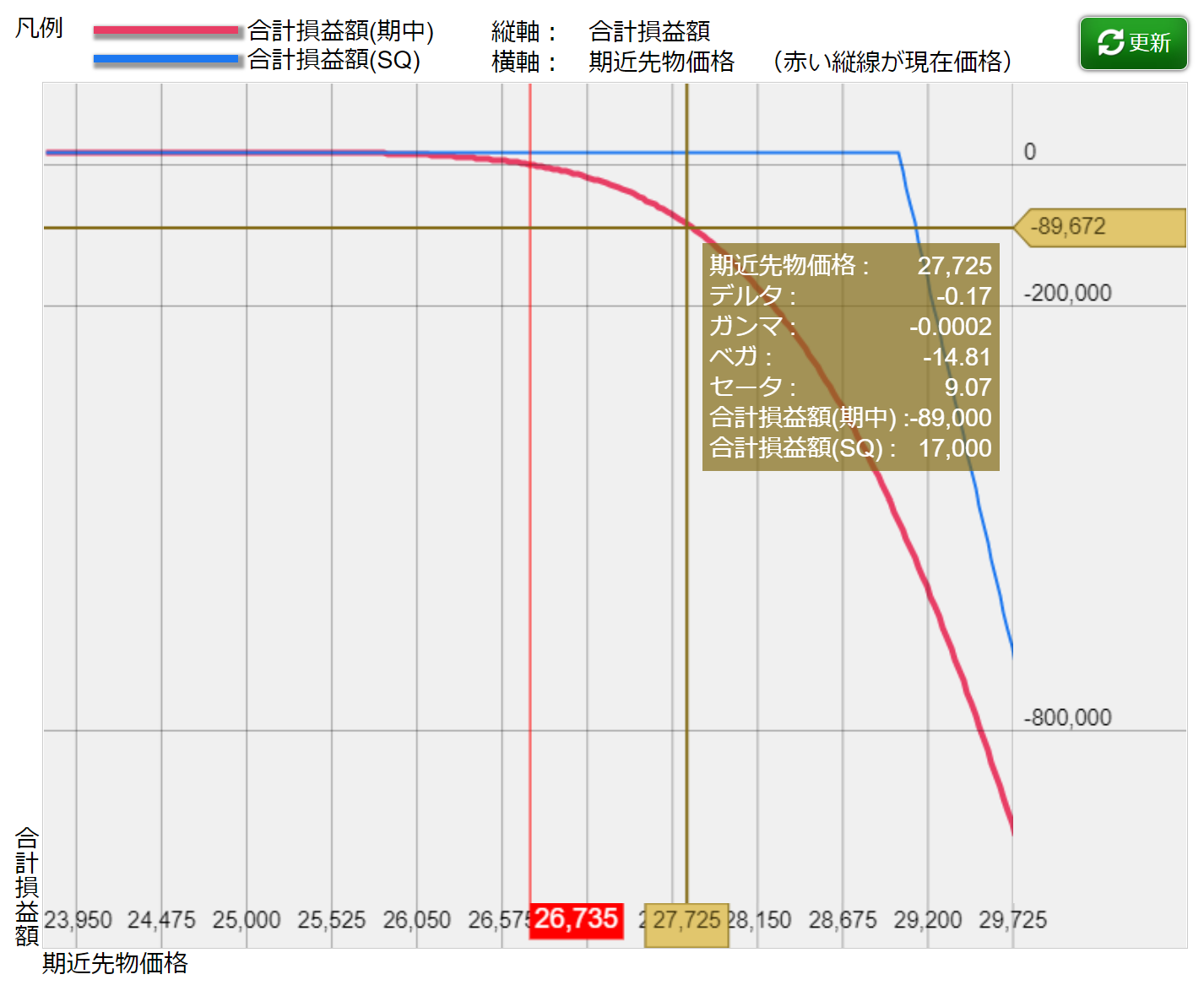

例えば、現在の日経平均が26,735(赤軸)だったとして、1日で株価が約1000円上昇し、27,725(黄土軸)になりました。この値幅の上昇であれば十分起こりえます。

そのとき、権利行使価格が29,000円のコールの売り17円を1枚持っていて、特にロスカットの設定などもしていなかった場合、どの程度の含み損を抱えることになるのかを検証してみましょう。(含み損は一時的に生じる評価損のことですので、実際に損をしたわけではありません。)日

経平均が27,725で、赤の曲線と交わる部分を見てほしいのですが、わずか1日で▲89,000円の含み損を抱えることがわかります。(あくまでも評価損ですので、決済しない限り、損失は確定しません。)

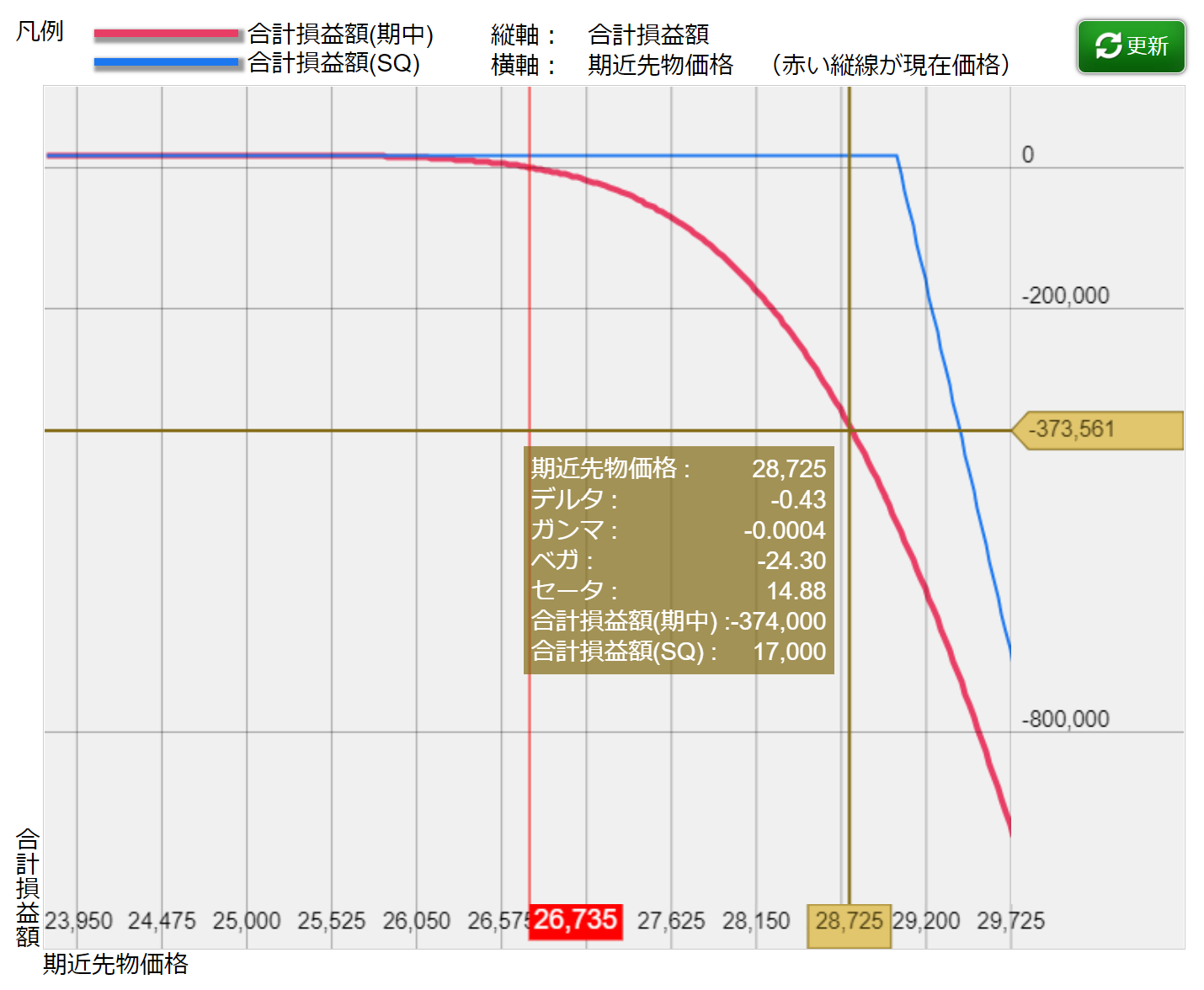

さらに次の日、日経平均が1000円上昇したとすると、含み損は▲374,000円まで上昇します。1枚で37.4万円のマイナスですので、10枚保有していたら、400万円近いマイナスになります。

このように相場急変時にしっかりと損切できるように設定しておかなければ、一瞬でこれまで積み上げた利益を失うことになります。特にオプショントレードはトレード方法によっては、勝率が高いため、「次も勝てる!」と根拠のない自信をもってしまいがちです。

そうすると、損切の注文を入れていなかったり、入れ忘れたりする人が増え、結局、相場が急変したときに大損することになります。1度のミスが命取りになりますので、絶対に損切の注文は入れるようにしてください。

コールオプションだけでなく、プットオプションでも同じようなことが起こりますので、どの程度の含み損を抱えることになるのかシミュレーションしてみましょう。

プット・オプション側のシミュレーション

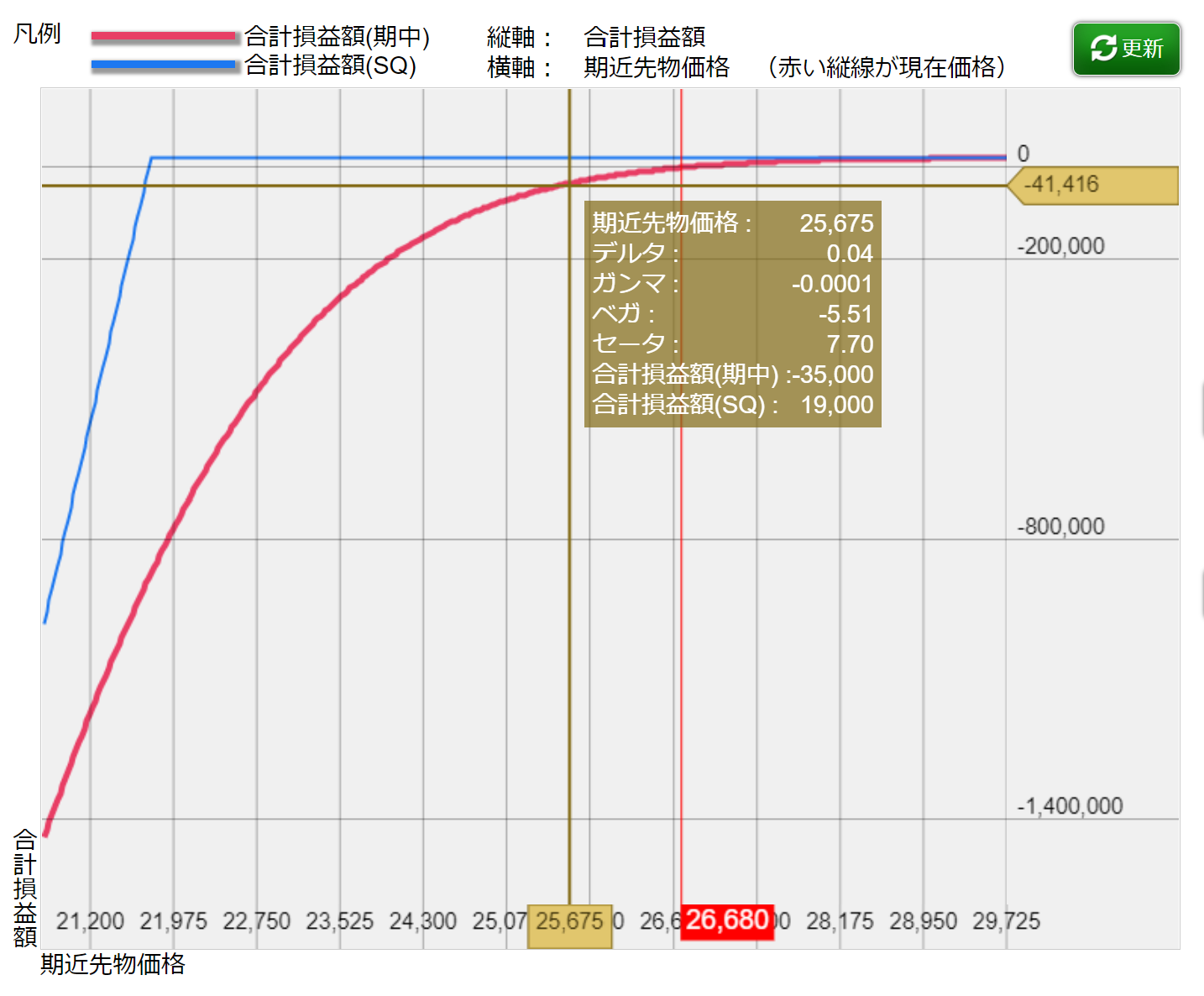

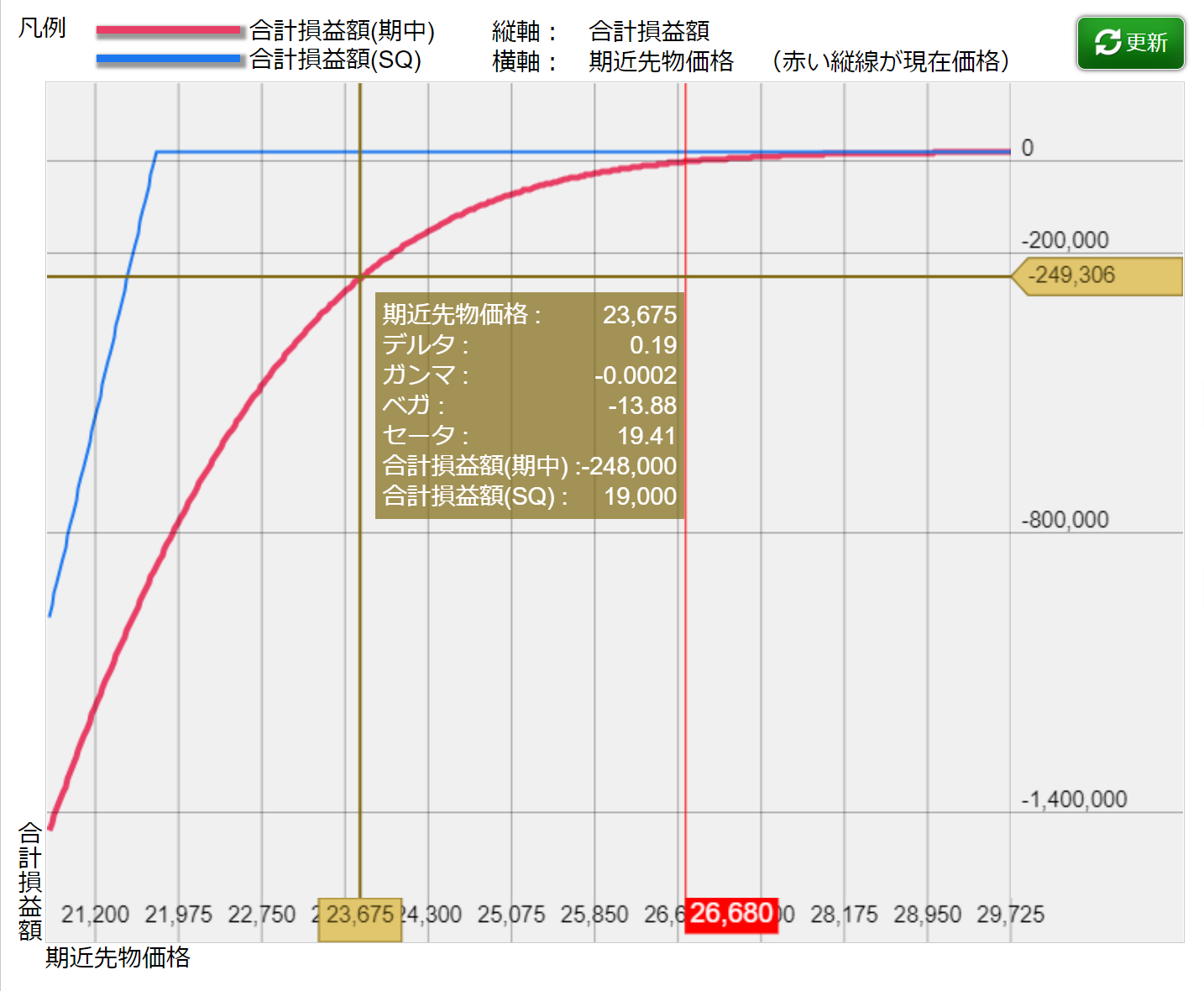

現在の日経平均が26,680(赤軸)だったとして、1日で株価が約1000円下落し、25,675(黄土軸)になりました。このとき、権利行使価格が21,750円のプットの売り19円を1枚持っていて、特にロスカットの設定などもしていなかった場合、どの程度の含み損を抱えることになるのかを検証してみましょう。

日経平均が25,675で赤の曲線と交わっている点を見てみると、含み損は▲35,000程度で済んでいます。(あくまでも評価損ですので、決済しない限りは損失は確定しません。)

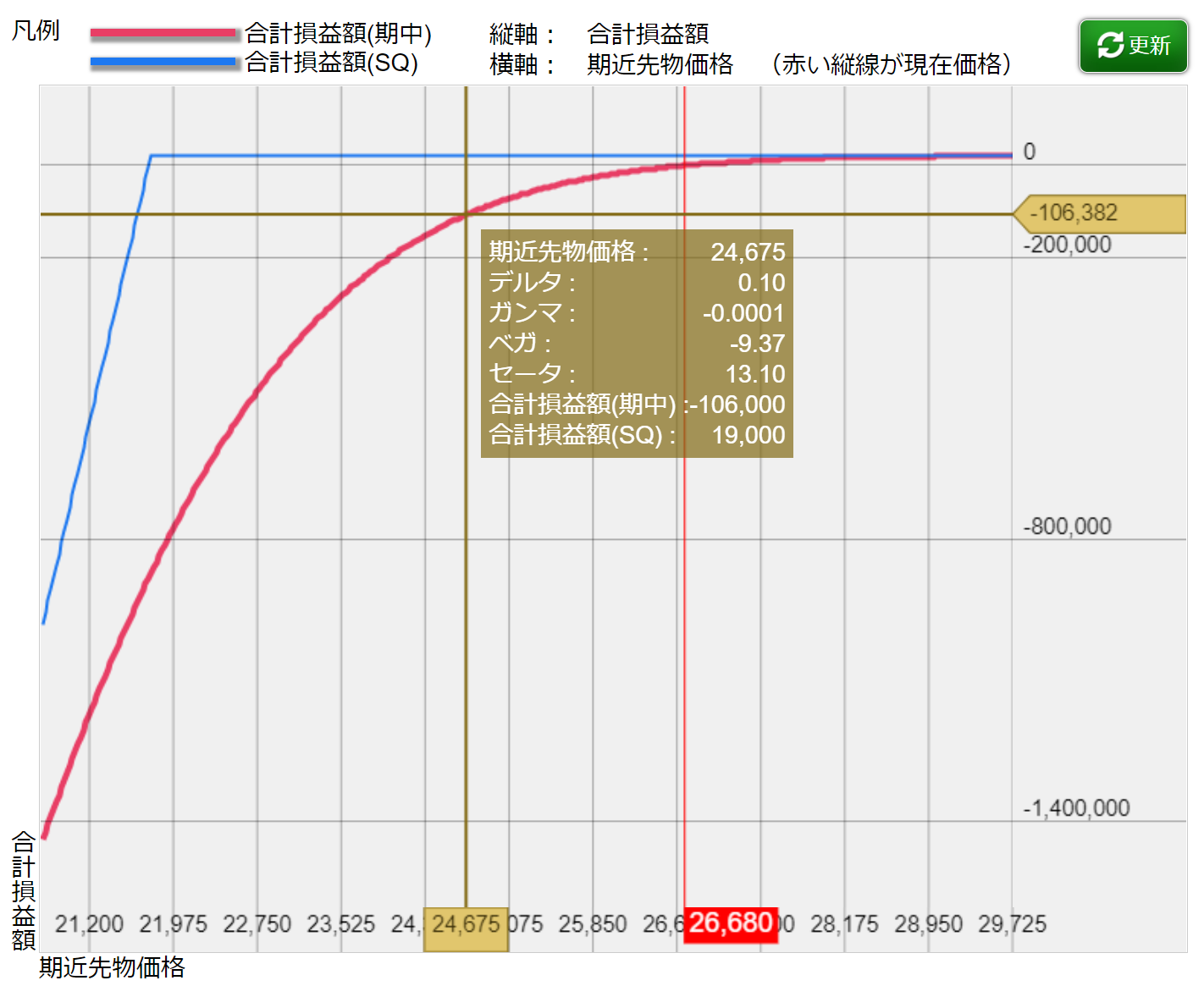

さらに1日が経過し、日経平均が約1000円値下がり24,675になるとどうなるでしょうか。赤の曲線との交点を見ると、▲106,000円の含み損となっていることがわかります。

さらに1日が経過し、日経平均が約1000円値下がり23,675になるとどうなるでしょうか。赤の曲線との交点を見ると、▲248,000円の含み損となっていることがわかります。下落の場合は1000円以上下落することも稀にあるので、もっと含み損が拡大する可能性もあるということです。

このように、「もうこれ以上、下落しないだろう」と思いながら、楽観的に考えていると、暴落に遭って一気に、含み損を増やすことになります。

繰り返しになりますが、オプショントレードで一番恐いのは、含み損を抱えているときの証拠金不足です。ロスカットをちゃんとすれば、証拠金不足に陥ることはまずありませんが、楽観的に考えてロスカット注文を入れておかないと、このような事態になりますので、くれぐれもご注意ください。