クレジット・コール・スプレッドとは、OTMのコール・オプションを売り、さらにOTMのコール・オプションを保険として買うことで、コール売りによる利益を狙う手法です。

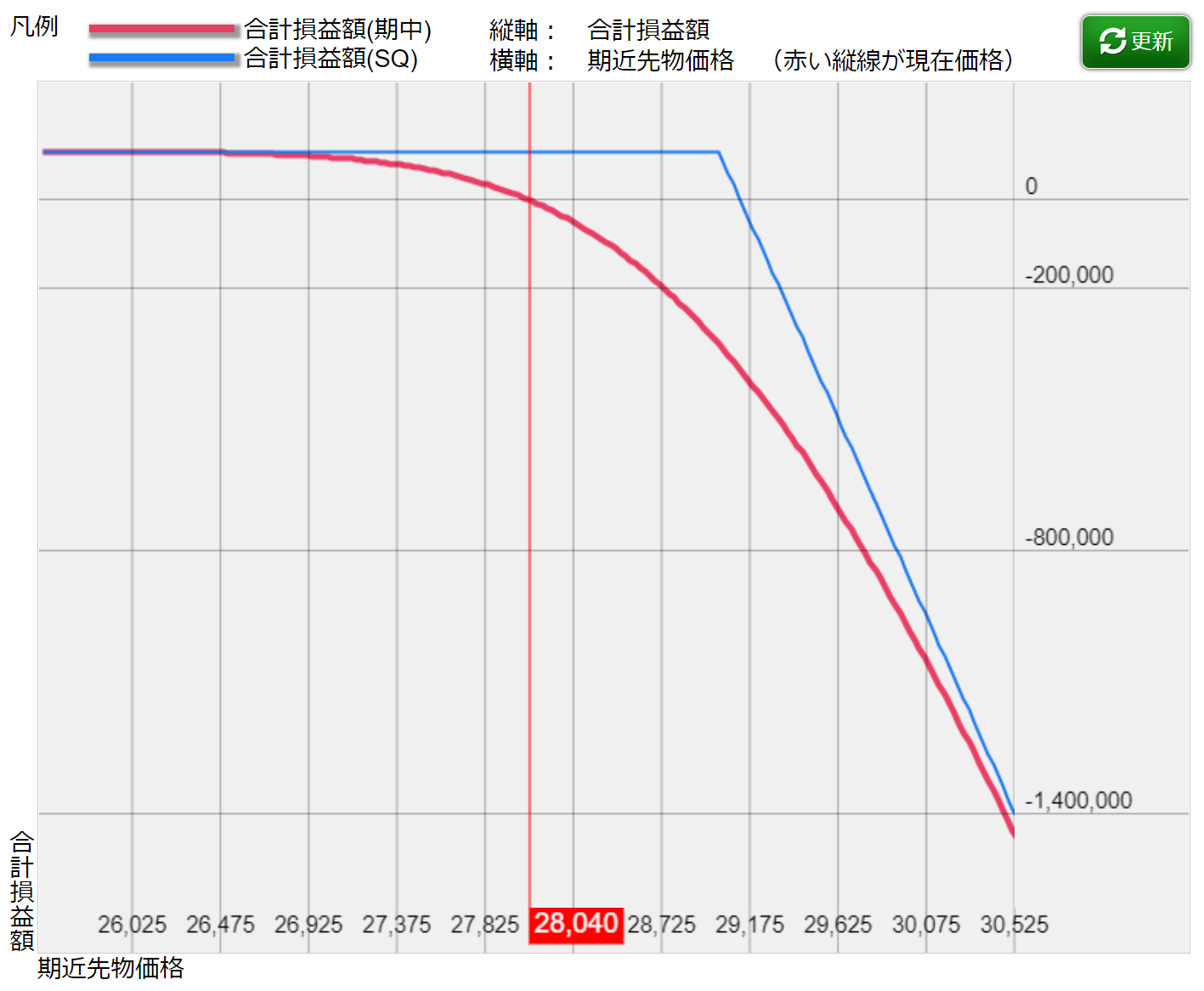

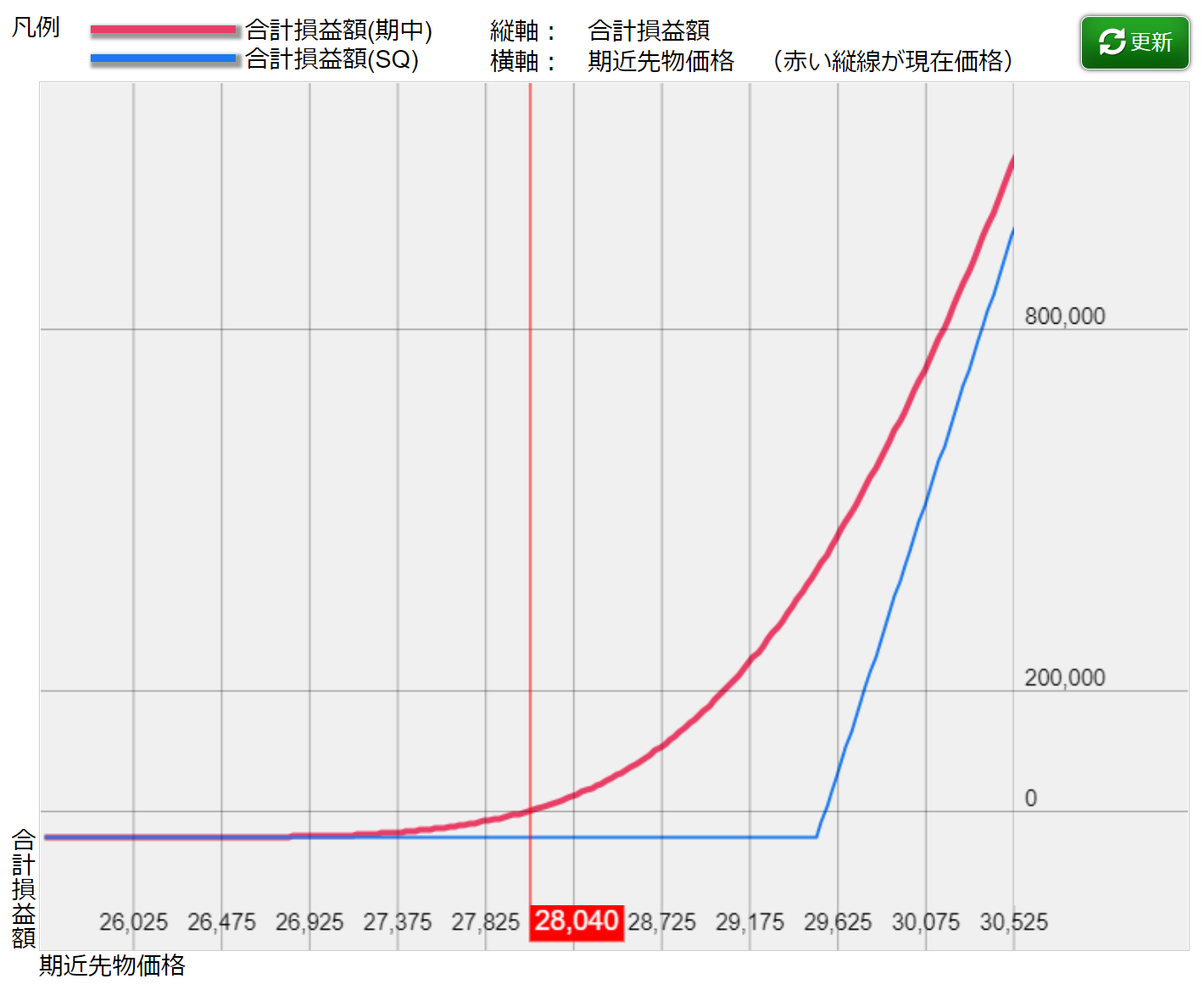

ここからは具体的な事例で見ていきます。今回は、C2900@110を1枚売って、C29500@44を1枚売買った場合の損益図を見ていきましょう。

【C29000@110 売1枚】

【C29500@44 買1枚】

【合成オプション(クレジット・コール・スプレッド)】

クレジット・コール・スプレッドのまとめ

ポジション:OTMのコールを1枚売り、同限月でさらにOTMのコールを1枚買う

狙い目:ボラティリティが高く、相場が横ばい、もしくは下落しそうなとき

最大利益:オプションの受け取りプレミアムと支払いプレミアムの差額

最大損失:「権利行使価格の差額-当初プレミアムの差額」に限定

長所:売りのみに比べて、リスクが限定される

短所:損失が限定されているとはいえ、コール買いの権利行使価格を超えると、損失額が大きくなる

教科書では学べない実践で使えるマメ知識

クレジット・コール・スプレッドはコールの裸売りよりも損失リスクを抑えられ、必要証拠金も抑えられるので、なかなかの優れものです。

ただ、コール売りによる受取プレミアムとコール買いによる支払いプレミアムの差額が利益になるため、プレミアムを多く受け取ろうとすると、必然的に権利行使価格の離れたコール・オプションを買う必要が出てきます。

こうすると、利益は確かに増えるわけですが、万が一、日経平均が大きく上昇し、ITMになってしまうと、権利行使価格が離れているほど、損失は大きくなってしまうので、注意が必要です。