完全成功報酬型のロボットアドバイザーをリリースして

一躍有名となったのが、フィンテック・ベンチャーの

SUSTENキャピタル・マネジメントです。

これにより、投資家と運用会社は「資産を増やす」という

ただ1つの目的を共有し、同じ方向を向いて資産運用に

取り組むことできます。

ただ、「完全成功報酬型」という今まであまり馴染みのない

手数料体系は、そもそもお得なのかどうなのかわからない

という人も多いと思いますので、

インデックスファンドとの手数料とも比較しながら、SUSTENを

徹底分析していきます。

SUSTEN(サステン)の基本情報

SUSTENはフィンテック・ベンチャーのSUSTENキャピタル・

マネジメントが提供するロボアドバイザーです。

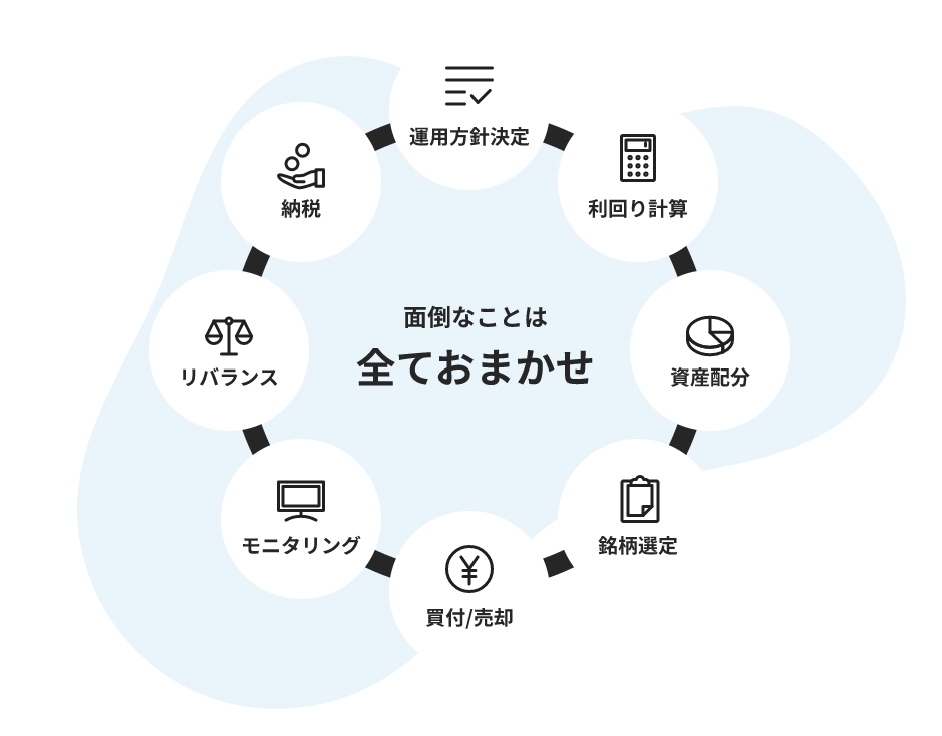

口座を開設し、入金してしまえば、銘柄選定や売買、

リバランス等を含めすべてSUSTENが自動で対応してくれます。

現在はPCとスマホで提供されており、アプリはまだありません。

最低投資金額は10万円なので、他のロボアドと変わらないですね。

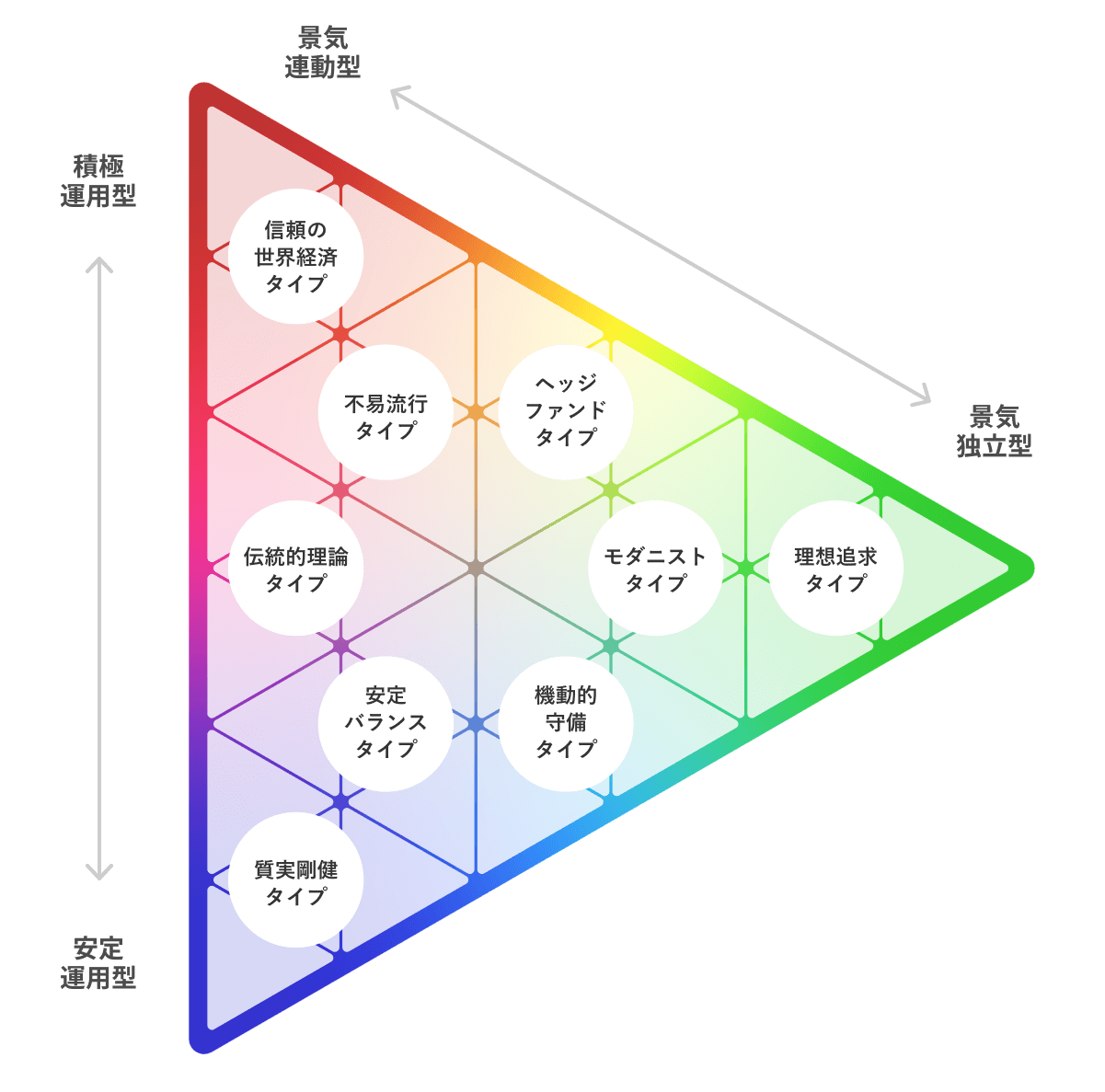

簡単な質問に答えると9つのタイプから、あなたにおすすめの

ポートフォリオが提案されます。(ポートフォリオの種類は

36種類あります。)

ちなみに私は左上の「信頼の世界経済タイプ」でした。

※引用:SUSTEN HP

ポートフォリオの決定ロジックは、どのロボアドでもブラック

ボックスなので、ここで優劣の議論をしても仕方ありません。

正しく質問に答えて、あとはお任せするようにしましょう。

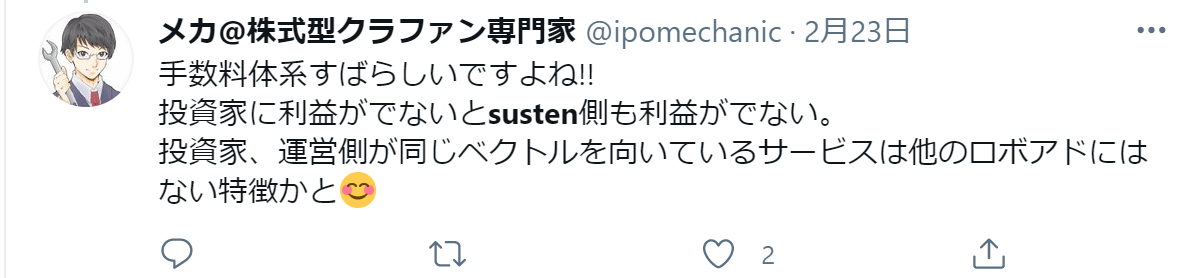

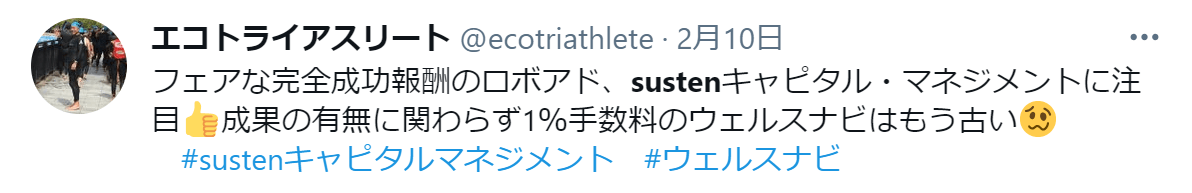

さて、SUSTENの評判はどうなのか、周りの声をまず聞いて

みましょう。

SUSTEN(サステン)の評判はどう?

Twitterでの投稿を見てみると、成功報酬型という手数料体系に

期待している投資家も多いです。

投資業界では、どうしても投資家側と販売者側が同じ方向を向けない

ことが多いわけですが、成果報酬型であれば、投資家も販売者側も

パフォーマンスを向上させるという1点において、同じ方向を向ける

ので、そこを評価している声が多いですね。

実際、私もこの点はとても評価ができると思っています。

ただし、利益を出せない=会社の利益がゼロということに

なりますので、リリース直後に下落相場が始まってしまうと

会社の存続がすぐに危ぶまれる可能性があります。

実際の運用パフォーマンスがどうなのかというと、

36種類のポートフォリオがあるので、一概にいい悪いは

言えませんが、苦戦していることはわかります。

投資対象は?

さて、ここからはSUSTENのサービスの詳細を

見ていきましょう。

SUSTENの投資対象は世界の株式、債券、通貨、

デリバティブとなっています。

実際には、バンガードやステート・ストリート、

ブラックロックのETFを購入して投資をしていきます。

あなたがSUSTENに資金を入金すると、あなたの資産は

3つのポートフォリオに分散投資をされます。

その3つというのが、

- グローバル資産分散ポートフォリオ(Red)

- グローバル債券ポートフォリオ(Blue)

- グローバル複合戦略ポートフォリオ(Green)

です。

ここから3つのポートフォリオについて解説していきます。

グローバル資産分散ポートフォリオとは?

グローバル資産分散ポートフォリオは日本を含む世界の

株式市場全体の値動きに長期的に連動する投資成果を

目指して運用されます。

現在、組み入れられているのは、以下の4つのETFです。

VTI、VEA、VWOはウェルスナビやTHEOでも組み入れ

られており、メジャーなETFです。

全世界の株式に投資ができるVTではなくVTI、VEA、VWOに

分散投資をしているのは、投資比率を柔軟にコントロール

できるようにするためです。(手数料も若干ですが、有利になります。)

| ティッカー | ETF概要 | 組入比率 |

| VTI | 米国株 | 42.8% |

| VEA | 先進国株 | 28.3% |

| VWO | 新興国株 | 20.7% |

| JNK | ハイ・イールド社債 | 2.3% |

| 短期金融資産 | 5.9% |

※引用:2022年1月レポート

今は、4本のETFで構成されていますが、目論見書を見ると、

バンガードのVanguardシリーズ、ブラック・ロックのiShares

シリーズ、ステート・ストリートのSPDRシリーズから

14本が投資対象の候補となっていますので、今後、組み入れ

られる銘柄は変わっていきそうです。

グローバル債券ポートフォリオとは?

グローバル債券ポートフォリオは長期的に日本を含む

先進国の投資適格債券市場の値動きに連動する投資成果を

目指して運用されます。

現在、組み入れられているのは、BND及びBNDXの2銘柄です。

| ティッカー | ETF概要 | 組入比率 |

| BND | 米国投資適格債券 | 42.0% |

| BNDX | 米国以外の投資適格債券 | 41.8% |

| 短期金融資産 | キャッシュ | 16.2 |

※引用:2022年1月レポート

目論見書を見ると、ブラックロックのiSharesシリーズと

バンガードのVanguardシリーズから6本のET Fが投資候補と

なっていますので、こちらも今後組み入れ比率は変わってきそうです。

グローバル複合戦略ポートフォリオとは?

SUSTENのCIO山口氏曰く、このグローバル複合戦略

ポートフォリオというのが、他社にはない独自性のある

ポートフォリオと言っています。

具体的な戦略まではわかりませんが、先物のロングも

ショートも活用し、できるだけ株式相場との連動性を

抑えた運用がされるポートフォリオとなっています。

| 組入比率 | |

| 外国債券 | 74.4% |

| 短期金融資産 | 25.6% |

※引用:2022年1月レポート

長期的に日本の短期金利を上回る投資成果を目指して

運用すると書かれていますので、インフレヘッジ用の

超安定ポートフォリオなのだと思われます。

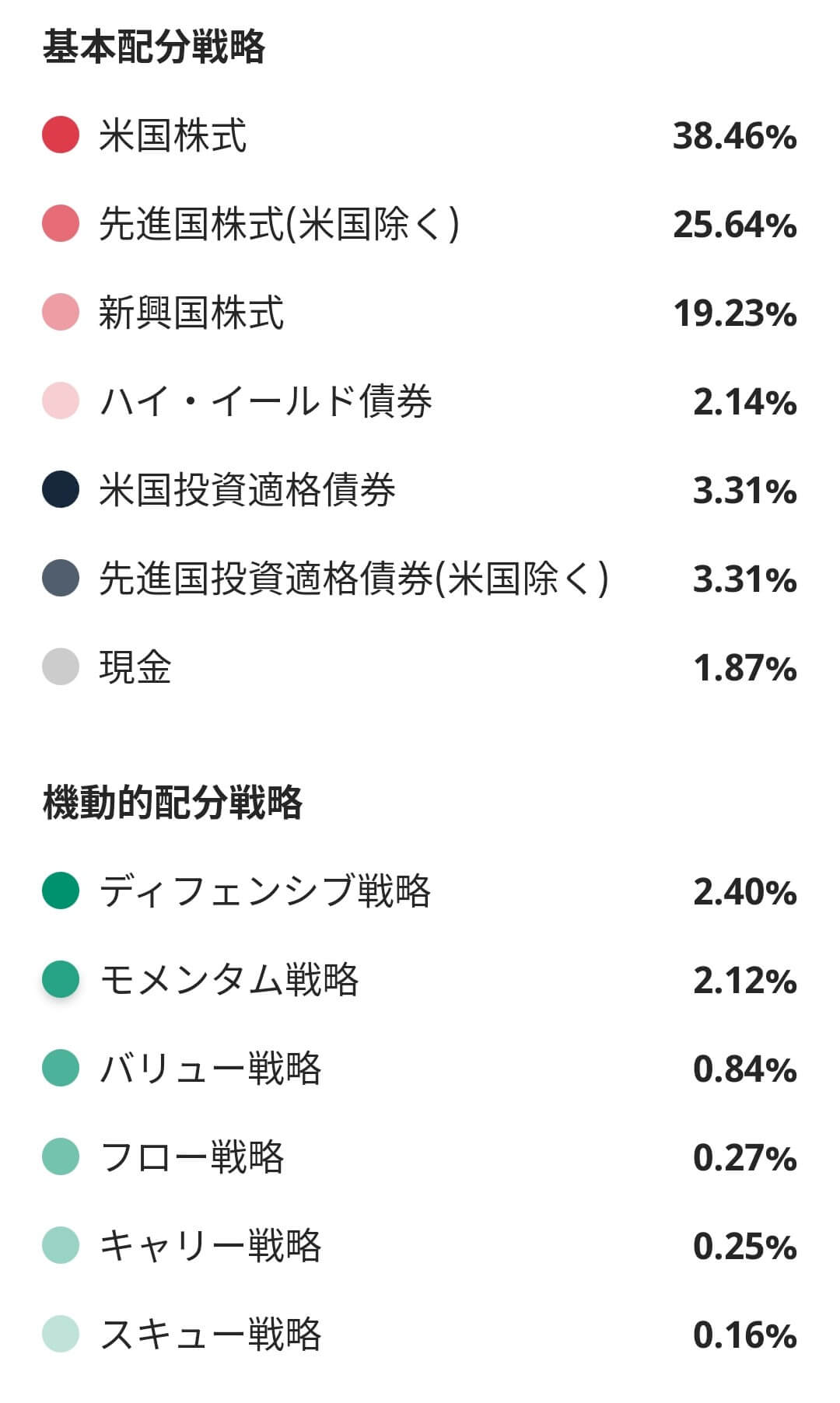

参考までに、私の「信頼の世界経済タイプ」の3つの

ポートフォリオの比率は以下のようになっています。

質問の回答によって、このポートフォリオの比率が

変わる仕組みです。

| 組入比率 | |

| グローバル資産分散ポートフォリオ | 86.66% |

| グローバル債券ポートフォリオ | 6.66% |

| グローバル複合戦略ポートフォリオ | 6.66% |

3つのポートフォリオが重なっているので、複雑に感じて

しまうかもしれませんが、私のポートフォリオの組入比率は

このようになっていました。

これだけ見ると、いわゆるバランスファンドのようにしか

見えないため、どこまでSUSTENの運用がすごいのかは

わかりかねます。

SUSTEN(サステン)の手数料体系とは?

では、SUS TENの手数料の一覧を見てみましょう。

SUSTENの手数料は以下のようになっており、通常の

ロボアドによくある年間管理費は発生しません。

| 銀行振込 | ※投資家負担 |

| 積立 | 無料 |

| 出金手数料 | 400円(税抜) |

| 為替手数料 | 無料 |

| 売買手数料 | 無料 |

| リバランス | 無料 |

| 成功報酬 | 運用益に応じて |

その代わりに、毎月、運用益が出たら、その運用益から成功報酬を

支払うというHWM(ハイ・ウォーター・マーク)方式を採用しています。

HWM方式では、過去の最高評価額(総資産が最も多くなったとき)を

基準に、その評価額を上回った分を運用益と考え、成果報酬が発生します。

それまでの最高評価額が30万円だった場合、最高評価額が40万円まで

増えると、10万円が運用益となり、この運用益に対して、一定の

成功報酬を支払うということになります。

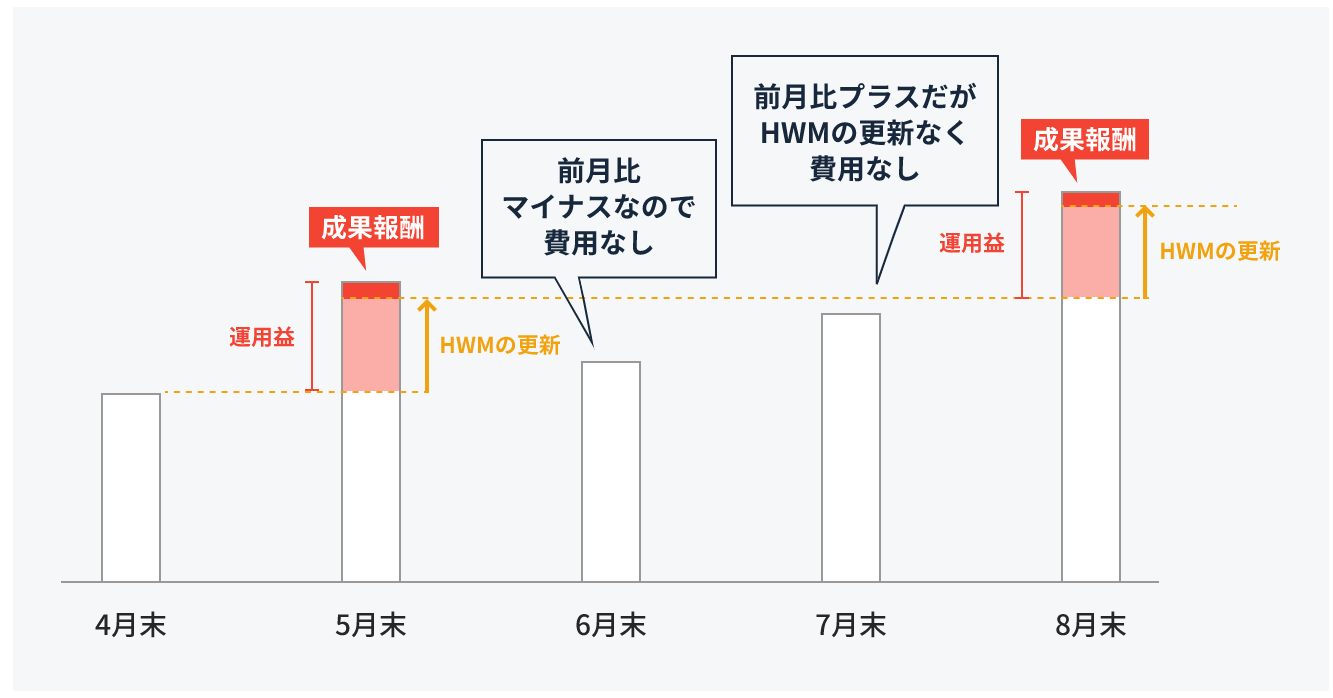

具体的にどういう仕組みなのかというと、下図を見てもらったほうが

わかりやすいでしょう。

厳密には少し違いますが、理解する上では役立ちます。

※引用:SUSTEN HP

あなたは4月末から運用を開始しました。

5月末に最高評価額を更新した場合、4月末の最高評価額との

差分を運用益とし、この運用益の一部を成功報酬として

SUSTENに支払います。

6月は運用がうまくいかずに最高評価額を更新しなかったので、

手数料の支払いはありません。

7月は6月末と比べると若干プラスの運用ができましたが、7月末

時点では5月末の最高評価額を超えていませんので、手数料の

支払いは発生しません。

8月は運用が大きくプラスとなり、8月末時点で5月時点の最高

評価額を大きく超えました。

ですので、5月末の最高評価額を超えた分に対して、一定の成功

報酬を支払うことになります。

少し複雑に感じるかもしれませんが、要は、あなたの資産が

最高額を更新したら、更新した分に対して一定額の成功報酬を

支払うということです。

HWM方式が投資家にとってメリットが大きいのは、運用会社は

本気で運用しなければ、報酬が一切受け取れないということです。

ウェルスナビやTHEOといった他のロボアドであれば、最悪、

運用がずっとマイナスだったとしても、年間の管理費1%を

受け取れます。

ですので、パフォーマンスが悪くても、「長期で保有することが

大事なんですよ」とでも言って、投資家に解約さえされないように

フォローをしていれば、最悪、管理費は毎年受け取れるわけです。

一方で、完全成功報酬型のSUSTENの場合、何が何でも成果を

出さなければ、一銭も報酬を受け取れないので、必死さが違います。

どちらの手数料体系の運用会社にお金を預けたほうが必死に

あなたの資金を増やしてくれそうかは言わずもがなですね。

さて、成功報酬型の手数料体系は、投資家にとってもフェアな

仕組みになっていることはわかっていただけたと思います。

ただ、フェアな仕組みだったとしても、手数料(報酬)が

高いのか安いのかは別問題です。

現在のSUSTENの手数料率は、最高評価額(資産が一番

増えた時の金額)に応じて、以下のようになっています。

この手数料率は先ほど説明したように、資産が増えた分に

対してかかってくるものなので、資産全体にかかってくる

信託報酬や管理費よりも数字が大きくなっています。

| 会員ランク | 最高評価額(資産額の最高値) | 手数料率 |

| ステージ1 | 80万円未満 | 1/6 |

| ステージ2 | 80~200万円未満 | 1/7 |

| ステージ3 | 200~500万円未満 | 1/8 |

| ステージ4 | 500万円以上 | 1/9 |

ただ、これだけ見ても、結局、成功報酬として支払う手数料が

高いのか安いのかわかりません。

そこで、今回は、もしeMAXIS バランス(8資産均等型)をSUSTENと

同じ成功報酬で運用したら、どの程度の成功報酬(手数料)が発生する

のか調べ、

毎年、信託報酬を支払う場合と比べてどちらが割安なのかを

検証していきます。

今回、eMAXIS バランス(8資産均等型)を選択した理由としては、

- 手数料の割安なインデックスファンドだから

- SUSTENも株式や債券を組み入れたバランス型のファンドだから

- eMAXIS バランス(8資産均等型)は運用期間が長いので、

検証期間を長く取れるから

という3つを選定しています。

eMAXIS バランス(8資産均等型)の過去のパフォーマンスを使ってSUSTENの手数料を徹底検証

さて、下の表が2012年以降のeMAXIS バランス(8資産均等型)の

データです。

期間内最高値というのは、ファンドの基準価額を示しており、

HWM方式でいう最高評価額だとお考え下さい。

運用益とは、前年の最高値を更新をした分の金額を表しています。

| 期間内最高値(円) | 運用益(円) | |

| 2021年 | 25,016 | 3,012 |

| 2020年 | 22,004 | 513 |

| 2019年 | 21,491 | 1,153 |

| 2018年 | 20,338 | 393 |

| 2017年 | 19,945 | 968 |

| 2016年 | 18,072 | 0 |

| 2015年 | 18,977 | 636 |

| 2014年 | 18,341 | 2,878 |

| 2013年 | 15,463 | 3,316 |

| 2012年 | 12,147 | 2,438 |

| 2012年1月1日 | 9,709 |

※SUSTENの場合は、毎月末に期間内最高値を判定するので、完全に正しい数値を算出できてはいません。あくまで参考値としてご活用ください。

上記の運用益に手数料率を掛け合わせたものが成功報酬額に

なります。

SUSTENの場合、最も資産額が多かったときの金額に応じて

会員ランク(手数料率)が変わりますので、ランクごとの

報酬額を算出しています。

また、近年非常に人気の高いeMAXIS バランス(8資産均等型)の

改良版であるeMAXIS Slim バランス(8資産均等型)の信託報酬率

0.154%をもとに、毎年支払う信託報酬額も算出しました。

| S1 | S2 | S3 | S4 | 信託報酬0.154% | |

| 2021年 | 502 | 430 | 376 | 334 | 35.9 |

| 2020年 | 86 | 73 | 64 | 57 | 29.5 |

| 2019年 | 192 | 165 | 144 | 128 | 30.5 |

| 2018年 | 66 | 56 | 49 | 44 | 29.6 |

| 2017年 | 161 | 138 | 121 | 108 | 29.0 |

| 2016年 | 0 | 0 | 0 | 0 | 26.0 |

| 2015年 | 106 | 91 | 80 | 71 | 27.3 |

| 2014年 | 480 | 411 | 360 | 320 | 25.3 |

| 2013年 | 553 | 474 | 415 | 368 | 21.3 |

| 2012年 | 406 | 348 | 305 | 271 | 16.8 |

| 合計 | 2,552 | 2,186 | 1,912 | 1,670 | 271.1 |

※信託報酬額の算出は、1年のうちの最高値と最安値の平均値×信託報酬率で算出しています。あくまでも参考値としてご活用ください。

こうしてみると、どのステージだったとしても、近年の

超低コストのインデックスファンドのほうが手数料は

はるかに安いということがわかります。

では、ウェルスナビやTHEOのように管理費として年間1%の

報酬を受け取っている会社と比べると、手数料は安いでしょうか?

| S3 | S4 | 信託報酬0.154% | 管理費1% | |

| 2021年 | 376 | 334 | 35.9 | 233 |

| 2020年 | 64 | 57 | 29.5 | 191 |

| 2019年 | 144 | 128 | 30.5 | 198 |

| 2018年 | 49 | 44 | 29.6 | 192 |

| 2017年 | 121 | 108 | 29.0 | 189 |

| 2016年 | 0 | 0 | 26.0 | 169 |

| 2015年 | 80 | 71 | 27.3 | 177 |

| 2014年 | 360 | 320 | 25.3 | 164 |

| 2013年 | 415 | 368 | 21.3 | 138 |

| 2012年 | 305 | 271 | 16.8 | 109 |

| 合計 | 1,912 | 1,670 | 271.1 | 1,760 |

ステージ4と管理費1%の手数料の場合でだいだいトントンと

いう結果となりました。

どちらにしても近年の超低コストのインデックスファンドと

比べると手数料では見劣りする結果となりました。

ただ、1つ注意点としては、2012年~2021年というのは

株式市場が総じて好調だったこともあり、成果報酬型の

手数料が高くなっています。(運用益が多いため、報酬が増える)

これが2006年~2015年など、リーマンショックを挟むと

SUSTENの手数料はかなり少なくて済むと思います。

とは言え、インデックスファンドが割安であることは

間違いないですね。

今後、預かり資産額が増えて、SUSTENの手数料率がもっと

下がってくると、さらに魅力が高まってくるといえるでしょう。

とはいえ、SUSTENの成功報酬型の手数料については、

多くの投資家が期待を寄せているのも事実です。

SUSTENに投資するメリットは?

さて、ここまでSUSTENについて分析してきました。

ここからは私が思うSUSTENに投資をするメリット

についてお話しします。

①少額から投資を始められる。

やはり今までにないロボアドの仕組みだからこそ、10万円

という金額から投資を試せるというのは大きなメリットです。

②成功報酬型なので、運用がうまくいっていなければ手数料を取られない。

さきほどの比較表を見てしまうと、成功報酬で取られる

金額が大きいので、SUSTENに投資をするメリットは

ないように感じてしまうかもしれません。

しかし、今後の株式市場はある程度、下落することは想定

されており、その場合は手数料がゼロで運用できると

いうのは悪くないです。

③利益を追求するという同じ目的をもって投資ができる

成功報酬型だからこそですが、SUSTENもファンドの運用益を

出さなければ、会社が破綻してしまいます。

そのために必死に成果を出そうと頑張ってくれますので

一蓮托生感が出てとても良いと思います。

では、デメリットはどのようなことが考えられるでしょうか。

SUSTENに投資するデメリットは?

①手数料は総じて高い。

成功報酬型だからこそではありますが、さきほど比較を

したように一般的な水準と比べると、間違いなく手数料は

高いです。

それでも運用をお任せできますし、運用がうまく行って

いないときは手数料が取られませんので、それはそれで

いいという人もいるかもしれません。

②ヘッジファンド運用だから安心というわけではない

SUSTENのポートフォリオは、絶対収益追求型といって、

相場が上昇しても下落しても利益が追求できるような

ヘッジファンド型の運用をしています。

一見すると、「すごい!」と思ってしまいがちですが、

実際には大したパフォーマンスを出せていないヘッジ

ファンドもたくさんあります。

現状で言うと、SUSTENも大した成果を出せていないので、

注意が必要です。

③運用がうまく行かず破綻リスクあり

せっかく長期運用目的でSUSTENを始めたとしても、

下落相場が始まってしまうと、SUSTENは収入がゼロの

状態が続きますので、手元資金が尽きてしまう可能性

があります。

そうなると、当然サービスは終了するしかなくなり、

長く続けたくても続けられない状態に陥るリスクが

あります。

SUSTEN(サステン)の評価まとめ

私の友人が古くから成功報酬型の資産運用サービスを提供しており、

「いつか運用会社の報酬体系も成功報酬型のHWM方式になればなあ」

とは思っていましたが、

運用会社側からすると、株式相場に大きく収益が影響されるので、

「信託報酬という安定収入を捨てて、成功報酬型に切り替えるという

判断を運用会社がするのは難しいだろうなあ」とも思っていました。

そんな中、この旧態依然とした資産運用業界の手数料モデルに

切り込んだSUSTENの挑戦は素晴らしいと思っています。

ただ、現状で言えば、管理費年1%をとっているロボアドサービスと

比べて、手数料が大きく割安であると言える水準ではなく、今後、

手数料率が下がってくることに期待したいところです。

とはいえ、今まで販売員に好き放題手数料をだまし取られてきた

投資家がほとんどですので、真の意味で投資家に伴奏してくれる

サービスというのは、多くの投資家が待ち望んでいます。

ぜひSUSTENにはこの成功報酬型モデルの先駆者として業界を

牽引してほしいと思います。