米国で圧倒的な人気を得ている米国フィデリティの旗艦ファンドと同じ手法で運用されるファンドが、満を持して日本市場に投入されました。

50年以上の運用実績があり、年平均利回りが10%を超えている旗艦ファンドと同じ方針で運用されるということで非常に注目が集まっています。

フィデリティ・米国株式ファンドには為替ヘッジあり/なし、資産成長/分配重視の組み合わせでA~Dの4コースがありますが、今日は一番に人気のBコースを中心にA~Dコースと比較もしながら、独自目線で分析していきます。

「フィデリティ・米国株式ファンドって投資対象としてどうなの?」

「フィデリティ・米国株式ファンドって持ってて大丈夫なの?」

「フィデリティ・米国株式ファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

フィデリティ・米国株式ファンドBコース(資産成長型・為替ヘッジなし)の基本情報

投資対象は?

フィデリティ・米国株式ファンド の投資対象はセクターや規模で制約せず、すべての米国株式です。

EPS成長を加速させるファンダメンタルズ(新しい経営陣、コスト削減、新製品、買収・合併等)の変化をとらえ、優れた企業に投資していきます。

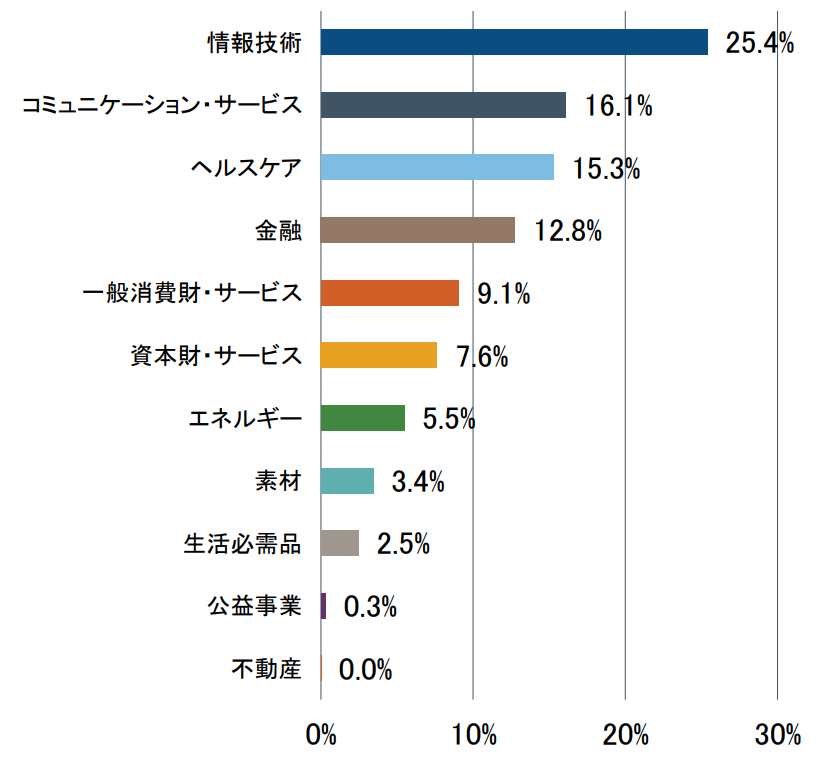

現在は292銘柄で構成されており、そのうち情報技術・コミュニケーション・ヘルスケアの比率が最も高くなっています。

※引用:マンスリーレポート

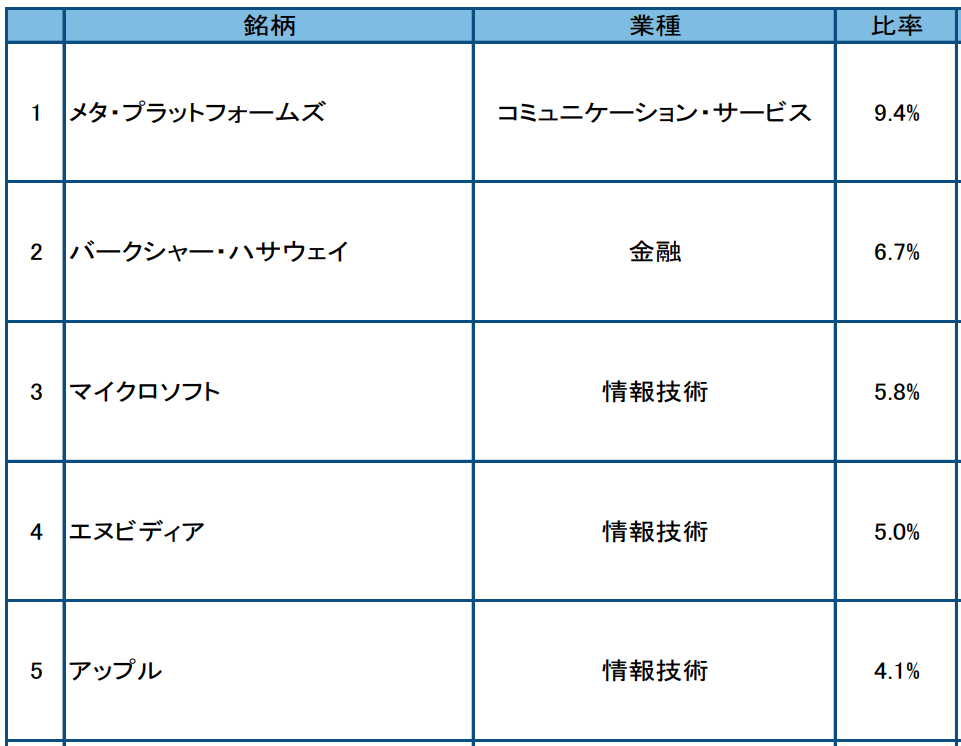

具体的に組入られている上位銘柄を見てみると、米国企業の有名どころがランクインしていることがわかります。

米国の大手企業が多く組入られている場合はS&P500に連動するようなファンドとパフォーマンスをしておくとよいですね。

※引用:マンスリーレポート

運用体制は?

フィデリティ・米国株式ファンド は米国で75万世帯が保有している人気の「フィデリティ・コントラ・ファンド」と同じ投資哲学で運用されます。

コントラ・ファンドは1967年に設定されて以来、50年以上の運用実績があり、年率12.57%と非常に高いリターンを実現しています。

現在、コントラ・ファンドを運用しているのがウィル・ダノフ氏で、本ファンドの運用も担当しています。

フィデリティの伝説的ファンドマネージャー、ピーター・リンチのアシスタントを務めた経験もあり、市場平均以上の高い成長性が期待できる企業の発掘を得意としています。

新規設定されたファンドの場合は、ファンドマネージャーが他のファンドの運用で出したパフォーマンスを参考にするしかないのですが、ウィル・ダノフ氏は他のファンドでしっかり実績を出しているので安心材料になりますね。

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

純資産総額が大きいほうが、ファンドマネージャーが資金を運用する際に効率よく運用できますし、ファンドの運用で必ず発生する保管費用や監査費用が相対的に低くなりますので、コストが相対的に低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

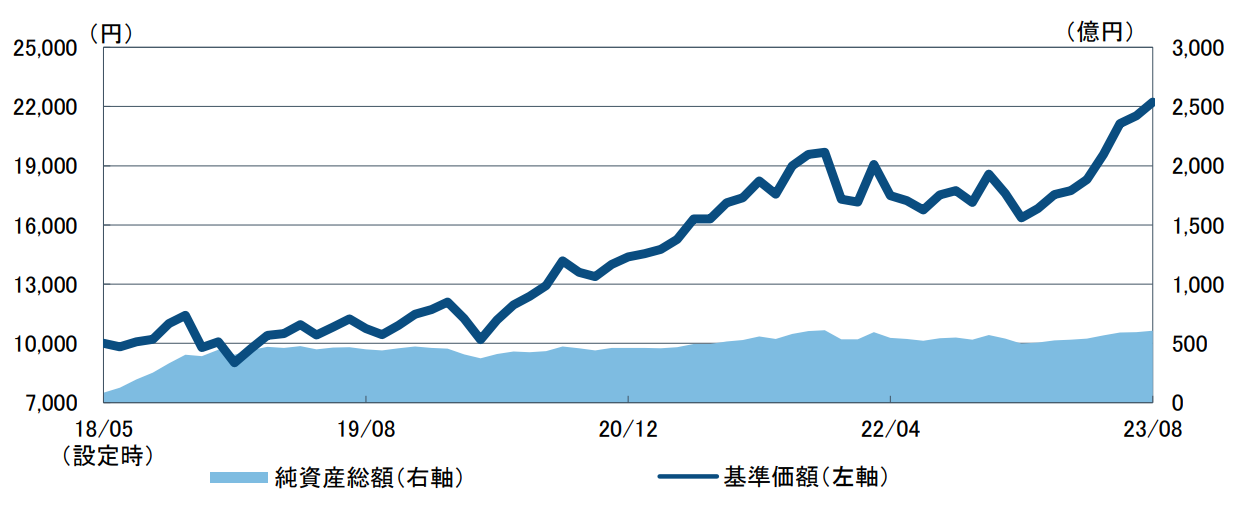

フィデリティ・米国株式ファンド Bコースの純資産総額は、現在600億円程度です。規模としては全く問題ありません。Aコース~Dコースまで合わせると、1000億円をこえる大規模ファンドですので、とても人気は高いです。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

フィデリティ・米国株式ファンド Bコースの実質コストは1.70%となっており、アクティブファンドの中でも割高の部類に入ります。初年度は購入時手数料も3.3%かかってきますので、1年目はほぼプラスにならないでしょう。

Aコース~Dコースで実質コストはほとんど変わりませんが、為替ヘッジコスト分、Aコース、Cコースはわずかに実質コストが高くなります。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.65%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.70%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

フィデリティ・米国株式ファンドBコース(資産成長型・為替ヘッジなし)の評価分析

基準価額をどう見る?

フィデリティ・米国株式ファンド Bコースの基準価額は2022年は少し下落しましたが、2023年以降は大きく上昇しました。

※引用:ウエルスアドバイザー

利回りはどれくらい?

フィデリティ・米国株式ファンド Bコースの直近1年間の利回りは28.58%です。3年平均、5年平均利回りは14%以上ありますので、かなり優秀なファンドのようです。

ただ、この時点ではまだ投資判断をしてはいけません。他のファンドと比較をしたうえで、最終的に投資するか決めましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +28.58% |

| 3年 | +17.34% |

| 5年 | +14.04% |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

フィデリティ・米国株式ファンドは、北米株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

フィデリティ・米国株式ファンドは利回りだけを見ると、5年平均利回りでは、上位30%にランクインしており、全体的に見ても、悪くないことが確認できました。

| 上位●% | |

| 1年 | 20% |

| 3年 | 61% |

| 5年 | 22% |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

フィデリティ・米国株式ファンドの年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

新規設定時期が良かったこともあり、2022年以外は20%以上のプラスとなっています。

| 年間利回り | |

| 2023年 | +31.85%(1-9月) |

| 2022年 | ▲16.87% |

| 2021年 | +36.90% |

| 2020年 | +22.73% |

| 2019年 | +29.84% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは類似ファンドとのパフォーマンス比較

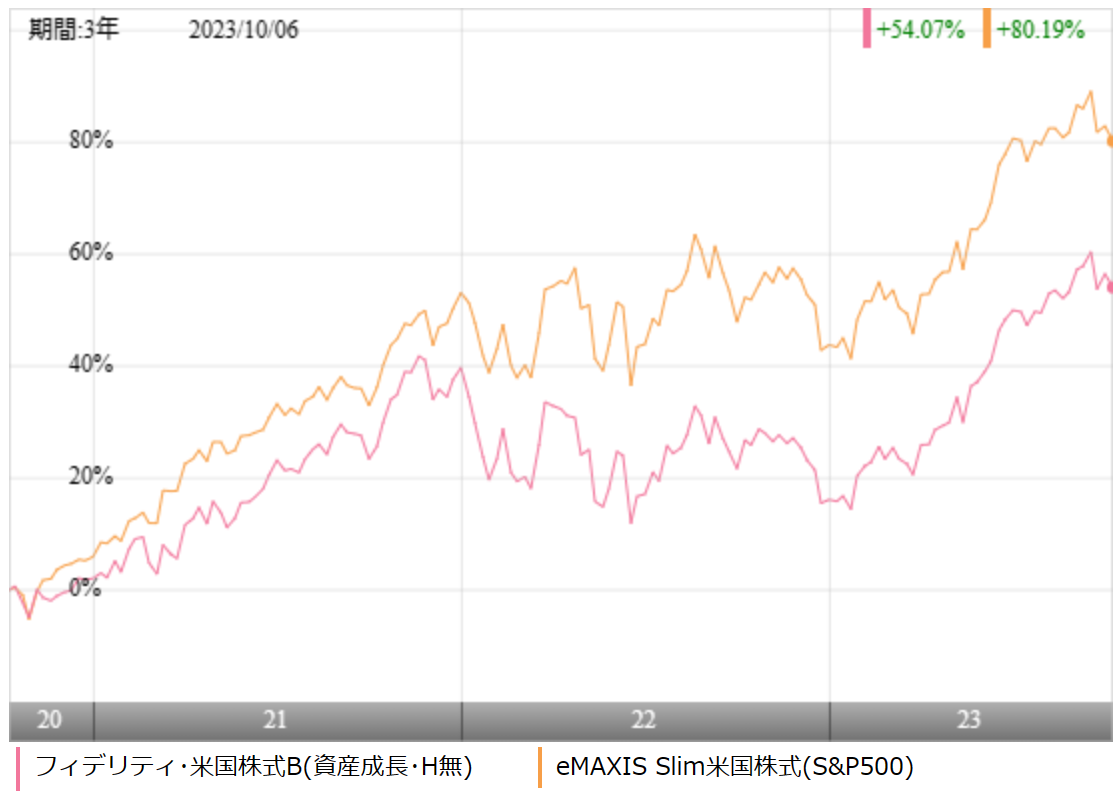

フィデリティ・米国株式ファンド Bコースへの投資を検討するのであれば、低コストのインデックスファンドよりもパフォーマンスが優れているかは確認しておきましょう。

今回は、米国の主要500銘柄の合成指数であるS&P500に連動するeMAXIS Slim 米国株式(S&P500)とパフォーマンスを比較してみましょう。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS Slim 米国株式(S&P500)がパフォーマンスで上回っています。

フィデリティ・米国株式ファンド Bコースも悪くないように思えますが、インデックスファンドにパフォーマンスで負けるようであれば、あえて高いコストを支払ってまでアクティブファンドに投資をするメリットはありませんね。

この傾向はより長期のパフォーマンスでも同じでした。

| フィデリティ米国株式 | slim米国株式 | |

| 1年 | +28.58% | +23.68% |

| 3年 | +17.34% | +23.72% |

| 5年 | +14.04% | +15.80% |

| 10年 | - | - |

※2023年10月時点

Aコース、Bコース、Cコース、Dコースどれがいいの?

フィデリティ・米国株式ファンドに投資をする上で、Aコース、Bコース、Cコース、Dコースのどれがよいのか悩む人も多いでしょう。

そのため、4つのファンドのパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

結果、一番パフォーマンスが高いのは、Bコースです。つまり、為替ヘッジ無の分配金無のファンドですね。

前々からこのブログでは言っていますが、分配金が支払われるとその分、パフォーマンスが落ちます。

今回、BコースとDコースは0.2%ほどパフォーマンスに差が出ていますが、これは分配金が原因です。分配が大きくなればなるほど、この差は開きます。

そして、直近の3年間では為替ヘッジ無しのほうが、ファンドのパフォーマンスに有利に働きましたが、この期間はたまたまヘッジ無が良かっただけなので、為替ヘッジは自分が為替の変動の影響を気にしたくない人は、為替ヘッジ有を選べばよいと思います。

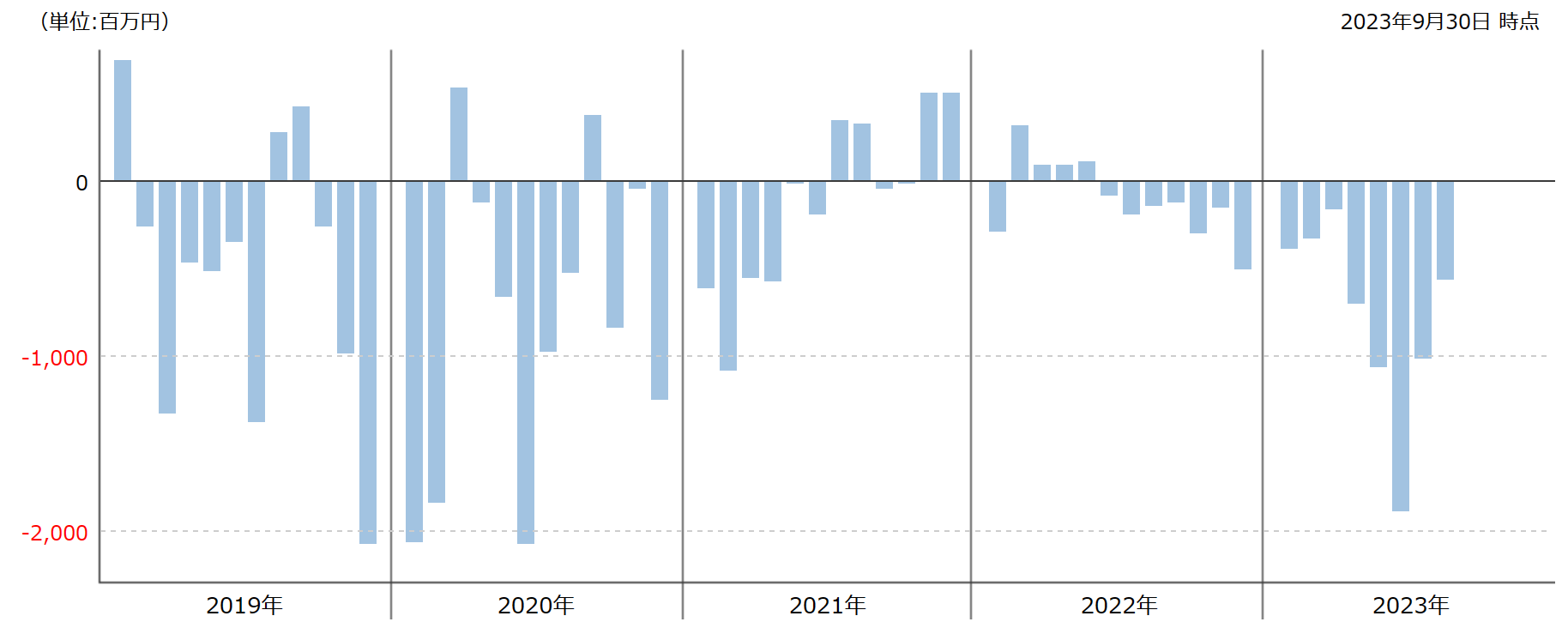

評判はどう?

それでは、フィデリティ・米国株式ファンド Bコースの評判はどうでしょうか?

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

フィデリティ・米国株式ファンド Bコースは資金が流入している月と資金が流出している月が半々くらいとなっており、正直評判が良くなっているとは言えません。

パフォーマンスが際立って悪いわけではないですが、インデックスファンドに負けてしまっている点と高コスト体質なのが要因だと思います。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

フィデリティ・米国株式ファンド BコースはNISAでの取り扱いがありますので、この制度をうまく使っていきましょう。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

フィデリティ・米国株式ファンドBコース(資産成長型・為替ヘッジなし)の今後の見通しと評価まとめ

いかがでしょうか?

米国株式自体は非常に魅力的な投資対象であり、自分のポートフォリオの中に米国株式が対象になっているファンドはぜひ組入れたいものです。

ただ、米国株式ファンドの多くがS&P500に連動するインデックスファンドにパフォーマンスで勝てていないということもあり、S&P500をはるかに上回るパフォーマンスを残せていないのであれば、わざわざ高コストのアクティブファンドに投資する理由がありません。

フィデリティ・米国株式ファンド Bコースも今後に期待したいファンドではありますが、あえて今すぐ投資するような銘柄ではありませんね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点