色々なお客様と話をしていると、

「投資信託とETFって何が違うんですか?」

「どちらがおすすめですか?」

とかなりの頻度で質問されます。

どちらも有価証券をひとまとめで購入するための箱と言ってしまえば、それまでですが、うまく使い分けることで、大きなリターンを得ることが可能です。

今日は、投資信託とETFのメリット・デメリットを明確にして、違いを徹底比較していきたいと思います。

そもそもETFとは?

まずETFとは何なのか、簡単に説明しておきます。

ETFとは「Exchange Traded Funds」の略で、「上場投資信託」とも呼ばれています。

基本的には、指数に連動し運用成果を出す商品ですので、TOPIXやMSCI コクサイ インデックス、NOMURA-BPI等々がベンチマークとなります。

ここでお気づきの方もいると思いますが、要は投資信託のなかでもインデックスファンドにかなり類似しているということです。

この後の話で投資信託と記載する場合は、インデックスファンドが前提となっていると思ってください。

投資信託とETFの違いを徹底比較

では、具体的に投資信託とは何が違うのか、表にしてまとめました。

| 投資信託 | ETF | |

| 上場・非上場 | 非上場 | 上場 |

| ベンチマーク | TOPIX、日経平均株価などの指数 | |

| 取引価格 | 毎日の取引終了後に発表される基準価額 | リアルタイムで変化する市場価格 |

| 取引方法 | 証券口座を通じて、1日1回売買可能 | 証券口座を通じて、終日売買可能 |

| 購入単価 | 100円~ | 数千円~ |

| コスト | 比較的高い | 比較的低い |

| 分配金 | あり | あり(特別分配金はなし) |

| 保有銘柄の透明性 | 低い | 高い |

投資信託とETFの違い①上場・非上場

まず、根本的な部分ではありますが、投資信託とETFを大きく分ける要因は、ETFは上場していおり、投資信託は非上場であることです。

そして、上場しているかどうかが、このあとの取引価格や取引方法等に大きく影響を与えることになります。

投資信託とETFの違い②取引価格・取引方法

上場していることにより、ETFは株式と同じように売買ができます。

つまり、リアルタイムに価格が変動しますので、あなたは好きなタイミングで指値や成行注文を出すことができます。

一方で、投資信託を購入したことがある方はわかると思いますが、投資信託はその場で注文を出すことができますが、どのタイミングでも注文を出しても、最終的に金額が決まるのはその日の取引終了時に公表される基準価額となります。

ですので、相場の状況を見ながら、割安割高を判断し、リアルタイムで購入することはできず、1日1回の取引となります。

投資信託とETFの違い③購入単価

購入単価は投資信託のほうが低く、今では100円から購入することも可能になっています。

そのため、まずは投資信託を購入し、まとまった資金になってきたら、ETFに切り替えるというリレー投資なる方法も流行っています。

投資信託とETFの違い④コスト

下記に、投資信託とETFそれそれのコストの内訳を記載しています。

投資信託には取得時手数料がかからないノーロード投信などの例外もありますが、概して、取得時、保有中、売却時のどのタイミングにおいても、ETFのほうがコストが安くなる傾向があります。

これは、販売会社を通じて販売するため、人件費等が余分にかかっているためです。

| 投資信託 | ETF | |

| 取得時 | 販売手数料 | 売買委託手数料 |

| 保有中 | 信託報酬 | 信託報酬 |

| 売却・解約時 | 信託財産留保額 | 売買委託手数料 |

投資信託とETFの違い⑤保有銘柄の透明性

ETFは自分が保有している銘柄は毎日確認することが可能です。

一方で、投資信託は、四半期ごとの有価証券報告書を見なければ、自分が保有している投資信託が最終的にどのような銘柄を購入しているのかというのがわかりません。

相場が大きく変動するときなどは、3カ月もあると、保有銘柄が大幅に変わっていることもあるため、注意が必要です。

具体例で投資信託とETFの違いを比較

もう少しイメージがわくように、野村アセットマネジメントから出ているTOPIX連動型のETFと投資信託を比較てみたいと思います。

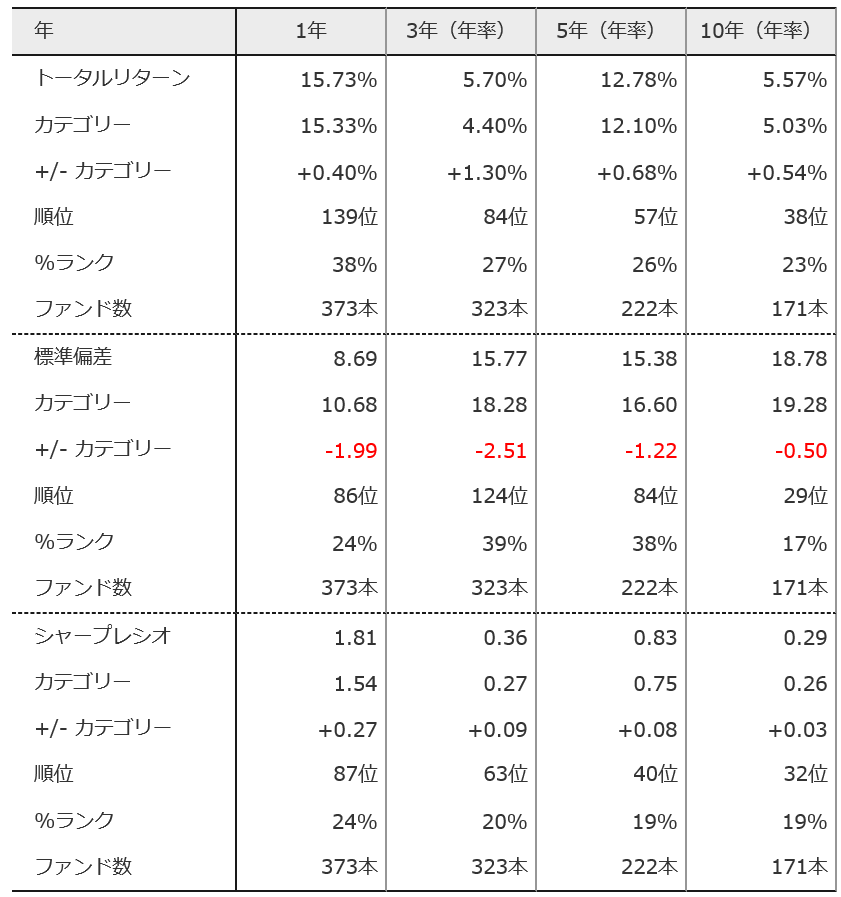

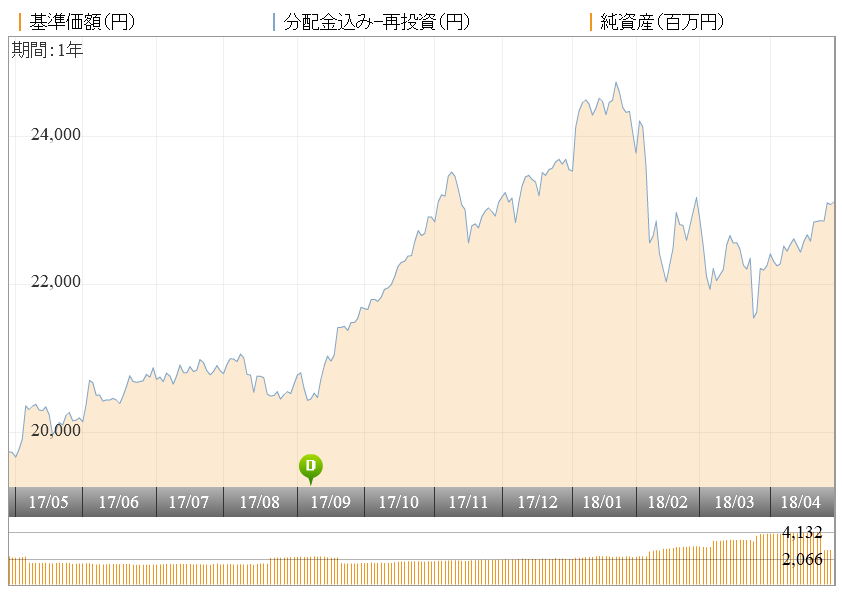

■TOPIX連動型上場投資信託

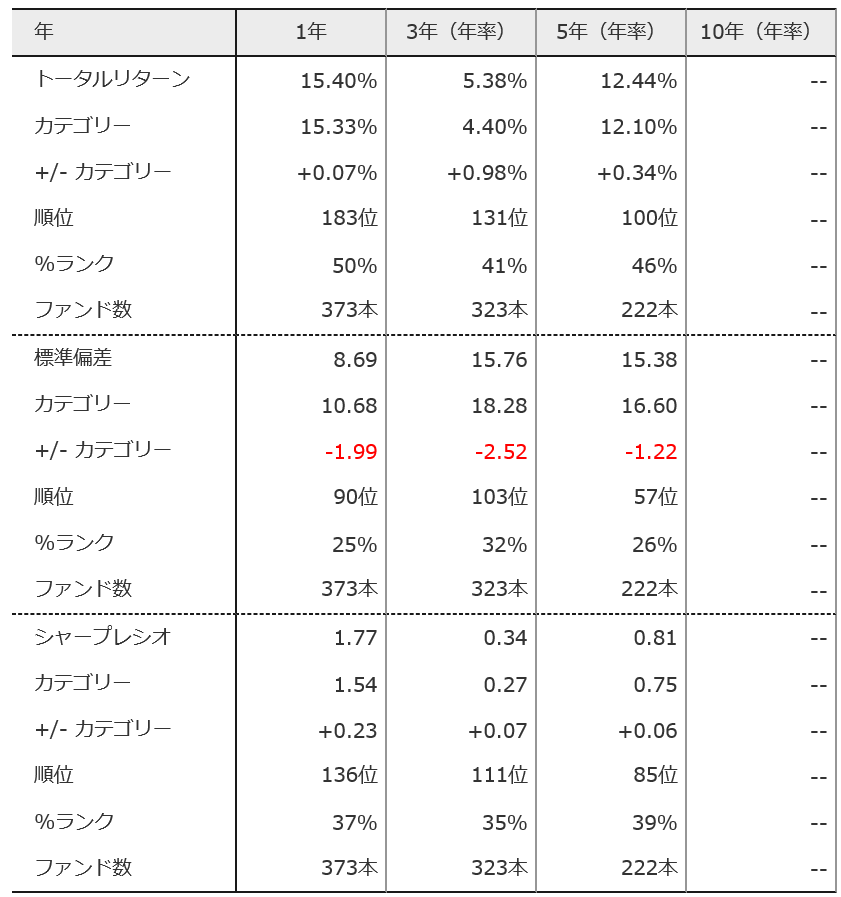

■野村 インデックスF・TOPIX 『愛称 : Funds-i TOPIX』

どちらもTOPIXをベンチマークとして運用しており、「Fundsi TOPIX」が5年間のトラックレコードしかないため、1年、3年、5年だけで見てみると、ETFと投資信託で大きく差はないことがわかります。

一方で、信託報酬は「Fundsi TOPIX」が0.43%に対して、「TOPIX連動型上場投資信託」は0.11%となり、コストは圧倒的にETFが安いということがわかります。

このように具体的に比較してみると、投資信託とETFの違いがよくわかりますね。

投資信託とETFどっちがおすすめ?

色々書いてきましたが、最終的にどちらがおすすめなのか。

この流れで言えば、ETFと言いたいところではありますが、そうとも言えない事情があります。

それは、海外ETFを購入する場合、一度、円をドルに変換して購入する必要があり、為替手数料等が関わってくると、一概にETFのほうがコストが安いとは言えなくなってしまうのです。

ですので、TOPIXや日経平均に連動する商品を探しているのあれば、当然ETFをおすすめしますが、海外の指数に連動する商品となると、購入金額等によっても変わってくるので、どちらとも言えないというのが本音です。

ただ、最近は投資信託でも相当コストが下がってきています。

楽天から最近出た、楽天・バンガードファンドなどは、ETFを直接購入することもできますが、投資信託でありながら、信託報酬が0.2%を切っていますので、為替手数料や諸々の手続きの煩雑さを考えると、投資信託を買っておけばいいと思います。

まとめ

いかがでしたでしょうか?

投資信託とETFをそれぞれの特徴が伝わったでしょうか?

信託報酬が0.2%を切っていれば、正直そこまでETFの信託報酬と変わらないレベルになります。

為替手数料等も、毎回いくらかかるのか計算して、どっちがお得なのかを判断するのも面倒です。

なので、まだ投資を始めたばかりの人は、そこまで無理してETFに手を出す必要はないと思います。

ただし、海外ETFには日本にはまだないような商品が色々あるのも事実。

仮想通貨に連動するETFやメタバース関連銘柄のETFなど、かなり攻めのETFが運用されています。

こういった日本の投資信託では実現できていないような商品については積極的に海外ETFを活用するのもありですね。

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点