20代、30代の投資初心者の方々から絶大な人気を誇っている

全自動の資産運用サービス、ウェルスナビ(Wealthnavi)。

今日は、「ウェルスナビって名前は聞いたことあったけど、

あまり真剣に検討したことはなかった。。。」と言う方向けに、

- ウェルスナビって投資対象としてどうなの?

- ウェルスナビって投資信託に投資をするのと何が違うの?

- 全自動の資産運用って言うけど、安全なの?

という点について、私が独自の目線で徹底分析していきます。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

ウェルスナビ(WealthNavi)とは?

ウェルスナビは、一言で言ってしまうと、

スマホ1つでできる全自動の資産運用サービスです。

あなたは

- 年齢

- 年収

- 金融資産

- 毎月の積立額

- 資産運用の目的

- 投資の志向性

に答えると、あなたにおすすめのポートフォリオを

提示してくれます。

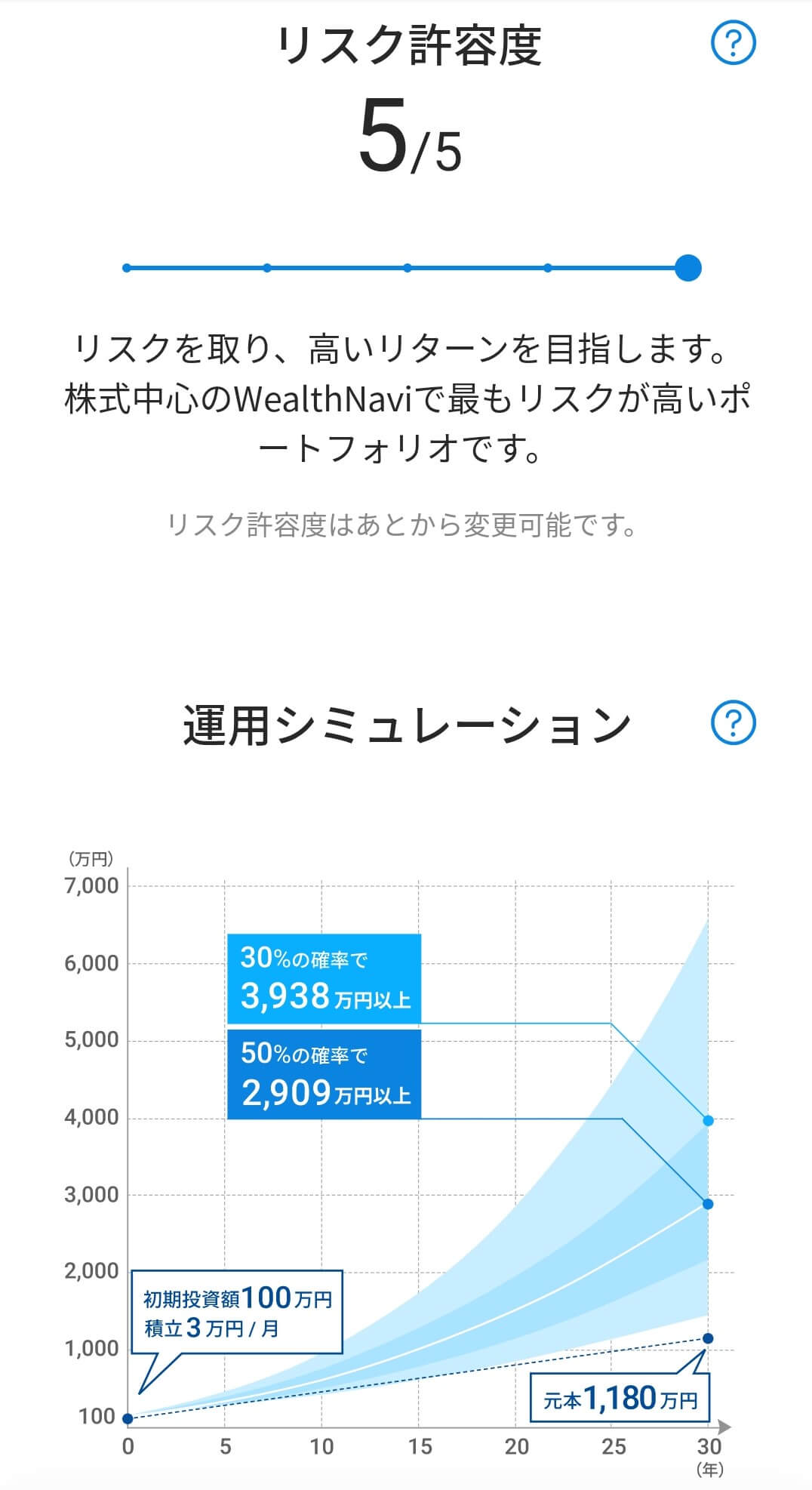

ちなみに私はリスク許容度が「5」でしたので、一番

リスクの高いポートフォリオで運用することになりました。

引用:ウェルスナビ

最低投資金額は10万円~なので、とりあえず10万円を入金すると、

あとはウェルスナビ(Wealthnavi)のロボアドバイザーが自動で

ETF(上場投資信託)を買い付けてくれます。

私のポートフォリオは以下のようになっており、米国株(VTI)、

日欧株(VEA)、新興国株(VWO)、米国債券(AGG)、金(GLD)、

不動産(IYR)、現金の7つの資産に分散投資されました。

※VTIやVWOというのはティッカーと呼ばれるもので、ETFの略称です。

※引用:ウェルスナビ

ちなみにそれぞれのETFについて簡単に解説しておきます。

| ETF名 | |

| VTI | アマゾン・アップル・マイクロソフトといった米国の代表的な企業に始まり、米国の大・中・小型株、約3,600銘柄に分散投資ができる。 |

| VEA | 米国を除く先進国約4000銘柄に分散投資ができる。日本の比率が20%超で一番高く、イギリス、フランス、ドイツといった欧州が半分以上を占める。 |

| VWO | 成長の著しい新興国の株式(約5000銘柄)に分散投資ができる。中国の比率が約40%。次いで、台湾、インドと続く。 |

| AGG | 米国の国債や社債など安全性の高い債券に分散投資ができる。 |

| GLD | 金に投資ができる。 |

| IYR | 米国の不動産市場に投資するETF |

まぁ一言で言ってしまえば、世界の様々な資産クラスに

自動で分散投資しますよということです。

ちなみに。それぞれの資産クラスへの投資比率は6つの

質問の回答によって変わってきます。

私の場合は、一番リスク許容度が高かったため、米国株(VTI)、

日欧株(VEA)、新興国株(VWO)の比率が高くなっています。

※引用:ウェルスナビ

私は常々バランス型の投資信託というのは、どの資産クラスに

いくらの金額を投資しているのかわからなくなるので、あまり

おすすめしないと言ってきました。

しかし、ウェルスナビであれば、分散投資先のETFの時価総額が

簡単にわかるようになっているので、これならわかりやすくて

いいですね。

ウェルスナビ(WealthNavi)は何が自動化されているのか

ここまでの説明で何となくウェルスナビでできることの

イメージはついたと思います。

では、もう少し具体的にウェルスナビはいったい何を

自動化してくれているのかをお話しします。

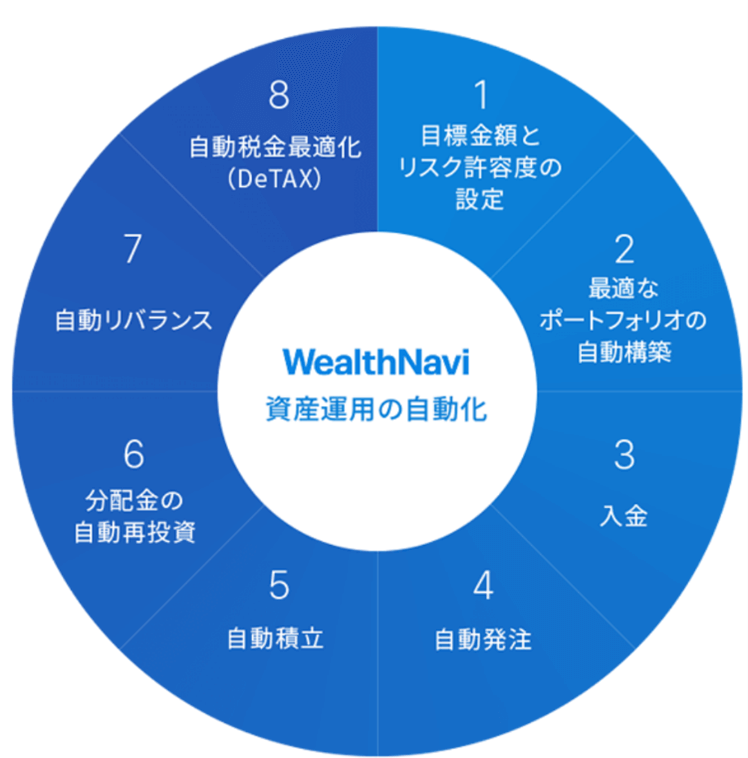

以下の図がウェルスナビの資産運用のプロセスですが、

ウェルスナビのロボアドバイザーがこのうち

- 最適なポートフォリオの自動構築

- 自動発注

- 自動積立

- 分配金の自動再投資

- 自動リバランス

- 自動税金最適化(DeTAX)

をすべて自動でやってくれます。

※引用:ウェルスナビ

特に投資を始めたばかりの方にとっては、最適なポート

フォリオの構築やリバランスは自分でやるには手に負えないと

思いますので、すべてウェルスナビが自動でやってくれると

いうのは安心です。

さて、ここまでで何となくウェルスナビがどのような

サービスなのかわかったと思います。

ここからは、まだ運用期間は短いですが、私がウェルスナビを

使ってみて、ここがいい!と思ったポイントを紹介していきます。

ウェルスナビ(WealthNavi)のここがいい!と思う特徴とは?

ここからは投資玄人(自称)である投資マニア目線で

ウェルスナビを使ったときに「ここは便利だな。いいな。」

と思った特徴を紹介していきます。

①リスク許容度に基づいたポートフォリオの個別最適化ができる。

投資の相談に乗っていて、

「あなたは、どの程度のリスクなら許容できますか?」

と聞いても、大抵の人は自分のリスク許容度について

明確な答えを持っていません。

(そもそも明確な答え自体存在しないものではありますが。。。)

私がお客様の相談にのる時は、

「これ以上損失が出たら耐えられない!」と不快な気持ちに

なる金額から、リスク許容度を算出するわけですが、

投資初心者の方には難易度が高い話です。

その点、6つの質問だけで、リスク許容度が簡単に決められて、

そのリスク許容度に合わせてポートフォリオが自動で構築できる

のは、大きなメリットだと思います。

(リスク許容度の精度については疑問が残りますが。。。)

また家族構成や収入が変わり、リスク許容度に変化があった

ときには、簡単にポートフォリオを変更できるというのは良いですね。

もちろん、大手証券会社のラップ口座で投信の運用をしたことが

ある人からすると、対面で相談しながら、リスク許容度やポート

フォリオを決めた経験があると思いますので、

「何がすごいの?」と思うかもしれませんが、人に相談せずに、

手軽にできるという点は評価に値すると思います。

②超低コストのETFが組入られている。

近年では、海外ETFへの投資や超低コストのインデックス

ファンドへの投資が当たり前になってきていますが、

投資一任契約といって、運用を一括でお任せする資産運用の

形態の場合、運用会社や販売会社が儲けるために、コストが

割高なファンドをあえて組み入れることが往々にしてあります。

その点、ウェルスナビに組み入れられている海外ETFは

バンガードやブラックロックといった世界的に見ても

超低コストのETFが組み入れられていますので、

投資家目線を意識して銘柄選定を行っているという誠意を

感じられます。※と言っても、ウェルスナビの手数料が1%

というのは別問題としてありますが。

③資産クラスごとの純資産がわかる。

一般的に、様々な資産クラスが混ぜこぜになっている

バランス型の投資信託を購入する場合、

バランスファンド自体の純資産はわかりますが、それぞれの

資産クラス別の資産額まではわかりません。

ですので、今自分がどの資産クラスをいくら分保有して

いるのかが非常にわかりにくいのですが、ウェルスナビでは

各資産クラスの純資産がとてもわかりやすく表示されています。

※引用:ウェルスナビ

④運用状況に合わせて気の利いたメッセージ表示される。

これは私の好みだったという点ですが、ウェルスナビの

トップページには運用状況や市場環境の変化に合わせて、

コラムが表示されるようになっています。

「下落相場時の心構え」や「利益確定は本当に必要か」

といった内容です。

もちろん、ウェルスナビ側からすると、預かり資産に応じて、

報酬が増えるわけですので、簡単に投資家に解約されないように

するための工夫でもあると思いますが、

「このタイミングでこのアドバイスとは。良いこと言うな~」

と思える内容が多いです。投信運用は、どんな相場状況に陥ろう

とも、結局は長期で保有することが最善の結果を生むことが

ほとんどです。

そんな時の心の支えになりえるコラムだと思っています。

※引用:ウェルスナビ

さて、ここまでの話で、ウェルスナビの良さはある程度

わかってきたのではないかと思います。

一方で、

「株、債券、REIT、金などをポートフォリオに

組み入れている投資信託を買うのと何が違うの?」

「特にアクティブ運用しているバランスファンドを自分で

買うのとは何が違うの?」

と思っている少し投資マニアな方もいると思います。

そこで、ウェルスナビで投信運用するのと、バランス型の

投資信託(アクティブファンド)を自分で購入する場合の

違いを解説します。

ウェルスナビ(WealthNavi)とバランス型の投資信託(アクティブファンド)の違いを比較

近年では、投資のソムリエやしあわせの一歩といった年間の

リスクを4%に抑えたり、8%以内に抑えることを目標に運用

されるバランスファンドの人気が高まっています。

これらのアクティブファンドというのは、年間のリスクが

4%以内に収まるように、市場環境を見ながら、株、債券、

RIET、現金等の資産クラスの比率を絶えず変更していきます。

そう考えると、「ウェルスナビ(Wealthnavi)と何が違うんだ?」

となる人もいると思います。

では、何が違うのでしょうか。

違いは2つあります。

1つ目がリスク許容度を自分で決める必要があるかどうかです。

2つ目が自分で投資信託を購入する必要があるかどうかです。

さきほど説明したとおり、リスク許容度を自分で決めるのは

なかなか難しいのですが、ウェルスナビの場合は6つの質問に

答えるだけで、おすすめのリスク許容度が算出されます。

あとは、そのリスク許容度に基づき、ウェルスナビが自動で

ETFを買い付けて運用してくれます。

そのため、自分のリスク許容度について深く考える必要が

ありませんし、自分で投資信託(ETF)を購入する必要も

ありません。

一方で、バランス型のアクティブファンドの場合、自分で

「だいたい自分のリスク許容度は4%くらいだろう。。。

自信はないけどね。。。」と決めなければいけません。

そして、そのリスク内で運用してくれるバランス型ファンドを

購入する必要があります。

購入後は、リスクに合わせてETFや投資信託の売買を運用会社が

行ってくれるので、ウェルスナビと大きな差はありません。

ポートフォリオを組むために6つも7つもファンドを買う

のであれば、大変ですが、バランス型ファンドを1つ買えば、

あとは運用会社がリスクに合わせて適切に銘柄を入れ替えて

くれるので、手間はそこまでかかりません。

このように、実際、運用が始まってしまえば、大きな差は

ありませんので、ウェルスナビとバランス型のアクティブ

ファンドとの違いは、

- リスク許容度を自分で決める必要があるか

- 自分でバランスファンドを購入する必要があるか

に尽きます。

ウェルスナビ(WealthNavi)とラップ口座での運用って何が違う?

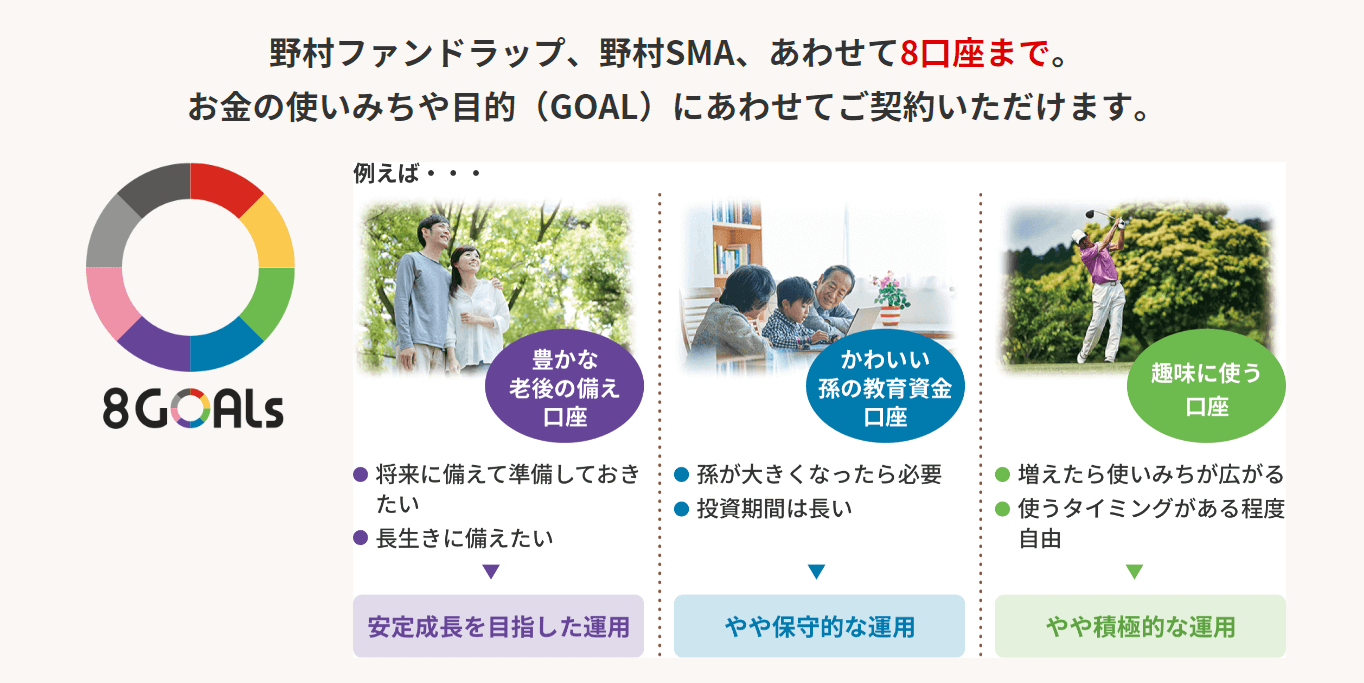

「ラップ口座(ファンドラップ)」という言葉を聞いたことがない

人もいるかもしれませんが、

ラップ口座とは投資家が証券会社と投資一任契約を結び、

投資家の意向を詳しくヒアリングしながら、以下のように

運用方針を決めて、運用をまるっとお任せできるサービスです。

もともと数千万円単位の資金を運用をする方のみが活用できる

サービスでしたが、今では数百万円単位でも利用が可能です。

※引用:野村證券HP

ウェルスナビとラップ口座のサービスの本質はかなり似ており、

ラップ口座(ファンドラップ)のサービスよりも運営コストが

安く、オンラインで簡単に申し込めるのがウェルスナビと言えます。

ラップ口座も運用を証券会社の専任の担当者にお任せできると

いうことで、一時期非常に人気がありましたが、コストがか

なり割高ということも現在では、人気も下火になってしまいました。

その点、ウェルスナビはコスト面でも適正な水準ですので、

評判が良くなる理由もわかります。

いかがでしょう?

ウェルスナビが他の投資信託の運用手段と違う点がわかってきた

のではないでしょうか。

さて、ここまで来ると、

「あとはパフォーマンスが良いなら、投資をしてみようか」と

思う方もいると思いますが、実はまだ投資判断するには早いです。

なぜなら、もっと根幹の部分でウェルスナビに投資をしても

大丈夫なのかを分析する必要があるからです。

ウェルスナビ(WealthNavi)に投資をしても大丈夫?

こういった新しい仕組みの投資案件に投資をするときは、

必ずチェックしなければいけないポイントがあります。

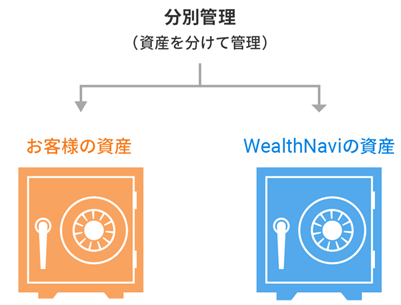

それが顧客資産を正しく分別管理しているかと言う点です。

分別管理というのは、下図のように投資家から預かった資産

とウェルスナビの会社としての資産を別々で管理しているか

と言う点です。

よく詐欺事件であるのは、投資家の資産と会社の資産を

ごちゃまぜにして、投資家から預かったお金を使い込んで

しまうパターンです。

重要なのは、

「金融商品取引業の免許を持っているし、ホームページにも

記載がしてあるから、ちゃんと分別管理をしているだろう」と

安易に思い込んではいけないということです。

たいてい詐欺を働く会社でも「分別管理はしています。」

「金融商品取引業の免許は持っています。」といったことは

HPなどに書いてあります。

ですので、実際に監査法人が入り、分別管理がされているか、

第三者の目を通して初めて、分別管理ができているかが判断

すべきです。

その点、ウェルスナビは、2019年12月31日時点において、

あずさ監査法人の監査を受けて分別管理に問題なしという

評価を受けていますので、1つ安心できる材料になります。

また、ウェルスナビは日本投資者保護基金に加入しています。

この基金は、万が一、何らかの事情でウェルスナビが破綻し、

分別管理の義務に違反したことによって、投資家の資産の返還が

円滑に行われない場合には、

返還できない投資家の資産について、日本投資者保護基金が

投資家一人当たり上限1,000万円まで補償するという制度です。

こちらもHPを確認したところ、ちゃんと登録しているので、

ウェルスナビに投資をしていて、お金がいきなりなくなって

しまう心配はなさそうですね。

以上のことから、ウェルスナビで気にすべきは、シンプルに

運用パフォーマンスだけということです。

特に株式ファンドに全力で投資をしているような人は対象外

ですが、バランスファンド等にも投資をしていて、手堅く

資産を増やしたいとお考えの方は、検討する価値があると

思います。

また、株式ファンドはリスクも大きいので、一部の資産を

バランスファンドなどの少しリスクを抑えた運用をしたい

という方も検討する価値があると思います。