私個人としては、毎月分配型の投資信託をあえて購入はしないというスタンスですが、多くのお客様とお話しすると、まだまだ根強い人気があるように感じます。

最近、とあるお客様から「毎月分配型の投資信託をもっているんだけど、分配金再投資コースだからちゃんと複利の恩恵を受けられてるの」ということを言われました。

確かに、分配金をただ受け取ってしまうよりは、複利の効果はありますが、このお客様は某銀行の窓口販売員からある重要な説明を受けていませんでした。

今日はその重大な落とし穴について書いていきます。

分配金再投資コースの投資信託でも税金はかかる

分配金再投資コースの一番残念なところは、分配金を再投資しようがしまいが、分配があった時点で20.315%の税金がかかってしまう点です。

この税金が曲者で、資産形成を阻害する要因になってしまいます。

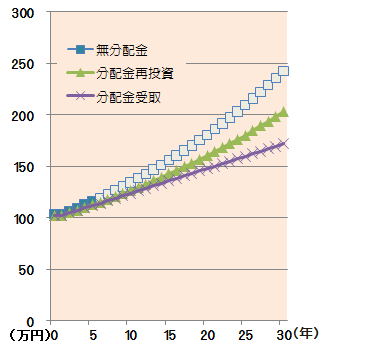

下記に「無分配金」「分配金再投資コース」「分配金受取コース」の3パターンをもとに資産の増加にどの程度影響があるのかを見てみましょう。

無分配金は分配金を受け取らずに運用するパターンです。

分配金再投資コースは分配金が一度払い出されはするのですが、それを自動で再投資に回すというもの。

分配金受取コースは分配金を受け取って投資には回さないというものです。

この図は、100万円を年利3%で運用したときの運用実績を示しています。

※ただし、分配金はすべて普通分配金であったと仮定します。

確かに、「分配金受取コース」より、「分配金再投資コース」のほうが資産が増加していますが、「無分配金」よりは伸びが低減していますね。

結局、「分配金再投資コース」であっても税金が引かれてしまうので、「無分配金」と比較すると、30年後には約50万円もの差が生まれてしまうのです。

近年は、毎月分配型の投資信託に対する評判が悪いため、解約が続々と出ています。

販売員からすると、この解約を何とか防がなくてはなりません。そこでよく使われるのが、この分配金再投資コースの商品です。

分配金を取り出してしまうと、複利の効果がなくなりますが、分配金を再投資すれば、複利の効果を享受できるというわけです。

ここでは当然税金の話をさらっとするだけですので、よくわかっていない個人投資家は、まぁいいかと思って乗り換えてしまうんですね。

販売員もあの手この手を使って、毎月分配型の販売を促してきますが、「分配金受取コース」から「分配金再投資コース」に変えただけでは、投資信託の旨味を一部取り損ねていることがわかると思います。

長期保有を前提に考えるのであれば、「無分配金」の投資信託を購入しなければいけません。

まとめ

いかがでしたでしょうか?

毎回書いていますが、知識は武器です。

投資という世界では、本当に多くの悪い人間があの手この手を使って、あなたの貯蓄を狙ってきます。

私も多くの人間に騙されてきました。

そんなとき役に立つのは、投資の知識という武器です。

初めは「こんぼう」程度の武器しか持ち合わせていないですが、私のブログを読んだり、投資で実践経験を積む中で、「はがねの剣」レベルの武器を手にすることができるようになります。

投資は自己責任。自分の身は自分で守るしかありません。1つずつ着実に知識を身に着け、自分の資産運用に役立てましょう。

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点