ウェルスナビが上場することになり、多くの投資家が

ウェルスナビに注目していますが、

一方で、「ウェルスナビはやめといたほうがいい。」

という意見もよく聞くようになりました。

そこで、今回は

- 「ウェルスナビへの投資は結局やめといたほうがいいの?」

- 「ウェルスナビに投資して大丈夫なの?」

といった疑問にお答えしていきます。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

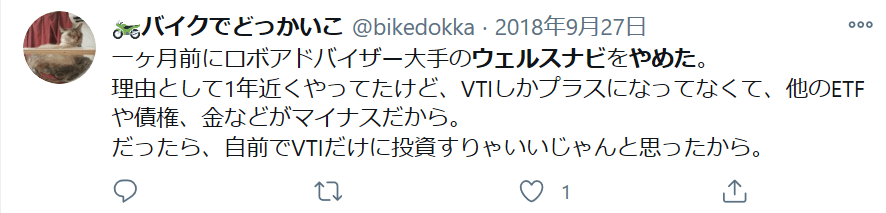

なぜ多くの投資家がウェルスナビ(WealthNavi)をやめたのか

まずウェルスナビをやめたという人達の意見を見ながら、

なぜウェルスナビをやめたという人が増えているのかを

徹底検証していきます。

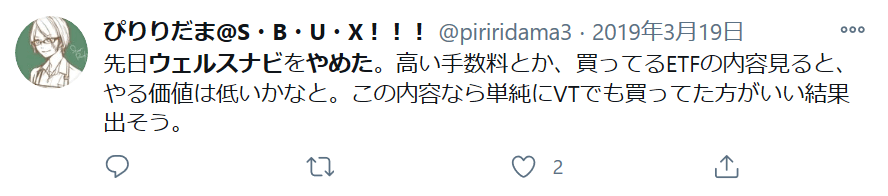

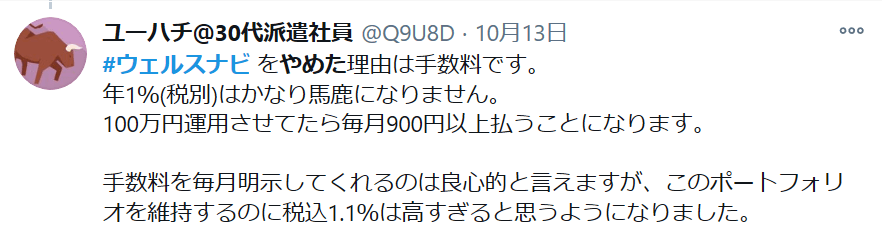

ウェルスナビ(WealthNavi)をやめた理由①手数料が高い

まず、1番やめた理由として多く挙げられているのが、

「ウェルスナビは手数料が高い!」という意見です。

投資を始めたばかりの方だと、信託報酬が1.1%(税込)と聞いても、

高いのか安いのか判断がつかないと思います。

ただ、400本以上のファンドをモニタリングしている私から

言わせると、この1.1%(税込)というのは、安くはない手数料です。

なぜなら、海外のETFや国内のインデックスファンドであれば、

ウェルスナビの5分の1以下のコストで運用できるファンドが

いくつも存在しているからです。

※アクティブファンドであれば1%台は普通ですが。

そして、バランスファンドのように期待できるリターンが低いと

信託報酬1.1%が重くのしかかってくることになります。

年間3%のリターンから1.1%手数料が差し引かれるのと、

年間10%のリターンから1.1%差し引かれるのでは感じ方も

変わります。

昔であれば、信託報酬が1%台のファンドが当たり前でしたので、

誰も何も言いませんでしたが、

今の時代は0.1%台の超低コストのインデックスファンドや

海外ETFを手軽に買えるようになってきたこともあり、

手数料に厳しい投資家が増えているということでしょう。

ですので、手数料が割高でウェルスナビをやめるという人が

多いのはごもっともな意見だと思います。

こちらでウェルスナビの手数料と海外ETFやインデックスファンド

で運用した場合の手数料を細かく比較しているので、興味のある

人はご覧ください。

>>ウェルスナビ(WealthNavi)の手数料は本当に高いのか?自分で運用する場合と徹底比較。

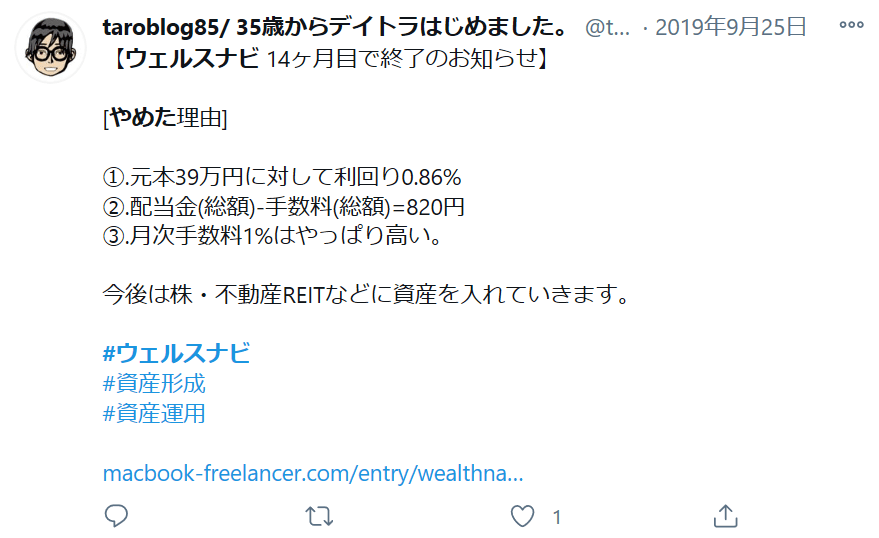

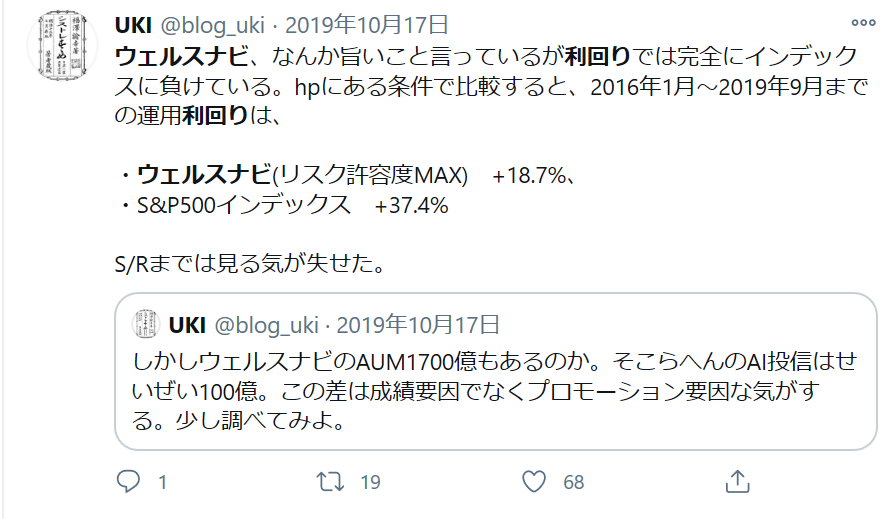

ウェルスナビ(WealthNavi)をやめた理由②運用利回りが高くない

2つ目に多かった理由はパフォーマンスがイマイチだったという意見です。

そもそもウェルスナビのパフォーマンスが良いか悪いか

判断するには、他の投資信託と比較をしてみなければ

わかりません。

が、私から言わせると、バランス型の投資信託の期待リターン

というのは、大して高くありません。

ですので、ウェルスナビに夢を見過ぎていた20代、30代の

投資家の方が多かったようです。

私のウェルスナビのポートフォリオはリスクが一番高い

リスク許容度が5のポートフォリオですが、経費控除後の

期待リターンは6%前後になっています。

ここから手数料が引かれるので実質5%程度が期待できる

リターンです。

20代、30代であれば、積極的にリスクをとって運用しても

問題ない時期ですので、よりハイリスクの株式100%の

インデックスファンドや仮想通貨へ切り替えるというのは、

至極まっとうな判断だと思います。

こちらでウェルスナビとインデクスファンドで運用した場合の

利回りを細かく比較しているので、興味のある人はご覧ください。

>>ウェルスナビ(WealthNavi)の利回りとインデックスファンドの利回りはどちらが優れているか徹底比較

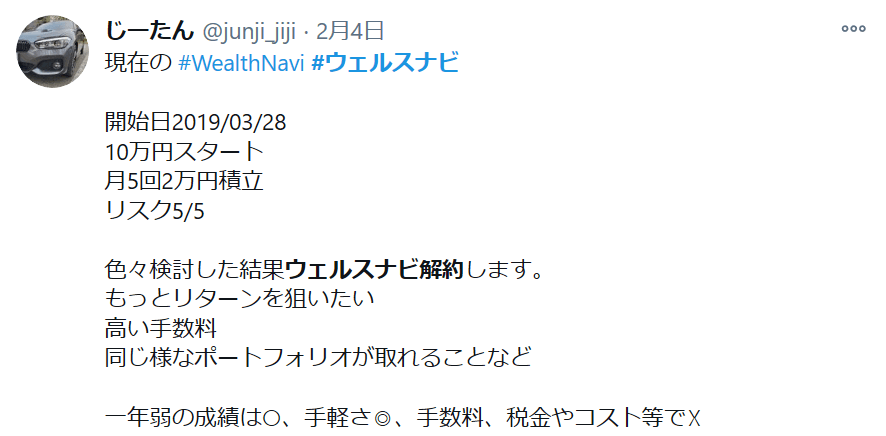

ウェルスナビ(WealthNavi)をやめた理由③同じようなポートフォリオを簡単に組める。

3つ目に多かったのが、ウェルスナビと同じような

ポートフォリオを簡単に自分で組めると言う意見です。

自分でポートフォリオを組めるのであれば、わざわざ

高いコストを支払ってまで、運用をお願いする理由がありません。

こちらがウェルスナビのポートフォリオですが、以下のように

6つの海外ETFを購入すれば、ウェルスナビと似たような運用が

できるようになります。

「海外ETFなんて買ったことがない」という人にはハードルが

少し高く感じるかもしれませんが、海外のETFを買うのは実は

簡単です。

一度、買い方を覚えてしまえば、投資信託を買うのと

同じくらいの感覚で売買できるようになります。

「いや、でもリバランスなんて自分でできないし・・」

と思うかもしれませんが、年に1回程度、自分の

ポートフォリオを見直せば十分です。

自分でETFを買えば、信託報酬を5分の1以下に抑えられるので、

ウェルスナビをやめて自分でETFを買ってみる人が出てくるのは

おかしくないですね。

ウェルスナビ(WealthNavi)をやめた理由④トータルの純資産がマイナス

4つ目がウェルスナビで運用してもらっている資産総額が

マイナスになっているのでやめたという意見です。

せっかくプラスのリターンを期待してロボアドバイザーに

お願いをしたにもかかわらず、

運用がマイナスになってしまうのであれば、投資側からすると

期待外れであり、投資したくなくなる気持ちはわかります。

ただ、投資信託(ETF)の運用というのは短期的な利益を

追求するものではなく、

中長期で複利で資産を増やしていくことに最大のメリットが

ありますので、そもそも投資の志向(短期的に増やしたい)

とウェルスナビという手段があっていなかったということです。

参考までにウェルスナビで損失を出さないための運用のポイント

についてこちらでまとめています。

>>元本割れ回避!ウェルスナビ(WealthNavi)で失敗して、損失を出さないために必要なことは?

いかがでしょうか?

「ウェルスナビをやめとけ!」と言っている人の意見の大半は

かなり真っ当な意見であることがわかります。

ただ、まさにそのとおりではあるものの、じゃあ、

「全員がウェルスナビはやめたほうがいいのか」というと

また話は変わってきます。

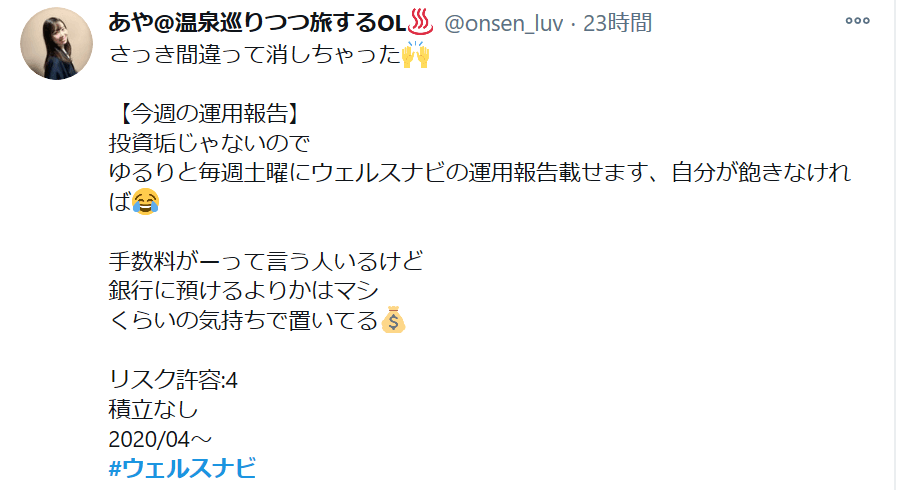

なぜウェルスナビ(WealthNavi)はやめたほうがいいと全員には言えないのか

①手数料が高いかは人次第

まず1つ目の理由は手数料が高いかは人次第だからです。

例えば、アクティブファンドにも積極的に投資をしている

私からすると、

高い手数料を支払うかどうかは単純にその手数料の額ではなく、

リターンやその他サービスの価値を鑑みて決めるべきだと

思っています。

アクティブファンドであれば、銘柄選定のために定期的に

企業へ訪問して調査するにも費用がかかります。

その費用をけちるということはファンドのパフォーマンスが

落ちるということに直結しますので、高い手数料も支払うべき

対価だと私は考えています。

今回コストが高いと言っている人たちは自分達で海外ETFを

購入したり、超低コストのインデックスファンドに投資を

している人たちです。

「今後、自分でも投資をしっかり学んでいきたい!」という人

であれば、100%自分で銘柄を選定して投資信託の運用をするべきです。

(ウェルスナビ程度のポートフォリオならすぐ作れます。)

一方で、「お金は増やしたいけど、そんな投資を勉強する気に

なれないから任せたい。」という人は、

銘柄選定やリバランスもまとめてウェルスナビがやってくれる

わけですので、1.1%の手数料を支払う価値があるのではないでしょうか。

アクティブファンドの信託報酬と比べれば、法外な信託報酬を

取られているわけではないので、健全な報酬額だと思います。

②期待する利回りは人それぞれ

さきほども言いましたが、1年間の期待リターンが10%以上

なのであれば、そもそも投資信託ではそのような高い利回りで

安定した運用はできないので、ウェルスナビはやめて別の

投資手段を検討するべきです。

1年間の期待リターンが5~6%程度なのであれば、低コストの

株式インデックスファンドに投資をしたほうが信託報酬が

10分の1程度で済みますので、投資家の実入りは多くなります。

ですので、この場合もあえてウェルスナビを選択する必要が

ありません。

ただ、人によっては、1年間の期待リターンが3%前後で

十分と言う人もいます。

ウェルスナビが得意とするバランス型の運用というのは、

まさに期待リターンがこのレンジの運用が得意です。

ですので、高いリターンはいらないから手堅く運用を

していきたいという人は、ウェルスナビを選択しても

問題ありません。

③投資に時間をかけたいかは人次第

色々な方の投資相談に乗っているからこそわかるのですが、

「投資をしっかり勉強してお金を増やしたい!」という人も

いれば、「お金は増やしたいけど、そんな時間は使いたくない」という人もいます。

「投資をしっかり勉強してお金を増やしたい。」という方の

場合、ウェルスナビへの投資の優先順位は下がります。

私のようにロボアドバイザーがどんなサービスなのか

勉強しておきたいという方以外は、無理に投資を

しなくてもよいでしょう。

一方で、

「お金は増やしたいけど、そんな時間は使いたくない」

という方の場合、自分で海外ETFやインデックスファンドを

調べて投資をするのは大変です。

そのような方は、ウェルスナビを活用して、手堅く資産を

増やしていくというのもおすすめの選択肢の1つです。

貯蓄しておくよりはよほどマシです。

これ以外にもウェルスナビの運用で多くの投資家が勘違い

しているポイントをこちらにまとめています。

>>ウェルスナビ(WealthNavi)の嘘ホント。多くの投資家が誤解している真実

ウェルスナビ(WealthNavi)やめたほうがいいのか問題の結論

すでにお分かりいただいたかと思いますが、

結論としては、

- 海外ETFやインデックスファンドの購入が自分でできる

- 年5%以上の利回りで資産運用をしたい

- 短期で大きなリターンを狙いたい

という人にはウェルスナビは向きません。

一方で、

- 自分で投資信託やETFを買うなんて面倒でやってられない

- 年3%程度の利回りで運用ができれば十分

という方は、ウェルスナビを選択するのが良いと思います。

また中上級者向けの使い方として、コアポートフォリオは

年3%くらいの期待リターンを目指し、手堅くウェルスナビで

運用し、

サテライトポートフォリオは、株式100%のインデックス

ファンドやアクティブファンドで大きなリターンを狙って

いくという考え方もできます。

ウェルスナビはあくまでも投資手段の1つですので、その人の

使い方次第で、良い案件にもいまいちな案件にもなると

いうことですね。

私もそうですが、ロボアドバイザーで資産運用をするという

経験を積むという意味では、最低投資額10万円からできますので、

試しに口座を開いて、運用してみると良いと思います。

>>ウェルスナビ(WealthNavi)の運用実績をブログで公開!結果はいかに?