70年を超える歴史を誇るティー・ロウ・プライスの第1号ファンドと同じ運用戦略を用い、モーニングスターのファンド・オブ・ザ・イヤー2020を受賞し、勢いにのっているのがティー・ロウ・プライス米国成長株ファンド『アメリカン・ロイヤルロード』です。

今日は、このアメリカン・ロイヤルロードを独自目線で徹底分析していきます。

「アメリカン・ロイヤルロードって投資対象としてどうなの?」

「アメリカン・ロイヤルロードって持ってて大丈夫なの?」

「アメリカン・ロイヤルロードより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

[br num="1"]

ティー・ロウ・プライス米国成長株式ファンド『アメリカン・ロイヤルロード』の基本情報

投資対象は?

アメリカン・ロイヤルロードの投資対象は米国株式の中でも成長性が高いと判断させる企業に投資をしていきます。ポートフォリオの構築段階では、銘柄を70~120銘柄に絞り込みます。

以下のように、持続成長、循環成長、特殊な成長という切り口で銘柄を選定し、全体として安定な運用を目指します。

※引用:交付目論見書

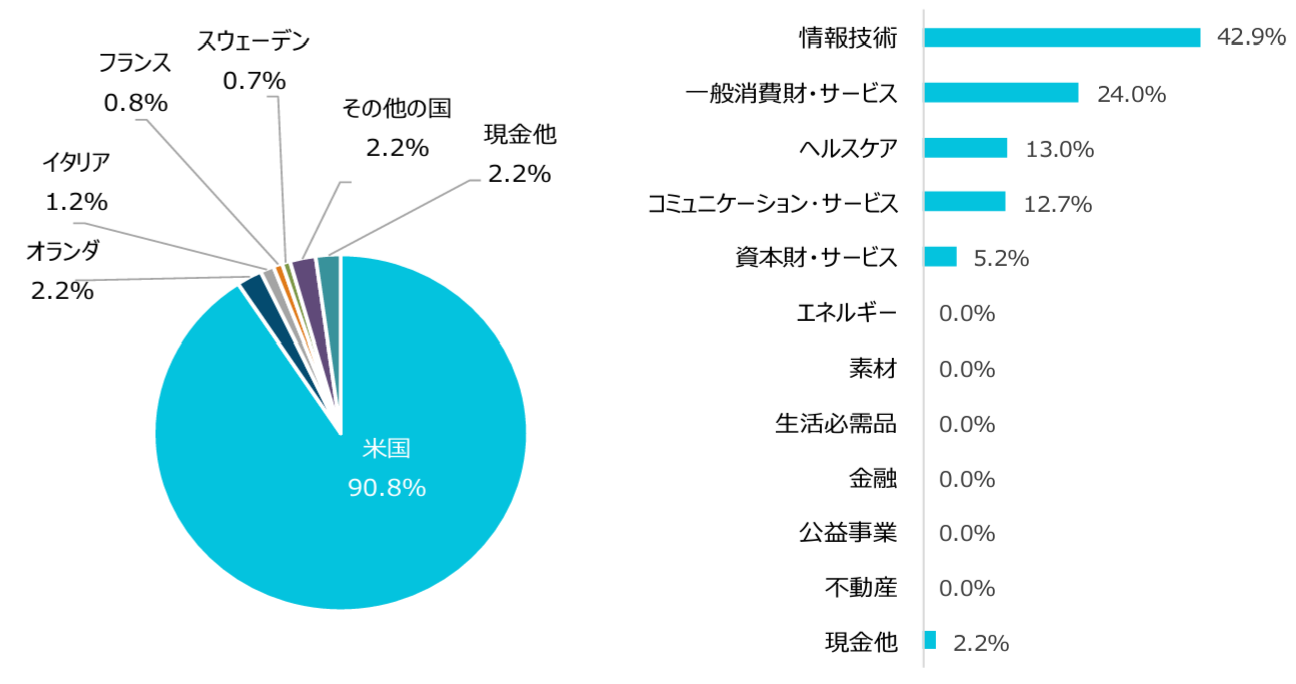

アメリカン・ロイヤルロードの国別の構成比をみると、米国以外にも一部他の国の銘柄が含まれているようです。ただ、大半は米国株ですね。

※引用:マンスリーレポート

アメリカン・ロイヤルロードは現在約70銘柄に投資をしており、上位10銘柄を見ると、以下のようになっています。超大手企業が上位を独占していますので、銘柄に新鮮味はないですね。

※引用:マンスリーレポート

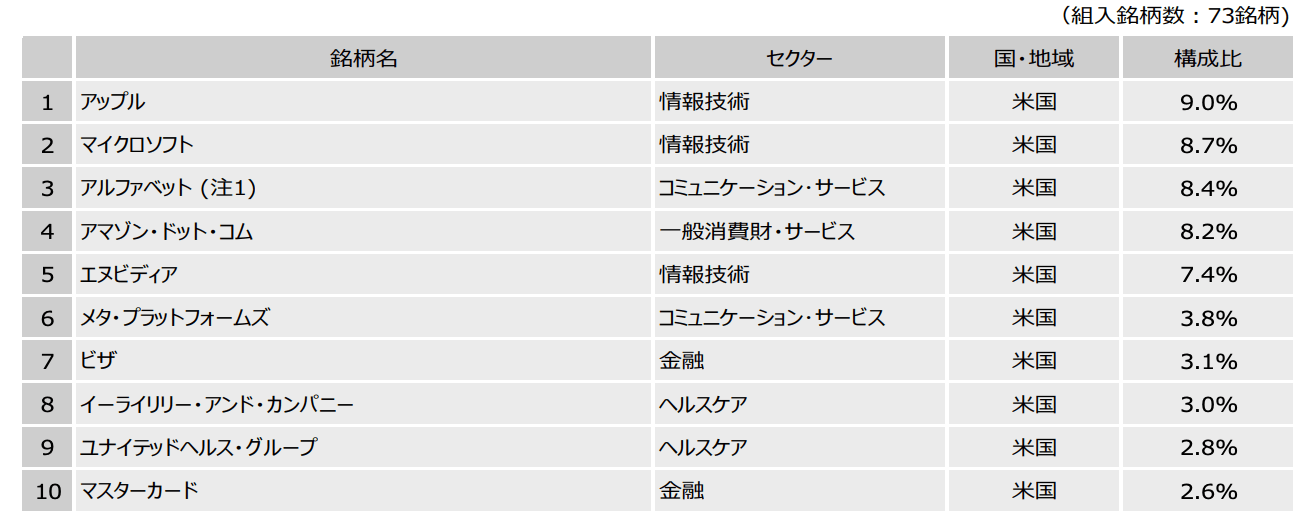

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

アメリカン・ロイヤルロードの純資産はすでに3931億円を突破しており、非常に規模の大きなファンドとなっています。販売会社のみずほ銀行とみずほ証券が相当力をいれて販売してきたということですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

アメリカン・ロイヤルロードの実質コストは1.520%となっています。購入時手数料と併せると、初年度は5%近く取られてしまいますので、パフォーマンスが悪ければ、絶対買わないファンドですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.463%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.520%※概算値 |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

ティー・ロウ・プライス米国成長株式ファンド『アメリカン・ロイヤルロード』の評価分析

基準価格の推移は?

アメリカン・ロイヤルロードは2021年末から下落を開始し、2022年も大きく下落しました。2023年に入ると、逆に大きく上昇し、直近の高値を更新する水準にまで上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

アメリカン・ロイヤルロードの利回りを見ていきます。

直近1年間の利回りは28.41%となっています。3年平均利回りも10%あるので、悪くないように見えます。

ただ、まだ運用期間が短いこともあり、この数値からだけでは判断がつきません。他の比較を見ながら、投資判断していきましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | 28.41% |

| 3年 | 12.31% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している米国株式ファンドランキング

同カテゴリー内での利回りランキングは?

アメリカン・ロイヤルロードは北米株式カテゴリーに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

アメリカン・ロイヤルロードは、直近1年は上位10%に入っていますが、3年平均利回りは下位20%に入ってしまっています。短期的には優れた成果を残していますが、少し長い期間で見ると、他にもっと優れたファンドが多数あるということがわかりました。

このように、利回りだけで判断すると本当に優れているファンドを見逃してしまいがちなので、比較することを癖付けするようにしましょう。

| 上位●% | |

| 1年 | 10% |

| 3年 | 84% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別の運用パフォーマンスは?

アメリカン・ロイヤルロードの年別のパフォーマンスを見てみると、20%のプラスとマイナスの年が続いており、思った以上に値動きは大きいことが分かります。

一見すると、非常に優れたファンドに見えますが、上述の通り、他のファンドと比較をすると、実はそれほどでもなかったということですね。

| 年間利回り | |

| 2023年 | +41.85%(1-9月) |

| 2022年 | ▲29.66% |

| 2021年 | +27.50% |

| 2020年 | +27.61% |

| 2019年 | - |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

アメリカン・ロイヤルロードに投資をするのであれば、より低コストのインデックスファンドとパフォーマンスを比較しておきたいところです。

アメリカン・ロイヤルロードは米国株で構成されているため、今回は、私がよくおすすめしているeMAXIS Slim米国株式(S&P500)と比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、アメリカン・ロイヤルロード(ティー・ロウ・プライス 米国成長株ファンド)はeMAXIS Slim米国株式(S&P500)に負けてしまっています。

ここまで差がついてしまうと、あえて高いコストを支払ってまでアメリカン・ロイヤルルードに投資をするメリットがありませんね。

| 年平均利回り | ロイヤルロード | Slim 米国株式 |

| 1年 | +28.41% | +21.13% |

| 3年 | +12.31% | +22.90% |

| 5年 | - | +17.03% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとの利回り比較

アメリカン・ロイヤルロードに投資をするのであれば、類似のアクティブファンドとパフォーマンスを比較してからでも遅くはありません。

今回はS&P500の中から優れた銘柄を絞り込んで運用しているアライアンス・バーンスタインの米国成長株投信Bコースとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

こちらも直近3年間では、ほぼ全期間において、アメリカン・ロイヤルロード(ティー・ロウ・プライス 米国成長株ファンド)は米国成長株投信に負けてしまっています。

高いコストを支払うにしても、これだけ差がつくと、あえてアメリカン・ロイヤルロードに投資をするメリットは薄いですね。

| 年平均利回り | ロイヤルロード | 米国成長株B |

| 1年 | +28.41% | +23.80% |

| 3年 | +12.31% | +17.76% |

| 5年 | - | +18.04% |

| 10年 | - | +19.10% |

※2023年10月時点

最大下落率は?

アメリカン・ロイヤルロードへの投資を検討するのであれば、どの程度下落する可能性があるのかは知っておきたいところです。

標準偏差からある程度の変動範囲は予測できますが、過去に実際にどの程度下落したのかを確認しておいたほうがよいでしょう。

| 期間 | 下落率 |

| 1カ月 | ▲15.00% |

| 3カ月 | ▲17.18% |

| 6カ月 | ▲22.76% |

| 12カ月 | ▲29.66% |

※2023年10月時点

アメリカン・ロイヤルロードの最大下落率は、2022年1月~12月で▲29.66%となっています。まだ新規設定されてから時間が経っていないので、この程度の下落しか経験していません。

ただ、株式ファンドであれば、一時的にとはいえ、最大30~40%は下落することがあると覚悟して投資をしたほうがいいでしょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

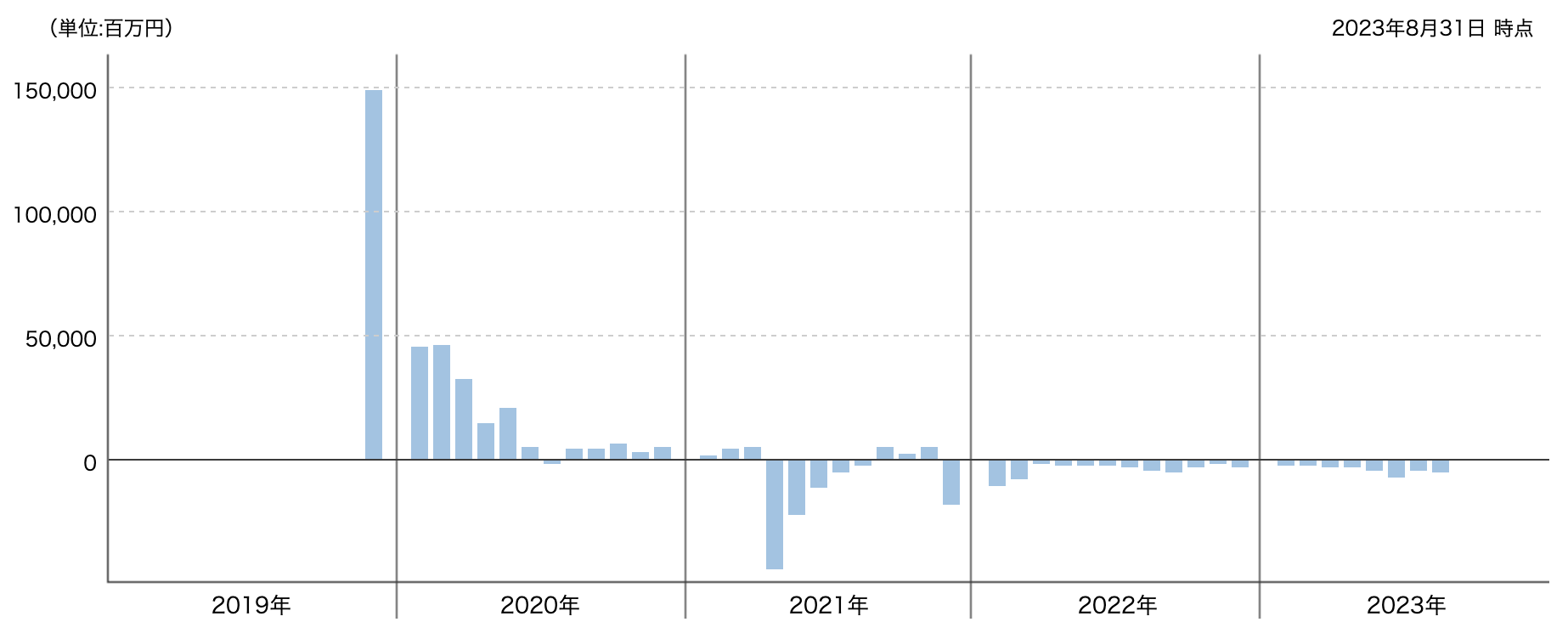

続いて、アメリカン・ロイヤルロードの評判を見てみましょう。ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

アメリカン・ロイヤルロードは2021以降、資金の流出が続いており、評判はよくありません。インデックスファンドにパフォーマンスで負けてしまっているので、このあたりは仕方がないと言えますね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

アメリカン・ロイヤルロードは残念ながらどちらも対応していません。

| NISA | iDeCo |

| × | × |

※2023年10月時点

ティー・ロウ・プライス米国成長株式ファンド『アメリカン・ロイヤルロード』

アクティブファンドというのは、常にインデックスファンドをアウトパフォームするようなものではなく、インデックスファンドよりも良い時も悪い時もあり、トータルで見るとインデックスファンドよりもパフォーマンスが高くなっているファンドがほとんどです。

そのため、現時点でeMAXIS Slim米国株式よりもパフォーマンスが悪いからと言って、すぐに諦める必要はありません。

ただ、今後、アウトパフォームしてくる保証もありませんので、運用期間が短いファンドというのはとても判断がしづらいです。

こういった観点からも、よく3年程度は運用されているファンドを選びましょうと言われるわけですが、現時点でいえば、あえてアメリカン・ロイヤルロードに投資をするメリットはないと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点