2020年に一気に知名度を上げた米国のアークインベストメント。日本では日興アセットが運用する5本のファンドで投資助言で入っており、どれも非常に高いパフォーマンスとなっています。

今日は、そんなアーク社が投資助言をしているファンドの1本であるグローバル・スペース株式ファンドを徹底分析していきます。

「グローバル・スペース株式ファンドって投資対象としてどうなの?」

「グローバル・スペース株式ファンドって持ってて大丈夫なの?」

「グローバル・スペース株式ファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

グローバル・スペース株式ファンドの基本情報

投資対象は?

グローバル・スペース株式ファンドの投資対象は日本を含む世界の宇宙関連ビジネスを行う企業の株式です。

宇宙関連ビジネスには人工衛星やロケット以外にもドローンを含む無人航空機など「大気圏」に関するビジネスを行う企業なども含みます。

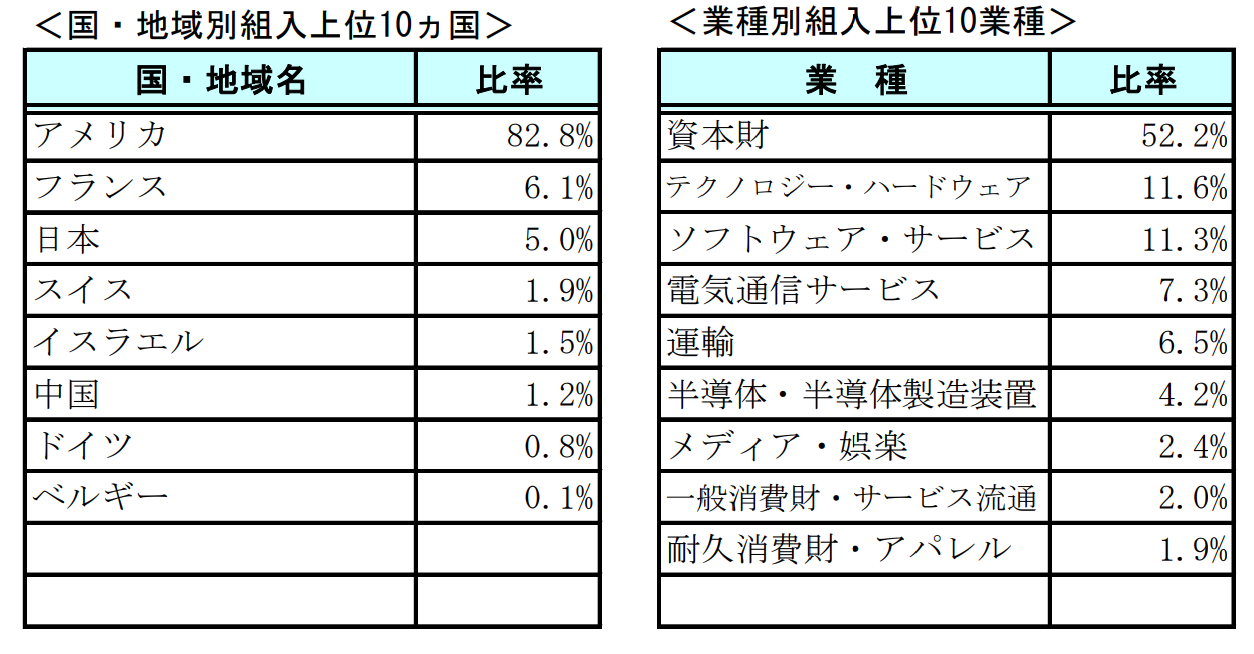

国別のポートフォリオは米国が約80%で、フランス、日本と続きます。

先進国だけでなく、新興国にも幅広く投資をしていることがわかります。

※引用:マンスリーレポート

続いて、グローバル・スペース株式ファンドの組入銘柄を見ていきましょう。現在は35銘柄で構成されており、日本の小松製作所もランクインしています。

※引用:マンスリーレポート

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

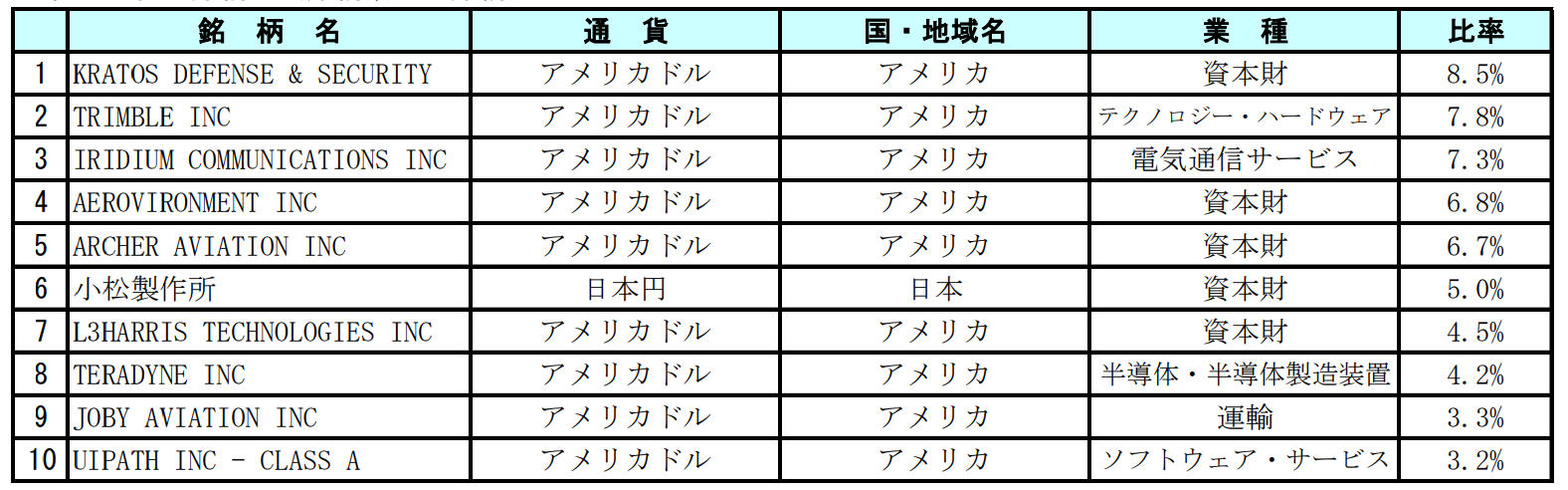

グローバル・スペース株式ファンドの直近の純資産総額は326億円です。2020年以降はほぼ同じ水準を維持していますが、規模としては問題ありません。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

グローバル・スペース株式ファンドの実質コストは1.996%とアクティブファンドの中でもかなり割高です。購入時手数料も考えると、初年度は5%近く取られますので、そう簡単には投資できません。

| 購入時手数料 | 3.3%※上限 |

| 信託報酬 | 1.925%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.996%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

グローバル・スペース株式ファンドの評価分析

基準価額をどう見る?

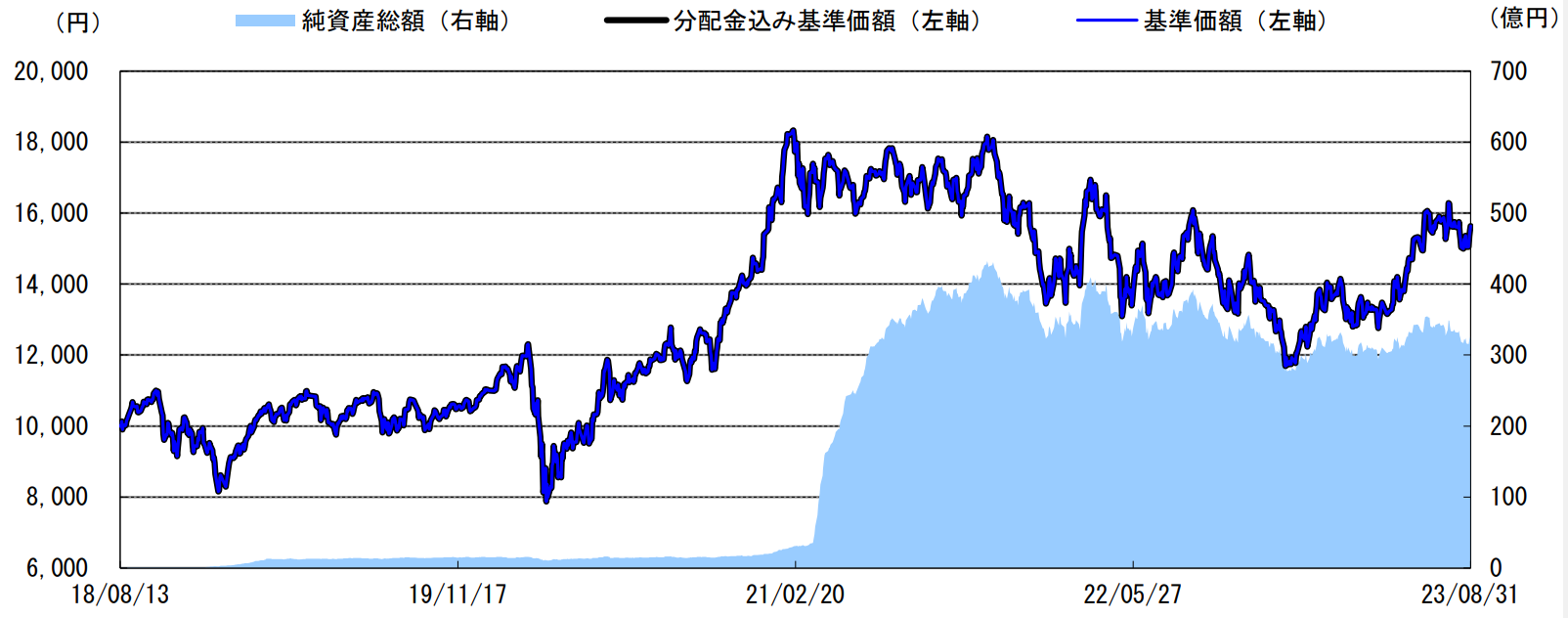

グローバル・スペース株式ファンドの基準価額は、コロナショック後、大きく上昇しましたが、2021年、2022年はパフォーマンスが奮わず、2023年はある程度戻してきている状況です。

※引用:ウエルスアドバイザー

利回りはどれくらい?

グローバル・スペース株式ファンドの直近1年間の利回りは+11.13%です。

3年平均、5年平均利回りは6%近くあるので、悪くはないように見えますが、この時点では良し悪しが判断つきません。

そのため、必ず他の類似ファンドとパフォーマンスを比較してから投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +11.13% |

| 3年 | +7.87% |

| 5年 | +6.42% |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

グローバル・スペース株式ファンドは、日本を含むグローバル株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

グローバル・スペース株式ファンドはどの期間でも下位20%にランクインしており、かなり厳しい結果となっていることがわかります。これではあえて、グローバル・スペース株式ファンドに投資をするメリットを感じませんね。

| 上位●% | |

| 1年 | 82% |

| 3年 | 89% |

| 5年 | 89% |

| 10年 | - |

※2023年10月時点

年別の利回りは?

グローバル・スペース株式ファンドの年別のパフォーマンスも見てみましょう。

2019年、2020年、2021年と20%近いパフォーマンスを出し続けていましたが、2022年は2桁マイナスとなっています。

かなり優秀なパフォーマンスに見えますが、前述のとおり、同カテゴリー内では実はたいしたことがありません。

| 年間利回り | |

| 2023年 | +24.77(1-9月) |

| 2022年 | ▲26.15% |

| 2021年 | +12.46% |

| 2020年 | +30.67% |

| 2019年 | +27.59% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

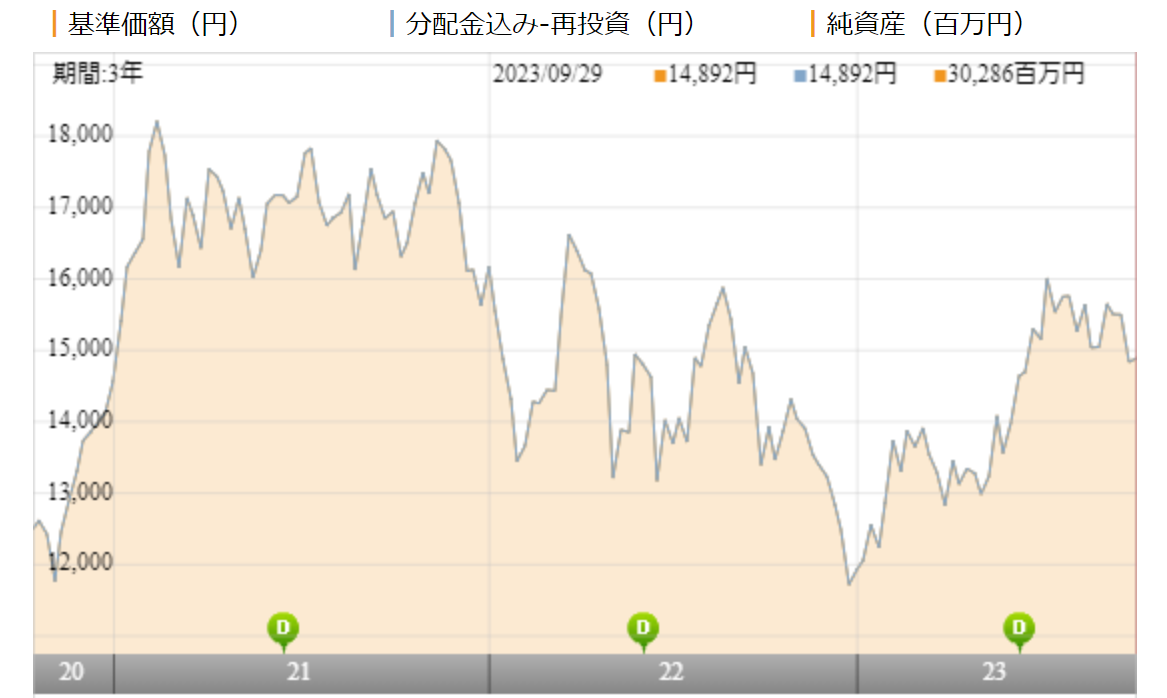

グローバル・スペース株式ファンドに投資を検討する上で、より低コストで運用ができるインデックスファンドとの利回りを比較しておいて損はありません。

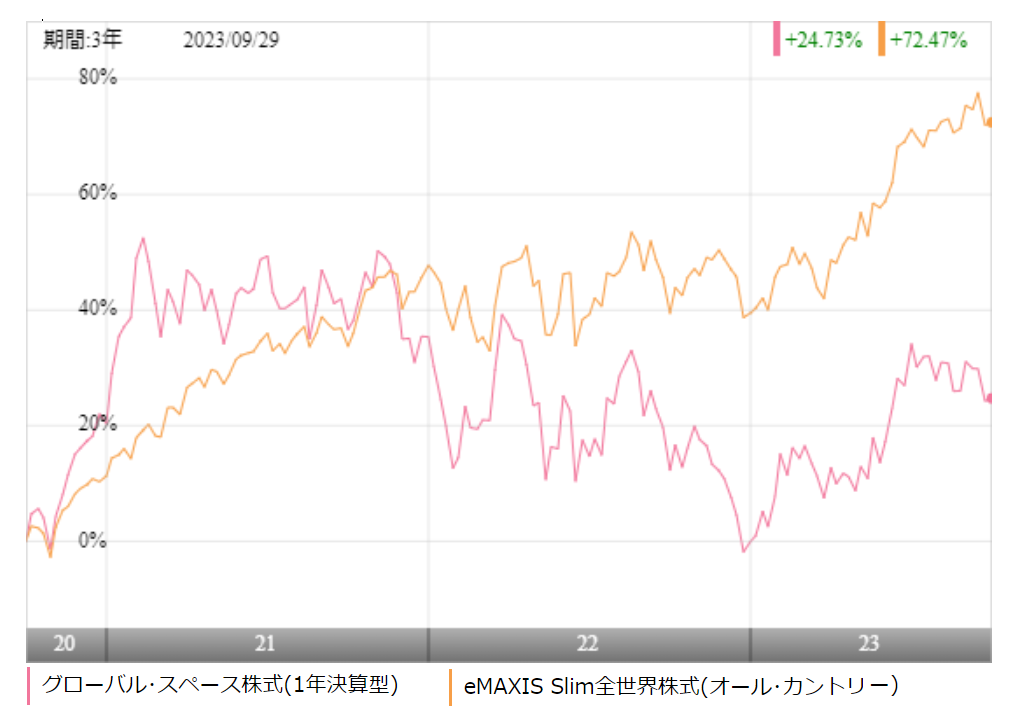

今回はグローバル・スペース株式ファンドと同じく世界の株式に分散投資ができる三菱UFJ国際のeMAXIS Slim全世界株式(オールカントリー)と比較をしました。

※引用:ウエルスアドバイザー

直近3年間で見ると、2021年末まではグローバル・スペース株式ファンドが大きくリードしていましたが、2022年以降は大きく差をつけられてしまっています。

こうなると、高いコストを支払ってでも投資をする価値がないですね。

| スペース株式 | slim 全世界株式 | |

| 1年 | +11.13% | +23.71% |

| 3年 | +7.87% | +20.23% |

| 5年 | +6.42% | - |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとの利回り比較

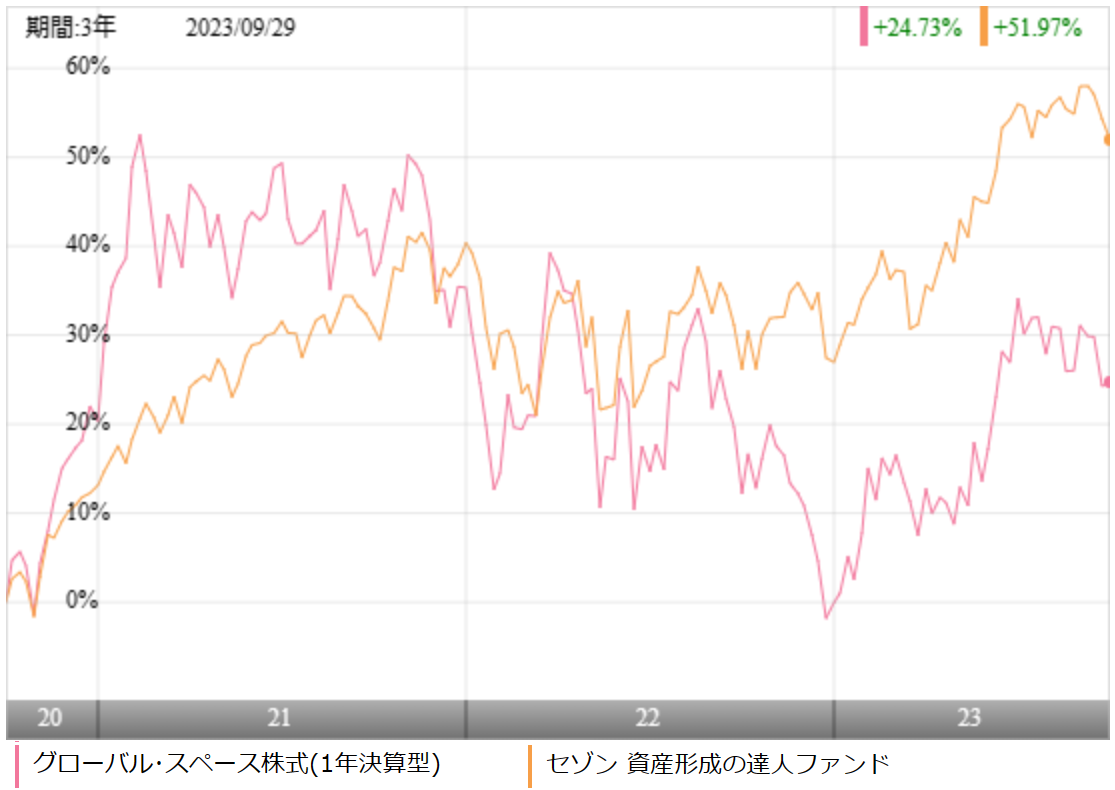

グローバル・スペース株式ファンドのようなアクティブファンドに投資をするのであれば、他のアクティブファンドと利回りを比較してから投資をしても遅くはありません。

今回は、世界の株式に分散投資ができるアクティブファンドとして人気の高いセゾン投信の資産形成の達人ファンドと比較をしました。

※引用:ウエルスアドバイザー

直近3年間でみると、2021年末まではグローバル・スペース株式ファンドがくリードしていましたが、2022年に入ってからはセゾン 資産形成の達人ファンドに大きく差をつけられています。

これでは、アクティブファンドを選ぶにしても、グローバル・スペース株式ファンドを選択する理由はありませんね。

| スペース株式 | 資産形成の達人 | |

| 1年 | +11.13% | +20.46% |

| 3年 | +7.87% | +15.09% |

| 5年 | +6.42% | +9.75% |

| 10年 | - | +11.73% |

※2023年10月時点

最大下落率は?

グローバル・スペース株式ファンドに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでグローバル・スペース株式ファンドの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲15.67% |

| 3カ月 | ▲21.02% |

| 6カ月 | ▲20.24% |

| 12カ月 | ▲26.15% |

※2023年10月時点

最大下落は、2022年1月~2022年12月の▲26.15%で、コロナショックの時よりも大きく下落しました。まだまだ大きな下落を今後する可能性は十分にあると言えるでしょう。

とは言っても、やはり大きく下落して損はしたくないのも事実。以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

それでは、グローバル・スペース株式ファンドの評判はどうでしょうか?

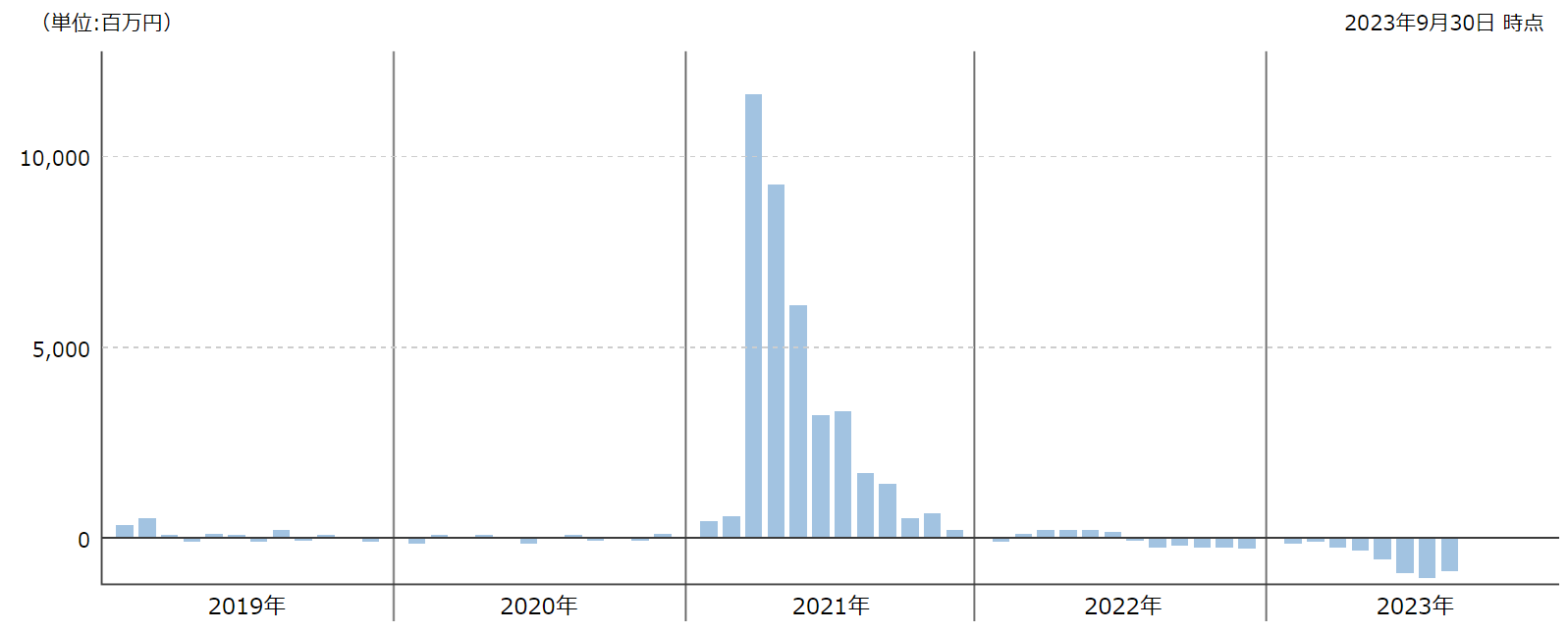

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

グローバル・スペース株式ファンドは2021年に爆発的な人気を見せましたが、2022年以降は毎月、資金が流出していますので、評判はよくないことがわかります。

パフォーマンスでインデックスファンドに負けてしまっているので、仕方ないですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

グローバル・スペース株式ファンドはNISAの対象ですので、投資をする場合は、積極的に活用していきましょう。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

グローバル・スペース株式ファンドの評価まとめと今後の見通し

6000本以上のファンドがあると、どうしても自分のファンドのパフォーマンスがいまいちだと他のファンドが良く見えてしまいます。

もちろん粗悪なファンドを選んでしまっていては話になりませんが、あなたが資産を増やすためにはパフォーマンスの良いファンドにコロコロ乗り換えるのではなく、中長期で同じファンドに投資をすることです。

ですので、自分が本当に良いと思ったファンドなのであれば、ブレずに保有を続けるようにしてください。

ただし、グローバル・スペース株式ファンドは実質コストも購入時手数料もかなり割高であり、かつパフォーマンスにおいてもインデックスファンドに負けてしまうような状態です。

これでは高いコストを支払ってでも投資をする価値があるとは言えません。投資を検討する際は、慎重に行うようにしてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点