今まで投資の経験がない人ほど、最初の1本に選びがちなのが

バランス型ファンド。

ゆうちょ銀行で投資初心者向けにすさまじい勢いで販売されて

いますが、なんと販売額上位10ファンドのうち、8ファンドが

バランス型ファンドという状況です。

ゆうちょ銀行の純資産増加額1位のスマートファイブに至っては、

プロが見れば、まず間違いなく大したファンドではありませんが、

日興アセットマネジメントとモーニングスターとゆうちょ銀行が

結託することで、カモにされている投資家が後を絶ちません。

バランス型ファンドは1つのファンドで多くのアセットクラスに

分散投資ができ、リバランスもやってもらえるということで、

「初心者に最適」と言われたりもしていますが、本当にそうなのでしょうか?

私個人としては、バランス型ファンドをおすすめすることは

まずないのですが、なぜそう考えるのか、私が考えるデメリットに

ついて徹底的にお話したいと思います。

バランス型ファンドの保有者もしくは、検討している方は一度

読んでみてください。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

バランス型ファンドの本当のデメリット①自分の投資レベルが上がらない

私は、自分で努力することなく、楽して資産を増やしたいと

思っている人は、そもそも投資をしないほうがいいと思っています。

投資の世界は、努力もせず楽して儲けられるほど甘い世界では

ありません。あの手この手を使って、あなたの資産を奪って

やろうと目を光らせている輩が山ほどいる世界です。

かく言う私も4000万円近くの資金をだまし取られてきました。

(主に事業投資ですが・・・)

様々な経験をしてきたからこそわかりますが、失礼ながら投資初心者を

騙すのは、とても簡単です。あなたも知らないうちに騙されているかも

しれません。

どんなことが起きても投資は自己責任です。あなたが騙されたから

と言って、お金が返ってくることはまずありませんので、お金を投

資する前のタイミングでしっかり見極める力をつけることが何より

重要です。

私と私のお客様が実際に体験した色々な投資詐欺について、以下に

まとめていますので、投資で騙されたくないという人は、一度、

読んでみることをおすすめします。

そして、その判断力は一朝一夕で見につくものではありません。

長い時間かけて磨かれてくるものだと私は考えています。

そう考えたとき、バランス型ファンドは、あなたの投資レベルを

上げるには一番不向きなファンドであると思っています。

バランス型ファンドは、最近流行りのものだと、だいたい8資産

(国内株式、先進国株式、新興国株式、国内債券、先進国債券、

新興国債券、国内REIT、先進国REIT)に分散するものが多いです。

一見すると、運用のプロが8つの異なるアセットクラスのファンドに

分散投資をして適切なタイミングで構成比を調整してくれるので、

楽だし効率が良いと思ってしまいがちです。

しかし、初心者が投資を学ぶという視点にたったとき、これほど

複雑でわかりづらいファンドはありません。

ただでさえ、投資信託について、よくわかっていないのにもかからず、

株式ファンド、債券ファンド、REITについて、理解しないといけませんし、

自分が保有しているバランスファンドを他のファンドを比較しようにも、

似たような資産に分散投資されているファンドを見つけるのは一苦労です。

ですので、結局、バランス型ファンドに投資をしてしまうと、

あとはほったらかしになってしまい、資産が増えても減っても、

あなたの投資レベルがあがることは一切ありません。

これは他であまり語られていませんが、一番のデメリットだと思います。

このように一見投資をしているような気にはなれるものの、実際は

まったく投資の実力がつかないようなことを続けていると、いつか

必ず大きな失敗をします。

たぶん、あなたの知人や友人が、限られた一部の人にしか出回っていない

投資案件の話を持ってきて、投資レベルの低いあなたは、友人の紹介だし、

相手が信用できそうな人だからということで、投資をして、結局一銭もお金が

戻ってこなくなるといったところでしょうか。

ですので、バランス型ファンドを購入して、このような状況に

陥ってしまうくらいであれば、私は、国内株式型のファンドを

1本買ってみるほうがよほど良いと思います。

リスクが高いという人もいますが、購入する金額を半分にしたり

4分の1にすれば、いくらでもリスクを下げられます。

国内株式ファンドであれば、仕組みはシンプルなので、理解しやすい

ですし、組入銘柄もあなたが知っている企業が含まれているので、

親近感がわきやすく、イメージしやすいはずです。

そして、ファンドの仕組みもシンプルなので、自分の保有している

ファンドを他のファンドと比較することも容易です。このように、

簡単で身近なファンドから、少しずつ学びながら投資をしていけば、

あなたの投資レベルは着実成長していきます。

バランス型ファンドの本当のデメリット②機会損失が大きい

そして、私がバランス型ファンドのデメリットだと感じている

もう一つの理由が、資産を増やす大きなチャンスを逸している

と言う点です。

まずあなたに知っておいてほしいのは、適切なインデックスを

選べば、あなたの資産は中長期的に見れば、かなり高い確率で

増加していくということです。

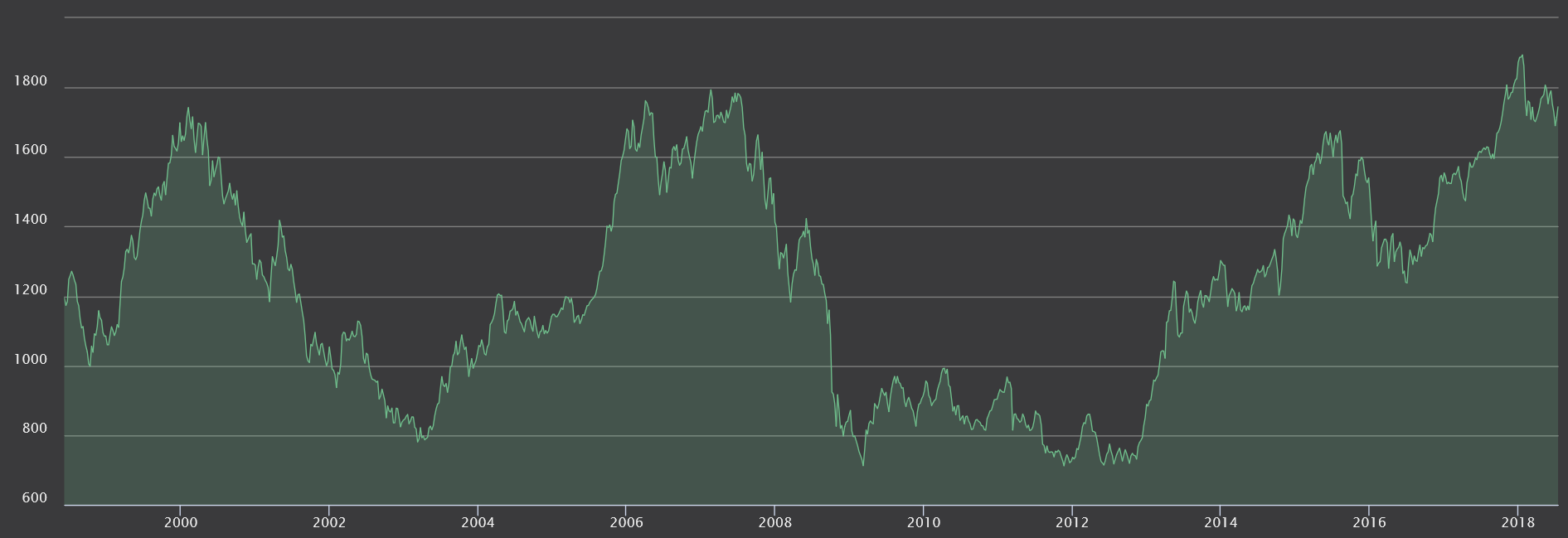

具体例をあげるとすると、MSCIコクサイやNYダウ、S&P500などですね。

下図のようにリーマンショックで大きく下落はしていますが、

そのあと数年を経て、当時の水準まで回復し、今では当時の

水準をはるかに上回っています。

【MSCIコクサイ】

【NYダウ】

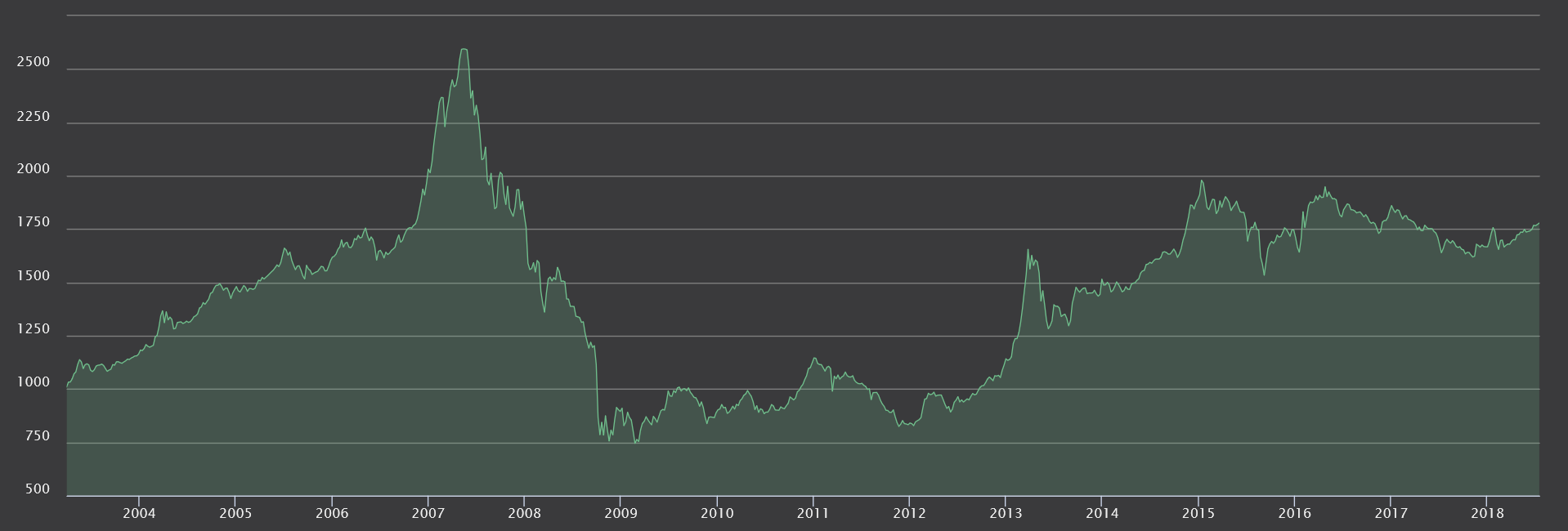

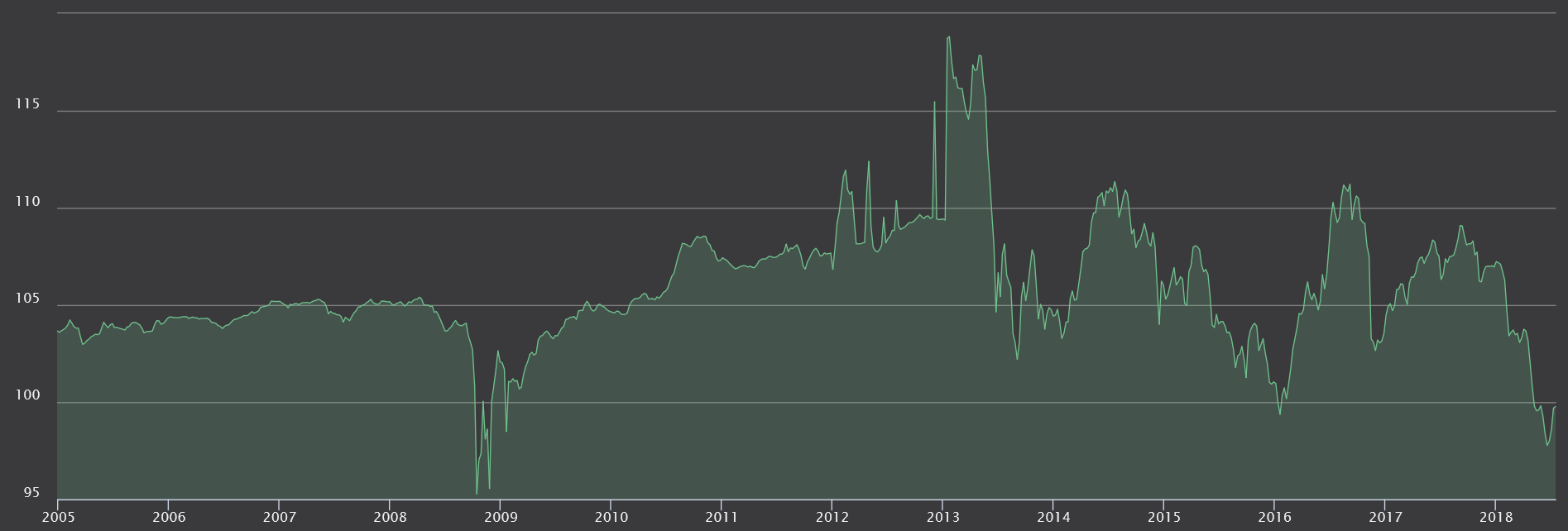

一方で、ダメなインデックスを選ぶとどうなるか見ておきましょう。

私がおすすめしないインデックスはTOPIX、東証REIT、

JPモルガンGBI-EMグローバル・ダイバーシファイド(新興国債券を代表する指数)

のような指数です。

下図のように、お世辞にも成長しているとは言えません。

【TOPIX】

【東証REIT】

【JPモルガンGBI-EMグローバル・ダイバーシファイド】

さて、上図を見たときにあなたはどう思うでしょう?

私は少なくともMSCIコクサイやNYダウには投資をしたいと

思いますが、自分の大切な資産をTOPIXや東証REIT、

JPモルガンGBI-EMグローバル・ダイバーシファイドに投資を

したいとは思いません。

バランス型ファンドというのは、違う値動きをするファンドを

組み合わせることで、リスクを下げているわけですから、あなたが

まさに投資をしようとしているバランス型ファンドには、上述した

ようなファンドがまず間違いなく組入られています。

つづいて、見ていただきたいのが、MSCIコクサイと、8資産の

合成インデックス(国内株式、先進国株式、新興国株式、国内債券、

先進国債券、新興国債券、国内REIT、先進国REIT)を比較した図です。

つまり、先進国株式ファンドとバランス型ファンドで下落幅を比較した

と思ってもらえばよいでしょう。

たしかに、緑色の合成指数のほうが下げ幅は小さくなっているので、

リスクが下がっていることがわかります。

一方で、下落した後、もとの水準まで戻る期間で見ると、

MSCIコクサイのほうが6カ月も早くもとの水準まで回復して

います。

また、元の水準まで戻したあとの伸び率もMSCIコクサイの

ほうが大きいです。

これは結局、さきほど図で紹介した東証REITやJPモルガン

GBI-EMグローバル・ダイバーシファイドが足を引っ張って

いるため、儲けを増やす機会を逸しているとみることができます。

ここまで見て、いかがでしょうか?

たしかに、分散投資をすることでリスクは下がることがわかりました。

しかし、リスクを下げるために、分散投資するくらいであれば、

MSCIコクサイやNYダウだけに投資し、中長期で保有する戦略の

ほうがよほど優れていると思います。

私は多くのひとが勘違いしていることの1つとして、リスクに

対する考え方があると思います。例えば、リスク10%というと、

多くの人が10%損する可能性があると連想します。

本来であれば、値動きの幅を表しているので、一時的に10%程度

下落することもあるという認識が正しいのですが、どうしても

損する額と考えてしまいがちです。

そうすると必然的にリスク10%のファンドよりリスク3%の

ファンドのほうが安心ということになります。

しかし、MSCIコクサイやNYダウのように一度下落するリスクは

あるものの、中長期的に右肩上がりに成長しているということが

わかっていれば、リスクは一時的な下落にすぎないわけですので、

そこまで恐れる必要のないものと思えるのではないでしょうか。

まとめ

いかがでしたでしょうか?

もちろん、私が今日お話ししたバランス型ファンドのデメリットに

賛否両論あると思いますが、バランス型ファンドを検討する上で、

ひとつの判断材料にはなるのではないかと思います。

ぜひ参考にしていただければと。

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点