三菱UFJ国際投信が運用しているつみたてNISA向けのファンドには大きく3つの種類があります。

一つは以前からある「eMAXISシリーズ」、もう一つが超低コストでネット証券向けの「eMAXIS Slimシリーズ」。それから金融機関で相談できる「つみたてんとうシリーズ」です。

ベンチマークは同じなので、あとはコストの差になるのですが、今日はこの「つみたてんとうシリーズ」から、世界の新興国株式に投資する「つみたて新興国株式」を徹底分析したいと思います。

「つみたて新興国株式って投資対象としてどうなの?」

「つみたて新興国株式って持ってて大丈夫なの?」

「つみたて新興国株式より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

つみたて新興国株式の基本情報

投資対象は?

投資対象は、新興国の株式に投資し、MSCIエマージング・マーケット・インデックス(円換算ベース)に連動する投資成果を目指します。

MSCIエマージング・マーケット・インデックスとは、MSCI inc.が開発した世界の新興国株式市場の動きを表す株式指数です。

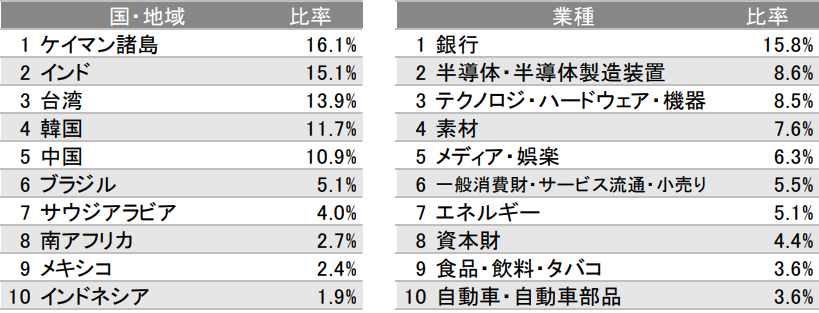

地域構成比は下図のようになっており、構成国は24か国、約1317銘柄からなるインデックスです。

続いて、つみたて新興国株式の国別の資産構成比を見てみましょう。

※引用:マンスリーレポート

ケイマン諸島の比率が一番高くなっていますが、これは大部分が中国の企業ですので、中国と置き換えてもよいでしょう。ケイマン諸島はオフショアと言って、税制優遇制度があり、登記場所をケイマンにすることで、合法的に税金の支払いを減らせるというわけです。

大企業になると、叩かれることもありますが、中国の大手企業はまったく気にしていないようですね。中国、韓国、台湾、インドとアジアの新興国の比率が高くなっているのも特徴です。

業種別で見てみると、銀行業種の比率が高くなっており、各国でフィンテックビジネスが非常に好調であることが背景にあると考えられます。

純資産総額は?

続いて、つみたて新興国株式の純資産総額はどうなっているか見ていきます。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

インデックスファンドの運用において、純資産総額というのも見るべきポイントです。ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができず、インデックスから乖離してしまうリスクがあります。

また純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性があります。

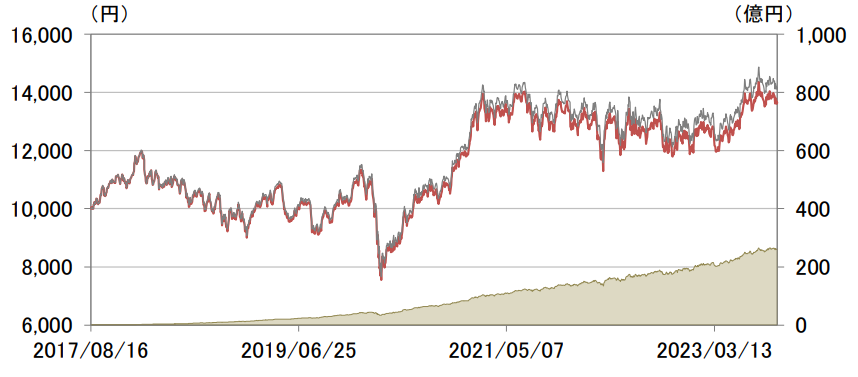

つみたて新興国株式は下図のように2017年の新規設定以来、純資産総額を伸ばしており、現在の純資産総額は約261億円となっています。この規模になれば、あまり心配する必要はありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

特にMSCIエマージング・マーケット・インデックス連動型のファンドは運用会社各社が作っていますので、運用リターンはほとんど変わりません。そうすると、ファンドのパフォーマンスは実質コストの部分で良し悪しを決めることになるわけです。

つみたて新興国株式の実質コストは約0.56%となっており、実質コストベースで見ると、信託報酬と大きく乖離があります。

| 購入時手数料 | 0 |

| 信託報酬 | 0.374%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.56%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

類似ファンドの信託報酬比較

参考までに類似ファンドの信託報酬を比較をしてみましょう。

つみたて新興国株式と同程度の信託報酬のファンドがいくつかありますが、eMAXIS Slim 新興国株式インデックスが圧倒的に安くなっています。

最終的には実質コストで比較をするべきですが、この時点でだいたいどのファンドが割安なのか目星をつけることが可能です。

| 信託報酬 | |

| eMAXIS Slim新興国株式インデックス | 0.1518% |

| iシェアーズ 新興国株式インデックス | 0.484% |

| Smart-i 新興国株式インデックス | 0.374% |

| たわらノーロード新興国株式 | 0.1859% |

※2023年10月時点

つみたて新興国株式の評価分析

基準価額をどう見る?

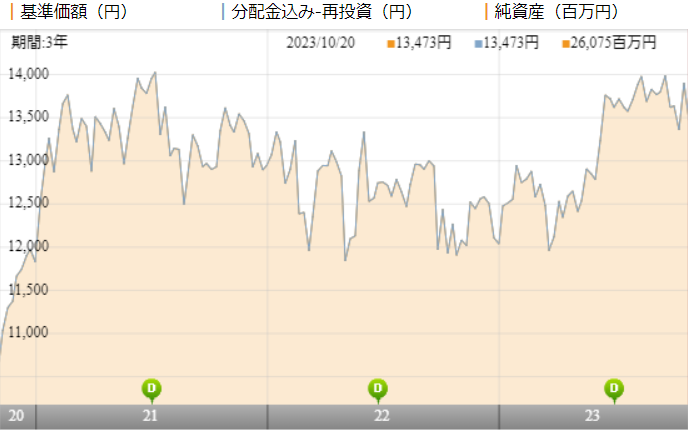

つみたて新興国株式の基準価額は、2021年に入り、上下に変動はしているものの、横這いが続いています。

※引用:ウエルスアドバイザー

利回りはどう?

つづいて、つみたて新興国株式の運用実績を見てみましょう。

直近1年間の平均利回りは13.93%となっています。3年平均利回りは9%程度、5年平均では5%程度なので、悪くないように見えます。

ただし、この時点では良し悪しが判断つきませんので、他の類似ファンドと比較をしてから投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | 13.93% |

| 3年 | 9.79% |

| 5年 | 5.41% |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

つみたて新興国株式は、新興国(複数)カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

つみたて新興国株式はどの期間で見ても、平均前後のランキングです。ここから、他にもっと優れたパフォーマンスのファンドが多数存在することが分かります。

| 上位●% | |

| 1年 | 42% |

| 3年 | 49% |

| 5年 | 44% |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

つづいて、つみたて新興国株式の年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

新興国株式というと値動きがかなり大きい印象があるかもしれませんが、インデックスファンドのように多くの銘柄に分散投資をしていれば、他の株式ファンドと大して値動きの大きさは変わらなくなります。

| 年間利回り | |

| 2023年 | +12.98%(1-9月) |

| 2022年 | ▲7.21% |

| 2021年 | +8.47% |

| 2020年 | +8.64% |

| 2019年 | +18.17% |

| 2018年 | ▲17.40% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは類似ファンドとの利回り比較

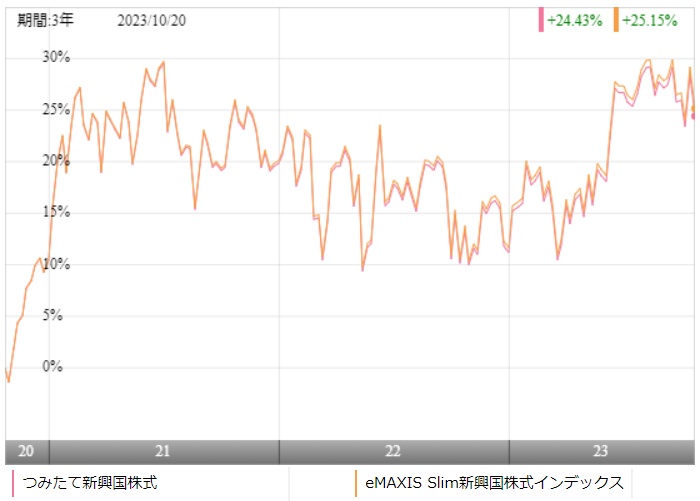

つみたて新興国株式へ投資をするのであれば、他のインデックスファンドとパフォーマンスを比較してからでも遅くはありません。

今回は、新興国株ファンドの中でもコストが最安値であるeMAXIS Slim新興国株式インデックスとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

同じ指数に連動しているので、パフォーマンスはほぼ変わらないわけですが、実質コストが割安な分、eMAXIS Slim新興国株式インデックスのほうがパフォーマンスで上回っています。

どちらにも投資ができるのであれば、eMAXIS Slim新興国株式インデックスを選択したほうがよいでしょう。

| つみたて新興国 | slim 新興国 | |

| 1年 | 13.93% | 14.15% |

| 3年 | 9.79% | 10.01% |

| 5年 | 5.41% | 5.60% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとの利回り比較

eMAXIS Slim新興国株式のようなインデックスファンドに投資をするのであれば、コストは高くなるものの高い利回りが期待できるアクティブファンドと利回りを比較してから投資をしても遅くはありません。

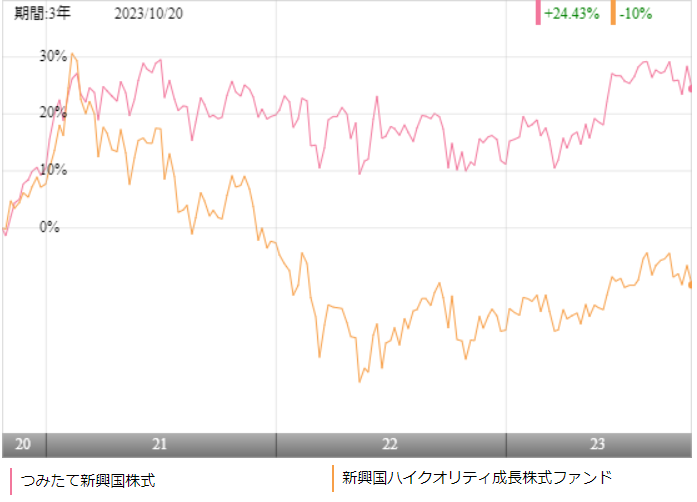

今回は、新興国株のアクティブファンドとして、人気の高い新興国ハイクオリティ成長株式ファンド『未来の世界(新興国)』と比較をしました。

※引用:ウエルスアドバイザー

未来の世界(新興国)のパフォーマンスが悪すぎて、あまり比較になりません。

未来の世界(新興国)のように銘柄を絞り込んで新興国株式に投資をするのはリスクが高そうだとわかります。

| つみたて新興国 | 新興国ハイクオ | |

| 1年 | 13.93% | 11.54% |

| 3年 | 9.79% | ▲0.99% |

| 5年 | 5.41% | 9.86% |

| 10年 | - | - |

※2023年10月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点です。

| 期間 | 下落率 |

| 1カ月 | ▲19.58% |

| 3カ月 | ▲26.04% |

| 6カ月 | ▲15.89% |

| 12カ月 | ▲20.48% |

※2023年10月時点

つみたて新興国株式は2020年1月~2020年3月までの間に▲26.04%下落しています。コロナショックの影響は大きかったようです。

下落が続いているとすぐに手放したくなる衝動に駆られる人もいるかもしれませんが、マイナスの時に感情的になり手放すのは最も悪手です。一度保有を決めたのであれば、もう少し中長期視点で考え、保有を続けましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

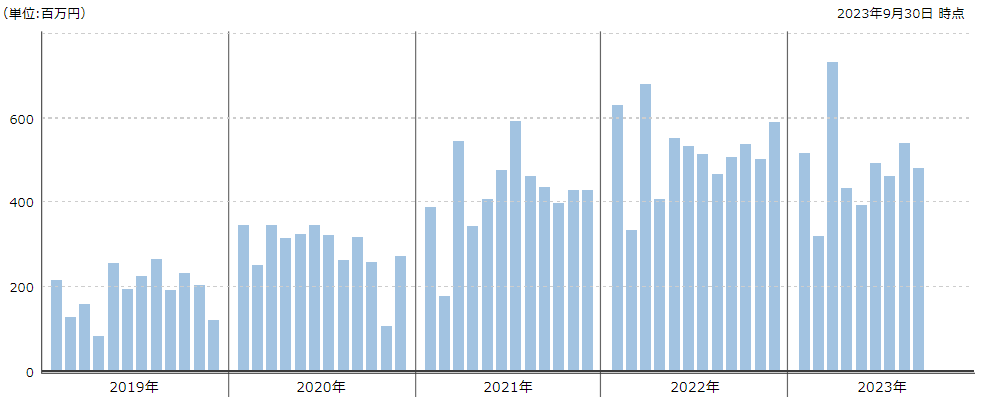

評判はどう?

続いて、つみたて新興国株式の評判を見ていきます。ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

2017年の新規設定以来、毎月資金流入しており、2018年のつみたてNISA開始と同時に純資産総額を大きく伸ばしています。つみたて投資はすぐにやめる人はいないので、今後も順調に資金は流入し続けそうです。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

つみたて新興国株式のNISAとiDeCoの対応状況を確認しておきましょう。

NISA、iDeCoともに取り扱いがあるので、投資をする場合は、積極的に活用したいところです。

| NISA | iDeCo |

| 〇 | auカブコム証券 |

※2023年10月時点

つみたて新興国株式の今後の見通しと評価まとめ

いかがでしょうか?

インデックスファンドに投資をする投資家は、長期保有で手堅く資産が増えることを望んでいる人がおおいと思います。

そのため、低コストであることも重要ですが、ベンチマークがしっかり右肩上がりに成長していることが何より重要になります。

長期のMSCIエマージング・マーケット・インデックスの過去推移を見ると、リーマンショック時には指数が70%ほど下落しており、現在になってようやくその水準まで戻ってきたような状況です。

資産が50%減るだけでも相当な苦痛を伴いますので、それを覚悟で投資をするのであれば、よいですが、それは無理だと言う方はそうそうに手を引いてよいと思います。

分散投資という意味で、新興国株式インデックスを保有している人もいるかと思いますが、何となく新興国にも分散投資をしておいたほうが安心だと思っているようであれば、それは間違いです。

過去のパフォーマンスを見れば明らかですが、無理に新興国株式に投資をせずとも先進国株式に分散投資をしておけば、十分高いリターンが期待できます。

最後に、手数料の観点で見て、あえてつみたて新興国株式を購入する理由はありませんので、少なくとも購入するのであれば、eMAXIS Slimシリーズのほうがよいでしょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点