日興アセットが運用する高金利先進国債券オープン(毎月分配型)(愛称:「月桂樹」)2003年8月設定と比較的古いファンドで、毎月分配型ファンドの中でも比較的知名度があるファンドです。

なお、同じ「月桂樹」のシリーズとして、年1回決算型の「高金利先進国債券オープン(資産成長型)」がありますが、今日は毎月決算型について分析していきます。

「月桂樹(毎月分配型)って持ってて大丈夫なの?」

「月桂樹(毎月分配型)って投資対象としてどうなの?」

「月桂樹(毎月分配型)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

高金利先進国債券オープン(毎月分配型)『月桂樹』の基本情報

投資対象は?

月桂樹の投資対象は、主要先進国のソブリン債です。ソブリン債というのは、各国の政府や政府機関が発行する債券の総称です。

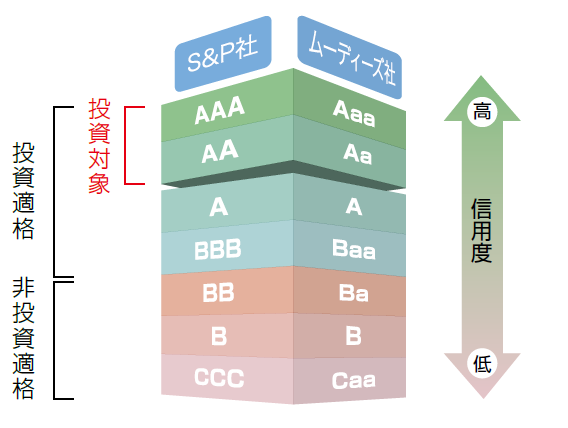

債券は信用度合いにより、下記のようにランク付けされていますが、今回はソブリン債の中でも信用度が高い、AA以上、もしくはAa以上の債券のみを対象としています。

※:引用:交付目論見書

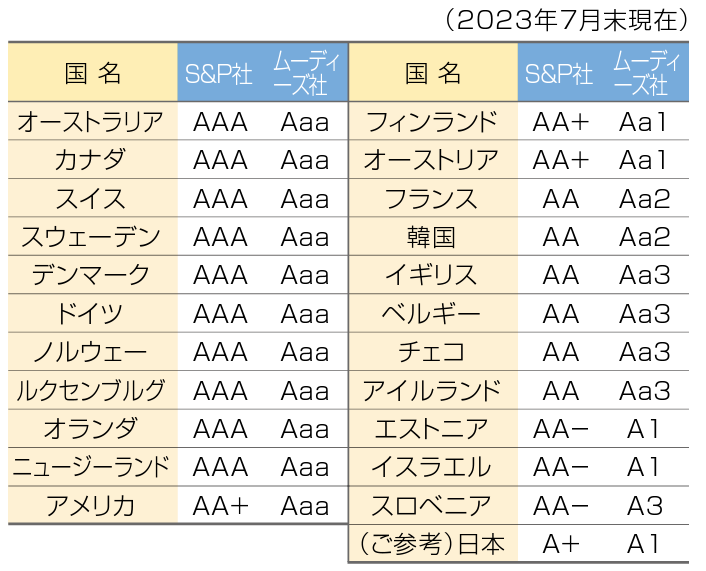

ちなみにどういった国の債券の信用度が高いかというと、下図のようになっています。日本の格付は高くないので、今回の投資対象からは外されていますね。

※:引用:交付目論見書

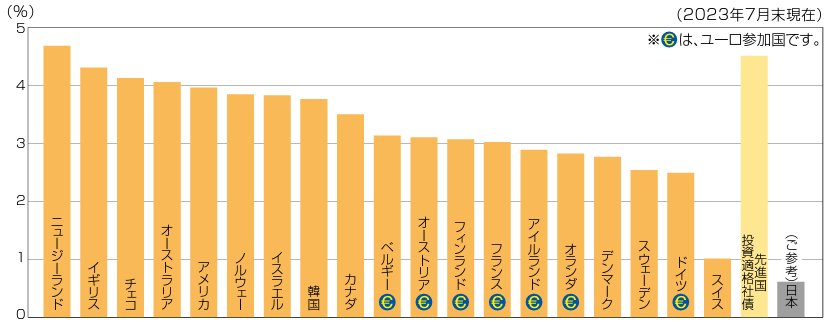

格付の高い国の債券というのは、そこそこ金利が高い債券がありますので、相対的に金利水準の高いソブリン債に投資をしていくというわけです。

※引用:交付目論見書

現在の組み入れ銘柄を見てみると、ニュージーランド、イギリス、アメリカの国債を中心に構成されています。

※引用:マンスリーレポート

運用の特徴は?

このファンドコンセプトをみると、「月桂樹」は設定当時、国内最大の資産額を誇った「グローバル・ソブリン・オープン(毎月決算型)」のブームに乗ることを企図していたのではないかと思われます。

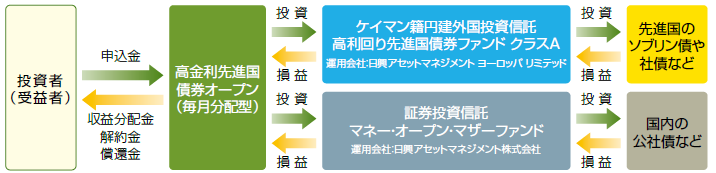

「月桂樹」は下図のようにファンド・オブ・ファンズ方式で運用しており、先述の投資対象には日興アセットマネジメントが設定するケイマン籍投資信託を通じて投資を行っています。

このため、間接的に外国籍投資信託の運営にもコストが生じている点に注意が必要です。

また、敢えてケイマン籍投資信託を通じて投資している理由は、日本の投資信託と違って分配の自由度が高いケイマン籍投資信託の特性を活用し、タコ足配当を可能とするためです。

※引用:交付目論見書

他にも「マネー・オープン・マザーファンド」というファンドに投資していますが、これは性質がMRFに近いマネープールファンドであり、明らかに「公募のファンド・オブ・ファンズは複数以上の投資信託に投資しなければならない」という規制をすり抜けるためです。

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額が少なければ、効率よく運用ができないため、コストが嵩みますし、運用会社としても運用に力を入れないため、パフォーマンスに影響が出てきます。

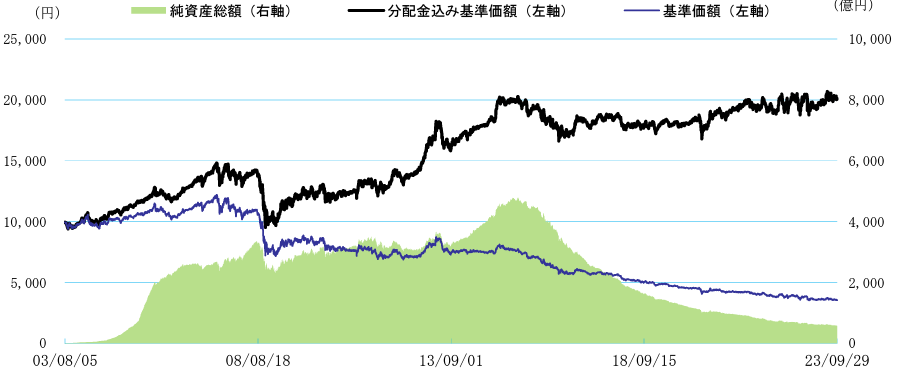

投資信託「月桂樹」の現在の純資産総額は、約574億円程度です。

ピーク時は4700億を超える純資産総額だったのですが、近年は他の毎月分配型ファンド同様に受益者からの解約が進んだことと過剰分配を続けた結果、ここまで落ち込んだと言えます。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

投資信託「月桂樹」の実質コストは1.351%となっており、同カテゴリーの中では、平均的な水準です。ただ、運用利回りが優れないのにこのコストは高すぎますね。

| 購入時手数料 | 2.2%(税込)※上限 |

| 信託報酬 | 1.3448%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.351%(概算値) |

※引用: 最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

高金利先進国債券オープン(毎月分配型)『月桂樹』の評価分析

基準価格をどう見る?

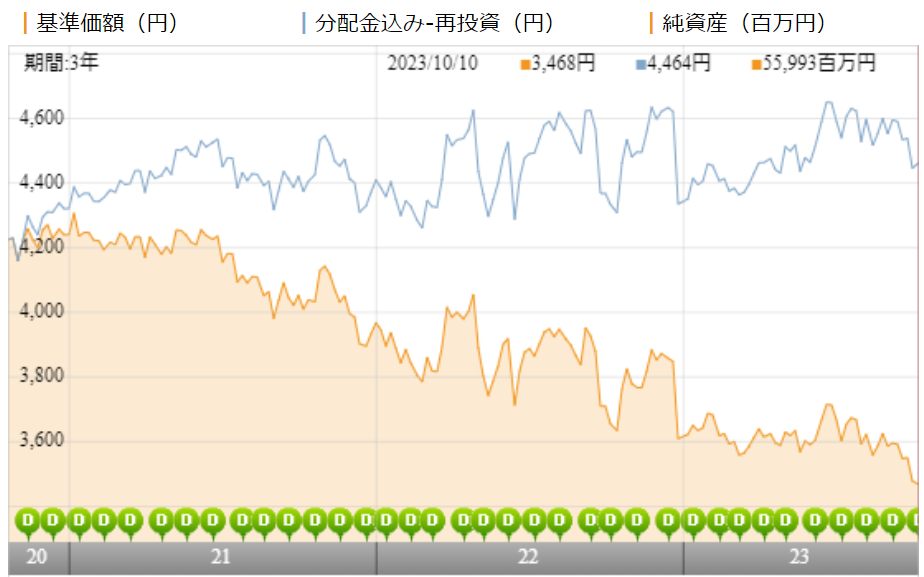

つづいて、月桂樹の基準価額を見てみましょう。直近3年間の推移を見てみると、約20%ほど基準価額が下落しています。

分配金を分配せずに再投資した基準価額(青線)は3年間で10%だけ上昇していますので、明らかに過剰な分配をすることにより、基準価額が下落していることがわかります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、月桂樹(毎月分配型)の運用実績を見てみましょう。

直近1年間の利回りは3.89%です。3年、5年、10年平均利回りを見ても、安定してプラスになっています。ただ、平均利回りを見るだけでは、本当に毎年安定したプラスになっているのかはわかりませんので、年別の利回りも必ず比較するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +3.89% |

| 3年 | +2.33% |

| 5年 | +2.01% |

| 10年 | +2.01% |

※2023年10月時点

同カテゴリー内での利回りランキングは?

月桂樹(毎月分配型)は、日本を除く海外債券カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

月桂樹(毎月分配型)はどの期間で見ても、下位30%以下の順位となってしまっていますので、他にもっと優れたファンドがあるということです。

| 上位●% | |

| 1年 | 74% |

| 3年 | 74% |

| 5年 | 88% |

| 10年 | 78% |

※2023年10月時点

年別のパフォーマンスは?

月桂樹(毎月分配型)の年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

プラスとマイナスの年が半々ぐらいになっており、これでは高いリターンが期待できません。

毎月分配金を受け取っているから安心しているかもしれませんが、ファンド自体が利益を生んでいませんので、あなたが受け取っている分配金は、、、、ということです。

| 年間利回り | |

| 2023年 | +4.56%(1-9月) |

| 2022年 | ▲2.28% |

| 2021年 | +2.51% |

| 2020年 | +3.76% |

| 2019年 | +4.99% |

| 2018年 | ▲6.23% |

| 2017年 | +2.24% |

| 2016年 | ▲4.26% |

| 2015年 | ▲5.04% |

| 2014年 | +16.44% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

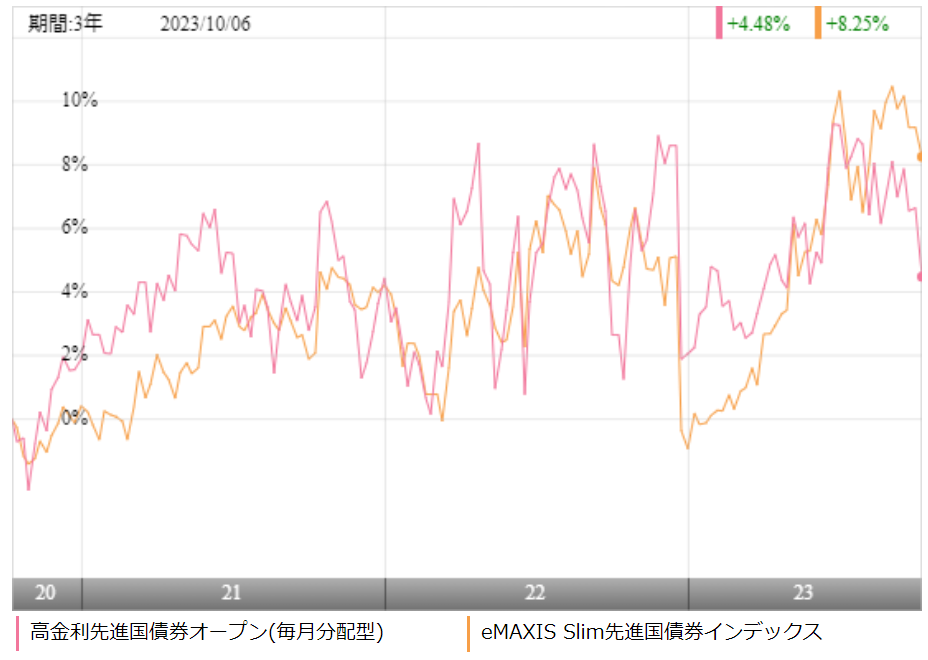

月桂樹(毎月分配型)への投資を検討する上で、より低コストで投資ができるインデックスファンドとパフォーマンスを比較しておいて損はありません。

今回は、FTSE世界国債インデックスに連動するeMAXIS Slim先進国債券インデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、かなり競っていますが、eMAXIS Slim 先進国債券インデックスのほうがパフォーマンスで上回っています。

より長期のパフォーマンスを見ても、同じ結果ですので、これでは高いコストを支払ってまで投資をしたいとは思いませんね。

| 平均利回り | 月桂樹 | slim先進国債券 |

| 1年 | +3.89% | +4.63% |

| 3年 | +2.33% | +2.94% |

| 5年 | +2.01% | +3.38% |

| 10年 | +2.01% | - |

※2023年10月時点

最大下落率は?

月桂樹に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。

どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここで月桂樹の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲15.46% |

| 3カ月 | ▲25.91% |

| 6カ月 | ▲31.14% |

| 12カ月 | ▲27.83% |

※2023年10月時点

最大下落率はリーマンショック時に半年で約30%の下落を記録しています。債券ファンドでもこのくらい大きな下落を記録してしまうというのは驚きかもしれませんが、リスクの低く見える債券でもこのようなことは起こることを忘れてはいけません。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| ▲64円 | 300円 | 78% |

※2022/10/13~2023/10/12

月桂樹(毎月分配型)の直近1年間の分配健全度は78%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

ですので、直近1年間で月桂樹(毎月分配型)からあなたが受け取った分配金の一部は、ファンドの運用益から支払われていたのではないと言えます。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配利回り | |

| 1年 | +3.89% | 8.5% |

| 3年 | +2.33% | |

| 5年 | +2.01% | |

| 10年 | +2.01% |

※2023年10月時点

月桂樹(毎月分配型)の分配金利回りは、8.5%とファンドのパフォーマンスから考えると、かなり高めの設定となっています。

ファンドの運用益よりも分配している金額のほうが大きいわけですから、当然その支払いの原資はあなたが投資した元本から差し引かれているということです。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

月桂樹(毎月分配型)の分配金余力は、また危険な水準にまで近づきつつありますので、いつ分配が起きてもおかしくないですね。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 226期 | 25円 | 656円 | 27.2カ月 |

| 227期 | 25円 | 678円 | 28.1カ月 |

| 228期 | 25円 | 701円 | 29.0カ月 |

| 229期 | 25円 | 725円 | 30.0カ月 |

| 230期 | 25円 | 750円 | 31.0カ月 |

| 231期 | 25円 | 774円 | 32.0カ月 |

| 232期 | 25円 | 798円 | 32.9カ月 |

| 233期 | 25円 | 723円 | 29.9カ月 |

| 234期 | 25円 | 849円 | 35.0カ月 |

| 235期 | 25円 | 874円 | 36.0カ月 |

| 236期 | 25円 | 899円 | 37.0カ月 |

| 237期 | 25円 | 925円 | 38.0カ月 |

評判はどう?

先述したとおり、「月桂樹」は典型的な毎月分配型ファンドです。また、古いファンドということも有り外国債券投資ファンドとしては信託報酬も高めです。

このため、この類のファンドに共通することですが、ネット上には全くと言っていいほどポジティブな口コミ・評価が見当たりません。

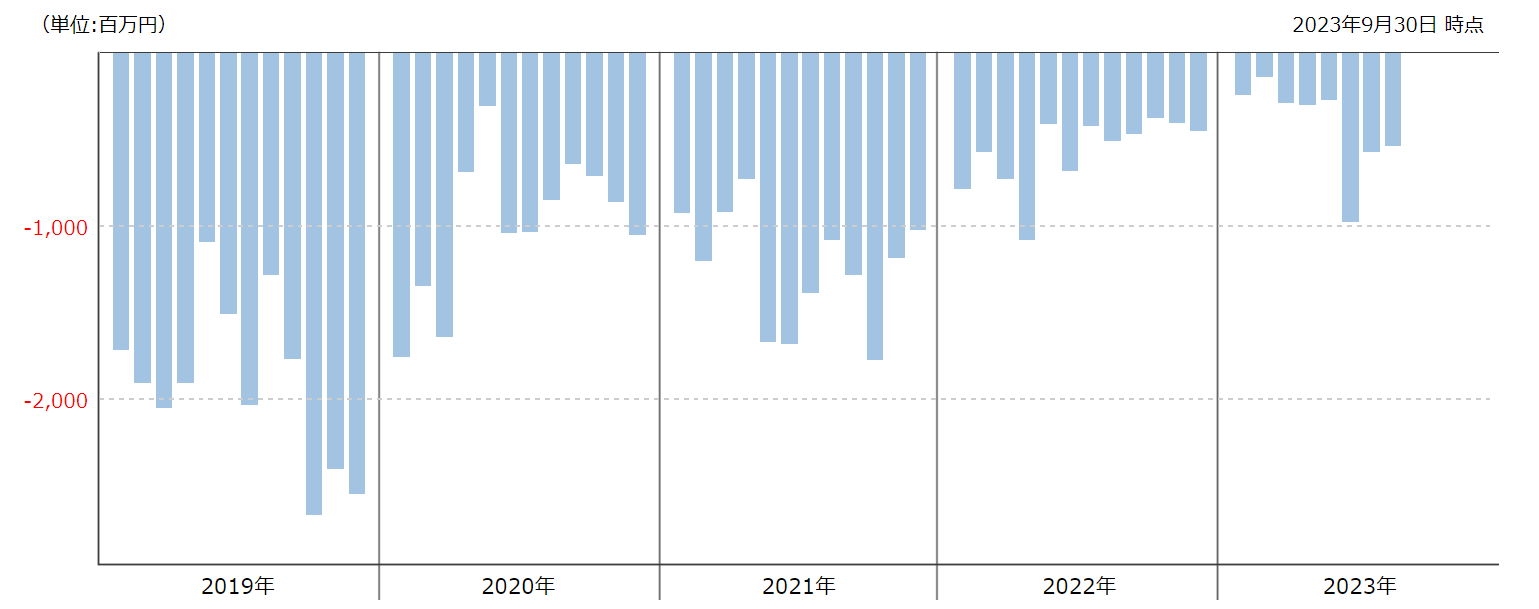

毎月の純資産流出入額の推移を見ても、2016年から見事なまでに毎月流出が続いています。これは、つまりファンドを解約している人がかなり出てきているということです。

評判はけっしてよくないので、今保有している方はファンドの入れ替えを真剣に検討してください。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

月桂樹のNISAやiDeCoの対応状況ですが、残念ながら、どちらも対応していません。

| NISA | iDeCo |

| × | × |

※2023年10月時点

高金利先進国債券オープン(毎月分配型)『月桂樹』の評価まとめと今後の見通し

いかがでしたでしょうか?

コロナショックでは、株価やREITだけでなく、債券まで下落しており、改めて、最近は株式と債券の相関が高くなっている印象を受けます。

そして、月桂樹の場合、ファンドの運用利回りが1桁前半なのに対して、分配金利回りは8%程度となっており、投資元本の払い出し=基準価額の下落にも歯止めがかかりません。

そして、減配されたとはいえ、分配金余力が3年ちょっとしかありませんので、再度、分配金が減額される可能性が十分にあります。

少なくとも分配金利回りが高いからという理由で、今から購入するのは一番悪手なので、くれぐれも購入するのはやめてください。

総合的にみて、「月桂樹」は「既に終わったタイプのファンド」であることから、新規の投資はおすすめできません。

毎月分配金を受け取りたいという方もあえてパフォーマンスの優れない月桂樹を選択する理由がないので、解約することをお勧めします。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点