一時期非常に人気のあった女性の活躍に着目したテーマファンド、女性活躍応援ファンド『愛称:椿』。

まさに日本の女性らしさを表すような名称の投資信託です。

こちらの投資信託は、「応援」という言葉がファンド名に入っているため、社会貢献的な投資信託とみなされがちですが、実際は少しニュアンスが異なります。

あくまで、今後の日本株の成長には、「女性の活躍」が必須であり、女性の活躍により恩恵を受けるであろう企業に投資をして、投資家にリターンを返していこうという方針になります。

今回は、この「椿」について、詳細に分析していきたいと思います。

「椿って投資対象としてどうなの?」

「椿って持ってて大丈夫なの?」

「椿より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

女性活躍応援ファンド『椿』の基本情報

投資対象は?

女性活躍応援ファンド『椿』は、以下に挙げる4つのタイプの企業に着目し、銘柄選定を行います。

例えば、女性の活躍を推進する企業というのは、男女ともに優秀な人材を獲得しやすい傾向にあります。

そして、少子高齢化の進展により優秀な人材確保が困難になっていく中で、女性の活躍を推進できている企業は人材獲得の面で一歩リードしており、持続的な成長が期待できます。

また介護支援や待機児童の解消に政府が積極的に取り組み始めたことから、女性の社会進出を支援する企業というのは、今後成長産業として期待が持てます。

日本の女性というのは、商品やサービスを見る目が特に厳しいと言われており、その日本の女性に人気のある商品は海外でも売れる可能性が高いと言われています。

そういう意味では、女性に人気の商品・サービスを提供している企業も今後成長が期待できるというわけです。

女性活躍応援ファンド『椿』は現在106銘柄で構成されており、TOPIXの時価総額ベースでみると、中型、小型に分類される企業への投資が中心です。

ですので、株式ファンドの中でも値動きが大きいファンドと言えます。

※引用:マンスリーレポート

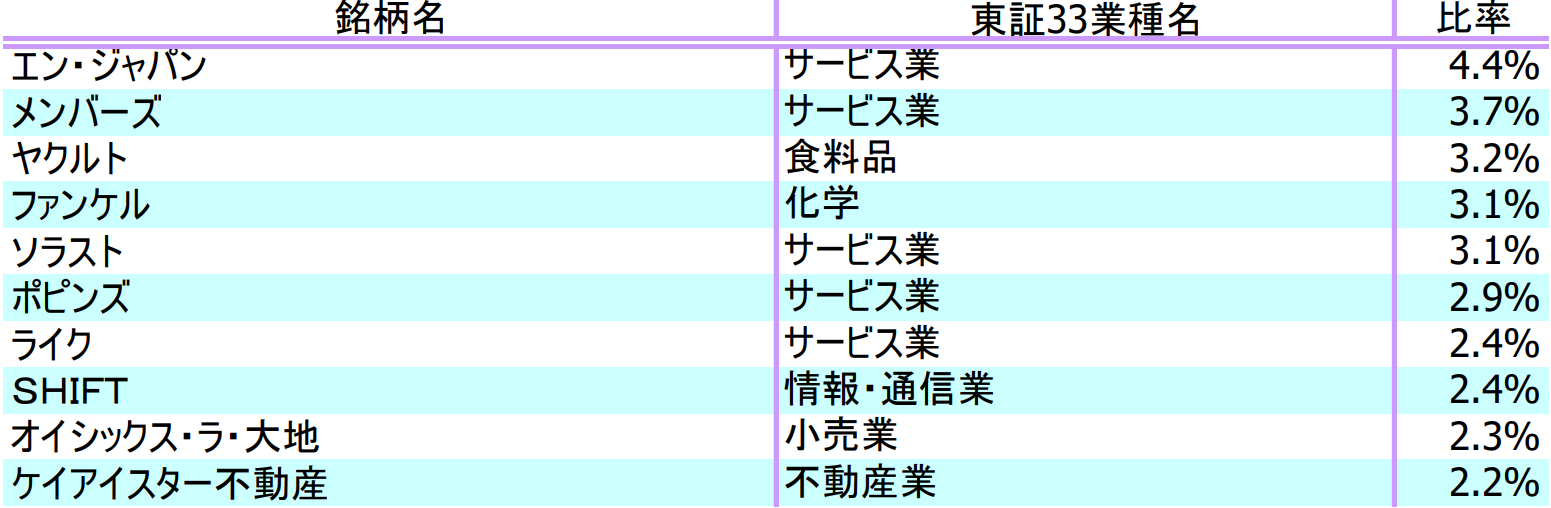

もう少しイメージが沸くように、具体的にどういった銘柄が組み入れられているのか見てみましょう。

1位のエン・ジャパンは、求人情報サイト「エン転職」や「エン派遣」「enウィメンズワーク」等を運営しています。2位のメンバーズは、Webサイト運用等のデジタルマーケティング支援やデジタルクリエイターの人材派遣等を行っています。3位のヤクルトは、国内、海外でヤクルト製品の販売を行っています。

※引用:マンスリーレポート

純資産総額は?

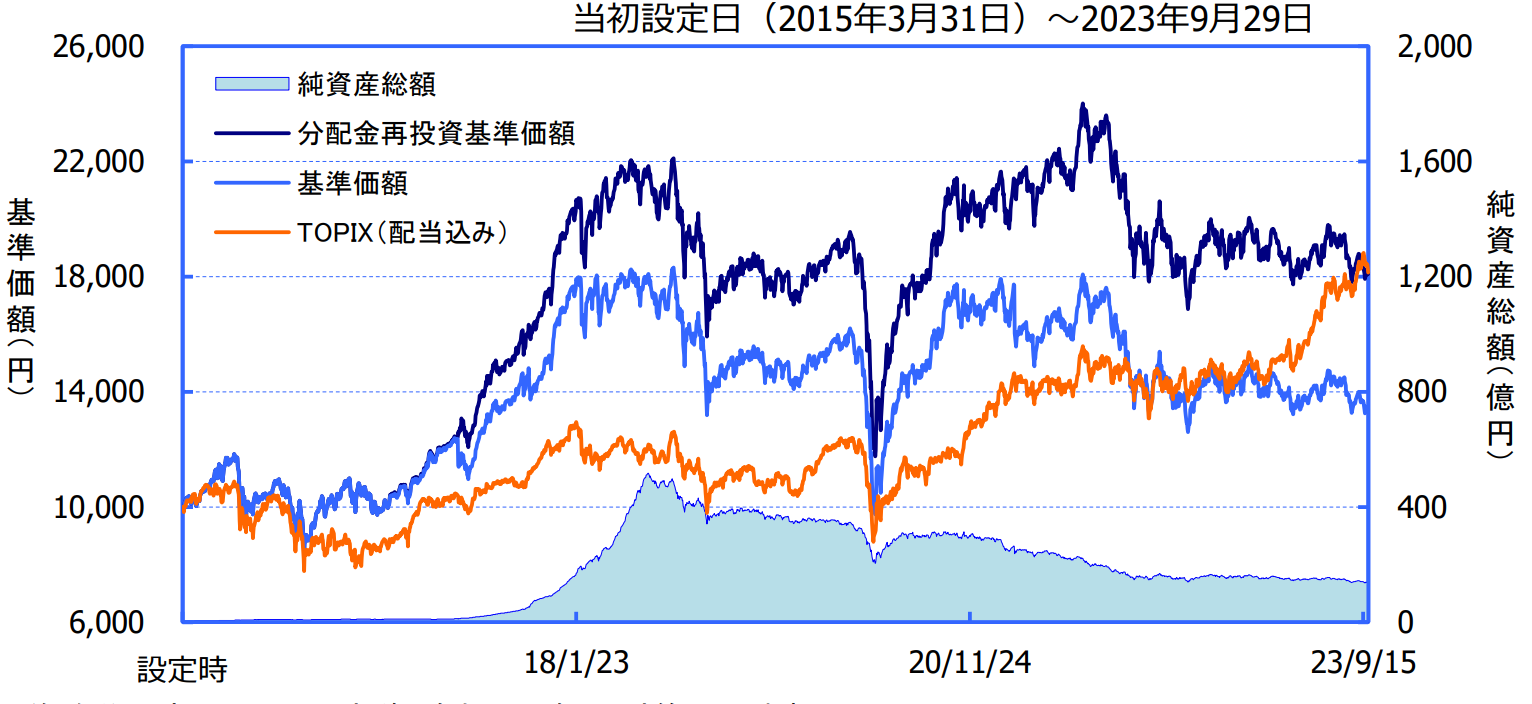

続いて、女性活躍応援投資信託「椿」の純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

現在の純資産総額は約137億円となっています。椿は2018年以降、パフォーマンスが優れず、純資産も減少傾向にあります。とはいえ、規模としては問題ありません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

女性活躍応援ファンド『椿』の実質コストは1.95%となっており、かなり割高です。販売手数料もかかりますし、パフォーマンスが良くなければ、まず投資はしないほうがよいですね。

| 購入時手数料 | 2.2%(税込)※上限 |

| 信託報酬 | 1.595%(税込) |

| 信託財産留保額 | - |

| 実質コスト | 1.95%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

女性活躍応援ファンド『椿』の評価分析

基準価額をどう見る?

女性活躍応援ファンド『椿』の基準価額は直近3年間で下落傾向です。

日経平均が30,000円を超え、盛り上がっている中で、このパフォーマンスはかなり厳しいですね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

女性活躍応援ファンド『椿』の直近1年間の利回りは▲2.60%です。3年、5年平均利回りもマイナスとなっており、かなり厳しい結果ですね。

この利回りでは、あえて投資をしようとは思えません。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲2.60% |

| 3年 | ▲4.34% |

| 5年 | ▲3.92% |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内小型株式ファンドランキング

同カテゴリー内での利回りランキングは?

女性活躍応援ファンド『椿』は、国内小型グロースカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

女性活躍応援ファンド『椿』はどの期間においても、下位20%にランクインしており、他にもっと優れたファンドが多数あることがわかります。

| 上位●% | |

| 1年 | 98% |

| 3年 | 86% |

| 5年 | 91% |

| 10年 | - |

※2023年10月時点

年別の利回りは?

では、女性活躍応援ファンド『椿』の年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

全体としてプラスの年は多いですが、さきほど比較したように他のファンドと比較をすると大きなプラスを出せていないということですね。

| 年間利回り | |

| 2023年 | ▲4.39%(1-9月) |

| 2022年 | ▲11.74% |

| 2021年 | +5.70% |

| 2020年 | +6.75% |

| 2019年 | +13.06% |

| 2018年 | ▲15.07% |

| 2017年 | +73.18% |

| 2016年 | +7.67% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

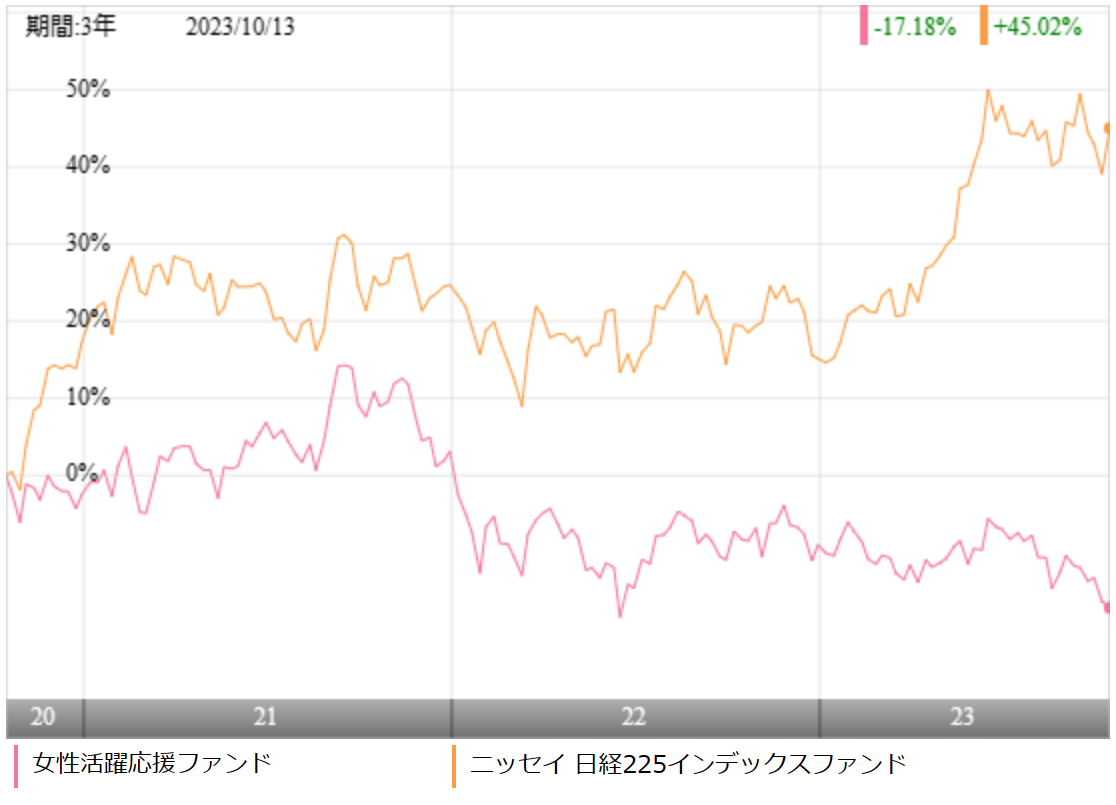

女性活躍応援ファンド『椿』への投資を検討するのであれば、より低コストで日本株に投資ができるインデックスファンドとパフォーマンスを比較しておいて損はありません。

今回は、日本の代表的な指数である日経225に連動するニッセイ 日経225インデックスファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、椿のほうがパフォーマンスで劣っています。これでは高いコストを支払ってまでアクティブファンドに投資をするメリットが感じられません。

もう少し長期の5年平均利回りで見ても、同じ結果です。これでは椿に投資する理由がありません。

| 椿 | ニッセイ日経 225 | |

| 1年 | ▲2.60% | +25.03% |

| 3年 | ▲4.34% | +13.02% |

| 5年 | ▲3.92% | +7.56% |

| 10年 | - | +9.99% |

※2023年10月時点

優秀なアクティブファンドとの利回り比較

女性活躍応援ファンド『椿』以外にも、国内小型株ファンドは何本も存在します。

あなたは1本の優秀なアクティブファンドを見つければよいので、似たようなアクティブファンドをパフォーマンスを比較して、損はないと言えます。

今回は国内小型株で私が一押しの東京海上・ジャパン・オーナーズ株式オープンと椿のパフォーマンスを直近3年間で比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、東京海上・ジャパン・オーナーズ株式オープンの圧勝です。もし国内小型株ファンドで大きなリターンを狙いたいのであれば、椿よりもジャパン・オーナーズ株式オープンを検討したほうがよいと思います。

実際に椿と東京海上・ジャパン・オーナーズ株式オープンのパフォーマンスを数値で比較をしてみると、いかに大きな差があるかがわかります。

3年平均でも大きな差がつきましたが、5年平均利回りで見ると、さらに大きな差がついていることがわかります。

| 椿 | ジャパン・オーナーズ | |

| 1年 | ▲2.60% | +6.88% |

| 3年 | ▲4.34% | +1.77% |

| 5年 | ▲3.92% | +6.18% |

| 10年 | - | +15.63% |

※2023年10月時点

最大下落率は?

続いて、女性活躍応援ファンド『椿』の最大下落率を見てみましょう。

投資をするうえで、標準偏差などから、値動きの幅をある程度予測はできますが、過去にどの程度下落したことがあるのかを把握しておいたほうが実感がわきます。

それでは女性活躍応援ファンド『椿』の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲15.46% |

| 3カ月 | ▲28.03% |

| 6カ月 | ▲24.74% |

| 12カ月 | ▲26.32% |

※2023年10月時点

女性活躍応援ファンド『椿』は最大下落率は2020年1月~3月の3カ月で▲28.03%となっており、コロナショックで一番大きなダメージを受けたことがわかります。

現状のパフォーマンスで言えば、中長期で保有すれば悪くない実績を残していますので、下落しても慌てずに保有を続けましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。

しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金は?

女性活躍応援ファンド『椿』の分配金も見てみましょう。

時々、大きな分配金が出ていますが、ほぼゼロの年も多数ありますので、分配金目当てで投資するのはやめたほうがいいですね。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2023年 | 100円 |

| 2022年 | 30円 |

| 2021年 | 1,750円 |

| 2020年 | 0円 |

| 2019年 | 0円 |

| 2018年 | 800円 |

| 2017年 | 1750円 |

| 2016年 | 50円 |

※2023年10月時点

評判はどう?

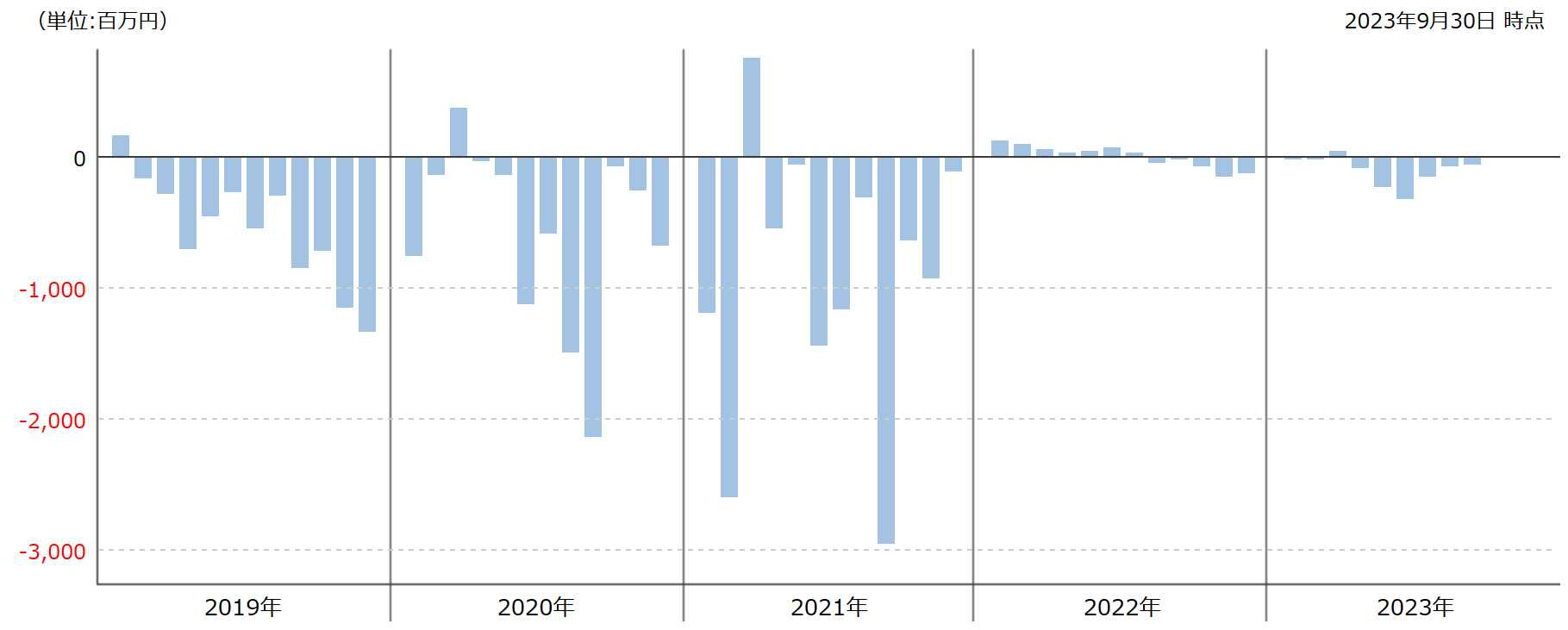

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判が良いということです。

女性活躍応援ファンド『椿』は2016年以降、毎月資金が流入していましたが、2018年10月以降の大きな下落相場のタイミングで資金が流出超過となりました。

パフォーマンスが回復してこない限りは、当面、資金流出が続くと覆います。

※引用:ウエルスアドバイザー

女性活躍応援ファンド『椿』の評価まとめと今後見通し

女性活躍応援ファンド『椿』は、一時期、非常にパフォーマンスも優れていたため、もてはやされていましたが、直近では運用に苦戦しており、リターンもいまいちです。

直近3年間では、インデックスファンドにもパフォーマンスで大きく差をつけられており、2017年の70%超のリターン以外は、たいした成果を残せていません。

このようなファンドの場合、平均利回りは高くなるのですがファンドの運用に再現性がないので、今後、2017年の運用ができる可能性はあまり高くないと言えます。

それであれば、無難に低コストにインデックスファンドに投資をしておいたほうがよいでしょう。

もしくは、女性活躍応援ファンド『椿』でなくても、アクティブファンドの中には優秀なパフォーマンスを継続しているファンドがあります。

インデックスファンドよりも高いリターンを狙うのであれば、東京海上・ジャパン・オーナーズ株式オープンのようなファンドに投資をしてみてもよいと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点