数年おきに40%以上のリターンをたたき出すことにより、たびたび再注目されている野村インド株投資です。

人口増加の著しいインドでは経済成長も著しいため、株式を買っておけば、大きな利益が狙えるのではないかと考える投資家マネーが集まっており、純資産は5000億円を超えています。

今日は、そんな野村インド株投資について徹底的に分析していきます。

- 野村インド株投資って投資対象としてどうなの?

- 野村インド株投資って持ってて大丈夫なの?

- 野村インド株投資より良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

野村インド株投資の基本情報

投資対象は?

野村インド株投資の投資対象は、ファンド名のとおりインド企業の株式です。投資候補の選定では、利益成長の確度が高く、割安な銘柄を中心に組入を行います。

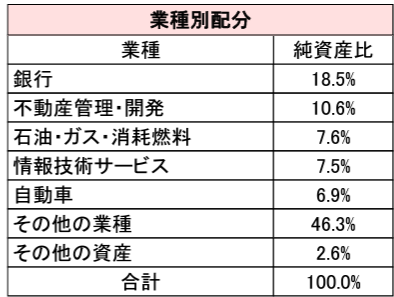

現在55銘柄に投資をしており、銀行や不動産管理・開発系の企業への投資比率を高めています。新興国はどの国もフィンテック等の影響で成長著しいので、正しい戦略ですね。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

一方、純資産総額が大きく、直近も純資産が増え続けているファンドは、多くの投資家が継続的に投資をしていることになるので、ファンドの評判をはかる指標の1つになります。

500~1000億=人気、1000億円以上=かなり人気と考えていいです。

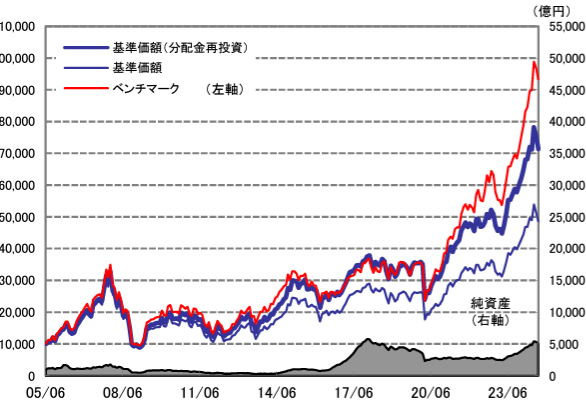

野村インド株投資は2017年には5000億円規模にまで、膨らみました。一時期、パフォーマンスの悪化に伴い下落していましたが、現在、5000億円規模まで戻っています。規模はかなり大きいですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

野村インド株投資の実質コストは6.599%となっており、かなりコストが割高です。

これはインドの金融商品取引所において、非居住者が株式を売却した際に売買益に対してキャピタルゲイン税がかかるためです。そのコストが2%上乗せされているのが大きいですね。

自分が面白くて購入する分にはいいですが、紹介するにはいまいちだと思います。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 2.2%(税込) |

| 信託財産留保額 | 0.5% |

| 実質コスト | 6.599%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

野村インド株投資の独自評価と分析

基準価格をどう見る?

野村インド株投資の基準価額は2022年はほぼ横ばいでしたが、2023年以降また大きく上昇しており、勢いが止まりません。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、野村インド株投資の運用実績を見てみましょう。

直近1年間の利回りは24.57%となっています。他の期間も10%以上の利回りはありますので、悪くない投資先に見えます。

ただ、ファンドの利回りだけを見て、投資するのは時期尚早です。しっかりと、同カテゴリーのファンドと比較したり、類似ファンドと比較してから投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?

もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +24.57% |

| 3年 | +16.02% |

| 5年 | +17.48% |

| 10年 | +12.07% |

※2024年9月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

野村インド株投資は、国際株式のインド株カテゴリーに属しています。

投資をするのであれば、インド株カテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

野村インド株投資は10年平均を除いてパフォーマンスで平均以下となっています。パフォーマンスから見ると、もっと高い順位かと思いましたが、かなりランキングは下位ですね。

このようにパフォーマンスからだけでは見えないことが色々わかるので、必ず比較はするようにしてください。

| 上位●% | |

| 1年 | 69% |

| 3年 | 87% |

| 5年 | 94% |

| 10年 | 44% |

※2024年9月時点

年別のパフォーマンスは?

野村インド株投資の年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

プラスの出る年は40%超の大きなリターンが出ており、かなり変動の大きな運用となっています。ただ、マイナスの年はそこまで大きなマイナスになっていないので、その点は安心です。

| 年間利回り | |

| 2024年 | +24.85%(1-6月) |

| 2023年 | +31.19% |

| 2022年 | ▲1.38% |

| 2021年 | +34.91% |

| 2020年 | +0.27% |

| 2019年 | +5.36% |

| 2018年 | ▲10.38% |

| 2017年 | +43.06% |

| 2016年 | ▲3.05% |

| 2015年 | ▲0.12% |

| 2014年 | +46.68% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

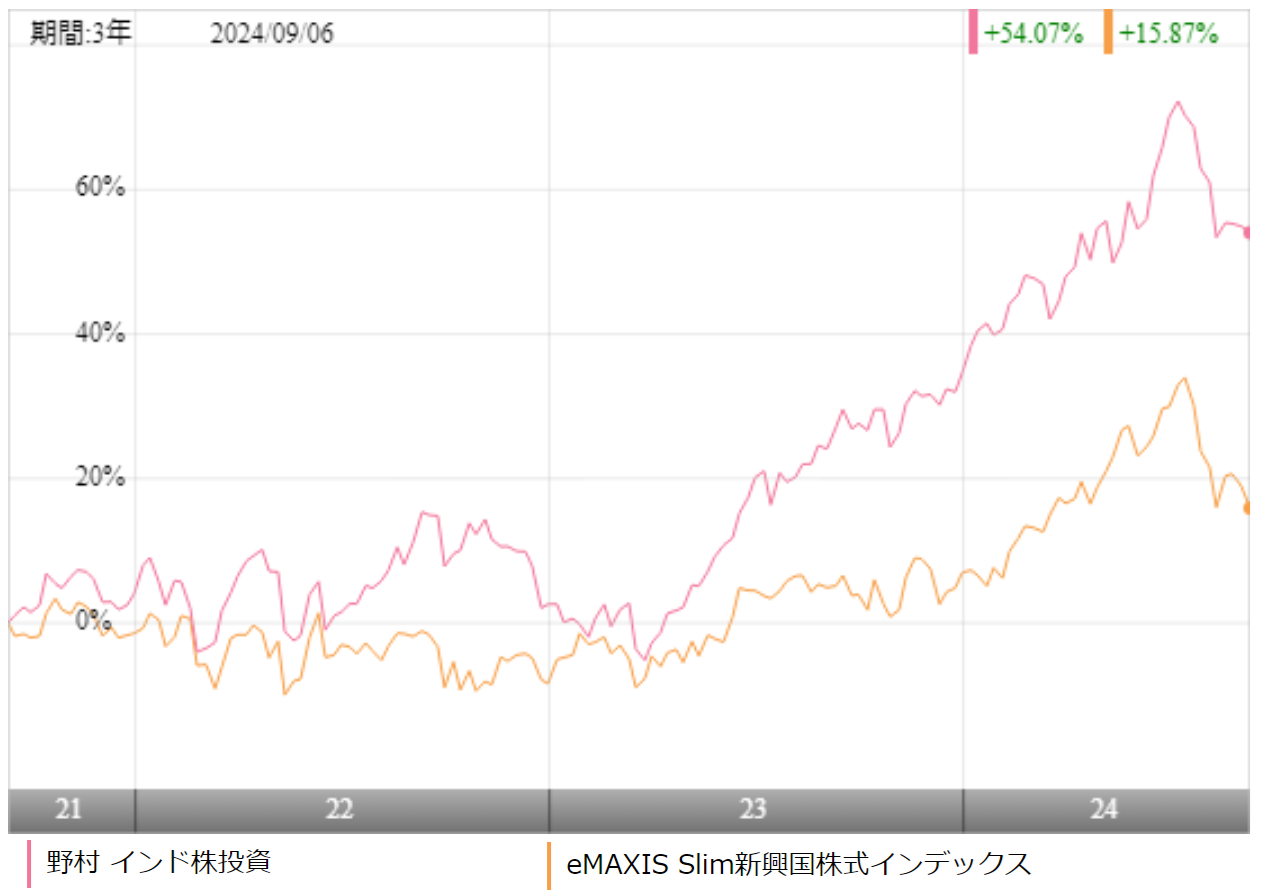

野村インド株投資への投資を投資を検討するにあたり、一般的なインデックスファンドとパフォーマンスを比べておいて損はありません。

今回は、投資家から非常に人気の高い、eMAXIS Slim新興国株式インデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、拮抗する時期もありますが、ほぼ全期間で野村インド株投資が圧倒的に差を広げています。

5年平均利回りで見ても、インデックスファンドより優れたパフォーマンスとなっており、同カテゴリー内でも順位は低くても、高いコストを支払う価値があると言えます。

| 野村インド株投資 | slim 新興国株式 | |

| 1年 | +24.57% | +12.08% |

| 3年 | +16.02% | +6.37% |

| 5年 | +17.48% | +11.18% |

| 10年 | +12.07% | - |

※2024年9月時点

最大下落率はどれくらい?

新興国の株式の魅力は、高いリターンですが、ボラティリティが大きいので下落も大きくなります。長期保有をしていれば、プラスのリターンがでていますが、ある程度の下落は覚悟しておかなければなりません。

そこで、過去の最大下落率をみてみると、2008年1月~2008年12月の期間で最大-70%下落しています。リーマンショックの影響とはいえ、かなり大きいですね。

| 期間 | 下落率 |

| 1カ月 | ▲35.07% |

| 3カ月 | ▲50.56% |

| 6カ月 | ▲59.92% |

| 12カ月 | ▲70.19% |

※2024年9月時点

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金の推移は?

次に過去の分配金の推移を載せておきます。2014年以降、毎年500円の分配がなされています。

分配利回りでみても1.4%程度で、直近はしっかり運用リターンも出ていますので、分配金が下がるということはないと思います。

このブログでは何度も言っていますが、分配金は受け取らずに再投資したほうが投資効率は確実に高くなるので、受け取り方法には注意しましょう。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2024年 | 500円 |

| 2023年 | 500円 |

| 2022年 | 500円 |

| 2021年 | 500円 |

| 2020年 | 500円 |

| 2019年 | 500円 |

| 2018年 | 500円 |

| 2017年 | 500円 |

| 2016年 | 500円 |

| 2015年 | 500円 |

評判はどう?

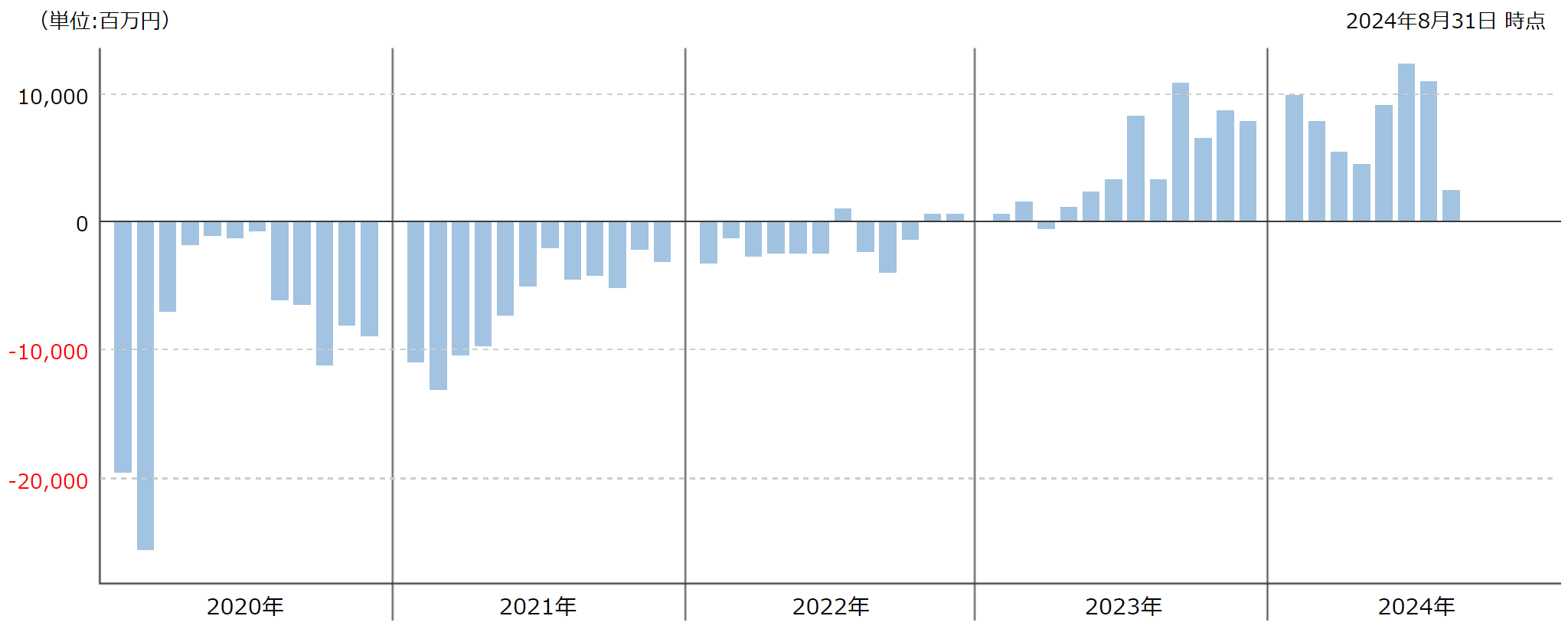

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判がいいということです。

野村インド株投資は、2022年までずっと資金流出が続いていましたが、2023年以降資金が流入超過となっており、人気を取り戻していることが分かります。

※引用:ウエルスアドバイザー

野村インド株投資の個人的評価まとめと今後の見通し

いかがでしたでしょうか?

将来性という意味では、日本国内のファンドより、圧倒的に成長余力があり、大きなリターンが狙えますが、何か大きなイベントがあると、大きく下落してしまうのも新興国ファンドの特徴です。

少なくもeMAXIS Slim新興国株式インデックスよりはパフォーマンスが優れているので、最低限の条件はクリアしていますが、同カテゴリー内で見ると、かなり下位に位置しているので、あえて野村インド株投資に投資をしようという気にはなれません。

投資をするのであれば、より低コストでパフォーマンスの良いインド株投信に投資をしたいものですね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点