楽天投信投資顧問が設定・運用する楽天日本株4.3倍ブル。主に短期売買を繰り返す投資家向けに設定されたファンドですが、このような投資家と利害が一致し短期売買で手数料を稼ぎたい証券会社で、販売ラインナップに採用されるようになっています。

楽天日本株4.3倍ブルに限らずですが、いわゆるブルベア投信の類は資産運用に全く不向きなのですが、ハイリスクを好む投資家からは一定数の人気はあるようです。

こんなことがわかる

- 楽天 日本株4.3倍ブルは投資対象として、あり?なし?

- 楽天 日本株4.3倍ブルより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

楽天 日本株4.3倍ブルの評判や口コミは?

まず、皆さんが一番気になるであろう楽天 日本株4.3倍ブルの評判や口コミを見ていきます。

楽天 日本株4.3倍ブルの評判を知る上でいくつかの方法があります。

①純資産総額から見える評判

純資産総額とは、投資家から集めまっている資金の総額(運用益を含む)だと思ってください。

純資産総額が大きい=多くの投資家が将来性を感じて投資をしていることになるため、評判の良さを測る上での1つの指標になります。

あくまでも感覚値ですが、

ポイント

- 100億以下=評判よくない

- 100~500億=どっちつかず

- 500億円以上=評判いい

- 1000億円以上=かなり評判いい

と思っておけばいいです。

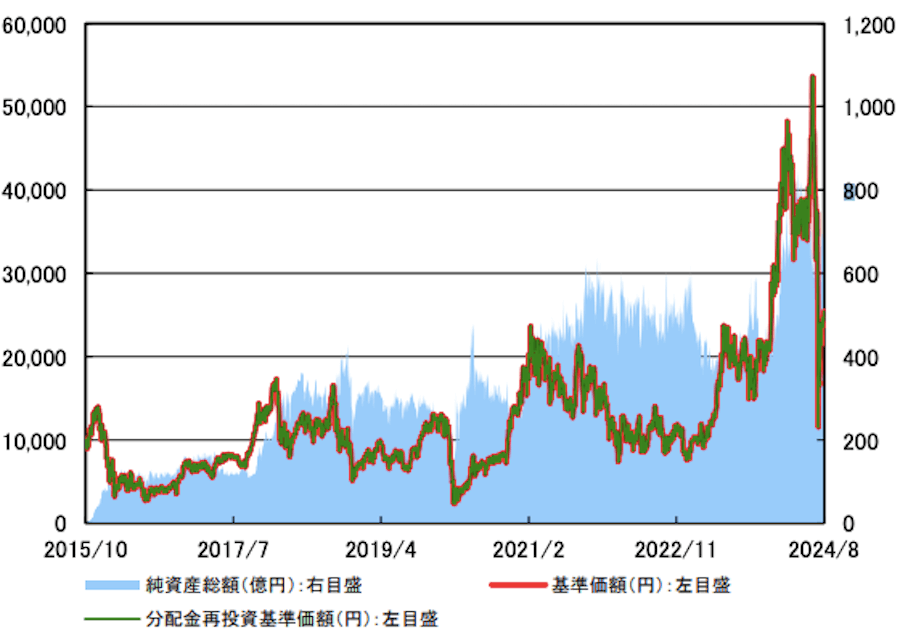

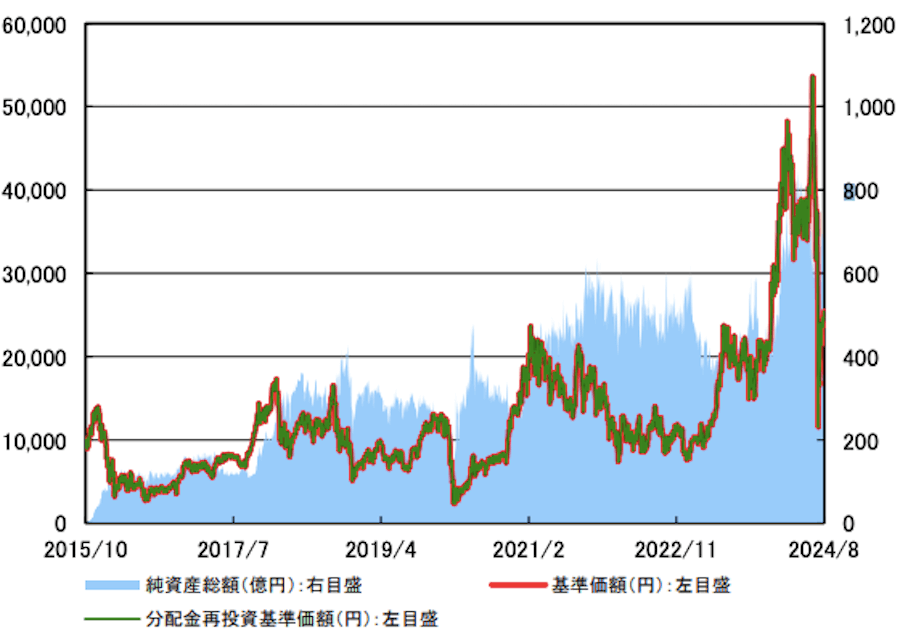

では、楽天 日本株4.3倍ブルの純資産総額がいくらかと言うと、2024年9月時点で約710億円ですので、評判のいいファンドだと判断できます。

※引用:マンスリーレポート

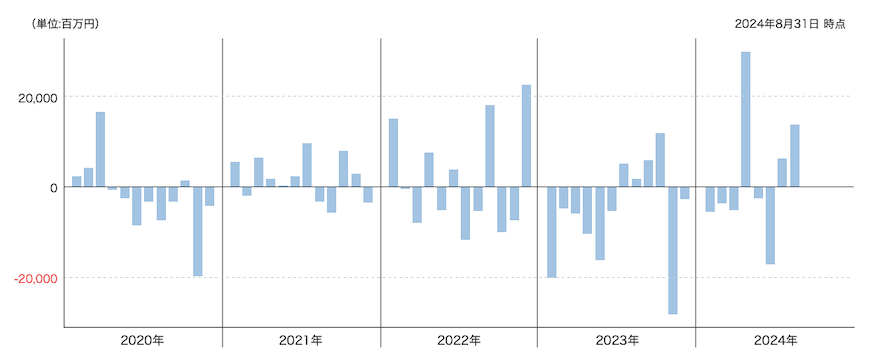

②月次の資金流出入額から見える評判

資金流出入額では、毎月ファンドに資金が流入しているのか流出しているのかがわかります。

純資産総額と併せて、資金流出入額を見ることで、純資産額が大きくても、評判が落ちてきているファンドに気づくことができます。

例えば、AIやDX、ヒトゲノム、モビリティなど、特定のテーマが非常に人気になり、資金が大量に流入し、純資産総額が1000億円をゆうに超えているファンドが多数あります。

ただ、中にはテーマの人気がなくなり、どんどん資金が流出しているファンドもあるのですが、それでも依然1000億円以上の純資産総額のファンドもあります。

こういったファンドはピークが過ぎており、お世辞にも評判が良いとは言えないわけですが、純資産総額だけを見ていても、判断ができません。

そのため、月次の流出入額を見ることで、資産規模が大きく今も流入を続けている評判の良いファンドなのか、資産規模が大きいが流出が続いており、評判は良くないファンドなのかを判断する役に立ちます。

楽天 日本株4.3倍ブルは、流入と流出が繰り返されており、相場に合わせて短期でトレードしている人が目立ちます。そのため、本来の投資信託とは違った使い方がされていますね。

※引用:ウエルネスアドバイザー

③Yahoo!ファイナンス掲示板やXの口コミから見える評判

ここでは、Yahoo!ファイナンス掲示板やXでの口コミをまとめました。

口コミ①

楽天 日本株4.3倍ブルは4.3倍のレバレッジがかかっているので、大暴落が起きると資産がとてつもないスピードで減っていきます。

1日で50%も資産が減るような投資は、投資ではなくギャンブルです。残念ながら、この道に進んでしまうと、一瞬は良い想いができるかもしれませんが、どこかで必ず大損して、後悔することになります。

遊びの資金程度で買う分にはいいですが、大きく資産を増やしてやろうと欲張って資金を投下するのは絶対NGです。

口コミ②

楽天 日本株4.3倍ブルの仕組みを正しく理解していないと、長期保有で回復を待つという発想になってしまうのですが、楽天 日本株4.3倍ブルはそもそも長期保有には向きません。

なぜなら、レバレッジ型ファンドの特性上、長期で保有すればするほど不利になるからです。

取引するにしても、短期で取引するべきであり、そもそもとして、大きな資金を入れて投資をするようなファンドではありません。

口コミ③

楽天 日本株4.3倍ブルは本来の投資信託の目的とは違い、短期のトレーダーによるギャンブルが繰り広げられています。

そのため、数日後の相場を予想して、多くの口コミが投稿されていますが、正直ほとんど役に立ちません。

投資信託はそもそも長期で利益を積み上げていくために行うもので、短期で利益が得られるような設計にはなっていません。運用会社を設けさせたい人だけがやれば十分だと思っています。

さて、ここまで楽天 日本株4.3倍ブルの評判や口コミを見てきましたが、

要注意

投資において、よくわからないからという理由で、評判や口コミだけを信じて投資をする人は三流投資家です。

多くの投資家を見てきましたが、ほぼ100%どこかで大損します。

ですので、他人の評判だけをアテにするのではなく、自分でもちゃんと納得した上で投資をしたい人は、私が独自の切り口で、楽天 日本株4.3倍ブルを評価・分析していますので、参考にしてください。

投資はどこまでいっても自己責任です。評判だけを頼りに投資をしている人よりも1ランク2ランクは軽くレベルアップできるはずです。

楽天 日本株4.3倍ブルの独自評価と分析

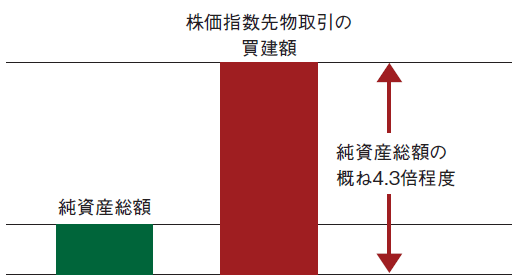

投資対象は?

楽天 日本株4.3倍ブルの投資対象は、日経225の先物取引です。

一部、国債やコマーシャルぺーバーなどを買い付けていますが、これはレバレッジ4.3倍の株価先物指数を買い建てるための担保と、「投資信託は有価証券に総資産額の2分の1以上投資しなければならない」という規制をすり抜けるためです。

そして、日々の日経平均株価の値動きの4.3倍程度動くように、レバレッジをかけて運用していきます。

※引用:交付目論見書

なお、基準価額が日経平均株価の約4.3倍の動きとなるということは、仮に100万円投資したのであれば、その4.3倍である430万円を運用できると思ってしまいがちですが、そのように捉えているのであれば、必ず痛い目にあいます。

後述しますが、ブルベア型ファンドは、複利計算の構造上、基準価額が下落する仕組みになっていますので、注意してください。

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。最低でも50億円、余裕を持って100億円はほしいところです。

楽天 日本株4.3倍ブルの純資産額は約716億円と、直近で、純資産総額が増加しています。未だリスクを好む投資家が多いことがよくわかります。規模としては問題ありません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

楽天 日本株4.3倍ブルの実質コストは1.403%とカテゴリー内ではかなり高いです。

後述しますが、ブルベア型ファンドは構造上、基準価額が下落する仕組みになっているため、コストが高いというのは致命的です。

| 購入時手数料 | 3.30%(税込)※上限 |

| 信託報酬 | 1.243%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.403%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

ブル・ベアファンドの構造上の注意点とは?

楽天 日本株4.3倍ブルは以下に示すように特徴的な値動きをします。

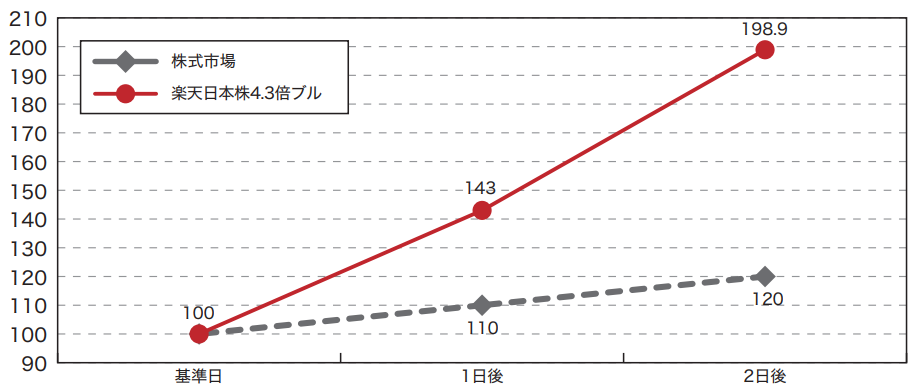

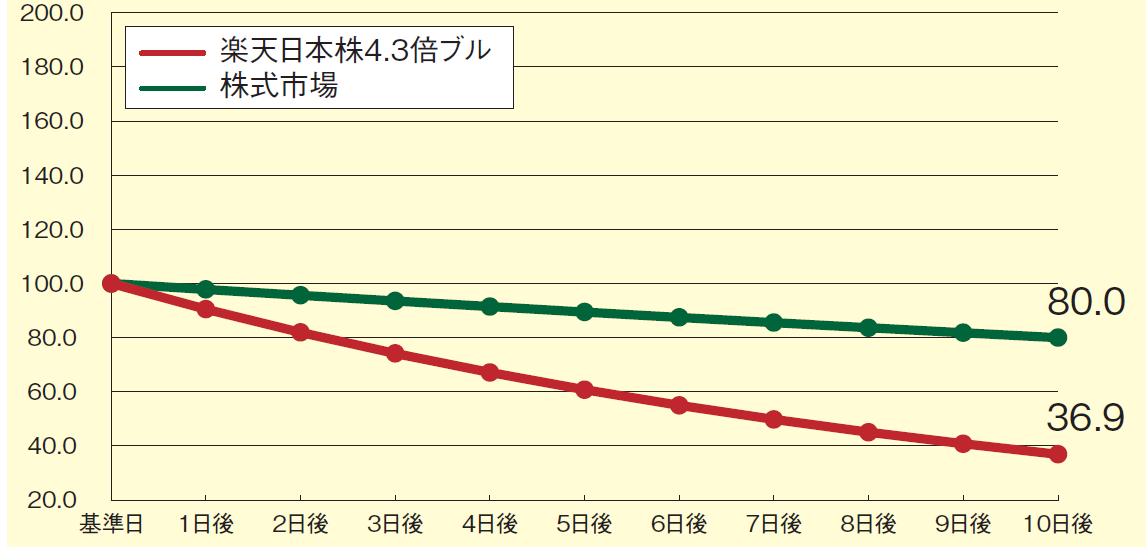

①株式市場が上昇を続けた場合

まず、一番わかりやすい株式が上昇を続けた場合を説明します。株式市場(緑)の上昇率に対して、楽天日本株4.3倍ブルは、4.3倍程度、基準価額が上昇します。

あくまでも前日比ですので、株式市場が前日から1%上昇したら、楽天日本株4.3倍ブルは4.3%上昇するということです。

※引用:交付目論見書

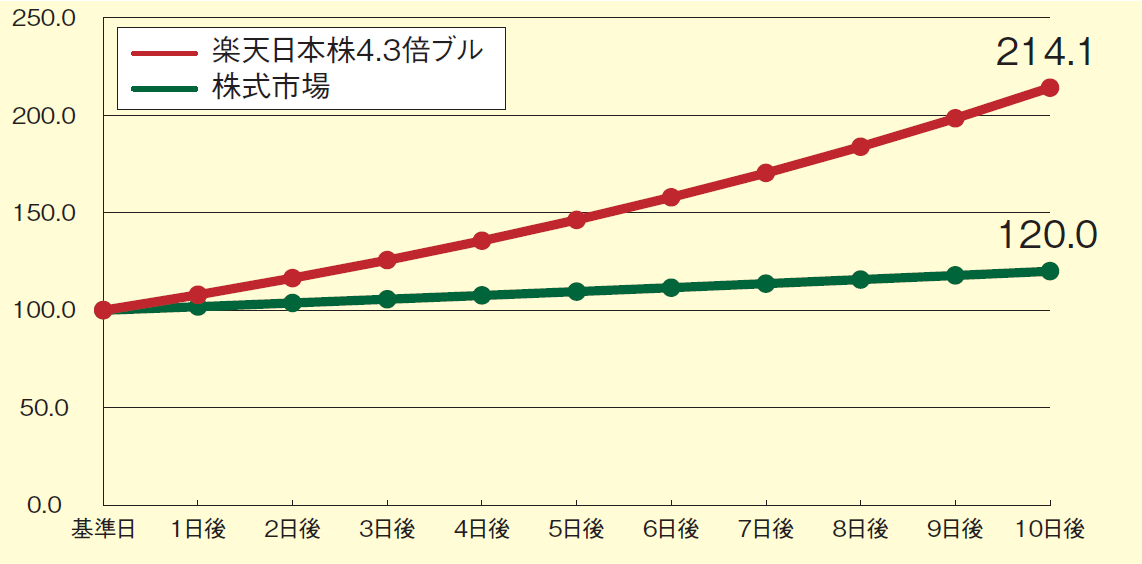

ただし、図のように10日後の基準価額の比較をしてみると、株式市場は20%の上昇に対して、楽天日本株4.3倍ブルは、複利効果により4.3倍以上、上昇していることがわかります。

※引用:交付目論見書

これが特徴の1つ目ですが、2日以上離れた日で比較をすると、上昇幅は4.3倍にならないのです。あくまで、前日との騰落率で見ると、4.3倍になるということです。

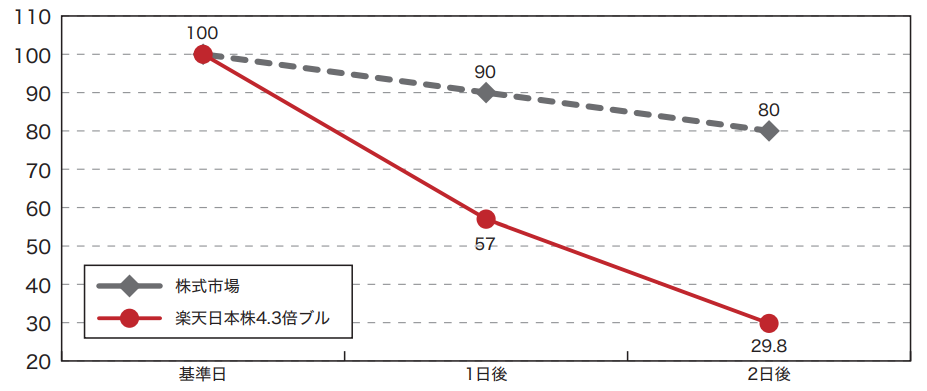

②株式市場が下落を続けた場合

こちらもシンプルですが、株式市場の下落率に対して、楽天日本株4.3倍ブルは4.3倍の下落をします。つまり、株式市場が前日から1%下落するのであれば、楽天日本株4.3倍ブルは4.3%下落するということです。

※引用:交付目論見書

ただし、こちらも前日からの下落率が4.3倍になるというだけで、10日が株式市場が20%ほど下落したときに、4.3倍下落していません。

あくまでも前日の下落率が4.3倍になるということです。

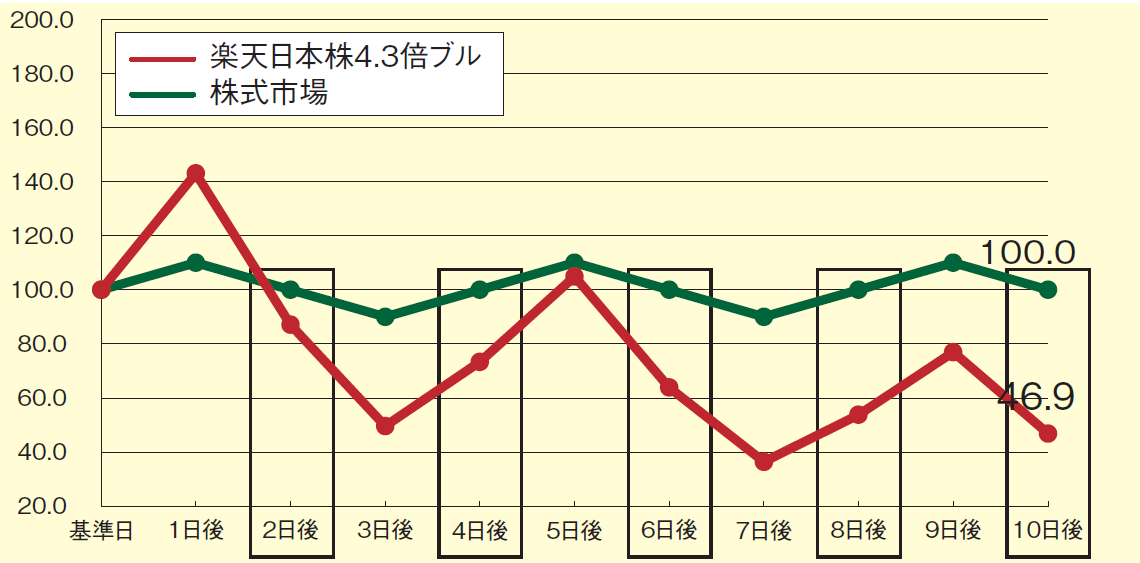

③±10%内で上下した時

この値動きが特に注意が必要です。図を見たほうがわかりやすいのですが、株式市場がプラスマイナス10%の範囲内で、上下に変動した場合、楽天日本株4.3倍ブルの基準価額は押し下げられるのです。

※引用:交付目論見書

つまり、楽天 日本株4.3倍ブルで利益を出すには、日経225が緩やかにでも上昇していかなければ、楽天日本株4.3倍ブルは徐々に下落することになります。ですので、基本は短期決戦の勝負で、くれぐれも長期で保有しようなどとは考えないでください。

基準価額をどう見る?

楽天 日本株4.3倍ブルの直近の基準価額は、2023年、2024年と大きく上昇していましたが、2024年の日本初のブラックマンデーで、70%以上の大暴落を引き起こしました。

それまで調子に乗って、楽天 日本株4.3倍ブルを買っていた人にとっては地獄だったと思いますが、こういうリスクがあるのがブル・ベアファンドの特徴です。

※引用:ウエルスアドバイザー

利回りはどれくらい?

楽天 日本株4.3倍ブルの直近1年のトータルリターンは+27.78%となっています。

| 平均利回り | |

| 1年 | +27.78% |

| 3年 | +18.94% |

| 5年 | +30.08% |

| 10年 | - |

※2024年9月時点

3年平均、5年平均利回りもプラスになっているので、優れたファンドのように見えますが、実際にはかなり大きく上下に基準価額が変動していますので、普通の人が保有できるようなファンドではない点は注意してください。

同カテゴリー内での利回りランキングは?

せっかく投資をするのであれば、同じカテゴリー内でも、優れたファンドに投資をするべきです。

楽天 日本株4.3倍ブルは株式ブル型カテゴリーに属しています。このカテゴリー内でのランキングを確認すると、1年、3年を除いて下位20%以下に位置しています。

このランキングの評価は分かれますが、いかに値動きが大きいかをよく物語っていますね。

| 上位●% | |

| 1年 | 69% |

| 3年 | 41% |

| 5年 | 13% |

| 10年 | - |

※2024年9月時点

年別のパフォーマンスは?

楽天 日本株4.3倍ブルの年別の利回りを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

100%近いリターンがあるので、これはすごい!と思ってしまいがちですが、マイナス50%の年もあるので、実際には大してプラスになっていません。

これだけ値動きが大きいとまず普通の投資家は精神的に耐えられませんし、大きな金額で投資をするのはまず無理ですね。

| 年間利回り | |

| 2024年 | +131.65%(1-6月) |

| 2023年 | +159.94% |

| 2022年 | ▲47.34% |

| 2021年 | +1.40% |

| 2020年 | +25.50% |

| 2019年 | +94.40% |

| 2018年 | ▲53.76% |

| 2017年 | +102.33% |

| 2016年 | ▲38.71% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスうファンドとのパフォーマンス比較

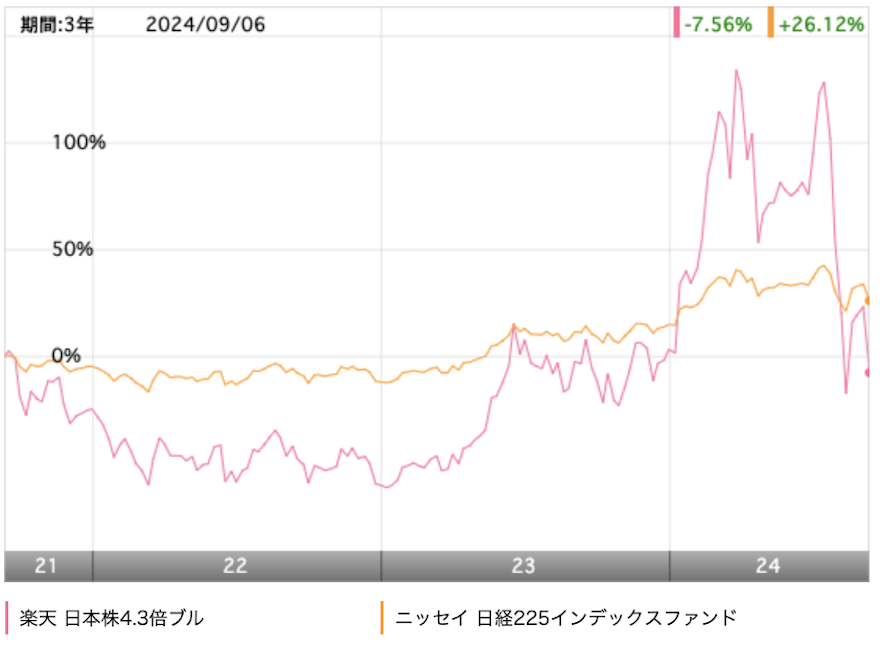

高いリスクを取るのであれば、日経平均に連動するインデックスファンドよりもパフォーマンスが優れていなければ、投資するに値しません。

そこで日経225と連動するニッセイ 日経225インデックスファンドと比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、楽天日本株4.3倍ブルの値動きが大きすぎて、ニッセイ日経225インデックスファンドの値動きが非常に緩やかに見えますが、一見、非常に運用がうまく行っているように見えた楽天日本株4.3倍ブルも普通のインデックスファンドにパフォーマンスで負けています。

エントリーするタイミングが悪くなければ、大きな利益が期待できますが、タイミングが悪ければ、資産が半分以下になるので、少なくとも全力で投資をするのはやめてください。

| 楽天4.3倍ブル | ニッセイ日経225 | |

| 1年 | +27.78% | +20.41% |

| 3年 | +18.94% | +13.16% |

| 5年 | +30.08% | +15.19% |

| 10年 | - | +11.42% |

※2024年9月時点

最大下落率は?

標準偏差がわかれば、どの程度下落する可能性があるかはある程度予測できますが、実際にどれくらい下落したことがあるのか確認するほうがイメージが湧きます。

楽天 日本株4.3倍ブルの最大下落率は2016年に6カ月で▲71.41%下落しています。

| 期間 | 下落率 |

| 1カ月 | ▲46.32% |

| 3カ月 | ▲69.00% |

| 6カ月 | ▲71.41% |

| 12カ月 | ▲57.70% |

※2024年9月時点

さすがに70%の下落は大きすぎますね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

楽天 日本株4.3倍ブルの個人的評価まとめと今後の見通し

いかがでしたでしょうか?

前々から注意喚起はしていましたが、ブル型ファンドは一度急落をしてしまうと、そこから元の水準にまで戻すのは、至難の技です。

ポイント

調子のよいときは100%以上のプラスが出るため、目先の利益を追いかける投資家たちが集まってきますが、たいてい集まってくると、急落するのが楽天 日本株4.3倍ブルのようなファンドです。

現状は、超低コストのインデックスファンドにもパフォーマンスで負けてしまっているので、あえて、楽天 日本株4.3倍ブルを選択する理由がありません。

繰り返しになりますが、楽天 日本株4.3倍ブルへの投資は投資というよりもギャンブルに近いです。

たしかに、今の下落したタイミングで保有をすれば、大きなリタ―ンが得られるかもしれません。しかし、長期保有をしてしまうと、また大きく暴落するタイミングで大けがをします。

結局、低コストのインデックスファンドでコツコツ投資をいたほうが値動きも小さく着実に利益が積み増していくと思いますので、ぜひ健全な投資を心がけてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点