いちよしアセットマネジメントが設定・運用する、いちよし・中小型成長株ファンド『愛称:あすなろ』。

親会社のいちよし証券・グループ会社のいちよし経済研究所とともに伝統的に中小型・割安・成長株のリサーチに定評があり、それは大手金融機関のアナリストやファンドマネージャーたちも一目置くところです。

そのような同社の旗艦ファンドである本ファンドはどのようなものか、みていきましょう。

「いちよし 中小型成長株ファンド『あすなろ』って投資対象としてどうなの?」

「いちよし 中小型成長株ファンド『あすなろ』って持ってて大丈夫なの?」

「いちよし 中小型成長株ファンド『あすなろ』より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

いちよし 中小型成長株ファンド『あすなろ』の基本情報

投資対象は?

投資対象はいちよし中小型成長株マザーファンドを通じて、日本の中小型株式に投資しています。企業の成長性、株価水準の割安度合などをもとに銘柄を発掘していきます。

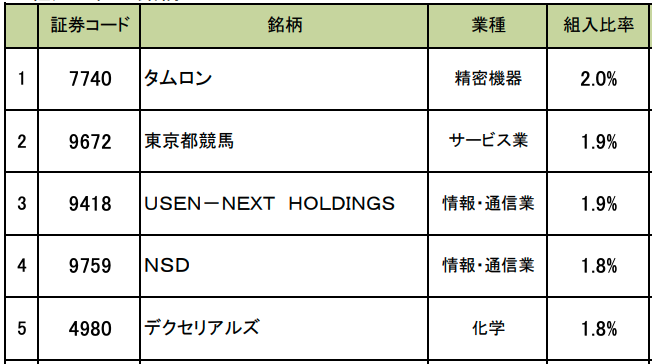

現在は、116銘柄に投資をしています。

1位のタムロンはカメラ用交換レンズの製造開発を行っています。2位の東京都競馬は地方競馬のインターネット投票システム「SPAT4」を運営しています。3位のUSEN-NEXT HOLDINGSは映像配信サービス、店舗向け音楽配信サービス等を展開しています。

あまりなじみのない企業が上位にランクインしているので、逆に面白いと言えるかもしれませんね。

※引用;マンスリーレポート

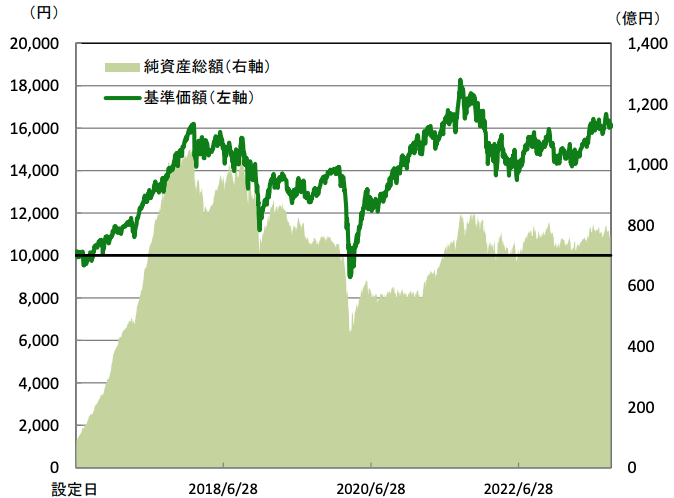

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額が少なければ、効率よく運用ができないため、コストが嵩みますし、運用会社としても運用に力を入れないため、パフォーマンスに影響が出てきます。

いちよし 中小型成長株ファンド『あすなろ』の純資産額は約758億円で、ピーク時の1,000億円の約4分の3にまで純資産が減少しています。それでも、758億円の規模がありますので、中小証券や第二地銀が販売会社の割には立派な水準と言えます。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

中小型成長株ファンド『あすなろ』の実質コストは1.668%とカテゴリー内ではかなり高いです。購入時手数料と合わせると、初年度は5%程度取られますので、購入には慎重にならざるを得ません。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.584%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.668%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

いちよし 中小型成長株ファンド『あすなろ』の評価分析

基準価額をどう見る?

いちよし 中小型成長株ファンド『あすなろ』の基準価額は、2021年末に大きく下落して以来、2022年、2023年と回復はしているものの、2021年の高値は更新できていません。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、いちよし 中小型成長株ファンド『あすなろ』の運用実績を見てみましょう。

直近1年間の利回りは+8.17%です。また5年平均利回りは1%以下とかなり苦しい戦いをしています。

他のファンドと比較をしてみなければわかりませんが、この時点であまり優れたファンドの印象はないですね。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +8.17% |

| 3年 | +6.18% |

| 5年 | +0.72% |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内中小型株式ファンドランキング

同カテゴリー内での利回りランキングは?

いちよし 中小型成長株ファンド『あすなろ』は、国内小型株の成長カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

いちよし 中小型成長株ファンド『あすなろ』は、直近1年、3年の利回りは平均以上ですが、5年平均は下位40%に入っており、あまり運用がうまくいっていません。

| 上位●% | |

| 1年 | 46% |

| 3年 | 23% |

| 5年 | 60% |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

いちよし 中小型成長株ファンド『あすなろ』の年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年は2桁のマイナスですが、それ以外の年ではプラスのリターンを出しています。一見すると悪くないパフォーマンスにも見えますが、同カテゴリー内では、下位40%の順位ですので注意が必要です。

| 年間利回り | |

| 2023年 | +9.19%(1-9月) |

| 2022年 | ▲12.30% |

| 2021年 | +13.77% |

| 2020年 | +4.78% |

| 2019年 | +17.30% |

| 2018年 | ▲22.57% |

| 2017年 | +38.87% |

| 2016年 | - |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

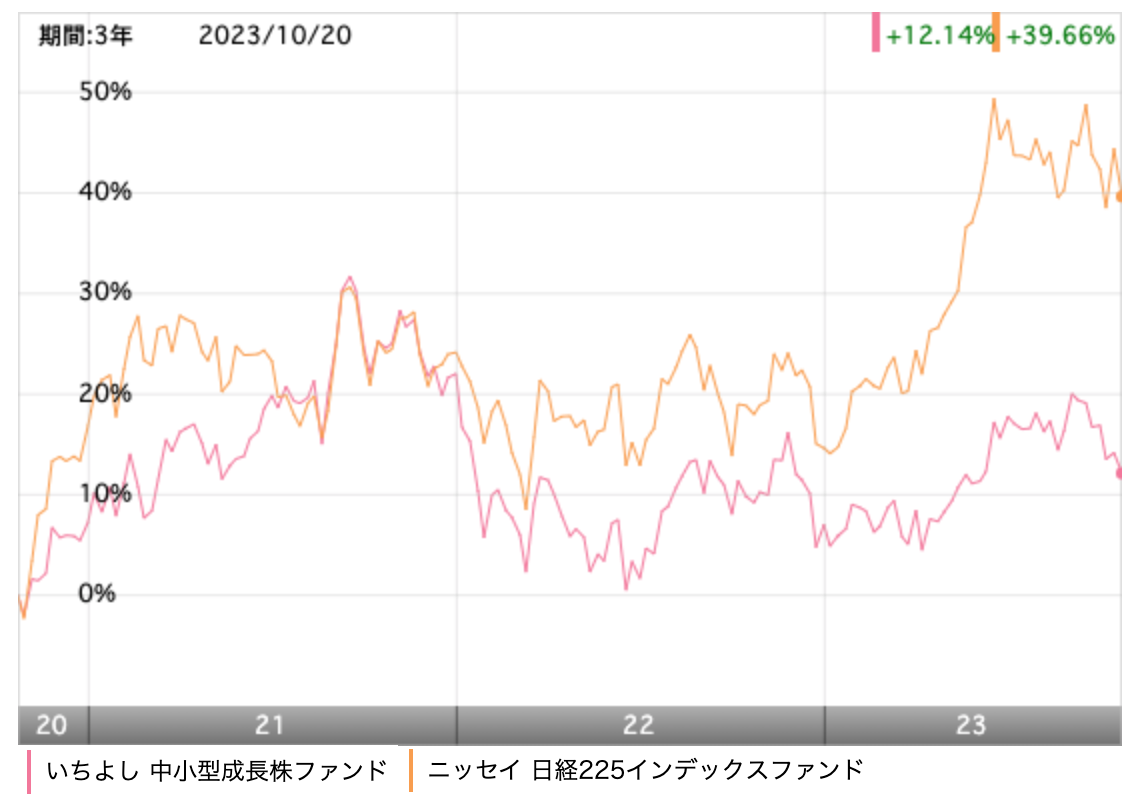

いちよし 中小型成長株ファンド『あすなろ』への投資を検討するのであれば、低コストのインデックスファンドよりパフォーマンスが優れていることは最低条件です。

今回は、日経225に連動するニッセイ 日経225インデックスファンドとパフォーマンスを比較してみます。

※引用:ウエルスアドバイザー

直近3年間のパフォーマンスは、ニッセイ 日経225インデックスファンドのほうが常に優れた成果を残しています。

より長期の利回りでも、インデックスファンドのほうが優れていますので、これでは投資をする気になれません。

| いちよし | ニッセイ 225 | |

| 1年 | +8.17% | +25.03% |

| 3年 | +6.18% | +13.02% |

| 5年 | +0.72% | +7.56% |

| 10年 | - | +9.99% |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較してから投資をしても、遅くはありません。

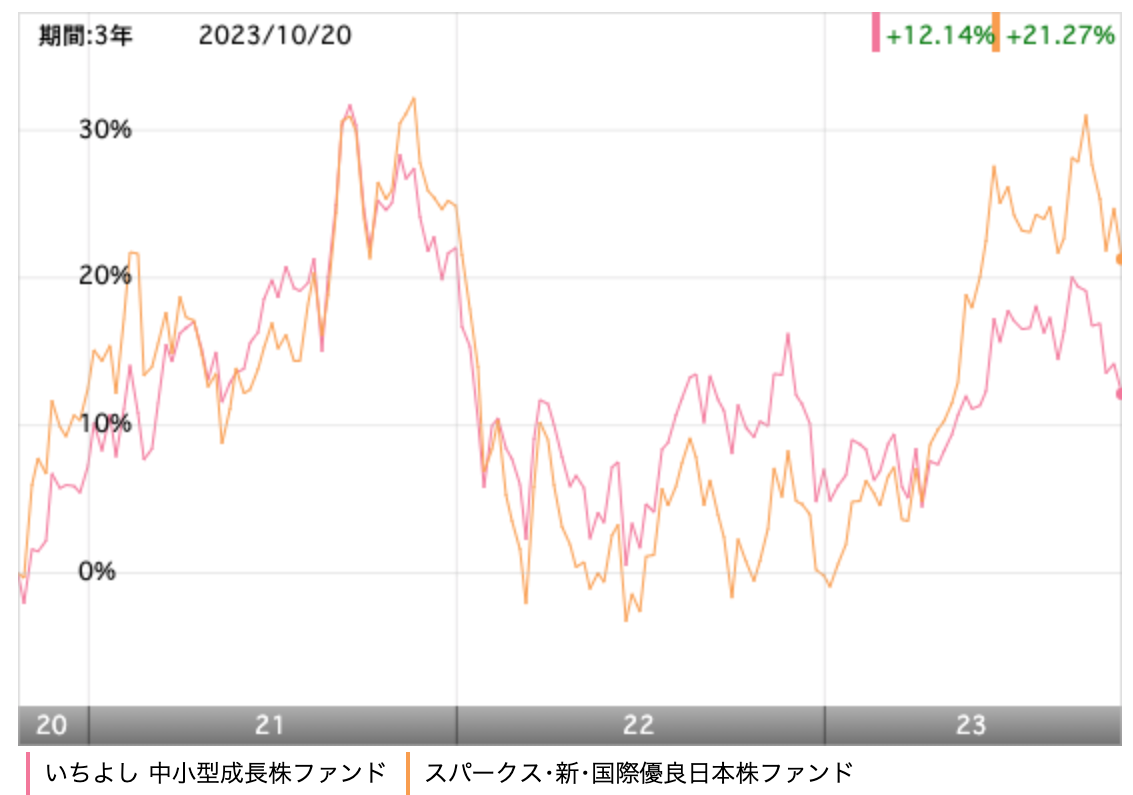

そこで、今回は、国内大型株カテゴリーで非常に優秀な成績を残しているスパークスの新国際優良株ファンド『厳選投資』と比較をしていみました。

※引用:ウエルスアドバイザー

直近3年間では、かなり競ってはいますが、厳選投資が上回っています。

より長期のパフォーマンスを見ても、厳選投資が上回っていますので、高いコストを支払うにしても厳選投資のほうがいいですね。

| いちよし | 厳選投資 | |

| 1年 | +8.17% | +27.48% |

| 3年 | +6.18% | +8.05% |

| 5年 | +0.72% | +5.79% |

| 10年 | - | +13.60% |

※2023年10月時点

最大下落率は?

いちよし 中小型成長株ファンド『あすなろ』に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここであすなろの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲15.64% |

| 3カ月 | ▲27.17% |

| 6カ月 | ▲21.30% |

| 12カ月 | ▲24.28% |

※2023年10月時点

最大下落率は2020年1月~3月の▲27.17%となっています。コロナショックの影響はやはり大きかったようです。

中小型株ファンドは大きなリターンが期待できる一方で、下落するときはかなり大きく下落しますので、そのリスクを理解した上で、投資をするようにしてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

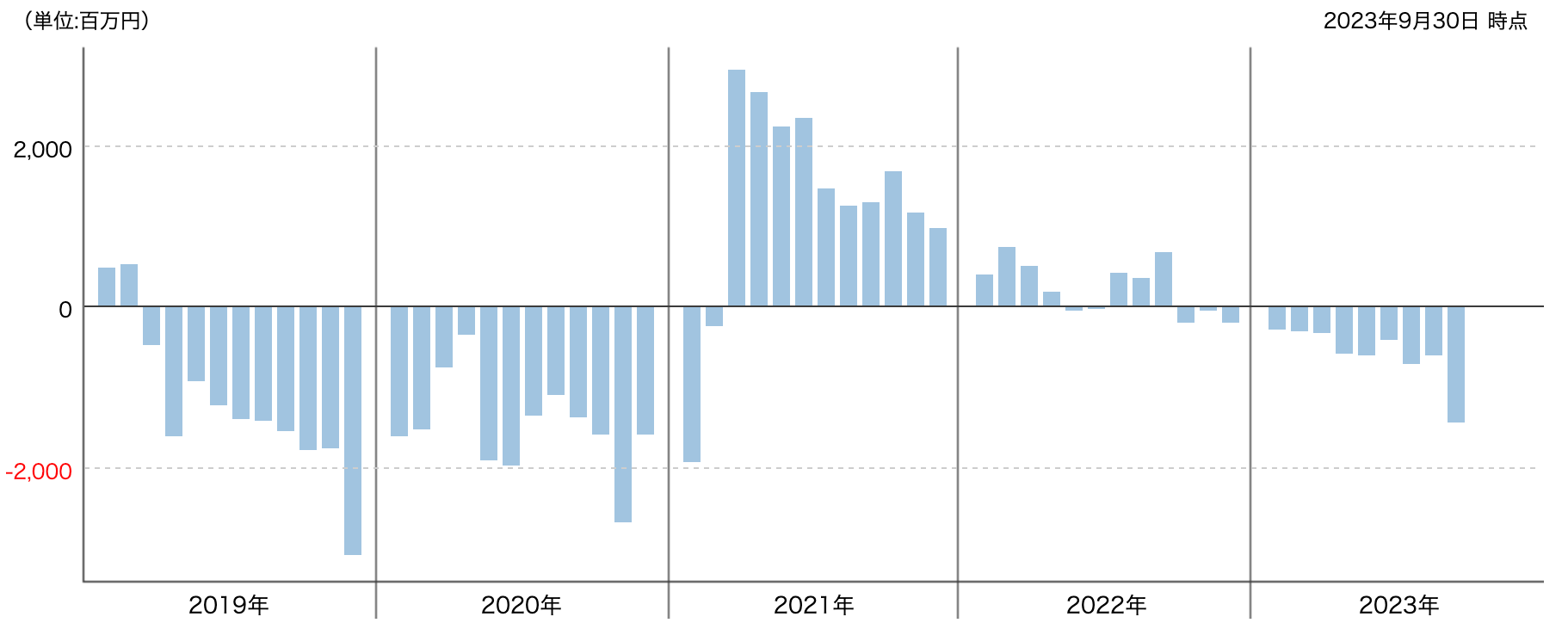

評判はどう?

中小型成長株ファンド『あすなろ』の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流出しているということは、それだけあすなろを解約している人が多いということなので、評判が悪いということです。

2021年には、資金が流入超過となりましたが、2022年以降また資金が流出超過に転じており、お世辞にも評判はいいと言えません。

※引用:ウエルスアドバイザー

中小型成長株ファンド『あすなろ』の評価まとめと今後の見通し

いかがでしょうか?

国内小型株と言えば、基準価額の変動は大きいものの、非常に優れたパフォーマンスのファンドも数多く存在しています。

しかし、あすなろは中小型株ファンドの中でもかなり運用がうまくいっていないファンドで、低コストのインデックスファンドにさえ、負けてしまっています。

ですので、あえて高いコストを支払ってまで、あすなろに投資をする価値はありません。

また、アクティブファンドで追加の収益を狙っていきたいのであれば、厳選投資をはじめ、それ以外にも非常に優れたファンドも実際に存在しています。

もちろん大半のファンドは検討するに値しませんが、優秀なファンドに投資ができれば、あなたの資産は一気に増えていくでしょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点