手を変え品を変え、またSDGs関連のファンドが登場しました。今回は、クリーンエネルギーや大気汚染防止、廃棄物処理やリサイクルなど環境産業のクリーンテック企業に投資をしていくファンドです。

「クリーンテック株式ファンドって投資対象としてどうなの?」

「クリーンテック株式ファンドって持ってて大丈夫なの?」

「クリーンテック株式ファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

クリーンテック株式ファンド(資産成長型)『愛称:みらいEarth S成長型』の基本情報

投資対象は?

クリーンテック株式ファンドの投資対象は日本を含む世界のクリーンテック関連企業の株式です。

クリーンテック関連企業とは、環境にやさしい輸送手段の利用、代替エネルギーへの移行、より健康的な食生活と持続可能な食料供給の実現、水資源の保全や再利用などを促す活動を事業の中心に据える企業です。

※引用:交付目論見書

※引用:交付目論見書

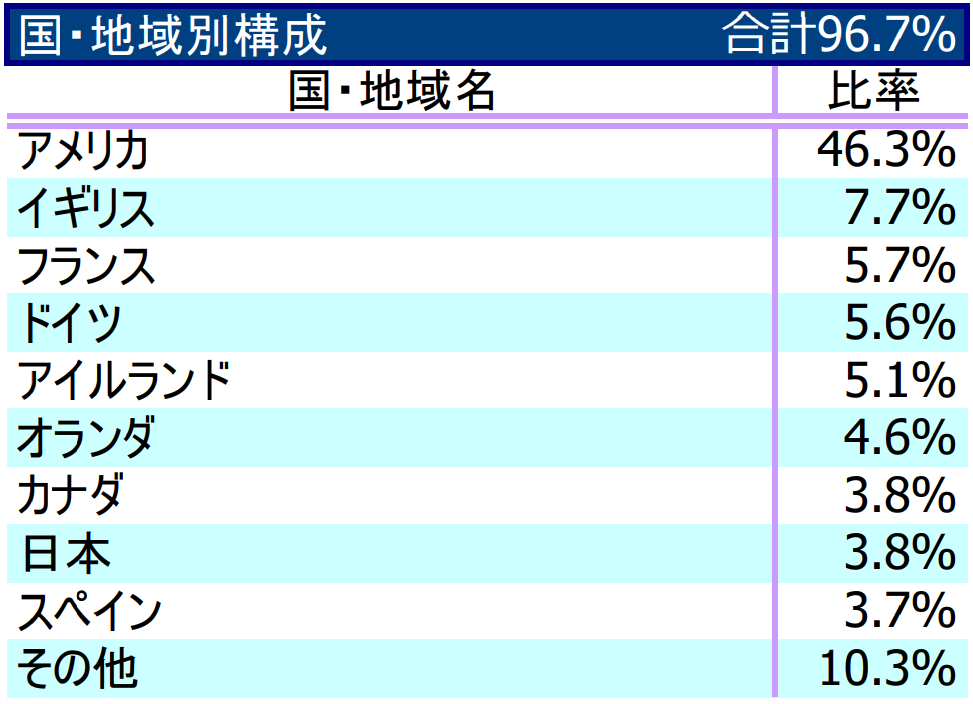

国別の組入れ比率を見てみると、アメリカが約45%で、欧州の比率がかなり高くなっています。全体的に先進国株式に投資をするファンドのようですね。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

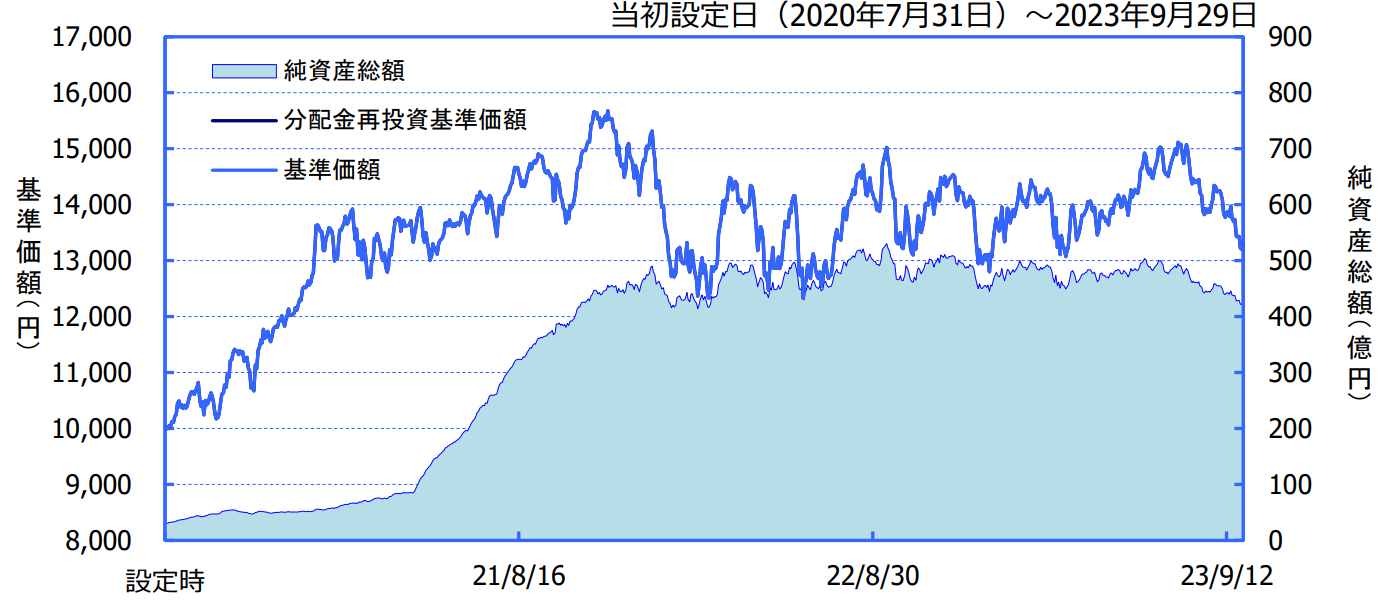

クリーンテック株式ファンドの純資産は約424億円となっており、着実に純資産を積み上げています。この規模であれば、まったく問題ないでしょう。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

クリーンテック株式ファンドの実質コストは1.72%です。実質的な運用をアクサ・インベストメントに委託していることもあって2%近くになっています。

ファンド・オブ・ファンズ形式だとどうしてもコストが割高になってしまいますので、投資も慎重にならざるを得ません。初年度は5%程度手数料がとられますので、気軽に投資をできるコスト構造にはなっていないですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.7171(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.72% |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

クリーンテック株式ファンド(資産成長型)『愛称:みらいEarth S成長型』の評価分析

基準価額をどう見る?

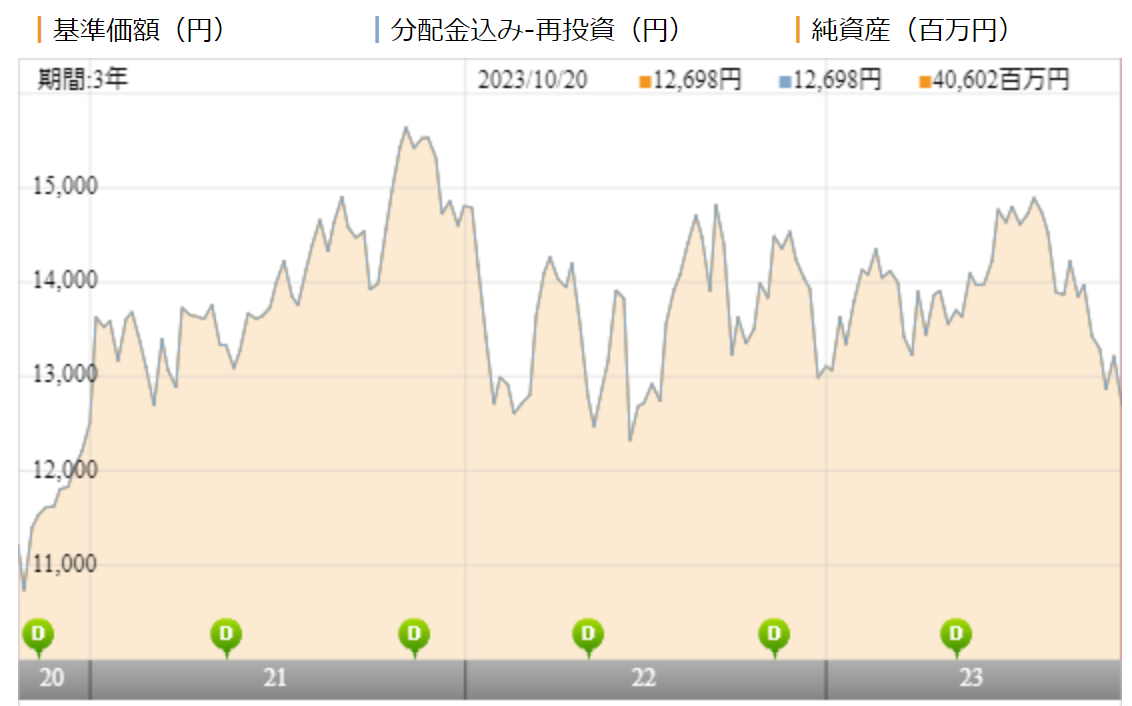

クリーンテック株式ファンドの基準価額を見てみましょう。2021年以降は、上下に変動しつつもほぼ横ばいの状態です。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、クリーンテック株式ファンドの利回りを見ていきます。

直近1年間の利回りは0.42%となっています。3年平均利回りは悪くなさそうですが、直近は全く運用がうまくいってないようですね。

ただ、この時点でいいか悪いか判断しないようにしてください。他のファンドと比較をしてから投資判断するようにしましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +0.42% |

| 3年 | +7.77% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

クリーンテック株式ファンドは日本を含むグローバル株式カテゴリーに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

クリーンテック株式ファンドは、3年平均利回りでも下位20%にランクインしており、他にもっと優れたファンドが多数あることがわかります。

| 上位●% | |

| 1年 | 97% |

| 3年 | 80% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

クリーンテック株式ファンドの年別の運用パフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

運用期間が短いので、判断はしづらいですが、株式ファンドであれば、これくらいの上下はよくある水準です。

| 年間利回り | |

| 2023年 | +2.29%(1-9月) |

| 2022年 | ▲13.10% |

| 2021年 | +20.08% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

クリーンテック株式ファンドに投資を検討しているのであれば、より低コストのインデックスファンドとのパフォーマンスは比較しておいて損はありません。

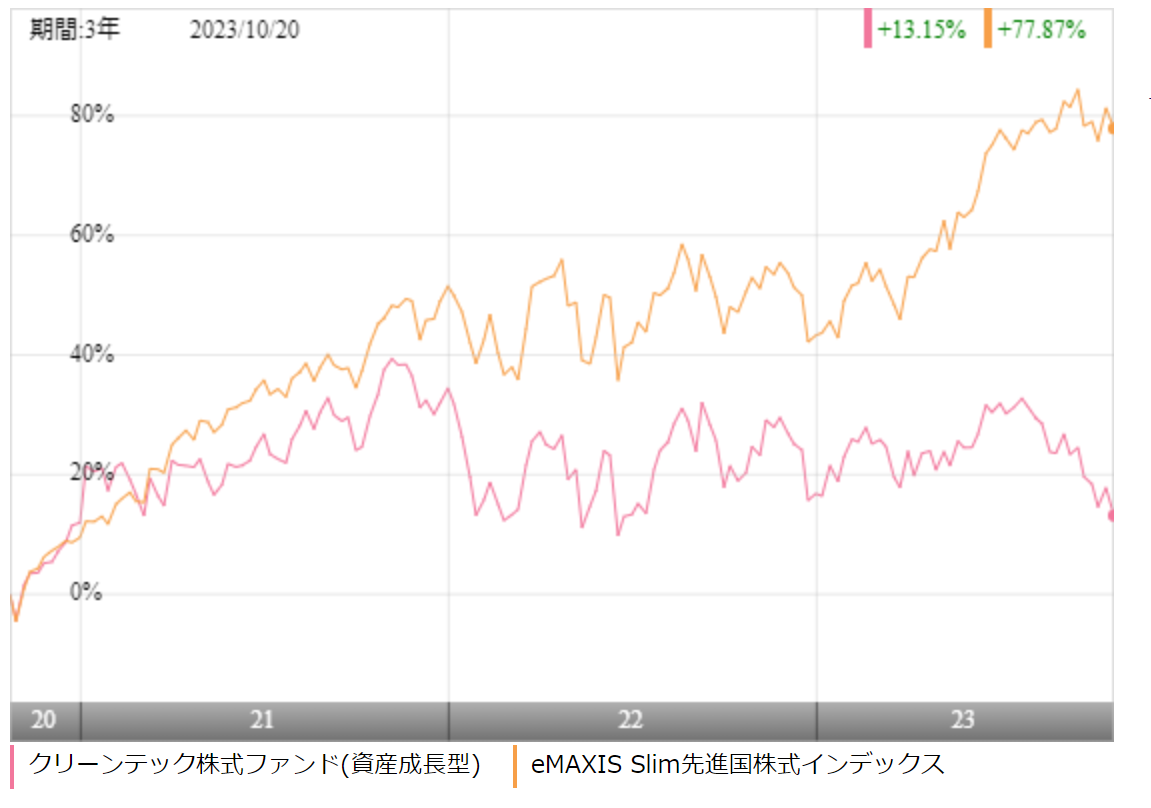

クリーンテック株式ファンドは米国や欧州株など先進国株式に幅広く投資をしていることから、MSCIコクサイに連動するeMAXIS Slim 先進国株式インデックスとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS Slim先進国株式インデックスのパフォーマンスが勝っています。

まだ運用期間が短いので判断できませんが、低コストのインデックスファンドにここまで負けてしまうと、投資する価値があるとは言えません。

| クリーンテック | Slim先進国株式 | |

| 1年 | +0.42% | +24.67% |

| 3年 | +7.77% | +22.16% |

| 5年 | - | +13.93% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとの利回り比較

クリーンテック株式ファンドに投資を検討しているのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

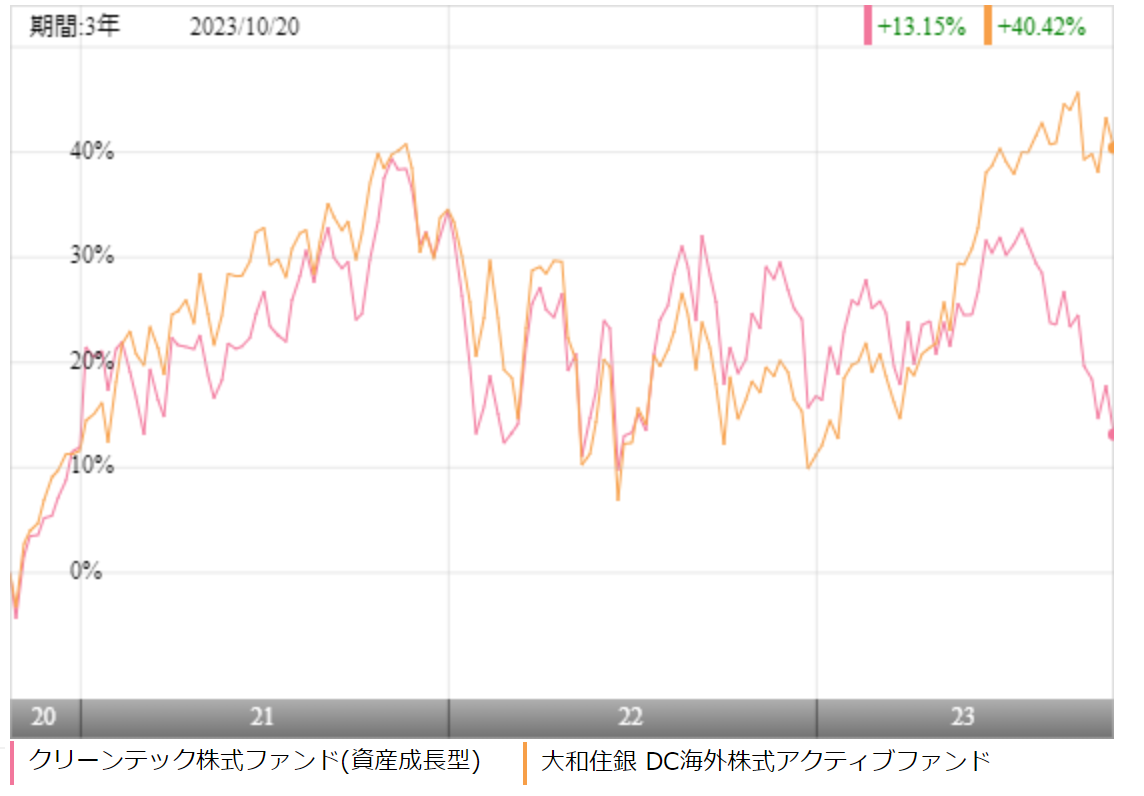

そこで、今回は先進国株式をアクティブ運用している大和住銀DC海外株式アクティブファンドとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、競っている時期もありますが、2023年にクリーンテック株式ファンドが大きく差をつけられてしまいました。。

大和住銀 DC海外株式アクティブファンドは長期の利回りも優れているので、これではクリーンテック株式ファンドに投資をするメリットがありませんね。

| クリーンテック | 大和DC海外 | |

| 1年 | +0.42% | +24.67% |

| 3年 | +7.77% | +13.25% |

| 5年 | - | +13.76% |

| 10年 | - | +14.90% |

※2023年10月時点

最大下落率は?

投資をするにあたって、気になるのが「このファンドはどの程度下落することがあるのか」という点でしょう。標準偏差である程度は理解できるものの、やはり実際の下落幅をみたほうが心構えができます。

それではクリーンテック株式ファンドの最大下落率を見ていきましょう。

| 期間 | 下落率 |

| 1カ月 | ▲15.36% |

| 3カ月 | ▲17.24% |

| 6カ月 | ▲14.96% |

| 12カ月 | ▲13.10% |

※2023年10月時点

クリーンテック株式ファンドの最大下落率は2021年11月~2022年1月の3カ月間で17.24%となっています。まだ運用期間が短いこともあり、これくらいの下落で済んでいますね。

ただ、実際には30~40%下落することもあるので、ご注意ください。

評判はどう?

続いて、クリーンテック株式ファンドの評判を見てみましょう。

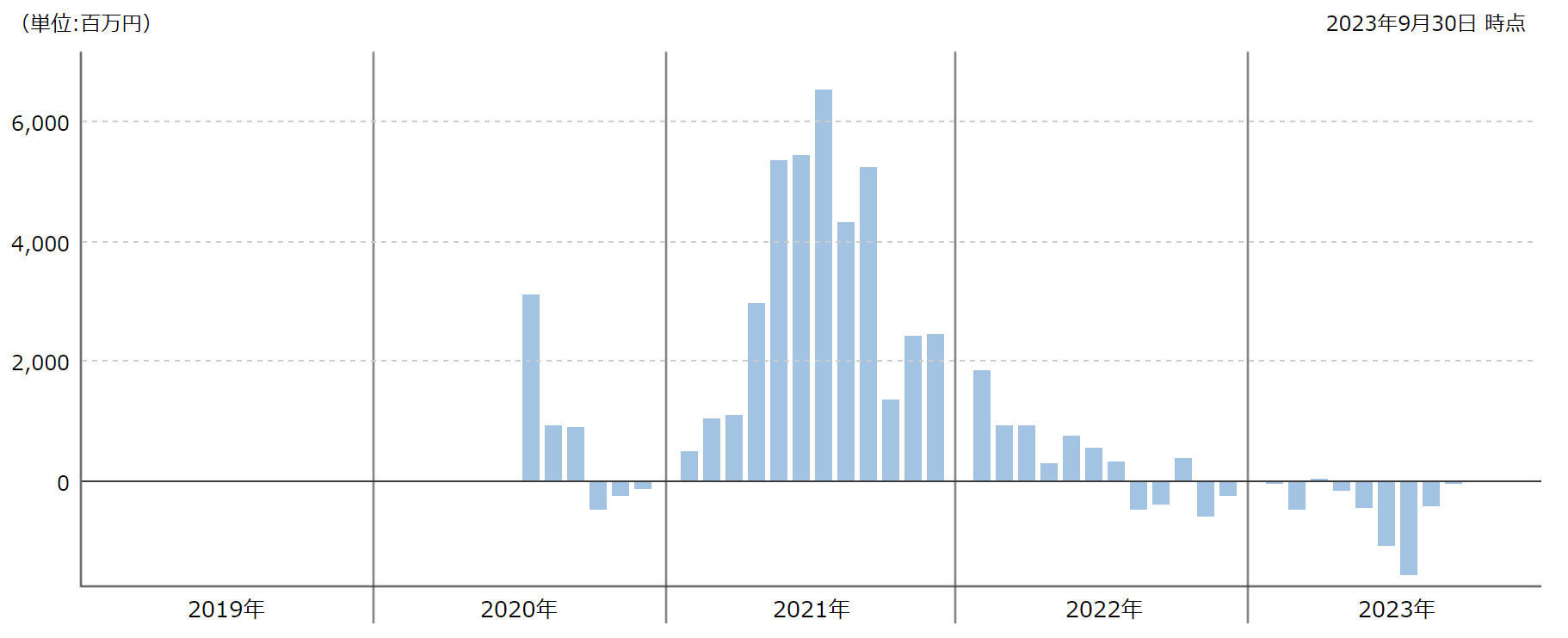

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

クリーンテック株式ファンドはパフォーマンスはお世辞にも優れているとは言えないのですが、2022年までは流入が続いていました。

さすがにこのパフォーマンスを見かねて、2023年以降は流出が続いていますね。

※引用:ウエルスアドバイザー

クリーンテック株式ファンド(資産成長型)『愛称:みらいEarth S成長型』の評価まとめと今後の見通し

いかがでしょうか?

近年ではSDGs関連のファンドが次々と設定されており、クリーンテック株式ファンドもまさにその流れに乗って、設定されたファンドです。

たしかに、持続可能な社会を実現するために各国が長期的な目標を掲げて、取り組みをはじめており、自分の投資をした資金が環境改善に役立ち、かつ自分にも収益が入ってくるのであれば、悪くないと思います。

ただ、パフォーマンスという意味では、eMAXIS Slim先進国株式インデックスに大きく差をつけられてしまっており、なかなか社会貢献とリターンの両面で優れたファンド運営というのは難しいようです。

少なくともeMAXIS Slim先進国株式インデックスに大差ないパフォーマンスで運用ができないとあえて投資をしようとは思いませんね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点