2018年の7月末307億円社債買い入れが約定し、運用が

スタートしたゴールドマン・サックス社債/国際分散

投資戦略ファンド。

単位型であるため、あとから追加購入できませんが、

非常に人気だったことから、2018年10月以降、ほぼ

毎月新規設定されており、すでにプライムoneシリーズ

全体で、3000億円を超えています。

現在では以下のようなラインナップとなっています。

| ファンド名 |

| プライムOne 2018-07 |

| プライムOne 2018-09 |

| プライムOne 2018-10 |

| プライムOne 2018-11 |

| プライムOne 2018-12 |

| プライムOne 2019-01 |

| プライムOne 2019-02 |

| プライムOne 2019-03 |

| プライムOne 2019-04 |

| プライムOne 2019-05 |

| プライムOne 2019-06 |

| プライムOne 2019-07 |

| プライムOne 2019-08 |

| プライムOne 2019-10 |

| プライムOne 2019-11 |

| プライムOne 2019-12 |

| プライムOne 2020-01 |

| プライムOne 2020-03 |

※2020年4月時点

元本確保という仕組み自体が国内ではまだ浸透していませんが、

リスクを極力取りたくないという投資家には、変なバランス

ファンドや債券ファンドよりも魅力的です。

目論見書を見ても、ぱっと理解できない人が多いかと思い

ますので、今日はプライムOneシリーズを独自目線で

分析していきます。

プライムOneシリーズ(2018-07~2020-03)の基本情報

投資対象は?

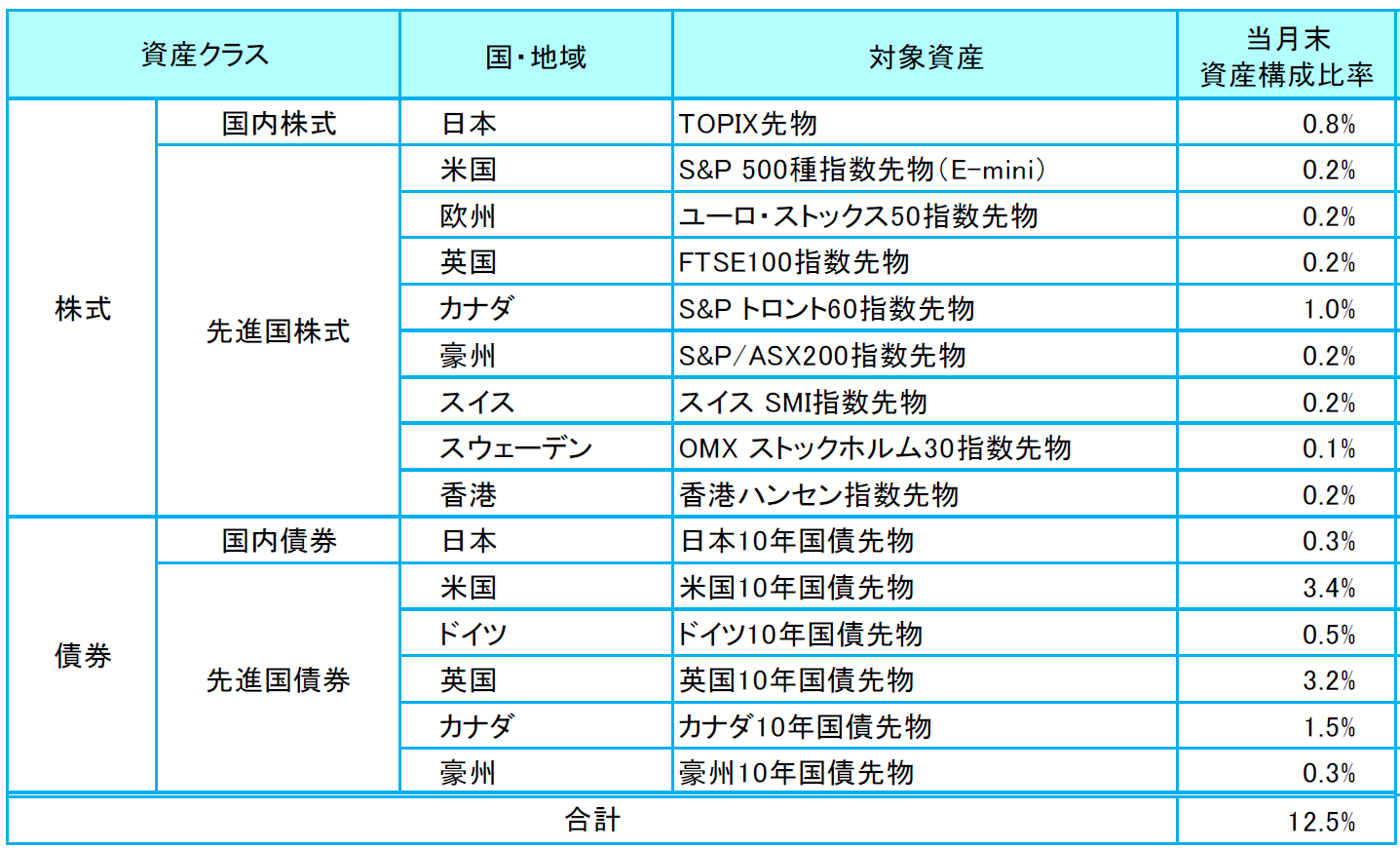

投資対象の大部分は、ゴールドマン・サックスが発行する

円建債券に投資をしていきます。

そして一部の資金で株価指数先物(日本、米国、欧州、

カナダ、英国等)や債券先物(日本、米国、ドイツ、英国、

カナダ、豪州)に投資をしていきます。

2020年4月時点の国際分散投資戦略の資産配分比率は以下の

ようになっています。

注目すべきは対象資産がすべて先物になっているということです。

そして、もともとは債券先物の比率がかなり高くなっていた

のですが、コロナショックの影響もあり、投資比率自体を

かなり下げています。

※引用:マンスリーレポート

運用の仕組みは?

たぶん一番気になるのが、元本確保の仕組みだと思いますが、

実はそこまで複雑なことをやっているわけではありません。

例えば、クーポン3%の債券があったとします。クーポンと

いうのは利率だと思ってください。

そうすると、10年後に100万円貯めるには今現在、この債券を

いくら買っておけばよいでしょうか?

毎年3%の利率が10年で、30%あなたの資産は増えることになります

ので、100万÷1.3=約77万円ということになります。

つまり、77万円債券を買っておけば、10年後の100万円は

確保できるということになります。

今回のプライムOne2019-03でいえば、あなたが100万円を

投資したとすると、そのうち77万円はゴールドマンサックス

社債を購入する費用にあたられ、

将来の100万円を確保しにいき、残りの23万円で指数先物に

レバレッジをかけて投資をして、追加の利益を狙っていく

という仕組みなのです。

一見、リスクがない運用のように思えますが、ゴールドマン・

サックスが倒産して、債券が紙くずになってしまうとあなたの

資産は消えてなくなります。

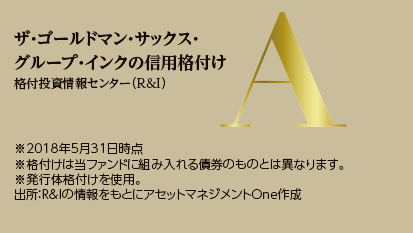

ですので、ゴールドマン・サックス・ファイナンス・コープ・

インターナショナルが発行する社債の信用格付けを必ず調べて

おく必要があります。

それでは実際に格付を調べてみましょう。

格付投資情報センター(R&I)の格付によれば、Aの評価を

受けています。

確かに高い評価を受けていそうなことはわかりますが、さて

問題はこのAという評価がどの程度安心できるものなのかと

いうことです。

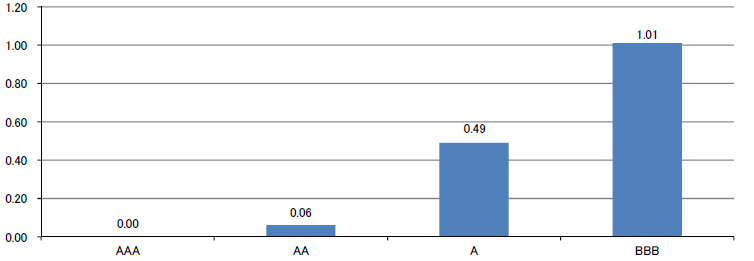

格付投資情報センター(R&I)の格付評価別のデフォルト率

(5年間単位)を見てみると、A評価を受けている企業が5年間

でデフォルトする確率は0.49%となっています。

ゴールドマン・サックス社債/国際分散投資戦略ファンドは

10年間なので、それでも1%いかない程度しかデフォルトリスク

はありません。

100%大丈夫とはもちろんいえませんが、デフォルトの心配は

ほぼしなくてよいでしょう。

合わせて読みたい記事はこちら

実質コストは?

つづいてプライムOneシリーズの実質コストを見てみましょう。

私たちが支払うコストには、目論見書に記載の信託報酬以外に、

株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなる

のが通例で、実際にかかる実質コストをもとに投資判断をしなければ

なりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

信託報酬が0.378%というのは一見かなり安く見えますが、

プライムOneシリーズには実績連動型の成功報酬として、

利益に対して10.8%手数料が取られる設計となっています。

国際分散投資戦略で収益を追求していく部分はリスク3%程度で

運用すると記載されていますので、だいたいコストとして、

0.3%ほどは上乗せられるイメージを持ってくとよいかと思います。

| 購入時手数料 | 1.62%(税込) |

| 信託報酬 | 0.378%(税込) |

| 信託財産留保額 | 0.3% |

実質コスト以外にも、多くの投資家が気づいていない

投信運用での成果を出すのに妨げとなる間違った考え方

をまとめました。参考にしてください。

無料ファンド相談から見えた。多くの人が気づいていない投信運用で成果を阻む9つの誤り

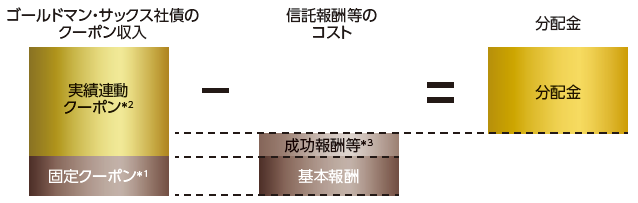

分配金の仕組みは?

プライムOneシリーズは10年後の元本は確保されていますが、

債券部分以外でしっかり収益が出せなければ、投資をする

意味がありません。

そして、収益は毎年1回の分配金の形であなたに支払われます。

下図で言うと、指数先物の運用で増えた収益が下図の実績連動

クーポンに該当する部分です。

そして、実績連動クーポンから成功報酬10.8%取られた残りが

あなたへの分配金となります。

固定クーポンと書かれている部分が非常にわかりにくいの

ですが、これは社債の利息の一部を基本報酬として、アセ

マネOneがもらいますよという意味です。

あなたへの報酬ではないので勘違いしないでください。

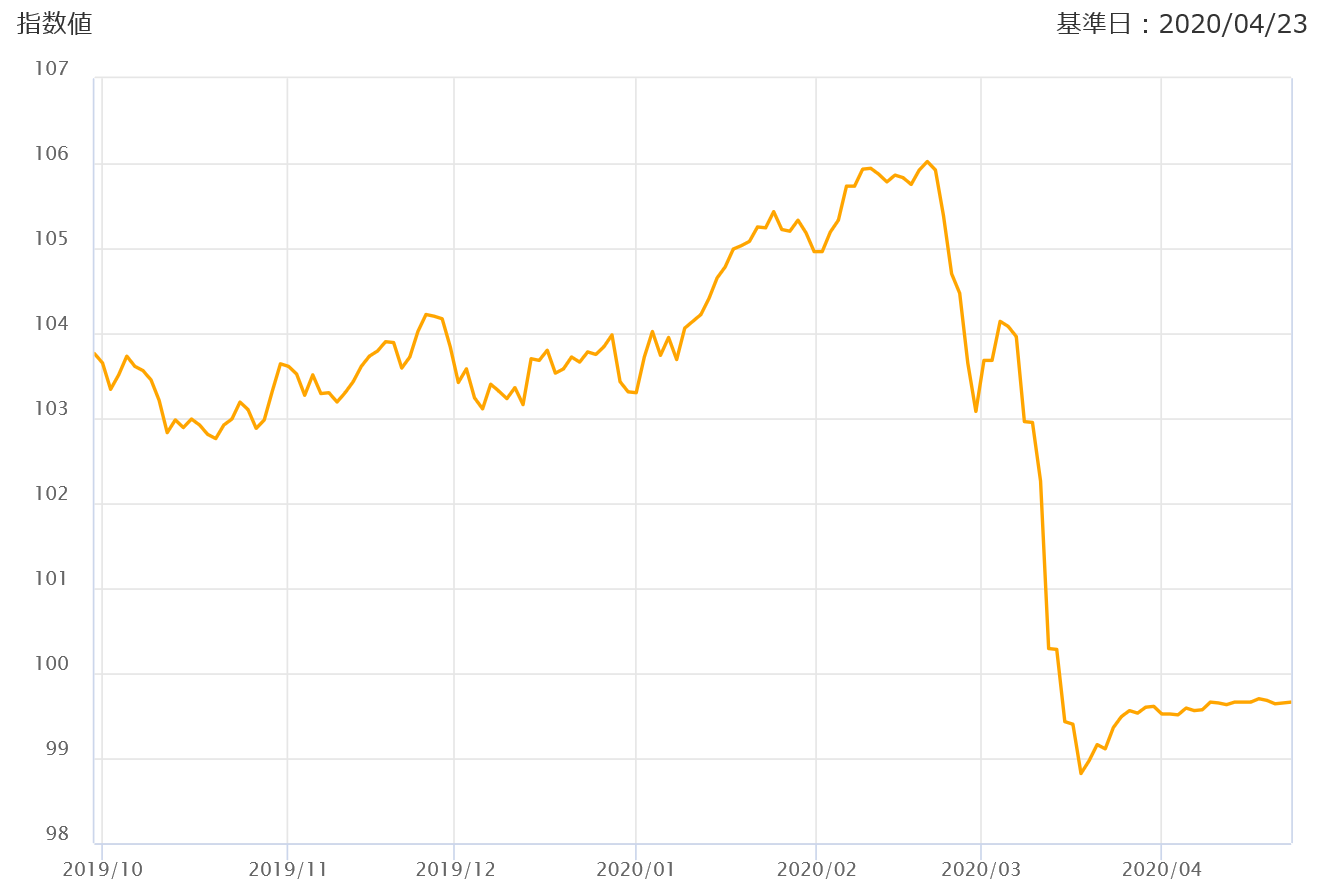

指数の推移は?

プライムOneシリーズで非常に重要になってくるのは、ただ10年間

ゴールドマン・サックス社債を保有しつづけても元本しか戻ってきません。

指数先物を使った国際分散投資戦略部分でしっかりと収益を

あげなければ、投資する意味がないということです。

それでは、国際分散投資戦略の指数がどのような推移をして

いるか見てみましょう。

2018年8月以来の推移は以下のようになっています。コロナ

ショックで10%近く下落して以来、ポートフォリオの中身を

変更したのだと思いますが、株式市場が反発している中で、

リスク回避を重視しすぎたせいで、ほとんど反発せずに

底辺を推移してしまっています。

この下落分をもとの水準にまで取り戻すには相当の時間が

必要でしょう。

プライムOne シリーズごとの基準価額

プライムOneシリーズは設定時期によって、当然パフォーマンスが

変わってきます。ここでは、ファンドごとのパフォーマンスを

見てみましょう。

ほとんどどのファンドでもしっかりとプラスのリターンを維持

できていることがわかりますね。

| ファンド名 | パフォーマンス |

| プライムOne 2018-07 | ▲5.58% |

| プライムOne 2018-09 | ▲6.47% |

| プライムOne 2018-10 | ▲4.88% |

| プライムOne 2018-11 | ▲5.18% |

| プライムOne 2018-12 | ▲3.94% |

| プライムOne 2019-01 | ▲5.75% |

| プライムOne 2019-02 | ▲6.29% |

| プライムOne 2019-03 | ▲7.65% |

| プライムOne 2019-04 | ▲7.64% |

| プライムOne 2019-05 | ▲7.81% |

| プライムOne 2019-06 | ▲8.63% |

| プライムOne 2019-07 | ▲8.63% |

| プライムOne 2019-09 | ▲9.20% |

| プライムOne 2019-10 | ▲8.78% |

| プライムOne 2019-11 | ▲8.82% |

| プライムOne 2019-12 | ▲8.72% |

| プライムOne 2020-01 | ▲9.43% |

| プライムOne 2020-03 | ▲3.40% |

※2020年4月時点

まとめ

いかがでしたでしょうか?

実は、アセマネOneは①満期償還時に円建てで元本確保を

目指すこと。②国際分散投資戦略によるリタ―ンの獲得

を目指すことの両方を同時に追求するプライムOneシリーズ

の仕組みの特許を取得しました。

元本確保型というのは投資家にとって、とても魅力的に

見えますので、今後も安定して投資家が流入してくると

予想してのことでしょう。

ただし、元本確保というのは、元本保証とは違います。

よく勘違いする人がいるので、注意してください。10年後に

元本を確保できる仕組みにはなっているけれど、想定外の

ことが起これば、保証はできません。というニュアンスに

近いと思っておいてください。

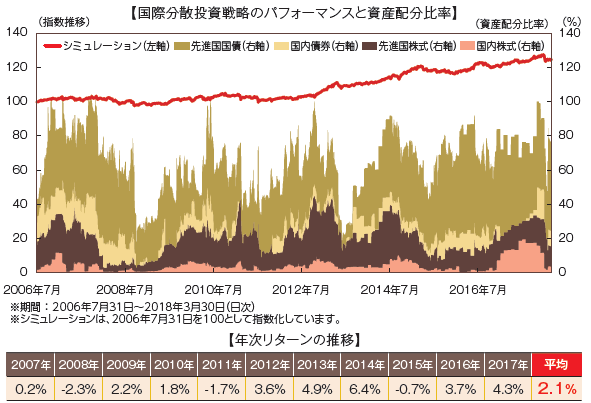

そして、プライムOneシリーズにおいては、国際分散投資戦略

で積極的に運用をしていく部分のパフォーマンスが非常に重要

となります。

過去の運用シュミレーションでは、下図のように10年間で

平均2.1%という結果が出ているようです。

ただ、あくまでも過去のデータなので、あまりあてにしすぎない

でください。

今回も購入単位が大きいことと、10年間資金がロックされるという意味で、

多くの投資家が対象にはならないかもしれませんが、余剰資金があり、

10年間寝かせておいてもよい資金がある人にとっては魅力的な投資先と

なるのではないでしょうか。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点