最近流行りの8資産への分散投資だけでなく、リスクも一定範囲内に抑えることで、投資初心者の心を鷲づかみにした『しあわせの一歩』。

正直、私個人としては、リスクを抑えて高いコストを支払うことに対して批判的な目で見ていますが、経験の浅い投資家からすると魅力的に映るのでしょう。

今日は、リスク抑制世界8資産バランスファンド『しあわせの一歩』について徹底的に分析していきます。

「しあわせの一歩って投資対象としてどうなの?」

「しあわせの一歩って持ってて大丈夫なの?」

「しあわせの一歩より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

リスク抑制世界8資産バランスファンド『しあわせの一歩』の基本情報

投資対象は?

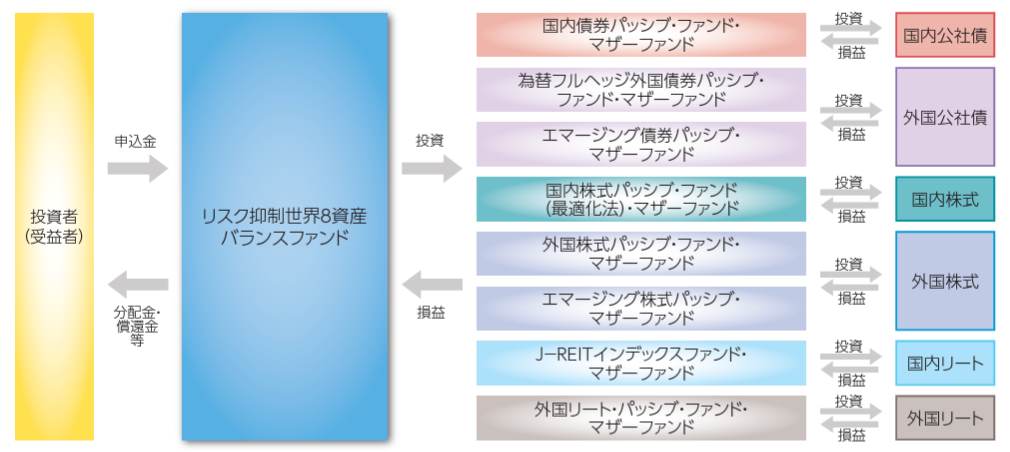

まず、しあわせの一歩の投資対象は、国内外の8資産に分散投資を行い、中長期的に安定的なリターンの獲得を目指します。ファミリーファンド方式を採用しており、下記のようにパッシブファンドで構成されています。

※引用:交付目論見書

運用の特徴は?

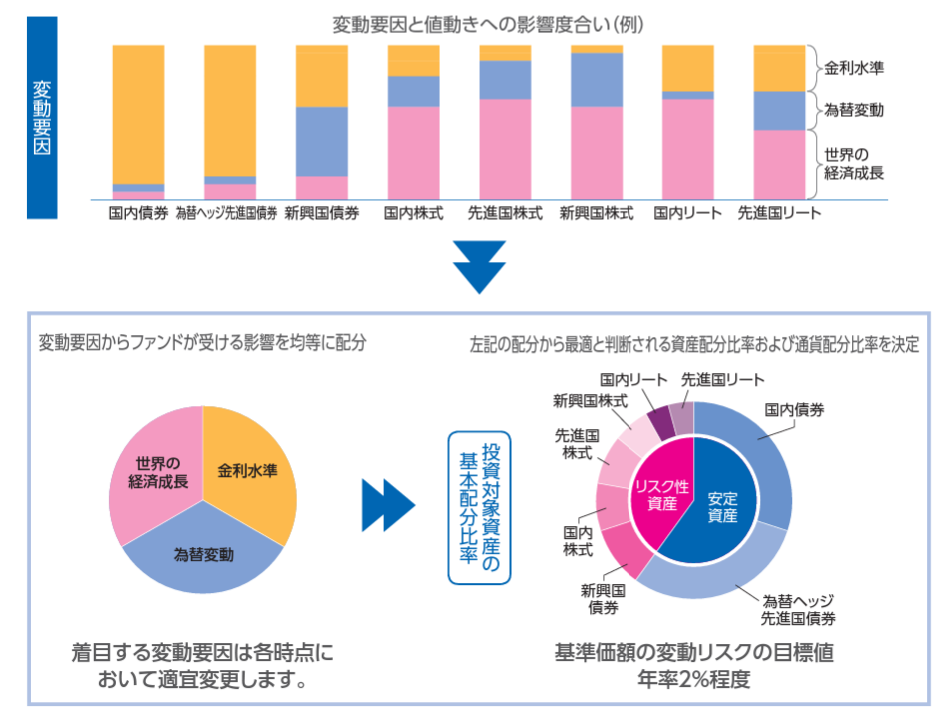

運用の大きな特徴として、ポートフォリオの変動リスクを年率2%程度に抑えた安定的な運用を行います。

どのように抑えるのかということですが、下図のように、各アセットクラスごとに、価格の変動要因が違いますので、価格変動の要因となる事象を均等に配分することで、分散効果が最大化するように比率を調整しています。

※引用:交付目論見書

リスク2%ということなので実際は下図のように国内債券や先進国債券のポジションで約6割程度の運用がされます。

コロナショック時は機動的なポートフォリオの組み換えに成功しており、損失をかなり少額に抑えられていたのですが、それ以降はかなり悲惨な運用となっています。リスクパリティ戦略をうまく活用できている代表的なファンドだと思っていただけに直近のパフォーマンスは残念で仕方ありません。

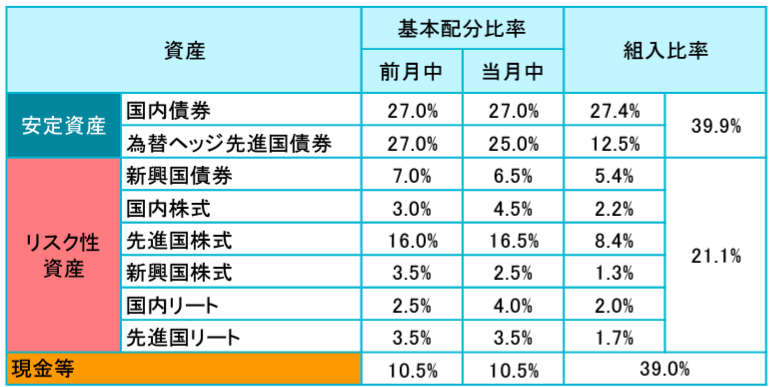

現在のポートフォリオを見てみると、基本配分比率にたいして、組み入れ比率が大きく変更されています。

先進国債券の比率が下がり、現金ポジションの比率が高まっていますが、これは金利上昇により債券価格の下落に備えたためだと思われます。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

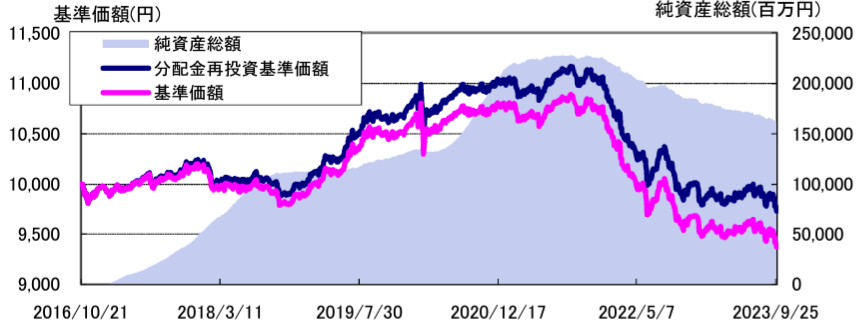

リスク抑制世界8資産バランスファンド『しあわせの一歩』は未だに1600億程度集まっており、リスクを敬遠しがちな日本の投資家にとても人気が高いようです。規模としては全く問題ありません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

リスク抑制世界8資産バランスファンド『しあわせの一歩』の実質コストは0.779%となっており、通常のアクティブファンドよりコストは低いですが、実際このファンドが購入しているのは、超低コストのインデックスファンドなので、それを考慮すると決して安いとは言えません。

| 購入時手数料 | 1.10%(税込)※上限 |

| 信託報酬 | 0.759%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.779%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

リスク抑制世界8資産バランスファンド『しあわせの一歩』の評価分析

基準価額をどう見る?

リスク抑制世界8資産バランスファンド『しあわせの一歩』の基準価額は、2021年以降、下落が続いており、2023年もさらに下落しています。これは金利上昇による債券価格の下落が影響ですね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、リスク抑制世界8資産バランスファンド『しあわせの一歩』の利回りを見ていきます。

直近1年間の利回りは▲2.16%となっています。3年平均、5年平均利回りもマイナスとなっており、運用会社と販売会社だけがオイシイ思いをしているファンドとなっています。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲2.16% |

| 3年 | ▲3.83% |

| 5年 | ▲0.59% |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

リスク抑制世界8資産バランスファンド『しあわせの一歩』はバランスファンドの株式・RIET比率が25%以内のカテゴリーに分類されています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

バランスファンドは組み入れ比率が大きく異なるので、順位が高い=優れていると判断はできません。どちらかというと、大きくマイナスになることなく、安定運用ができているかがカギになります。

リスク抑制世界8資産バランスファンド『しあわせの一歩』は、平均以下のパフォーマンスとなっています。

| 上位●% | |

| 1年 | 86% |

| 3年 | 87% |

| 5年 | 65% |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

しあわせの一歩の年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2022年の10%超のマイナスはかなり痛手ですね。このマイナスのせいで、ファンド設定来の含み益がほぼ吹き飛んだ形です。

金利上昇局面で債券を保有していると基準価額が下落しますので、2021年~2022年にかけて、しあわせの一歩が苦戦しているのは、このあたりの要因が大きいでしょう。

| 年間利回り | |

| 2023年 | ▲0.72%(1-9月) |

| 2022年 | ▲11.14% |

| 2021年 | +0.04% |

| 2020年 | +3.24% |

| 2019年 | +7.01% |

| 2018年 | ▲2.18% |

| 2017年 | +2.46% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

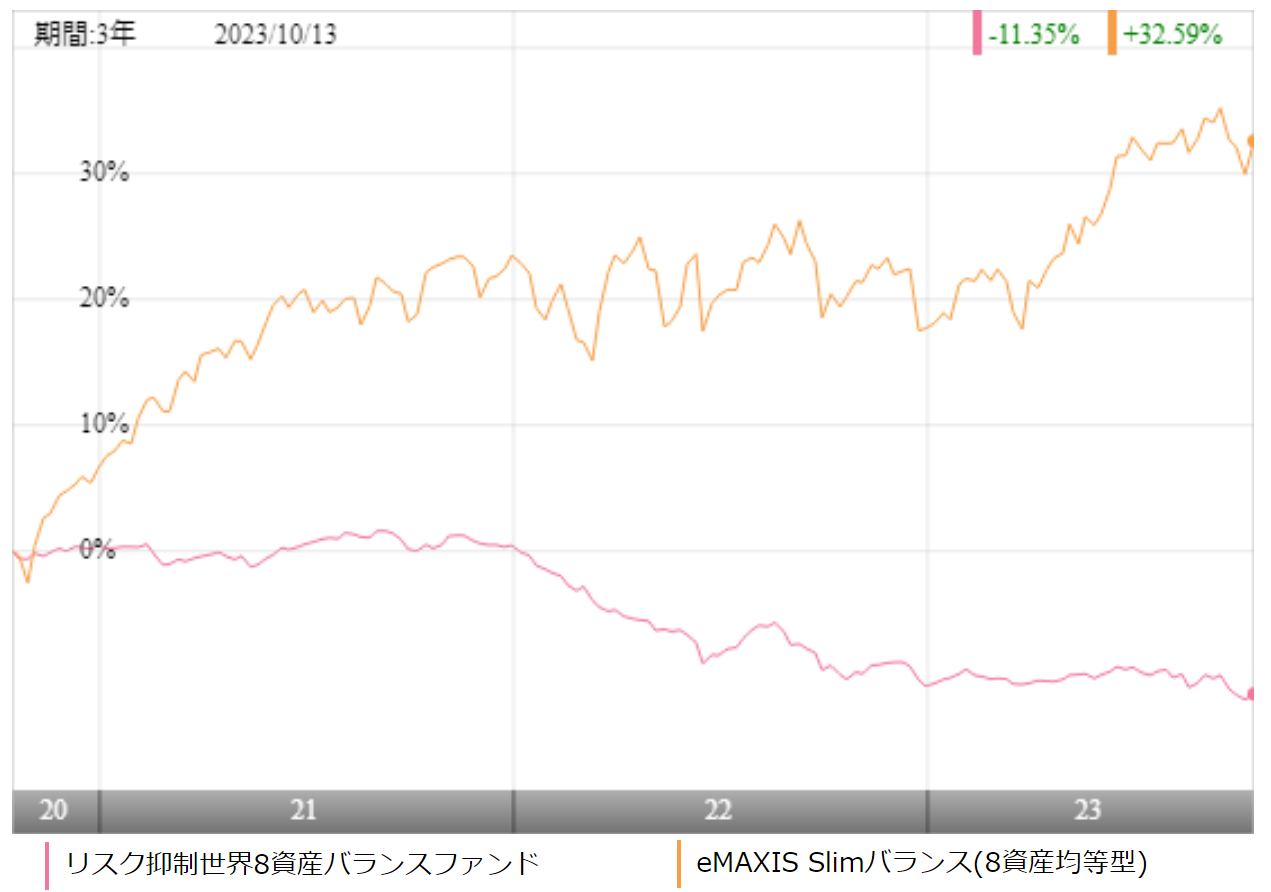

リスク抑制世界8資産バランスファンド『しあわせの一歩』への投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

今回は、国内外の株式、債券、REITに分散が可能で、低コストのインデックスファンドとして非常に人気の高いeMAXIS Slimバランス(8資産均等型)と比較しました。

※引用:ウエルスアドバイザー

明らかに変動幅が違うので、比較をするのは悩ましいところですが、リスクを度外視で考えれば、eMAXIS Slimバランス(8資産均等型)を選択するべきだとわかります。

手堅く運用したい人には、しあわせの一歩も選択肢になるかと思ってもいましたが、直近のパフォーマンスを見ると、あえてしあわせの一歩に投資をするメリットは感じませんね。

| しあわせの一歩 | Slimバランス | |

| 1年 | ▲2.16% | +11.47% |

| 3年 | ▲3.83% | +10.11% |

| 5年 | ▲0.59% | +6.31% |

| 10年 | - | - |

※2023年10月時点

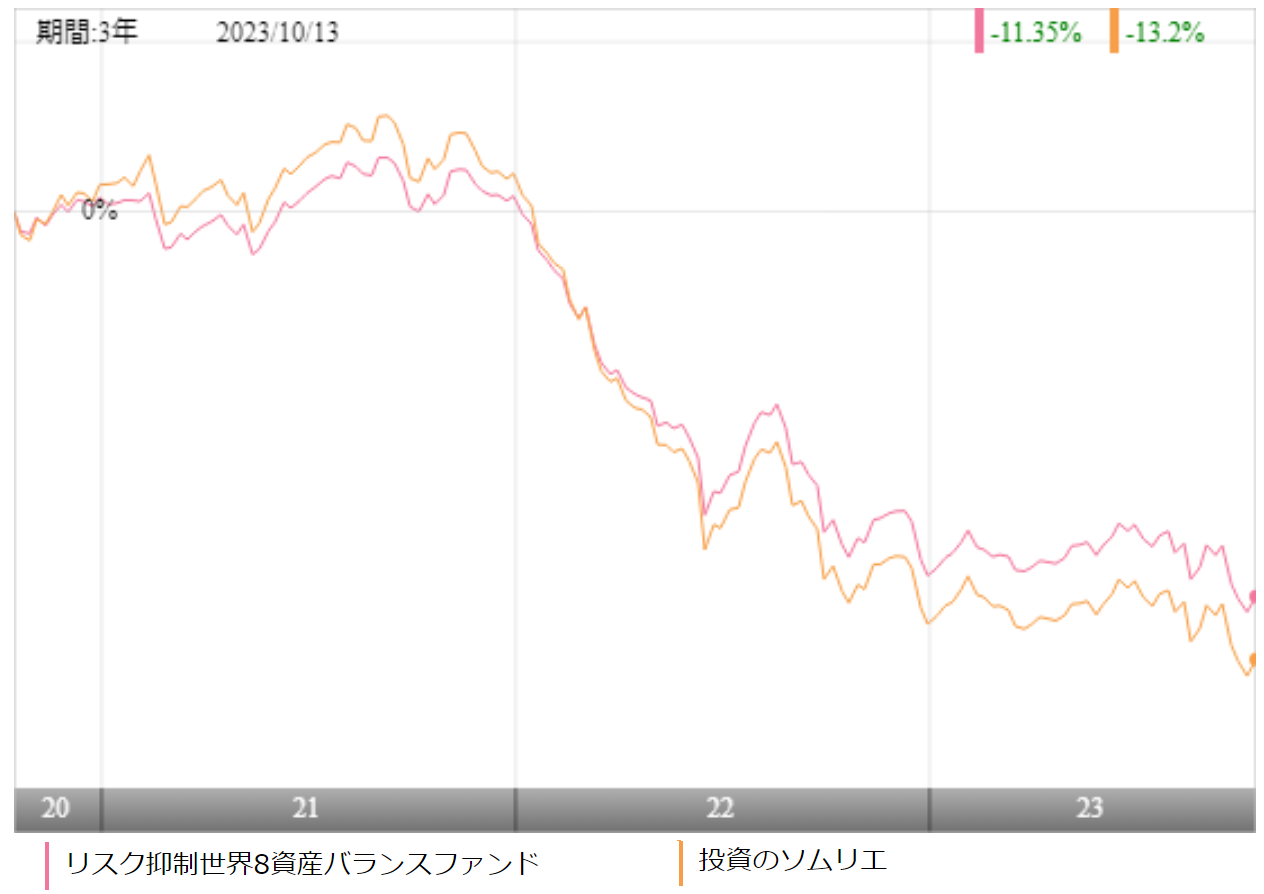

類似ファンドとの利回り比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

なかなか同じ資産構成比のアクティブファンドがないため、比較をするのも難しいのですが、私が注目しているバランスファンドである投資のソムリエと比較をしました。

※引用:ウエルスアドバイザー

同じ運用会社の似たような戦略を取っているファンドですので、基準価額の値動きはかなり似通っています。どちらも悲惨な運用状況です。

| しあわせの一歩 | 投資のソムリエ | |

| 1年 | ▲2.16% | ▲2.70% |

| 3年 | ▲3.83% | ▲4.49% |

| 5年 | ▲0.59% | ▲0.91% |

| 10年 | - | +0.76% |

※2023年10月時点

最大下落率は?

しあわせの一歩に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでしあわせの一歩の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲2.76% |

| 3カ月 | ▲5.12% |

| 6カ月 | ▲8.75% |

| 12カ月 | ▲11.14% |

※2023年10月時点

最大下落率は2022年1月~2022年12月の1年間で▲11.14%となっています。10%程度に収まっていること自体は良いことなのですが、プラスのリターンを生み出せていないので、単純に良いとも言えません。

分配金の内訳と余力は?

しあわせの一歩では、年6回分配金を出しています。

現在は10円の分配金となっており、分配金余力等からみても、100カ月程度は余裕がありますので、減額される心配はほとんどしなくてもよいでしょう。

ただ、このブログでは何度も言っていますが、分配金は受け取らずに再投資したほうが投資効率は確実に高くなります。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2022年 | 50円(1-9月) |

| 2022年 | 60円 |

| 2021年 | 60円 |

| 2020年 | 60円 |

| 2019年 | 60円 |

| 2018年 | 60円 |

| 2017年 | 40円 |

※2023年10月時点

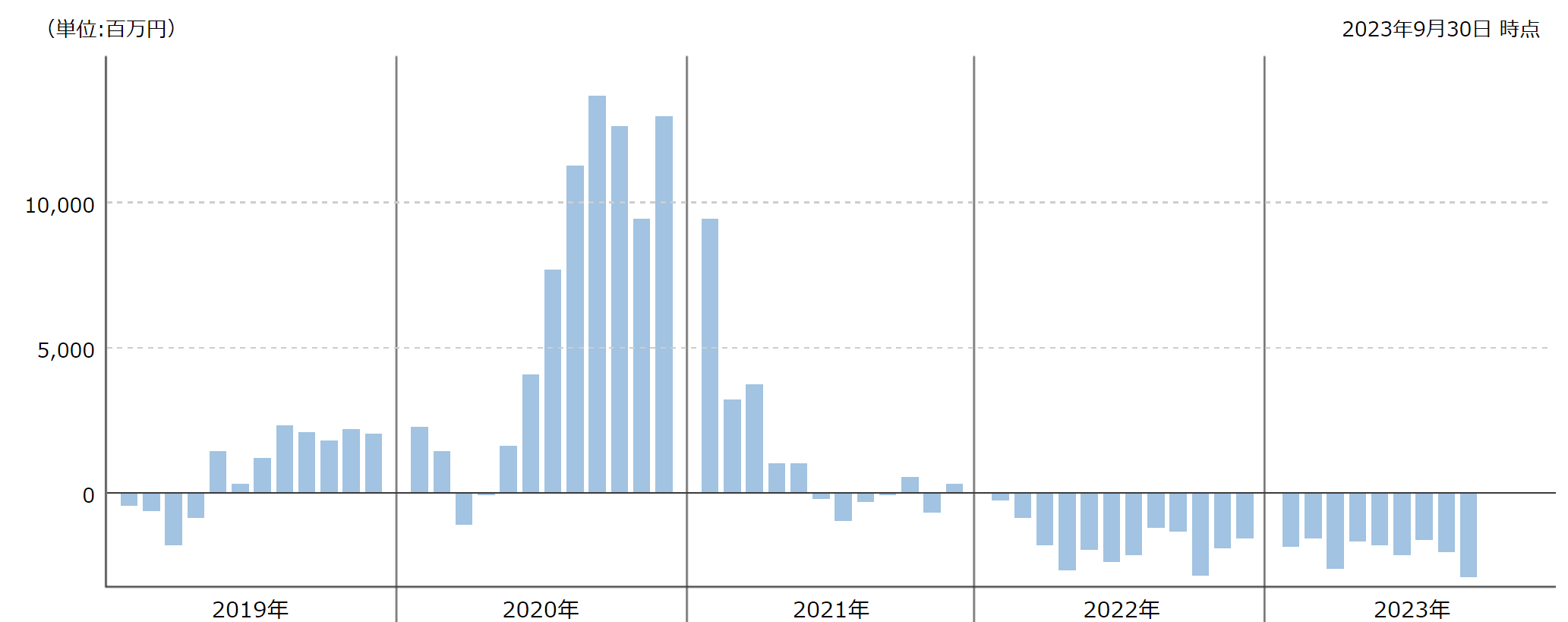

評判はどう?

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判が良いということです。

リスク抑制世界8資産バランスファンド『しあわせの一歩』は2021年後半以降、資金の流出が止まりません。株式相場の下落には対応できましたが、債券価格の下落には全くと言っていいほど、対応できなかったことが要因ですね。

※引用:ウエルスアドバイザー

リスク抑制世界8資産バランスファンド『しあわせの一歩』の評価まとめと今後の見通し

いかがでしたでしょうか?

正直、リスク抑制ファンドについては、投資効率が悪くなるだけだと思い、あまり良いイメージがありません。相場状況に合わせてポートフォリオを組み替えるというのは言葉でいうほど簡単なことではないわけです。

コロナショックをうまく乗り切った時は、ついに本物が登場したかとワクワクしていたものですが、2021年後半からはお世辞にも大したパフォーマンスを残せていません。

株式の保有比率が高いファンドは当然株式相場がの下落時にやられるわけですが、リスクに備えて債券の保有比率が高いと、債券価格の下落時にダメージが大きくなります。

相場状況に合わせて、この株式と債券の保有比率をうまく変えていくことが求められるわけですが、やはり機動的にポートフォリオを変えるというのは、難しいようですね。

しあわせの一歩のパフォーマンスを見て、改めて、機動的なポーフォリオ運用がいかに難しいかを痛感すると同時に、無難にインデックスファンドに投資をしてキャッシュ比率でリスクを調整するのが一番よいという結論になりました。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点