オーストラリア国債は金利も高く、格付も高いことから、投資マニア界隈ではとても人気があります。

ただ、オーストラリア国債とオーストラリア公社債ファンドは似て非なるものだということに気づいていない人がとても多いのが実情です。

オーストラリア国債だと思い投資をして痛い目を見ている人がたくさん周りにいますので、警鐘を鳴らす意味も込めて、今日は、オーストラリア公社債ファンド『オージーボンド』を徹底分析していきます。

「オージーボンドって投資対象としてどうなの?」

「オージーボンドって持ってて大丈夫なの?」

「オージーボンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

オーストラリア公社債ファンド『オージーボンド』の基本情報

投資対象は?

投資対象は、投資適格格付の豪ドル建ての国債・州政府債・国際機関債・社債・モーゲージ証券・資産担保証券などの公社債に投資します。

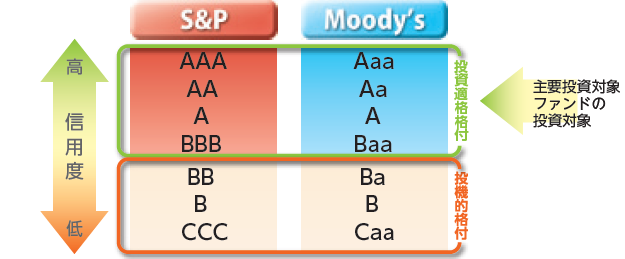

投資対象としている債券は、S&P社やMoody’s社の格付でBBB以上の評価を受けている債券です。投資適格債券であれば、債券の元本・利息の支払いが滞る心配はほぼありません。

※引用:交付目論見書

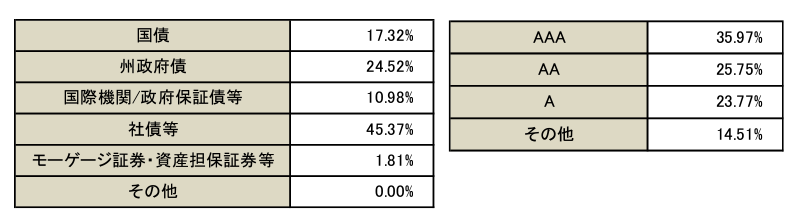

オージーボンドは現在約297種類の債券に分散投資をしており、債券種別の構成比でみると、下図のようになっています。社債の比率が最も高く、次いで、州政府債、国債と続きます。

また格付別の構成比でみると、ほぼA以上の格付の債券に投資がされていますので、デフォルトのリスクはほぼないと考えて問題ありません。

※引用:マンスリーレポート

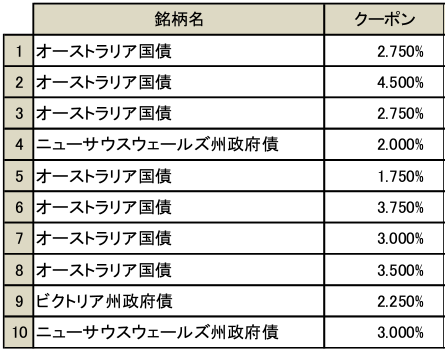

組入銘柄の上位を見てみると、オーストラリア国債と州政府債の比率が高くなっています。格付が高いだけでなく、クーポン=利息が高いのはやはり魅力的ですね。

ただ、さきほども言いましたが、債券を直接購入するのと、債券ファンドに投資をするのでは、全く意味が異なりますので、注意してください。

※引用:マンスリーレポート

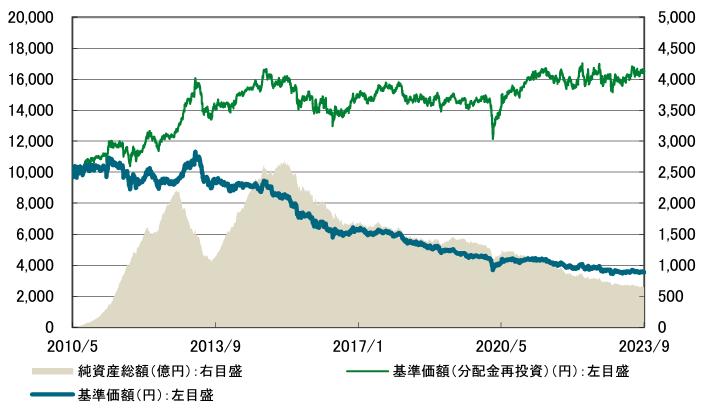

純資産額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

オーストラリア公社債ファンド『オージーボンド』は、現在640億円となっています。

規模としては問題ありませんが、毎月分配型に対する風当たりが強くなってきていることが純資産減少の大きな要因となっています。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

オーストラリア公社債ファンド『オージーボンド』の実質コストは1.54%と高くなっています。

ファンド・オブ・ファンズ方式になっているというのもありますが、たいしたパフォーマンスを発揮していないにもかかわらず、1.5%も信託報酬を取られては、投資家としてはかなり苦しいですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.54%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.54%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

オーストラリア公社債ファンド『オージーボンド』の評価分析

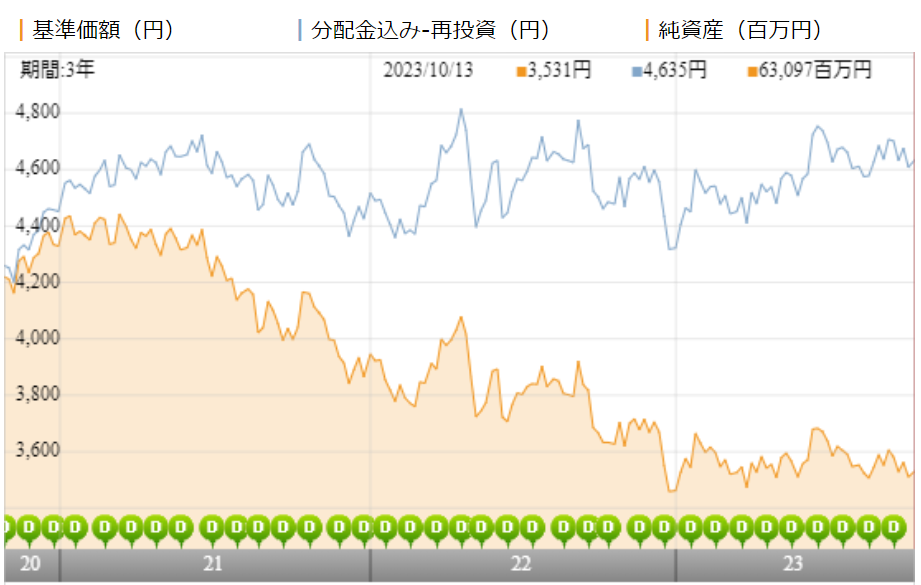

基準価額をどう見る?

オーストラリア公社債ファンド『オージーボンド』の基準価額は3年間で15%ほど下落しています。

分配金を受け取らずに運用した場合の基準価額(青)を見ると、10%程度は上昇していますので、相変わらず過剰な分配が行われていることがわかります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

オーストラリア公社債ファンド『オージーボンド』の直近1年間の利回りは3.33%となっています。3年、5年、10年平均利回りも何とかプラスで運用できているようです。

ただ、この時点では果たしてオージーボンドが良いファンドなのかダメなファンドなのか判断がつきません。そのため、同カテゴリーの他のファンドと比較をした上で、投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +3.33% |

| 3年 | +2.87% |

| 5年 | +2.36% |

| 10年 | +1.66% |

※2023年10月時点

同カテゴリー内での利回りランキングは?

オーストラリア公社債ファンド『オージーボンド』は国際債券のオセアニアカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

オーストラリア公社債ファンド『オージーボンド』は、どの期間でも平均以下のパフォーマンスとなっています。

ここから他にもっと優れたパフォーマンスのファンドが多数存在していることがわかりますので、他のファンドと比較をしてから投資をするほうが賢明です。

| 上位●% | |

| 1年 | 56% |

| 3年 | 61% |

| 5年 | 85% |

| 10年 | 87% |

※2023年10月時点

年別の運用利回りは?

オーストラリア公社債ファンド『オージーボンド』の年別の利回りを見てみましょう

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の大きさを知ることができます。

債券と聞くと安定してプラスの運用が出来るイメージがある人もいると思いますが、思ったよりもマイナスの年も多くなっています。

| 年間利回り | |

| 2023年 | +8.05%(1-9月) |

| 2022年 | ▲5.16% |

| 2021年 | +1.67% |

| 2020年 | +6.29% |

| 2019年 | +4.15% |

| 2018年 | ▲8.40% |

| 2017年 | +7.29% |

| 2016年 | ▲2.30% |

| 2015年 | ▲8.62% |

| 2014年 | +13.40% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは類似ファンドとのパフォーマンス比較

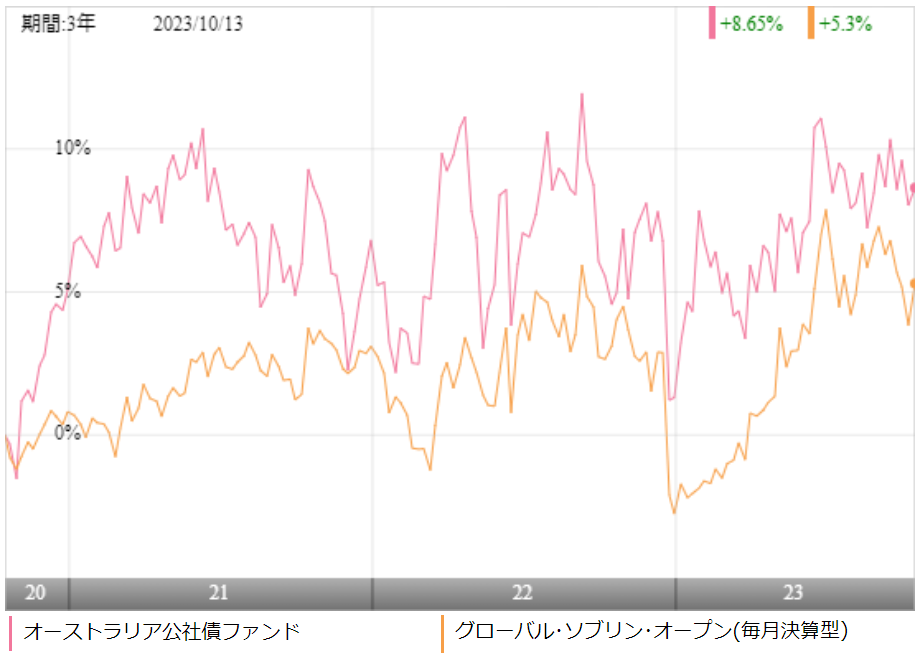

オーストラリア公社債ファンド『オージーボンド』への投資を検討しているのであれば、他の毎月分配型のファンドと比較をしておいて損はありません。

今回は、世界の公社債に分散投資ができるグローバル・ソブリン・オープン(毎月決算型)とパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ前期間において、オージーボンドがパフォーマンスで勝っています。

これは豪ドル円が大きく円安に振れたことが原因です。

より長期のパフォーマンスで比較をしてみると、10年平均利回りでは、グローバル・ソブリン・オープンが勝っており、5年平均利回りでは、オージーボンドに軍配が上がっています。優劣つけがたいですが、安定性と言う意味では、グロソブがおすすめですね。

| オージーボンド | グロソブ | |

| 1年 | +3.33% | +2.39% |

| 3年 | +2.87% | +1.59% |

| 5年 | +2.36% | +2.10% |

| 10年 | +1.66% | +2.41% |

※2023年10月時点

最大下落率はどれくらい?

投資するにあたって、最大どの程度下落する可能性があるのか知っておくことは非常に重要です。結局、多くの人が、大きな下落を経験すると、もうこれ以上は損をしたくないと思い、基準価額が大きく下がったタイミングで売却してしまうのです。

オーストラリア公社債ファンド『オージーボンド』の最大下落率は、2015年7月~2016年6月で▲13.74%となっています。

| 期間 | 下落率 |

| 1カ月 | ▲9.05% |

| 3カ月 | ▲12.68% |

| 6カ月 | ▲9.38% |

| 12カ月 | ▲13.74% |

※2023年10月時点

下落幅が▲10%程度で済むのはとても魅力的ですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| ▲129円 | 240円 | 46% |

※2022/10/18~2023/10/17

オーストラリア公社債ファンド『オージーボンド』の直近1年間の分配健全度は46%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

オージーボンドの分配健全度は46%なので、あなたが受け取っている分配金の約半分は投資元本等から取り崩されているということです。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配金利回り | |

| 1年 | +3.33% | 6.8% |

| 3年 | +2.87% | |

| 5年 | +2.36% | |

| 10年 | +1.66% |

※2023年10月時点

オーストラリア公社債ファンド『オージーボンド』の分配金利回りは6%を超えているので、大きな分配金を受け取ることができます。

ただ、ファンドの運用利回りのほうが低いので、あなたが受け取っている分配金のほとんどはあなたが投資した資金が戻ってきているに過ぎないことがわかります。

これでは分配金利回りが高くても全く意味がありません。

未だ多くの投資家が勘違いをしながら、分配金利回りが高いファンドに投資をしていますが、くれぐれも気をつけてほしいと思います。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

オーストラリア公社債ファンド『オージーボンド』の分配金余力は、まだ60カ月程度ありますので、減配の心配はないと言えます。

ただし、分配利回りが高くなっており、今後急速に分配金余力が減少していくと思われるので、油断はできない状況です。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 143期 | 30円 | 1,449円 | 49.3カ月 |

| 144期 | 30円 | 1,426円 | 48.5カ月 |

| 145期 | 30円 | 1,407円 | 47.9カ月 |

| 146期 | 30円 | 1,384円 | 47.1カ月 |

| 147期 | 30円 | 1,364円 | 46.5カ月 |

| 148期 | 20円 | 1,351円 | 68.6カ月 |

| 149期 | 20円 | 1,341円 | 68.1カ月 |

| 150期 | 20円 | 1,328円 | 67.4カ月 |

| 151期 | 20円 | 1,317円 | 66.9カ月 |

| 152期 | 20円 | 1,306円 | 66.3カ月 |

| 153期 | 20円 | 1,294円 | 65.7カ月 |

| 154期 | 20円 | 1,283円 | 65.2カ月 |

※引用:最新運用報告書

為替の推移は?

オージーボンドへの投資をするのであれば、為替の推移は非常に重要なポイントです。というよりもほとんど為替の如何でファンドのパフォーマンスが決まっているといっても過言ではありません。

オージーボンドは2020ごろまで円高傾向がずっと続いていたこともあり、パフォーマンスは悲惨な状態となっていましたが、2021年から円安が進み、ようやくパフォーマンスが戻ってきました。

ただ、どちらにしても為替の如何でファンドのパフォーマンスが大きく変わるようなファンドというのは私はあまりおすすめしません。(先が読めないギャンブルのようなものです)

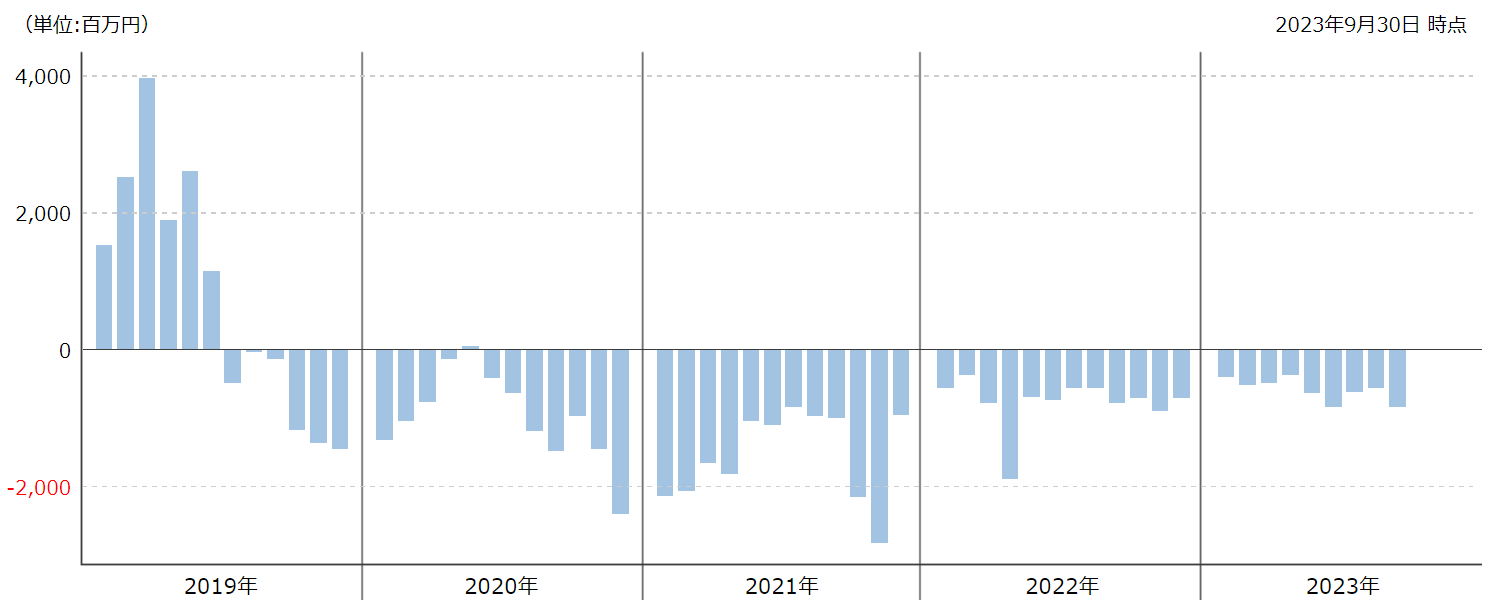

評判はどう?

オーストラリア公社債ファンド『オージーボンド』の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流出しているということは、それだけこのファンドを解約している人が多いということなので、評判が悪いということです。

オージーボンドは2019年に減配して以降、資金流出が続いており、評判も下がっています。このパフォーマンスとタコ足配当の状況をみれば、当然の結果と言えますね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NISAやiDeCoで積立投資を検討している人も多いと思いますが、残念ながらどちらも取り扱いしていません。

| NISA | iDeCo |

| × | × |

※2023年10月時点

オーストラリア公社債ファンド『オージーボンド』の評価まとめと今後の見通し

オーストラリア国債は利子も高く、格付もAAAということで、満期まで保有前提で考えれば、とても魅了的な投資対象になります。

公社債の基準価額は金利が上下することで、基準価額も上下するのですが、ファンドの場合、定期的にファンドの評価額を公表しないといけない関係で、本来売らなくてもよいところで、公社債を売却してしまっています。

そのため、ファンドの基準価額の値動きは思った以上に大きくなっています。

私個人としては、金利の動きを予測することは、非常に難しく、債券ファンドの場合は、常にその金利の影響で価格が上下するため、あまり好きではありません。

ただ、どうしても投資をしたいという人もいると思います。

そんな人は、パフォーマンスからみても、世界の公社債に分散投資ができるグローバル・ソブリン・オープンのほうが利回りが優れているので、そちらを選択するべきです。

まだ分配金余力はあるとはいえ、過剰なタコ足配当をしているようなファンドには投資をしないようがよいと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点