未だに多くの投資家から人気のあるバランス型ファンド。特に、ファンドマネジャーが機動的にアセットアロケーションを変更すると謳っているバランス型ファンドというのが人気です。

その中でも人気の高いファンドがグローバル・アロケーション・オープンです。

機動的なアセットアロケーションの変更は言うほど簡単ではありませんが、コロナショックをうまく切り抜けられたのでしょうか?

グローバル・アロケーション・オープンは、年1回決算と年4回決算、為替ヘッジなしと限定為替ヘッジの組み合わせでAコースからDコースまで4コースが設定されています。

今回は、その中でも一番純資産総額の大きいBコースを独自目線で、徹底分析していきます。他のコースを検討している方も参考になるように書いていますので、ぜひ参考にしてください。

「グローバル・アロケーション・オープン Bコースって投資対象としてどうなの?」

「グローバル・アロケーション・オープン Bコースって持ってて大丈夫なの?」

「グローバル・アロケーション・オープン Bコースより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

グローバル・アロケーション・オープン Bコース(年4回決算・為替ヘッジなし)の基本情報

投資対象は?

グローバル・アロケーション・オープン Bコースの投資対象は世界の株式及び債券です。相場の環境に合わせて、株式の比率と債券の比率を調整していきます。また場合によってはコモディティやキャッシュの保有比率を高めることもあります。

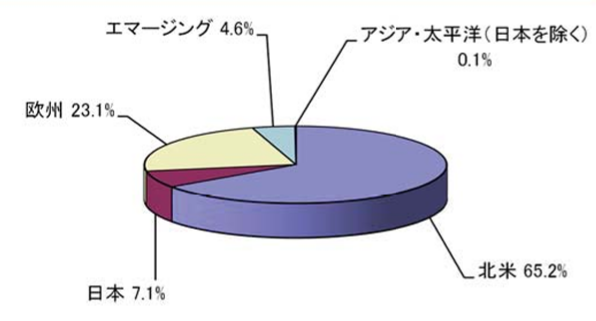

現在の組入比率は以下のようになっており、株式が約61%、債券が約32%、キャッシュ・その他が約7%となっています。

※引用:マンスリーレポート

グローバル・アロケーション・オープン Bコースの株式の構成比率を見てみると、北米が約65%、次いで欧州と続きます。

※引用:マンスリーレポート

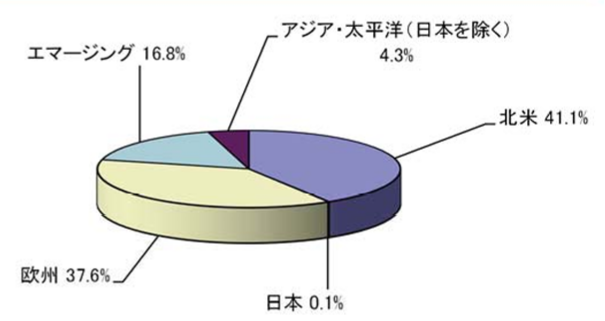

債券の構成比率は約4割が北米となっています。そのうちの7割が国債・政府機関債で、社債が3割組み入れられています。

※引用:マンスリーレポート

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

純資産総額が大きいほうが、ファンドマネージャーが資金を運用する際に効率よく運用できますし、ファンドの運用で必ず発生する保管費用や監査費用が相対的に低くなりますので、コストが相対的に低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

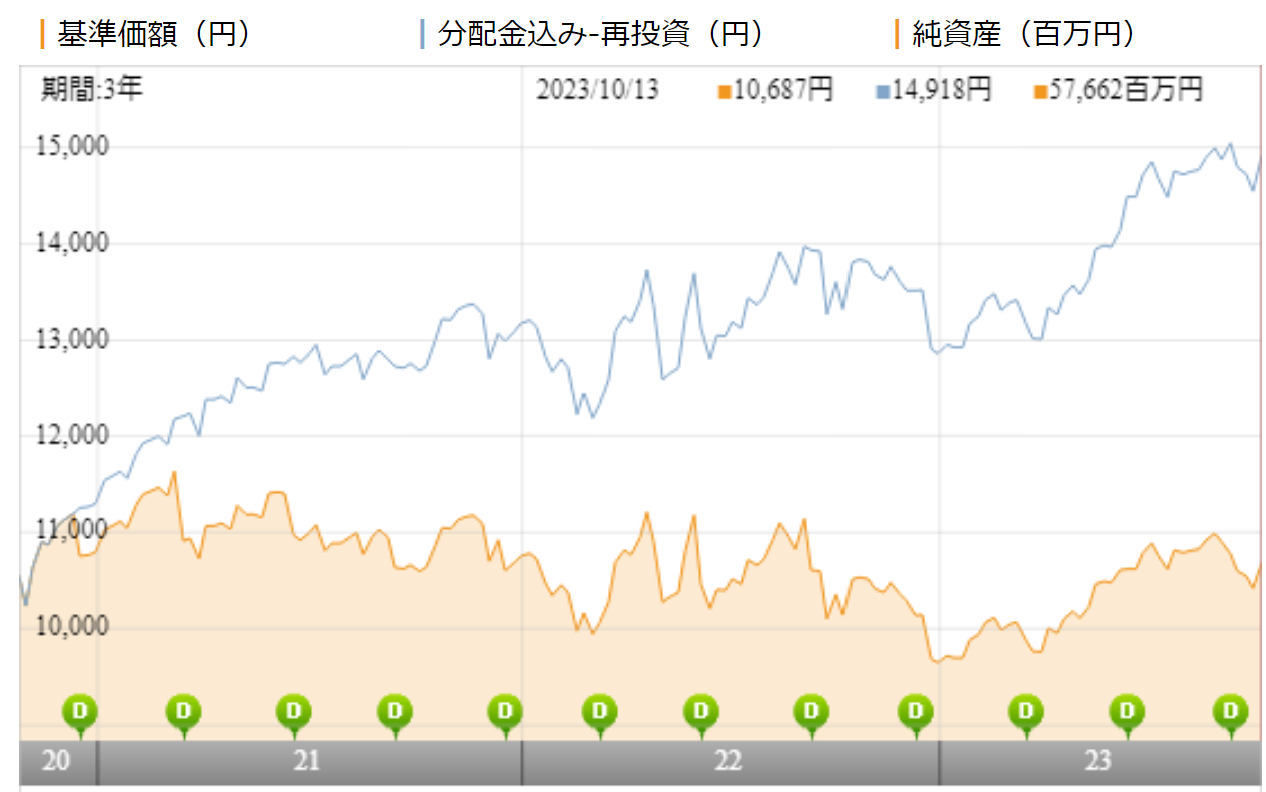

グローバル・アロケーション・オープン Bコースは、2015年ごろまでは1500億円を越える規模でしたが、毎年資金が流出しており、現在では580億円程度となっています。規模としてはまったく問題ありません。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。

特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

グローバル・アロケーション・オープン Bコースの実質コストは2.070%とかなり割高になっています。ただでさえ、バランス型ファンドなので利回りが低くなりがちな中で、2%超のコストが毎年かかるのはあり得ません。

購入時手数料もしっかり3%かかりますので、購入した初年度はほぼマイナスが確定するようなものです。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 2.068%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 2.070%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

グローバル・アロケーション・オープン Bコース(年4回決算・為替ヘッジなし)の評価分析

基準価額をどう見る?

グローバル・アロケーション・オープン Bコースの基準価額(黄線)は、10,000円近辺を推移しています。

一方で、分配金を受け取らずに運用をした場合の基準価額(青線)は直近3年間で50%ほど上昇しており、運用自体は好調であることがわかります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、グローバル・アロケーション・オープン Bコースの運用実績を見てみましょう。

直近1年間の利回りは+10.94%となっています。3年平均利回り、5年平均利回りは8%以上のプラスとなっており、バランスファンドとしては十分な利回りです。

ただし、この時点で良いか悪いかを判断するのは早いです。他の類似ファンドとパフォーマンスを比較してから投資判断するようにしてください。

| 平均利回り | |

| 1年 | +10.94% |

| 3年 | +12.04% |

| 5年 | +8.42% |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

グローバル・アロケーション・オープン Bコースは、バランス型ファンドの中でも株式・REITの比率が50~75%のカテゴリ―に属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

グローバル・アロケーション・オープン Bコースは、直近1年を除き、上位20%以内にランクインしており、優れた成績を残しています。

| 上位●% | |

| 1年 | 59% |

| 3年 | 16% |

| 5年 | 6% |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

グローバル・アロケーション・オープン Bコースの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

マイナス幅は小さいものの、マイナスになっている年もかなりあるため、毎年プラスになると思って投資をしないように注意してください。

| 年間利回り | |

| 2023年 | +14.17%(1-9月) |

| 2022年 | ▲3.40% |

| 2021年 | +17.28% |

| 2020年 | +12.00% |

| 2019年 | +16.16% |

| 2018年 | ▲11.61% |

| 2017年 | +8.84% |

| 2016年 | ▲1.10% |

| 2015年 | ▲2.36% |

| 2014年 | +17.04% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

グローバル・アロケーション・オープン Bコースへの投資を検討するのであれば、低コストのインデックスファンドよりもパフォーマンスが優れているかは確認しておきましょう。

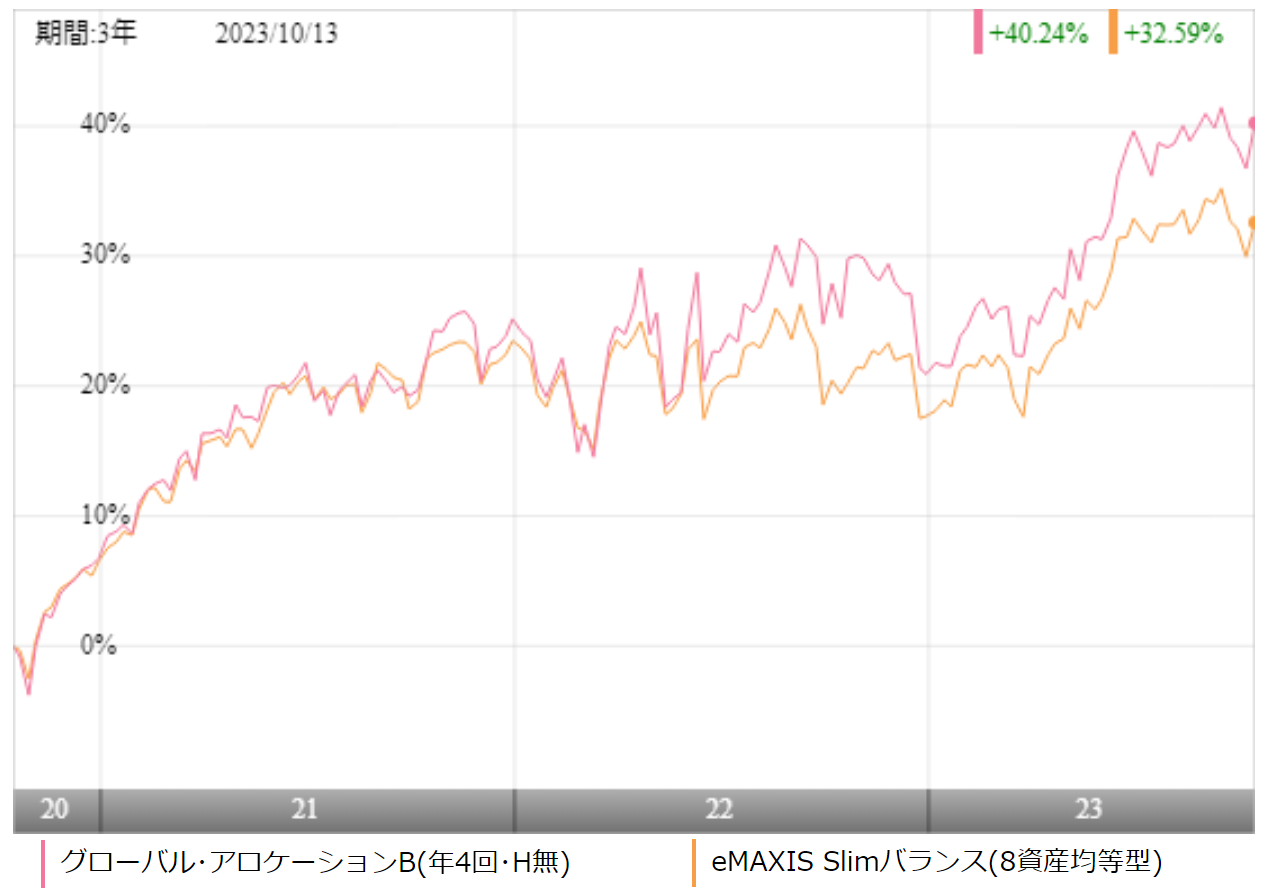

今回は、超低コストのバランス型ファンドとして人気のあるeMAXIS Slimバランス(8資産均等型)と比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、グローバル・アロケーション・オープンのパフォーマンスが上回っています。

ここまで、差がつくとは思いませんでしたが、かなり運用はうまくいっているようです。より長期のパフォーマンスで比較をしてみても同じような結果になっていますね。

| グローバル・アロケーション | slim バランス | |

| 1年 | +10.94% | +11.47% |

| 3年 | +12.04% | +10.11% |

| 5年 | +8.42% | +6.31% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

グローバル・アロケーション・オープン Bコースへの投資を検討するのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

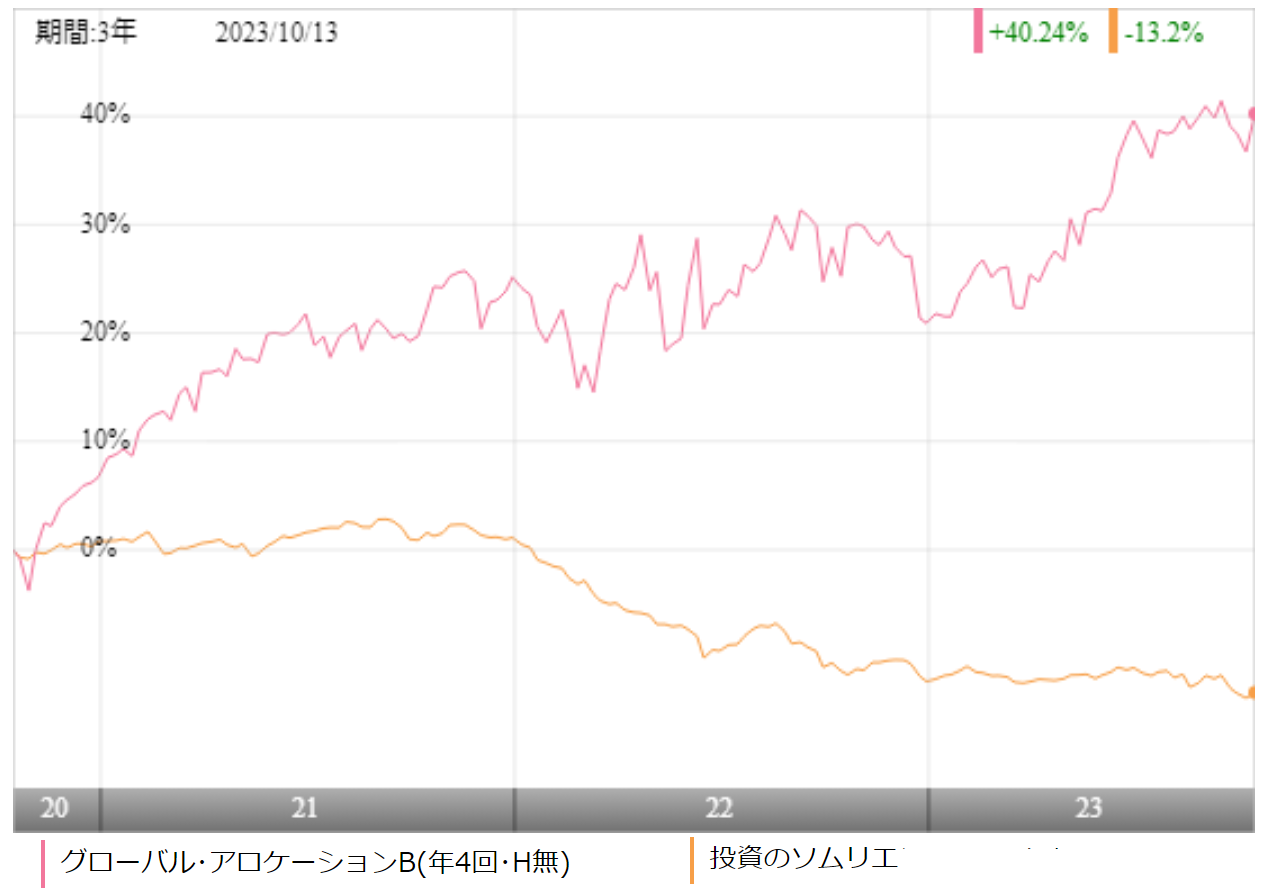

今回は、バランスファンドとして、リスクを4%以内に抑える運用が評判を呼んでいる投資のソムリエと比較しました。

※引用:ウエルスアドバイザー

投資のソムリエのパフォーマンスが相当酷いので、比べる必要もなかったですね。

| グローバル・アロケーション | 投資のソムリエ | |

| 1年 | +10.94% | ▲2.70% |

| 3年 | +12.04% | ▲4.49% |

| 5年 | +8.42% | ▲0.91% |

| 10年 | - | +0.76% |

※2023年10月時点

最大下落率は?

グローバル・アロケーション・オープン Bコースに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。

どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではグローバル・アロケーション・オープン Bコースの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲10.63% |

| 3カ月 | ▲13.21% |

| 6カ月 | ▲16.00% |

| 12カ月 | ▲20.56% |

※2023年10月時点

最大下落率は2015年7月~2016年6月の1年間で20.56%となっています。

バランス型ファンドでこの2015年後半から20%下落したファンドというのは珍しいと思います。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金の内訳と余力は?

つづいて、グローバル・アロケーション・オープン Bコースの分配金の状況を確認しておきましょう。年4回の分配が行われることになっていますが、実際に分配金が出る年と出ない年があります。

これは単純に基準価額が10000円を割り込んでいるため、タコ足配当を出すよりかはファンドの収益を追求することを優先したのだと思われます。

分配金を期待して投資するファンドではないということですね。

| 分配金 | |

| 2023年 | 500円(1-9月) |

| 2022年 | 900円 |

| 2021年 | 1750円 |

| 2020年 | 750円 |

| 2019年 | 200円 |

| 2018年 | 0円 |

| 2017年 | 250円 |

| 2016年 | 0円 |

| 2015年 | 1000円 |

※2023年10月時点

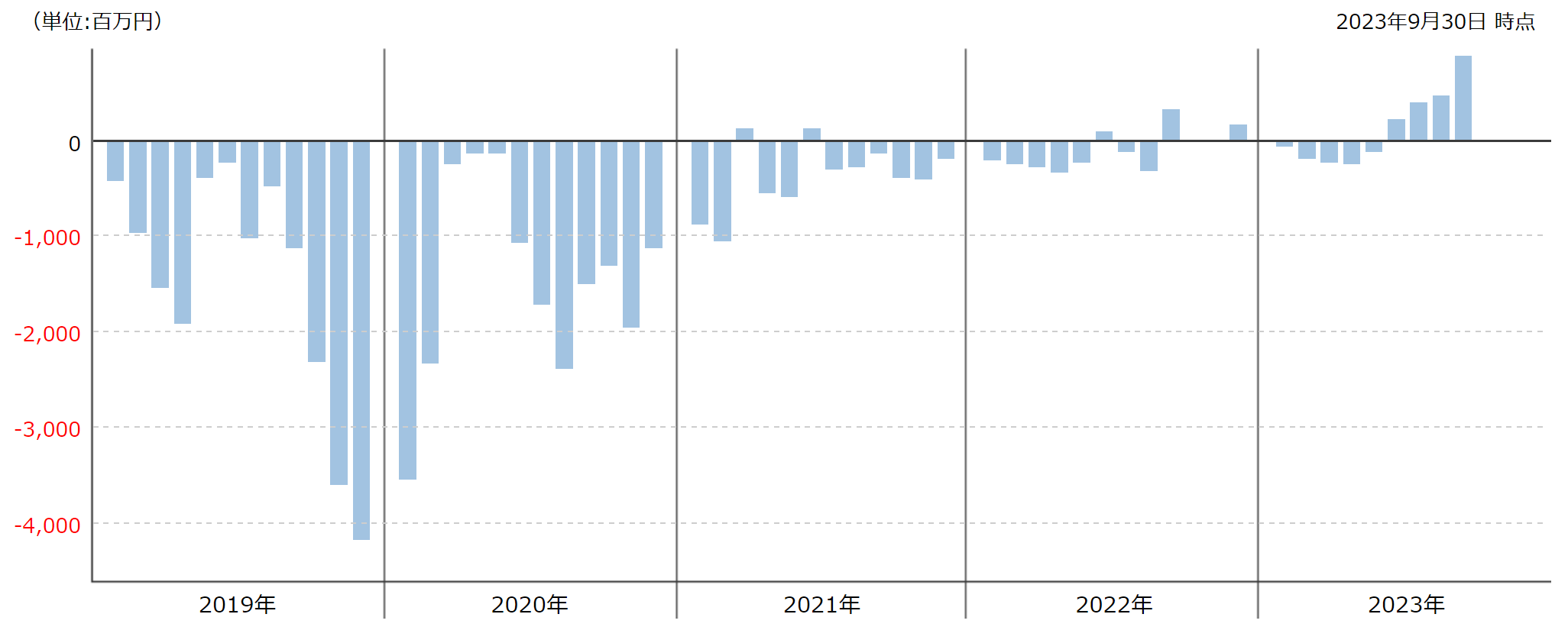

評判はどう?

それでは、グローバル・アロケーション・オープン Bコースの評判はどうでしょうか?

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

グローバル・アロケーション・オープン Bコースは2018年以降、ほぼ毎月資金の流出が続いていましたが、バランス型ファンドの中でのパフォーマンスは悪くないので、2023年に入って流入超過に転じています。

※引用:ウエルスアドバイザー

グローバル・アロケーション・オープン Bコース(年4回決算・為替ヘッジなし)の評価まとめと今後の見通し

いかがでしょうか?

グローバル・アロケーション・オープンBコースは、コロナショック以降、パフォーマンスが大きく改善しており、ようやく資金が流入超過になるレベルまで回復しつつあります。

投資比率は違いますが、eMAXIS Slimバランス(8資産均等型)と比較をしても、アウトパフォームしていますので、悪くないですね。

ただ、グローバル・アロケーション・オープンBコースはバランスファンドにしては、信託報酬がかなり高いです。このパフォーマンスが維持できるのであればいいですが、バランスファンドに投資をしたいのであれば、より低コストのeMAXIS Slimバランス(8資産均等型)等に投資をするほうがよいでしょう。

ただ、私であれば、バランスファンドに投資をするよりも、株式ファンドと現金に分けて、投資比率をさげて投資をすることをおすすめします。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点