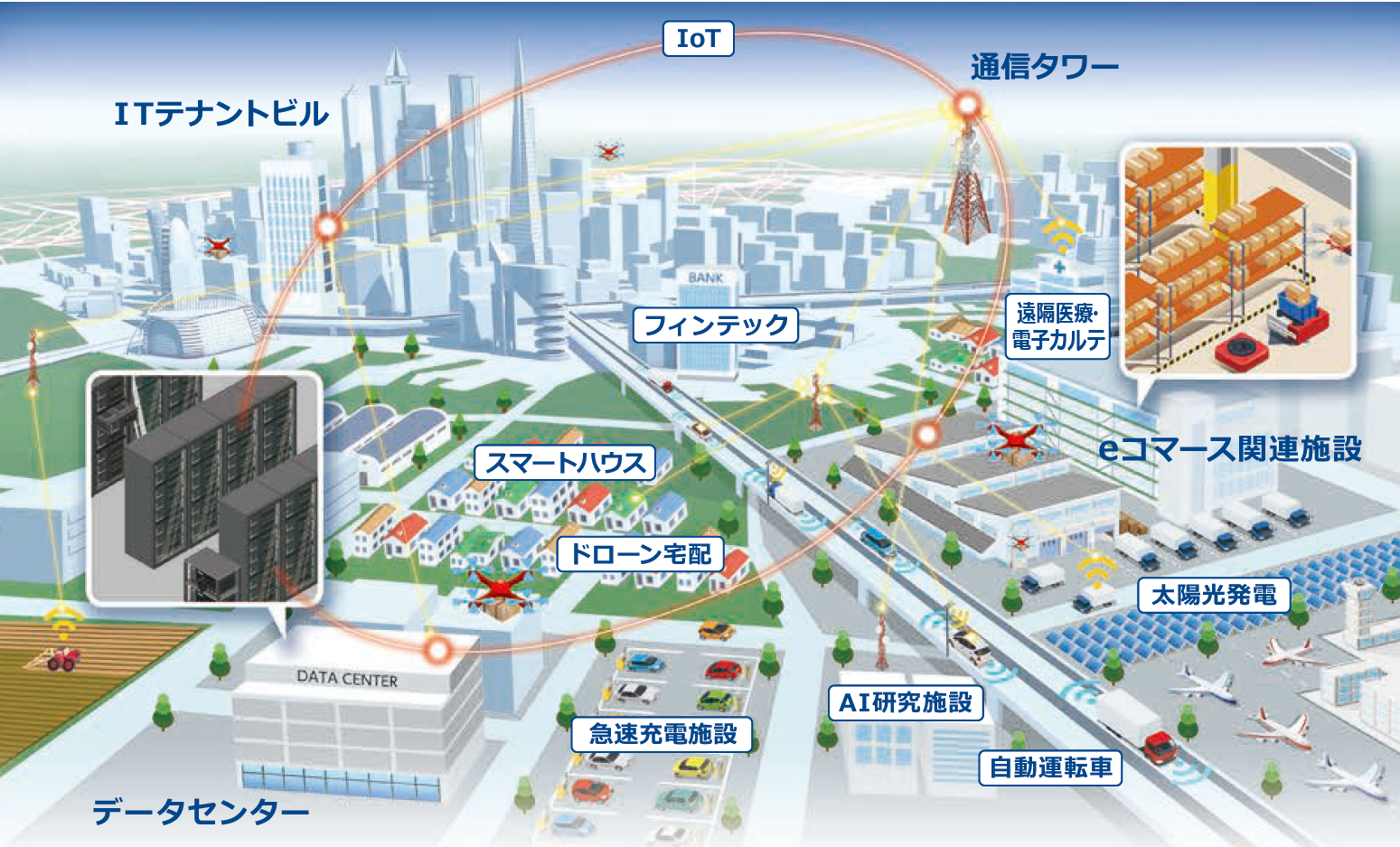

ドローン宅配、遠隔医療、スマートハウスなど、コロナショックにより、さらにデジタル化が促進されはじめました。

デジタル化が促進されると必ず必要になるのが、膨大なデータを通信するためのテクノロジーインフラです。

そのテクノロジーインフラに目を付け、テーマ型のファンドを設定したのが、パインブリッジのグローバル・テクノロジー・インフラファンド『愛称:未来インフラ』です。

こんなことがわかる

- 未来インフラは投資対象として、あり?なし?

- 未来インフラより良いファンドってある?

今日は、未来インフラについて独自目線で、徹底分析していきます。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

パインブリッジ・グローバル・テクノロジー・インフラ・ファンド『未来インフラ』の独自評価と分析

投資対象は?

未来インフラは、デジタルエコノミー時代に不可欠なテクノロジー・インフラに関連する株式やRIETに投資をしていきます。

近年では、ドローンによる宅配サービスや遠隔医療、スマートハウスなどが普及してきており、通信されるデータ量が各段に増えました。

その通信を行うためのデータセンターや通信タワーeコマース関連施設に投資をしていきます。

※引用:交付目論見書

資産の構成比率を見ると、RIETが85%、株式が15%となっています。

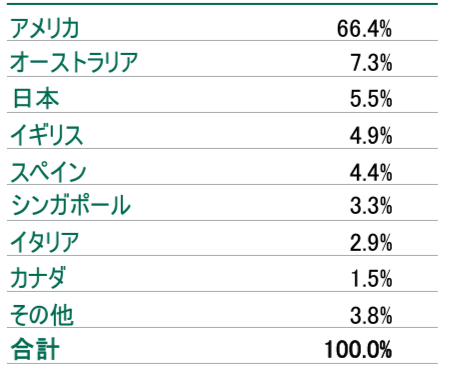

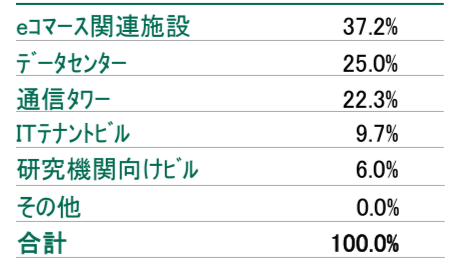

国別の構成比率を見ると、約70%がアメリカで、次いでオーストラリア、日本と続きます。

※引用:マンスリーレポート

テーマ別の構成比率は以下のようになっており、eコマース関連施設、データセンター、通信タワーの比率が高くなっています。

※引用:マンスリーレポート

純資産総額は?

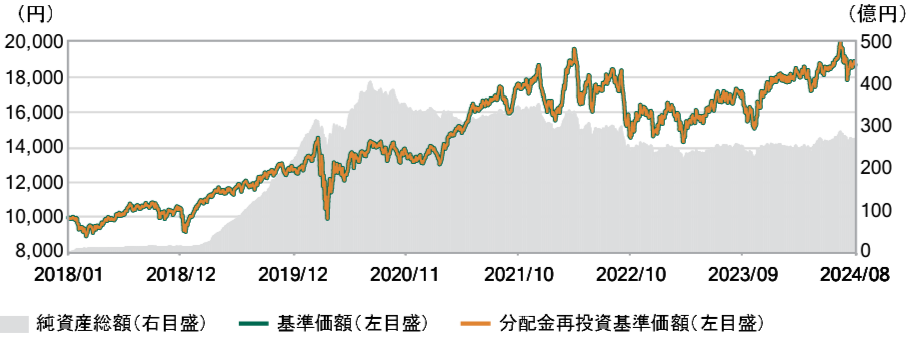

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。最低でも50億円、余裕を持って100億円はほしいところです。

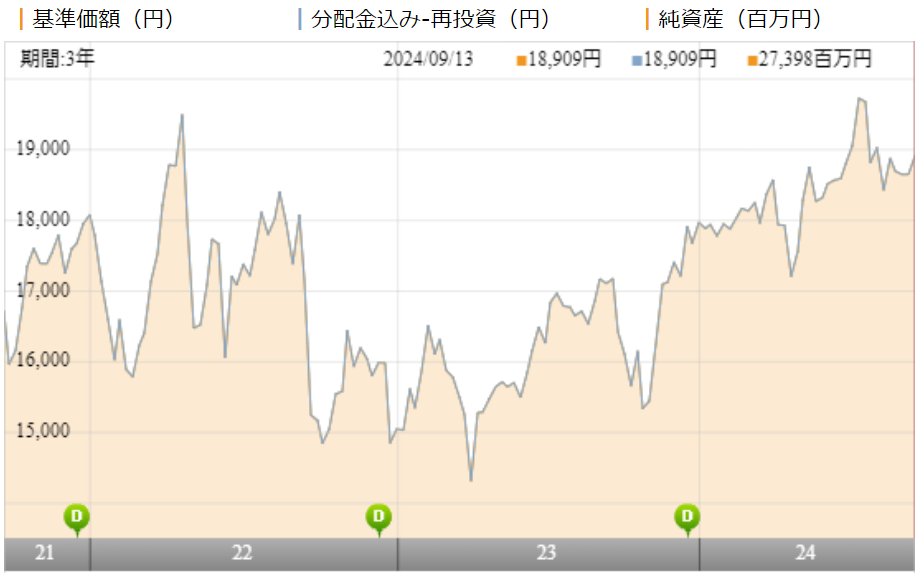

未来インフラはコロナショック以降、純資産が減っていますが、それでも270億円程度の規模はありますので、純資産の規模としては、全く問題ないですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

未来インフラの実質コストは1.789%となっており、かなり割高となっています購入時手数料も3.85%と高くなっており、投資には慎重にならざるを得ません。

| 購入時手数料 | 3.85%※上限 |

| 信託報酬 | 1.738%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.789%(概算値) |

※引用:最新運用報告書

基準価格をどう見る?

未来インフラの基準価額は2022年に大きく下落しましたが、2023年、2024年と上昇し、最高値を更新しています。

※引用:ウエルスアドバイザー

利回りはどう?

未来インフラの利回りを見ていきましょう。直近1年間の7.70%となっています。

| 平均利回り | |

| 1年 | +7.70% |

| 3年 | +3.14% |

| 5年 | +8.60% |

| 10年 | - |

※2024年9月時点

3年平均、5年平均利回りも3%以上ありますので、悪くないパフォーマンスのように思えます。

ただし、この時点で判断するのは時期尚早です。他のファンドとパフォーマンスを比較した上で、投資をするようにしてください。

同カテゴリー内での利回りランキングは?

未来インフラは、バランス型ファンドの成長カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

利回りだけを見ても、十分高いと感じたと思いますが、ランキングを見ることで、本当に高いパフォーマンスのファンドなのか確認ができます。

未来の世界は、全期間平均以下となっており、思った以上にパフォーマンスは良くないようです。

| 上位●% | |

| 1年 | 86% |

| 3年 | 82% |

| 5年 | 78% |

| 10年 | - |

※2024年9月時点

年別の運用パフォーマンスは?

つづいて、未来インフラの年別のパフォーマンスを見てみましょう。

年別の運用パフォーマンスを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

REITは株式と比べると価格の変動幅が小さい印象があるかもしれませんが、年別の利回りを見ると、株式と同じレベルで変動していることがわかります。

そのため、±10%の運用を期待していたとしたら、全く想定外に大きく値動きしますので、ご注意ください。

| 年間利回り | |

| 2024年 | +4.57%(1-6月) |

| 2023年 | +19.39% |

| 2022年 | ▲19.16% |

| 2021年 | +38.28% |

| 2020年 | +3.86% |

| 2019年 | +35.51% |

| 2018年 | +1.85% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

未来インフラに投資をする前に、より低コストで運用できるインデックスファンドとのパフォーマンスは比較しておいて損はありません。

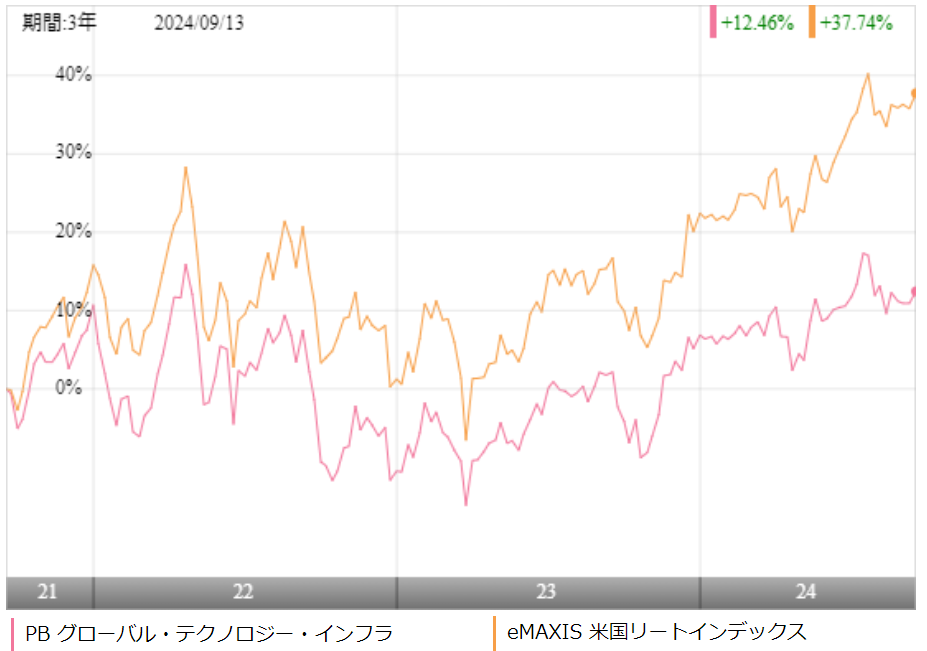

今回は、S&P米国リート指数に連動するeMAXIS 米国リートインデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間においては、ほぼ全期間において、eMAXIS 米国リートインデックスが大きく差をつけています。これではあえて高いコストを支払って、未来インフラに投資をしようとはなりませんね。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| 未来インフラ | eMAXIS 米国リート | |

| 1年 | +7.70% | +17.05% |

| 3年 | +3.14% | +10.51% |

| 5年 | +8.60% | +10.60% |

| 10年 | - | - |

※2024年9月時点

5年平均利回りで比較しても、eMAXIS 米国リートインデックスのほうが上回っています。

類似ファンドとのパフォーマンス比較

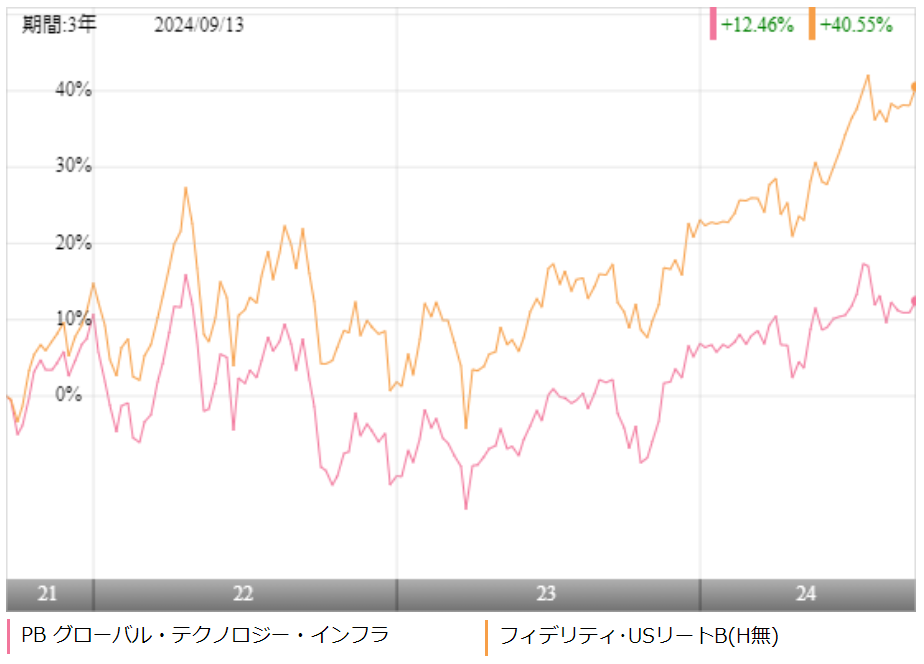

未来インフラへの投資を検討するのであれば、同じくUSリートに投資をしているアクティブファンドと最低でもパフォーマンスは比較しておきましょう。

未来インフラは米国REITが70%ほど含まれていますので、米国リートで非常に人気のあるフィデリティ・USリートBと比較をしてみました。

※引用:ウエルスアドバイザー

こちらも、直近3年間では、ほぼ全期間において、フィデリティ・USリートBが大きく差を拡げました。

より長期のパフォーマンスを比較しても、未来インフラは負けてしまっているので、これでは積極的に投資をする対象にはなりません。

| 未来インフラ | フィデリティUSリート | |

| 1年 | +7.70% | +17.98% |

| 3年 | +3.14% | +11.03% |

| 5年 | +8.60% | +11.63% |

| 10年 | - | +9.99% |

※2024年9月時点

最大下落率は?

未来インフラに投資をするのであれば、最大でどの程度下落する可能性があるのかは知っておきたいところです。

標準偏差などから推定することもできますが、過去にどの程度下落しているかもひとつの参考になります。

REITは急落相場においては、相当大きく下落するので、今回のコロナショックでも多くのファンドが30%以上、下落しましたが、未来インフラはどうだったのでしょうか。

| 期間 | 下落率 |

| 1カ月 | ▲12.60% |

| 3カ月 | ▲11.92% |

| 6カ月 | ▲17.14% |

| 12カ月 | ▲19.16% |

※2024年9月時点

未来インフラの最大下落率は2022年1月~12月で19.16%となっており、コロナショックはあまり大きな影響を受けていません。このあたりは未来インフラの強みと言えそうですね。

為替ヘッジありとなしはどちらがいい?

未来インフラに投資をする上で、為替ヘッジ有か無かで悩む人もいるかもしれません。

為替ヘッジ有にすればヘッジコストを支払うことで、為替による影響を受けなくなります。

今後、円高に進むのであれば、為替ヘッジをしておいたほうが良いですし、円安に進むのであればヘッジ無を選択したほうが良いことになります。

ただ、結局為替の将来を予測するなど不可能に近いです。

なのであれば、どうしても為替リスクを取りたくない、と言う人はヘッジ有を選択し、そこまでこだわりがない言う人はヘッジ無しを選択すれば十分です。

評判はどう?

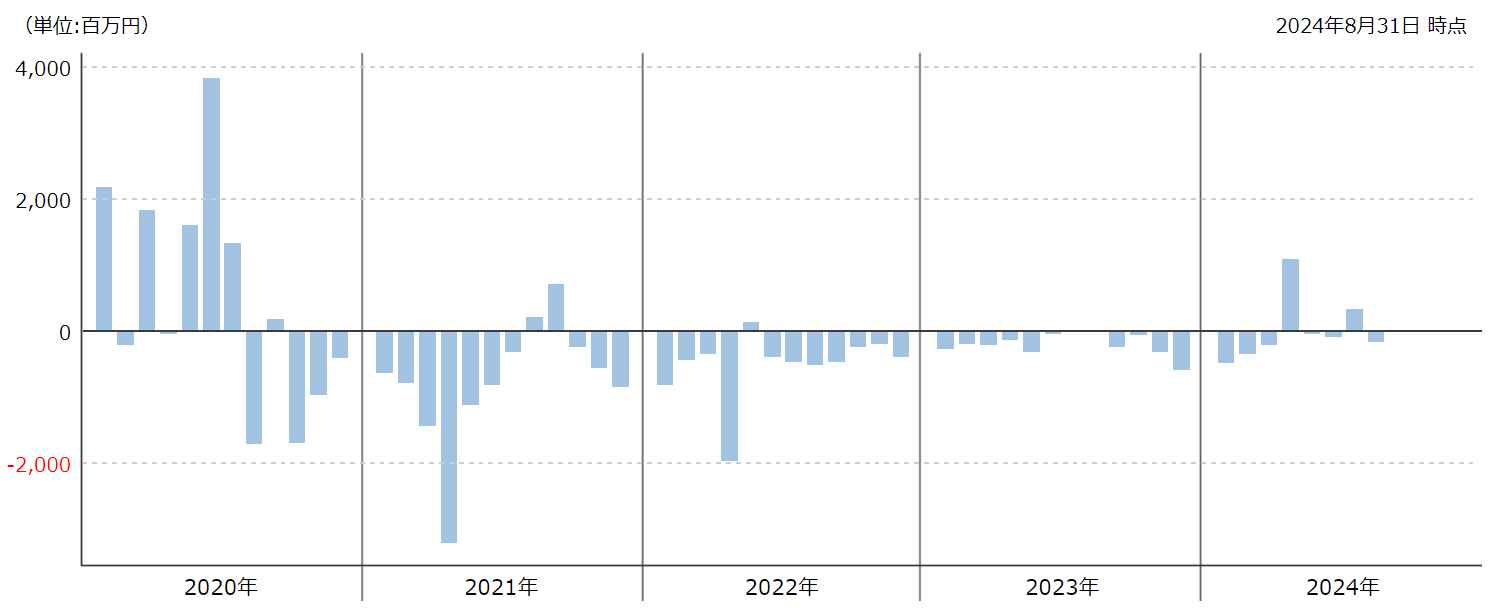

未来インフラの評判を調べる上で役に立つのが純資産の流出入の状況です。

資金が流入超過になっているということは、それだけファンドを購入している人が多いということなので、評判は悪くないということになります。

一方で、流出超過となっている場合は、評判が悪くなっているということです。

未来インフラは2020年以降、資金流出が続いており、評判もよくありません。インデックスファンドにもパフォーマンスで負けてしまっているので、あえて高いコストを支払う人が減っているということですね。

※引用:ウエルスアドバイザー

パインブリッジ・グローバル・テクノロジー・インフラ・ファンド『未来インフラ』の個人的評価まとめと今後の見通し

テクノロジー・インフラに投資をしていく未来インフラはテーマ型のREITであり、一時はとても注目されていました。

しかし、残念ながら、人気があったのは最初だけで、思ったよりもパフォーマンスも優れず、評判は悪くなるばかりです。

他のRIETよりも圧倒的に高いパフォーマンスとなっていれば、また注目が集まるかもしれませんが、現状インデックスファンドにも負けていますし、他の優秀なアクティブファンドにもパフォーマンスで負けています。

テーマ型ファンドあるあるですが、目新しいファンドに飛びつくよりも、結局面白みのない、無難なインデックスファンドに投資をしたほうが大きなリターンを得られることがほとんどです。

ですので、あまり目新しさに惹かれて投資信託を選ぶのはやめてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点