10年前くらいに設定され、陰ながら非常に高いパフォーマンスを出し続けている野村 クラウド関連株式投信Bコース。当時はまだクラウドという言葉も普及していなかったと思いますが、野村アセットが先駆けて設定したテーマ型のアクティブファンドになります。

今日はこの、野村 クラウド関連株式投信Bコースの評価や評判を独自の目線で分析していきます。

「野村 クラウド関連株式投信Bコースって投資対象としてどうなの?」

「野村 クラウド関連株式投信Bコースって持ってて大丈夫なの?」

「野村 クラウド関連株式投信Bコースより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

野村 クラウド関連株式投信Bコース(為替ヘッジなし)の基本情報

投資対象は?

野村 クラウド関連株式投信Bコースの投資対象は、世界のクラウド関連企業の株式です。

このファンドにおける「クラウド」の定義は、ハードウェア機能、ソフトウェア機能、アプリケーション等の様々なサービスをインターネットを通じて提供する形態を指します。

大きくは、

①クラウド技術を活用してSNSなどのアプリやEコマースなどを消費者または企業向けに展開する企業

②クラウドのプラットフォームやソフトウェアの機能等の様々なクラウドサービスを提供する企業

③クラウド機能や関連サービスの基盤となる半導体やハードウェアを提供する企業

に分類されます。

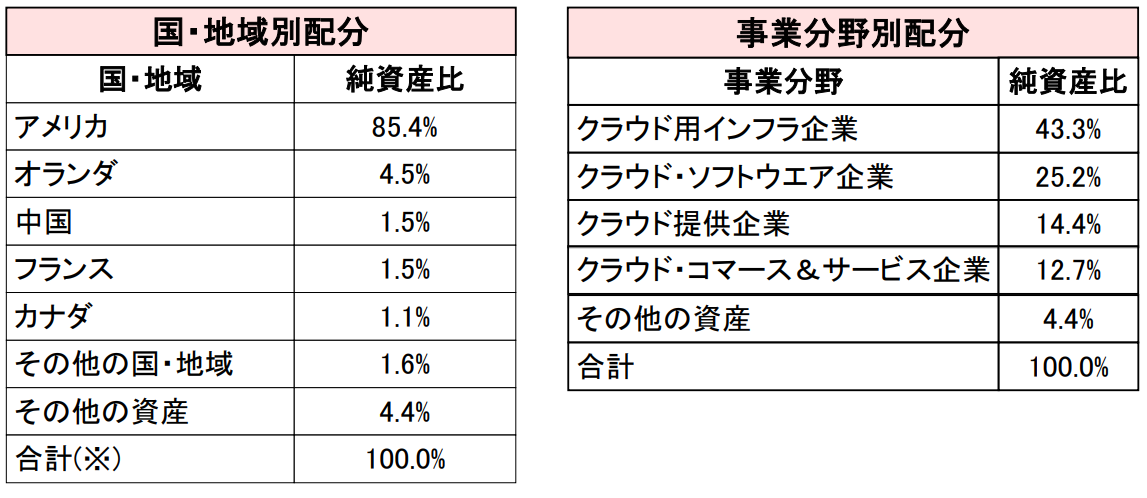

野村 クラウド関連株式投信Bコースの国別の組入れ比率を見てみると、約85%が米国となっており、実質的に米国株式ファンドと言っても、差し支えないです。

※引用:マンスリーレポート

組入れ銘柄数は55銘柄となっており、上位を見てみると、米国でも有名な企業が大半を占めています。

※引用:マンスリーレポート

純資産総額は?

続いて、野村 クラウド関連株式投信Bコースの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

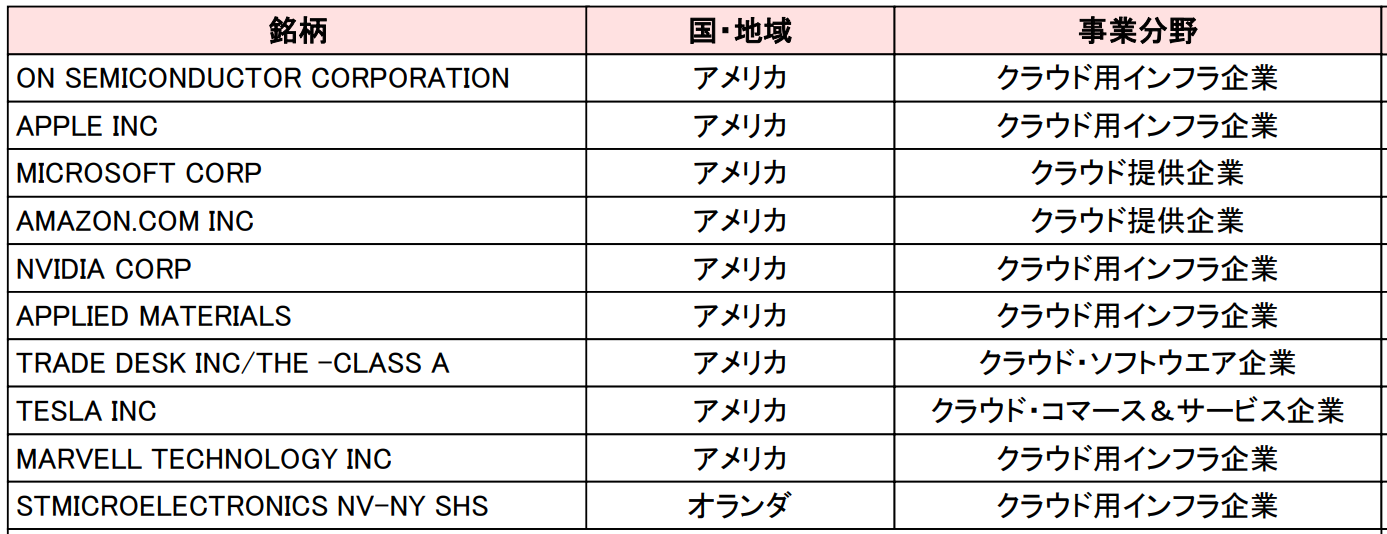

野村 クラウド関連株式投信Bコースは200億円程度で、10年近く運用している割には規模は大きくなく、少し心許ない水準です。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

野村 クラウド関連株式投信Bコースの実質コストは1.976%とかなり割高の手数料となっています。購入時手数料もかかってきますので、本当に良いと思わない限り投資しないようにしましょう。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.947%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.976%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

野村 クラウド関連株式投信Bコース(為替ヘッジなし)の評価分析

基準価額をどう見る?

野村 クラウド関連株式投信Bコースの基準価額は、2022年に大きく下落しましたが、2023年に入り、また大きく上昇を続けています。

※引用:モーニングスター

利回りはどれくらい?

続いて、野村 クラウド関連株式投信Bコースの利回りを見てみましょう。

直近1年間の利回りは+30.00%で、3年、5年、10年平均利回りを見ても、15%を超えており、圧倒的に優れた成果を残しています。

ただし、いくら優れたパフォーマンスに見えたとしても、この段階で判断するのは時期尚早です。他のファンドと比較をしてから購入してください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +30.00% |

| 3年 | +19.30% |

| 5年 | +19.36% |

| 10年 | +16.53% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

野村 クラウド関連株式投信Bコースは、優れたファンドが多い国際株式の北米株カテゴリーに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

野村 クラウド関連株式投信Bコースは、直近3年間以外、全期間で上位20%にランクインしており、非常に優秀な成果を出しています。

これくらい中長期で優れた成果を残し続けているファンドに投資をしたいものです。

| 上位●% | |

| 1年 | 16% |

| 3年 | 51% |

| 5年 | 4% |

| 10年 | 15% |

※2023年10月時点

年別の運用利回りは?

野村 クラウド関連株式投信Bコースの年別のパフォーマンスを見てみましょう。

2018年、2022年だけ2桁マイナスとなっていますが、それ以外の年では驚異的なリターンを残すことができています。

| 年間利回り | |

| 2023年 | +47.76%(1-9月) |

| 2022年 | ▲34.29% |

| 2021年 | +32.03% |

| 2020年 | +68.37% |

| 2019年 | +36.70% |

| 2018年 | ▲12.82% |

| 2017年 | +29.84% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

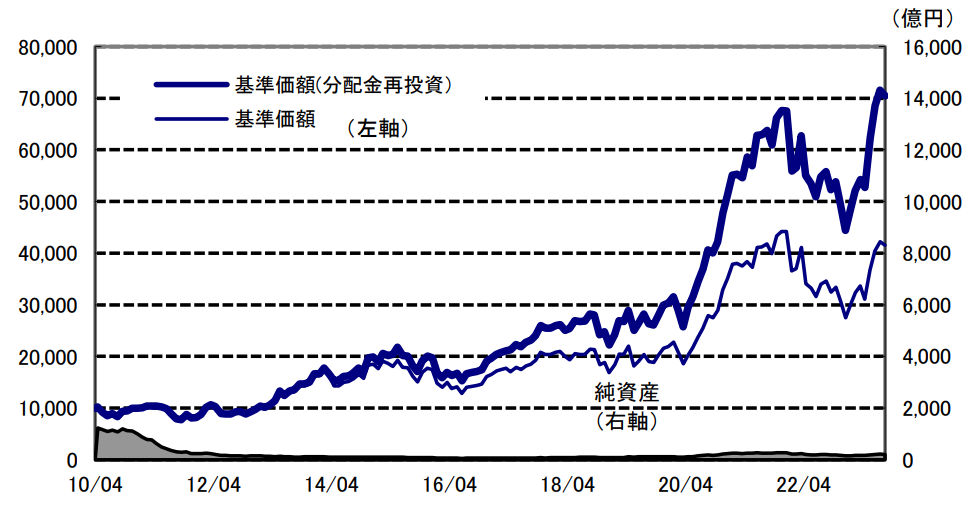

野村 クラウド関連株式投信Bコースに投資を検討するのであれば、同じように米国株式に投資をしているインデックスファンドと運用実績を比較しておいて損はありません。

今回は、野村 クラウド関連株式投信Bコースと同じく北米株で構成されているeMAXIS Slim 米国株式(S&P500)とパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、2021年までは野村 クラウド関連株式投信Bコースのほうが上回っていましたが、2022年以降は、eMAXIS Slim 米国株式(S&P500)が大きく差を広げています。

より長期のパフォーマンスはどうでしょうか?

| クラウド関連 B | Slim 米国株式 | |

| 1年 | +30.00% | +23.68% |

| 3年 | +19.30% | +23.72% |

| 5年 | +19.36% | +15.80% |

| 10年 | +16.53% | - |

※2023年10月時点

5年平均利回りでは、野村 クラウド関連株式投信Bコースのほうが上回っており、これであれば高いコストを支払って投資をする価値があると言えます。

類似ファンドとの利回り比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

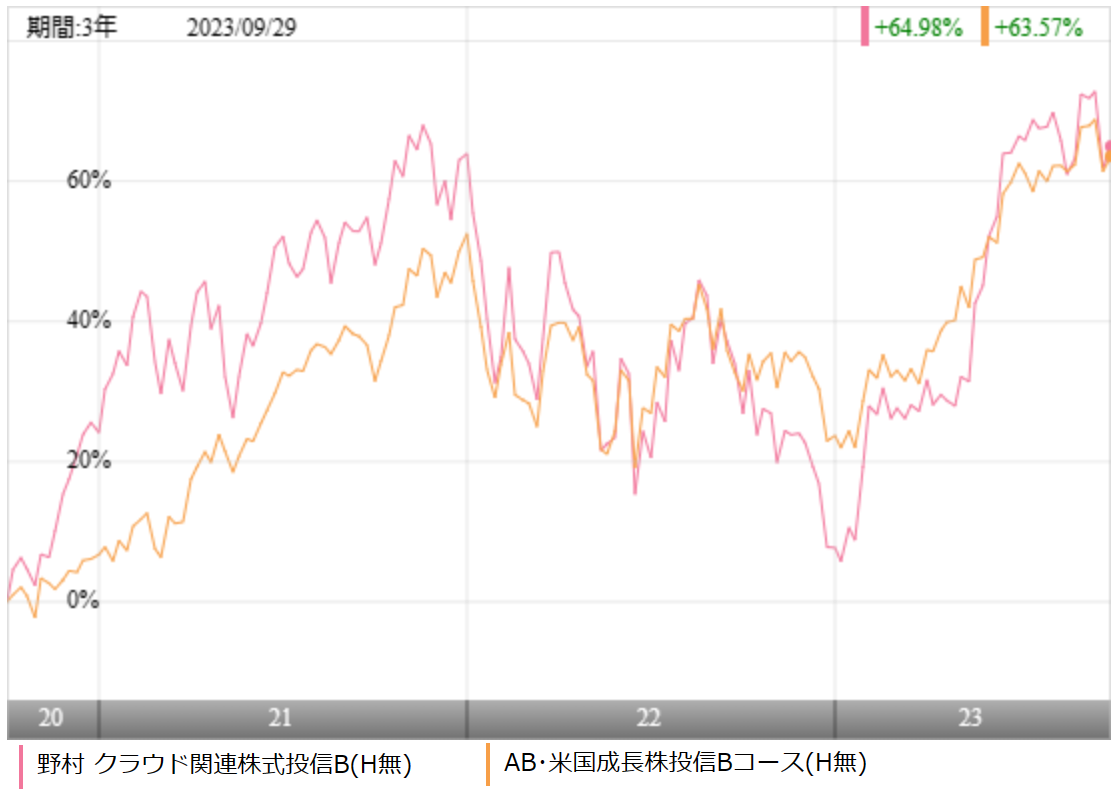

今回は、北米ファンドで何度も優秀ファンド賞を受賞をしたことがあるアライアンス・バーンスタインの米国成長株投信Bコースと比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、2021年までは野村 クラウド関連株式投信Bコースがリードしていましたが、2022年以降はかなり競っています。

より長期のパフォーマンスで比較をしても、かなり競っているので、どちらも非常に優秀なファンドであることがわかります。

これであれば、高いコストを支払ってでも投資をする価値があると言えます。

| クラウド関連 B | 米国成長株投信B | |

| 1年 | +30.00% | +25.71% |

| 3年 | +19.30% | +18.31% |

| 5年 | +19.36% | +16.72% |

| 10年 | +16.53% | +18.21% |

※2023年10月時点

AコースとBコースの利回り比較

野村 クラウド関連株式投信Bコースに投資をするにあたり、為替ヘッジ有のAコースと為替ヘッジ無のBコースのどちらに投資をすべきか迷う人もいると思います。

そこで、AコースとBコースのパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

野村 クラウド関連株式投信Bコースのほうが終始、パフォーマンスで上回っていることがわかります。

それでは、より長期の利回りはどうなっているでしょうか?

| クラウド関連 B | クラウド関連 A | |

| 1年 | +30.00% | +19.16% |

| 3年 | +19.30% | +3.98% |

| 5年 | +19.36% | +10.83% |

| 10年 | +16.53% | +10.28% |

※2023年10月時点

思った以上に為替の影響が大きく出ていることがわかります。今後、為替がどう動くかはわかりませんが、為替の影響を受けたくないという人はAコースを選んでください。

ただ私個人のスタンスとしては、将来の為替の予測などしようと思ってもできませんので、為替のヘッジコストを無駄にしないためにヘッジ無しを基本的には選ぶようにしています。

最大下落率はどれくらい?

投資をするにあたって、気になるのが「このファンドはどのくらい下落する可能性があるのだろうか」という点だと思います。標準偏差である程度は理解できるものの、やはり実際に下落したかは気になります。

そこで、野村クラウド関連株式投信Bコースの最大下落率を調べてみました。

| 期間 | 下落率 |

| 1カ月 | ▲17.24% |

| 3カ月 | ▲22.45% |

| 6カ月 | ▲25.43% |

| 12カ月 | ▲34.29% |

※2023年10月時点

野村 クラウド関連株式投信Bコースは2022年1月~2022年12月までの1年間で▲34.29%の下落をしました。ただ、リーマンショック後に組成されたファンドということもあり、50%近い下落はまだ経験していません。

ファンドの運用においては、大きく下落することもありますが、長期保有をすることでしっかりプラスのリターンが出ていますので、くれぐれもパニック売りはしないようにしてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

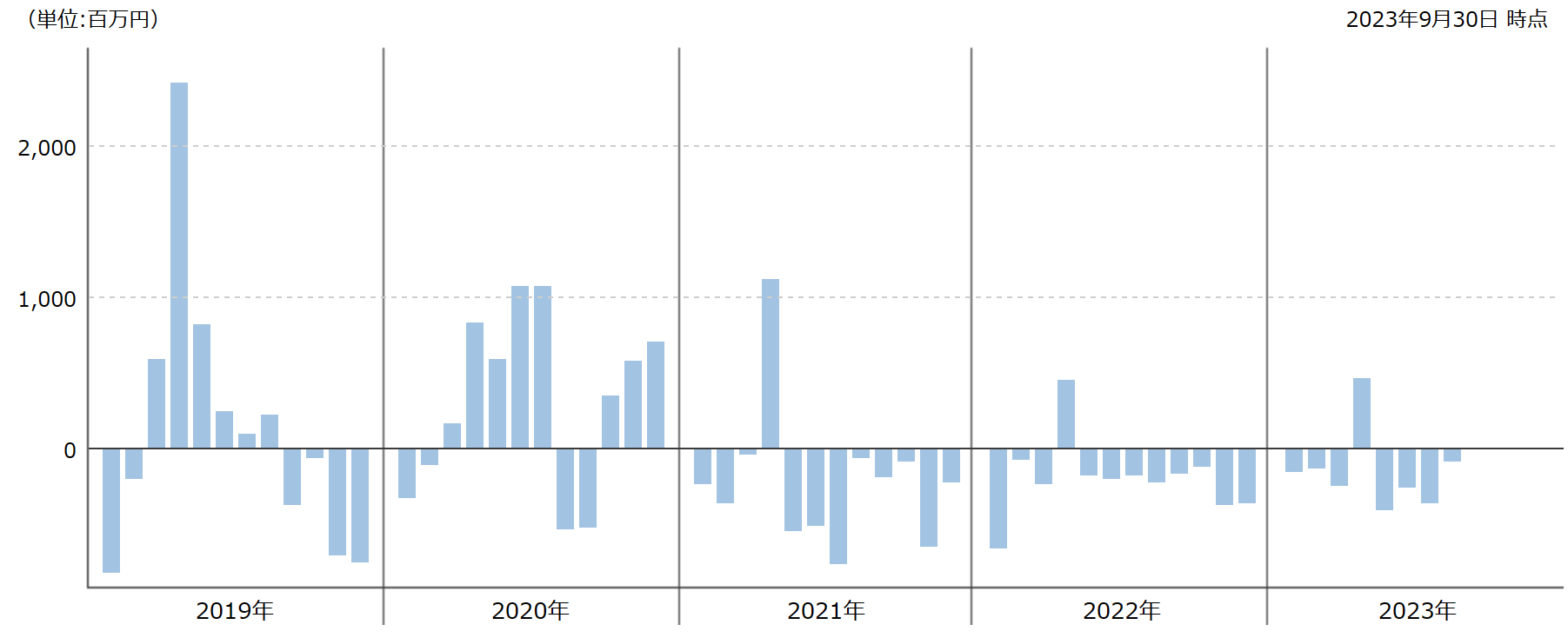

評判はどう?

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判が良いということです。

野村 クラウド関連株式投信Bコースは資金が流入超過している月もありますが、流出超過している月も多く、思った以上に評判は良くなってきていないようです。

野村証券でしか購入できないという点が大きなデメリットになっている可能性が高いですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

野村 クラウド関連株式投信BコースはNISAだけ対応していますので、うまくNISAを活用していきましょう。

| NISA | iDeCo |

| ○ | × |

※2023年10月時点

野村 クラウド関連株式投信Bコース(為替ヘッジなし)の評価まとめと今後の見通し

いかがでしょうか?

あまり知られていないファンドではありますが、野村 クラウド関連株式投信Bコースのように優れたパフォーマンスのファンドも存在します。

S&P500にもパフォーマンスで圧勝していますし、アクティブファンドとしてかなり優秀な米国成長株投信にもパフォーマンスで勝っています。

ですので、パフォーマンスだけ見れば、米国成長株投信などと同程度の純資産規模に成長してもおかしくはないのですが、未だ200億円程度にとどまっています。

一番の原因は野村證券でしか購入ができないということで、ネット証券がメインの投資家はアクセスができないという点でしょうか。

野村アセットはスリーゼロ等もそうですが、ユニークな商品を出してはいるものの、ネット証券で売買ができないということで、大きな機会損失をしている気がしますね。

一方で、野村證券に口座をお持ちで、取引をしている人であれば、野村 クラウド関連株式投信Bコースは投資する価値が十分にあると言えます。ぜひ参考にしてみてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点