募集から1年ちょっとで純資産が1兆円を突破したグローバル・プロスペクティブ・ファンド『イノベーティブ・フューチャー』。

当時のアーク・インベストメントが投資助言で入っていたファンドは、パフォーマンスが異常に良かったため、恐ろしい勢いで投資資金が集まっていました。

そんなグローバル・プロスペクティブ・ファンドは今どうなっているでしょうか?

今日は、グローバル・プロスペクティブ・ファンドについて独自目線で徹底分析していきます。

こんなことがわかる

- グローバル・プロスペクティブ・ファンドは投資対象として、あり?なし?

- グローバル・プロスペクティブ・ファンドより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

グローバル・プロスペクティブ・ファンド『イノベーティブ・フューチャー』の独自評価と分析

投資対象は?

グローバル・プロスペクティブ・ファンドの投資対象は、世界の破壊的イノベーションを起こし得るビジネスを行う企業の株式です。

破壊的イノベーションの3条件として、①劇的に生産性の向上をもたらすこと②急激なコスト低下をもたらすこと③イノベーション・プラットフォームであることが挙げられます。

個別銘柄の選定ではイノベーションにフォーカスした調査に強みをもつ米国のアーク・インベストメントが行います。

日興アセットが最近設定しているファンドの多くがアーク社の投資助言を受けており、日興アセットの力の入れ具合がわかります。

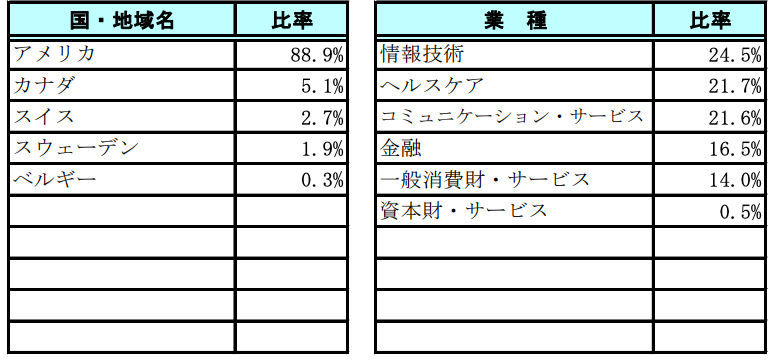

それでは、国別の構成比と業種別の構成比を見てみましょう。

まず国別の構成比ではアメリカの比率が約90%なので、ほぼ米国株のファンドといっても差し支えありません。業種別で見ると、ヘルスケアや情報技術の比率が高いようです。

※引用:マンスリーレポート

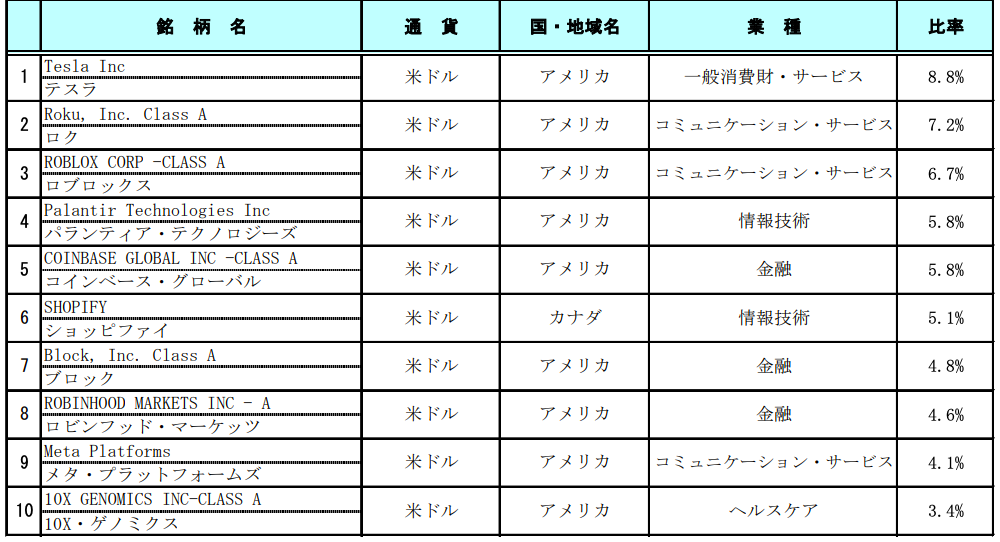

現在は41銘柄となっており、かなり銘柄を絞り込んでいます。具体的に組み入れ銘柄を見てみましょう。

1位のテスラはソフトウェアのアップデートで自動運転が可能になる自動運転ライドシェアを運営計画している会社です。2位のロクはビデオストリーミング市場の主要プレーヤーです。3位のロブロックスは、ユーザーが様々な仮想空間に入り、個人が開発し配信したゲームでプレイすることができます。

※引用:マンスリーレポート

純資産総額は?

純資産総額は投資信託を購入する前に必ず確認しておきたいポイントです。

純資産総額が少ないと、銘柄の入れ替えに支障をきたすことがあったり、運用時に必ずかかる印刷費用や監査費用が相対的に高くなります。さらに投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもあります。

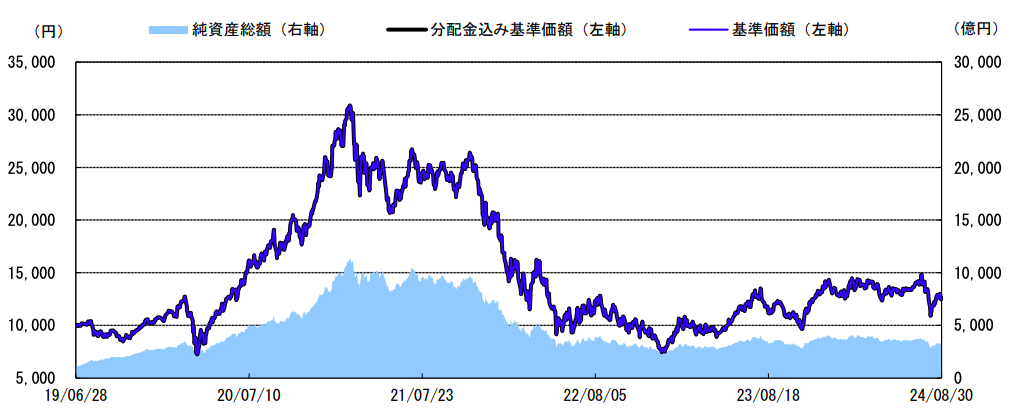

グローバル・プロスペクティブ・ファンドは設定してから1年半で純資産総額が1兆円を超えていましたが、現在は3229億円程度です。

2021年以降のグローバル・プロスペクティブ・ファンドのパフォーマンスがかなり悲惨な状況ですので、その影響ですね。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

グローバル・プロスペクティブ・ファンドの実質コストは1.668%とかなり割高な水準です。購入時手数料もしっかり3.3%取られます。

そのため、相当信頼できるファンドでなければ、投資をしてはいけません。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.658%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.668%(概算値) |

※引用:運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

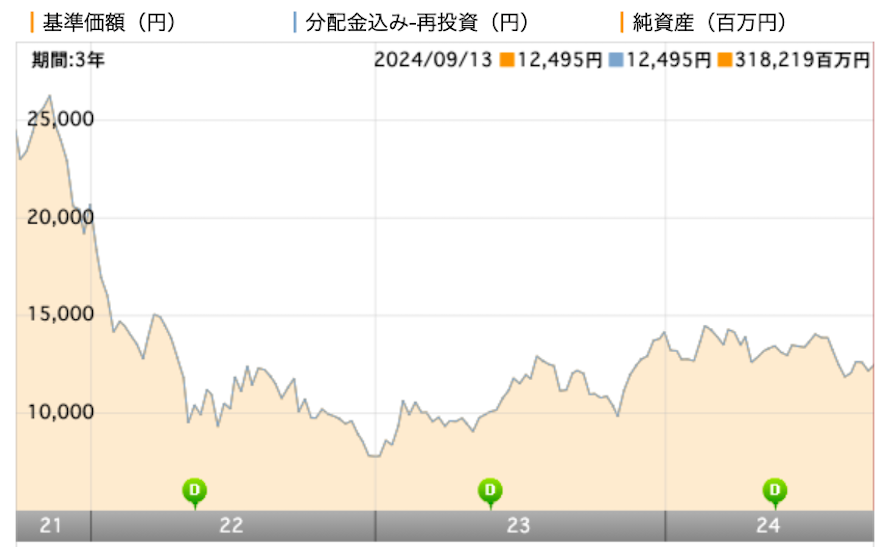

グローバル・プロスペクティブ・ファンドの基準価額は、2021年に一時は30,000円を超えましたが、その後、大暴落を起こし、現在は12,000円近辺です。銘柄を絞っている影響もありますが、それにしてもこの値動きの幅は大きすぎますね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

グローバル・プロスペクティブ・ファンドの利回りを見てみましょう。

| 平均利回り | |

| 1年 | +4.84% |

| 3年 | ▲20.27% |

| 5年 | +6.63% |

| 10年 | - |

※2024年9月時点

グローバル・プロスペクティブ・ファンドの直近1年間の利回りは+4.84%です。3年平均利回りが20%のマイナスなので、5年平均はプラスということで、かなりパフォーマンスにムラがあるファンドだとここからわかります。

すでに、パフォーマンスは良くなさそうですが、他のファンドとのパフォーマンスを比較したり、年別の利回りを確認すると違う姿も見えてきますので、必ず確認するようにしてください。

同カテゴリー内での利回りランキングは?

グローバル・プロスペクティブ・ファンドは、北米株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

グローバル・プロスペクティブ・ファンドは直近1年、3年、5年平均利回りともにほぼ最下位ということで、かなり厳しい結果となっています。

| 上位●% | |

| 1年 | 92% |

| 3年 | 99% |

| 5年 | 96% |

| 10年 | - |

※2024年9月時点

年別の運用利回りは?

グローバル・プロスペクティブ・ファンドの年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2020年は125%と驚異的なプラスでしたが、2022年には60%のマイナス、2023年は+80%ということで、平均するとプラスのリターンになってはいますが、これだけ毎年値動きが大きいことを理解した上で投資をしないと急騰、急落に慌てふためくことになるので、注意してください。

| 年間利回り | |

| 2024年 | ▲3.60%(1-6月) |

| 2023年 | +81.91% |

| 2022年 | ▲60.89% |

| 2021年 | ▲17.83% |

| 2020年 | +125.85% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

グローバル・プロスペクティブ・ファンドへ投資をするのであれば、より低コストで投資ができるインデックスファンドとパフォーマンスを比較してからでも遅くはありません。

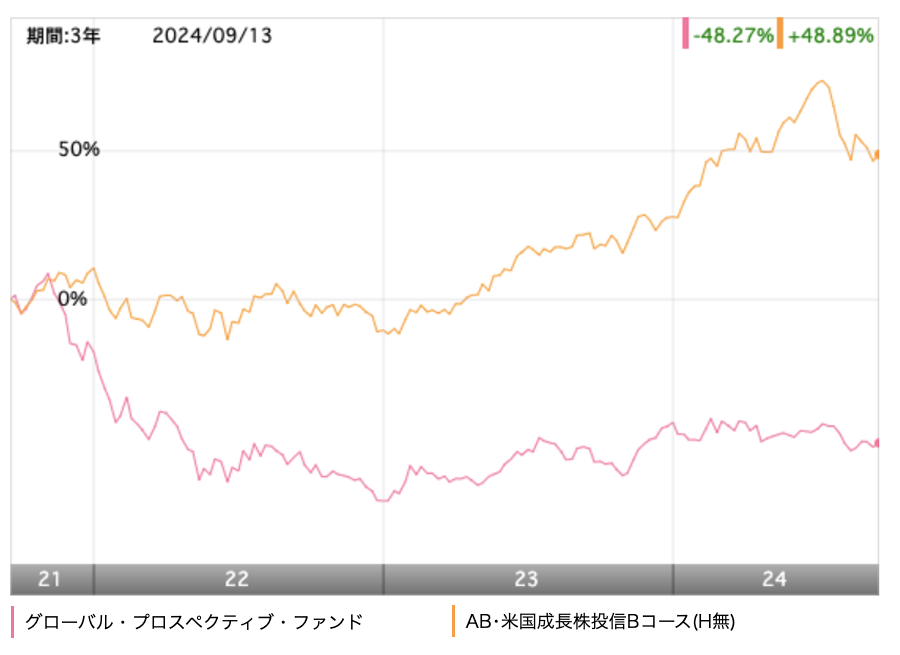

今回は、米国の主要な指数であるS&P500に連動するeMAXIS Slim米国株式(S&P500)とパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、全期間において、eMAXIS Slim 米国株式(S&P500)が大きく上回っています。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| グロ・プロスぺ | slim 米国株式 | |

| 1年 | +4.84% | +24.15% |

| 3年 | ▲20.27% | +19.11% |

| 5年 | +6.63% | +22.66% |

| 10年 | - | - |

※2024年9月時点

5年平均利回りで比較をしても、変わりませんでした。大きく上昇した後、下落してきているアクティブファンドもなかなかお目にかかりませんが、間違いなくeMAXIS Slim 米国株式(S&P500)に投資するほうがおすすめです。

アクティブファンドとの利回り比較

グローバル・プロスペクティブ・ファンドのようなアクティブファンドに投資をするのであれば、同じようにコストは高くても高い利回りが期待できる他のアクティブファンドと利回りを比較してから投資をしても遅くはありません。

今回は、米国株のアクティブファンドとして非常に人気の高いアライアンス・バーンスタインの米国成長株投信Bコースとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

こちらも同じく直近3年間では、全期間において、米国成長株投信Bコースがリードしています。

せっかく高いコストを支払って投資をするのであれば、米国成長株投信Bコースのほうがおすすめです。

| グロ・プロスぺ | AB・米国成長株 | |

| 1年 | +4.84% | +24.04% |

| 3年 | ▲20.27% | +14.36% |

| 5年 | +6.63% | +22.51% |

| 10年 | - | +18.35% |

※2024年9月時点

最大下落率は?

グローバル・プロスペクティブ・ファンドに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでグローバル・プロスペクティブ・ファンドの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲26.38% |

| 3カ月 | ▲42.86% |

| 6カ月 | ▲53.38% |

| 12カ月 | ▲60.89% |

※2024年9月時点

運用期間がまだ短いにもかかわらず、最大下落率は2022年1月~2022年12月の1年間で60.89%となっており、リーマンショック級の下落となっています。

はたしてリーマンショック級の下落が来たらどうなってしまうのか、ここまでのパフォーマンスをみると怖くて投資できません。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

それでは、グローバル・プロスペクティブ・ファンドの評判はどうでしょうか?

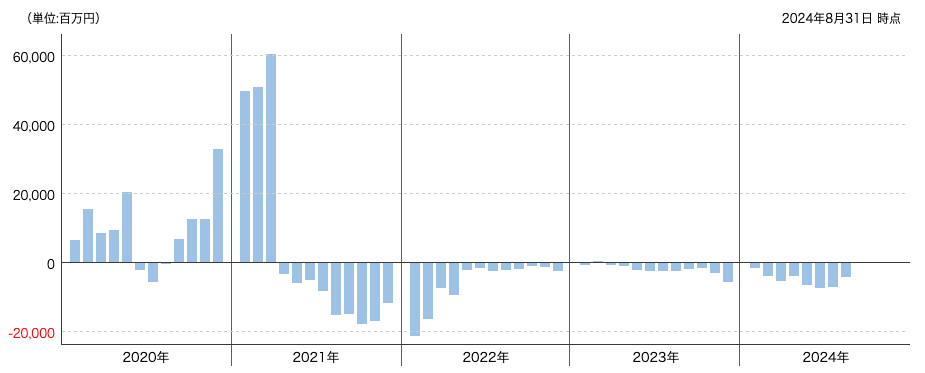

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

グローバルプロスペクティブファンドは2021年以降パフォーマンスの悪化に伴い、資金の流出が止まりません。このパフォーマンスであれば当然の結果と言えますね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

そこで、グローバル・プロスペクティブ・ファンドのNISAやiDeCoの対応状況をまとめました。

| NISA | iDeCo |

| 〇 | × |

※2024年9月時点

グローバル・プロスペクティブ・ファンド『イノベーティブ・フューチャー』の個人的評価まとめと今後の見通し

いかがでしたでしょうか?

新規設定されて運用1年目のグローバル・プロスペクティブ・ファンドを見たときは、とんでもないファンドが現れたと驚きました。

さすがアーク社と思ったものですが、2021年以降は2020までの反動を受けて、悲惨な結果となっています。たぶんほとんどの人が、2020年の運用実績を見て、投資を始めていると思いますので、かなり含み損を抱えている人も多いのではないでしょうか。

改めて、新規設定されたファンドは3年程度は最低でも様子を見ることの重要性がわかるファンドだったと思います。

また平均利回りだけ見て、プラスになっていたとしても、今回のように年別の利回りで見ると、上下に恐ろしいほど変動しているファンドもあったりします。ですので、最低限、このブログで書いてあるような内容はチェックしてから投資判断をしてください。

少なくともインデックスファンドにも大きくパフォーマンスで負けていますし、現状高いコストを支払ってまで投資をするファンドではないですね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点