近年、インデックスファンドの中で一番人気があるバランス型ファンドと言えば、eMAXIS Slimバランス(8資産均等型)ですが、パフォーマンスだけをみれば実は6資産分散型のバランスファンドのほうが優れています。

そして、6資産バランス型の代表格が野村アセットの野村6資産均等バランスなのですが、なぜパフォーマンスで6資産バランス型のほうが優れているのか、徹底分析していきます。

野村 6資産均等バランスの基本情報

投資対象は?

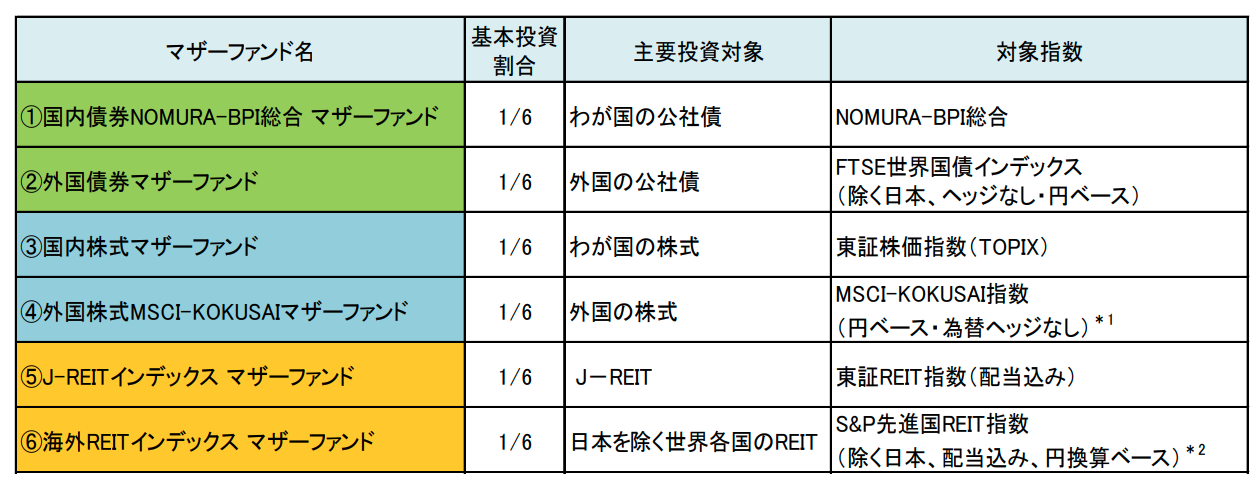

野村 6資産均等バランスの投資対象は、国内外の株式、債券、REITです。

以下の6つのアセットクラスに均等に分配して投資をしていきます。投資対象を見てみると、インデックスファンドとしては代表的な指数ばかりです。

近年流行りの8資産バランスファンドと異なる点は、新興国株式と新興国債券を投資対象としていないということです。

個人的には新興国株式、債券はあまり魅力を感じませんので、6資産バランスのほうがパフォーマンスも良くなると思います。

※引用:マンスリーレポート

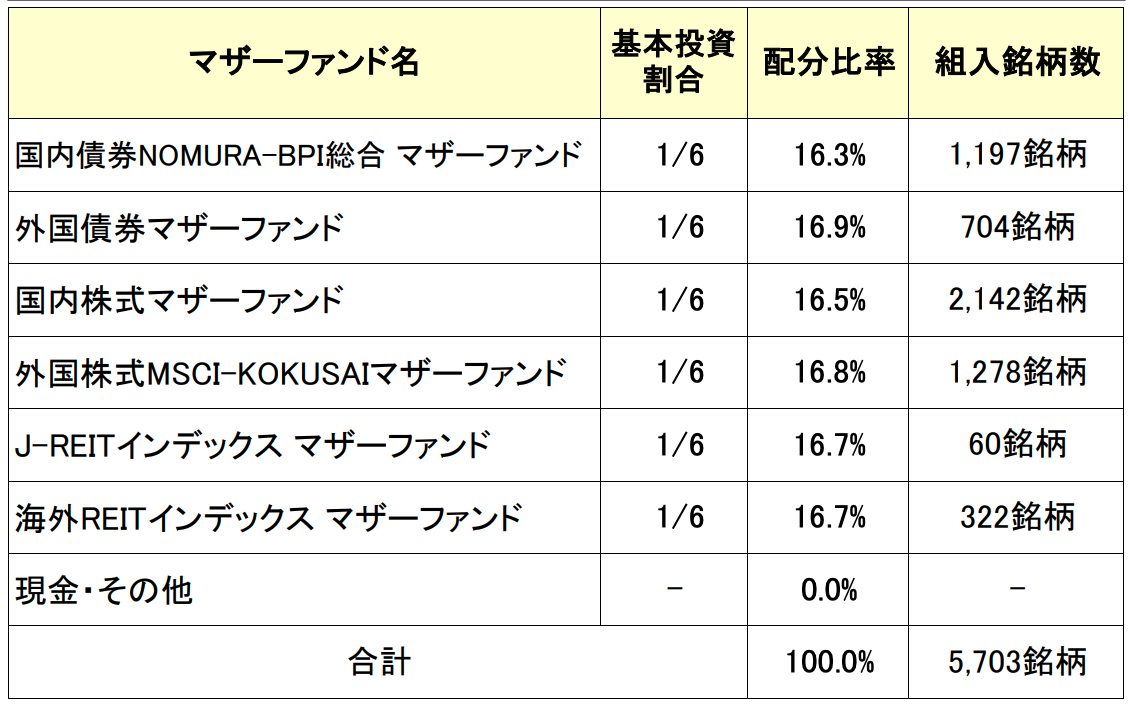

現在の組入比率を見てみると、ほぼどのアセットクラスにも分散投資ができていることがわかります。銘柄数としては5700銘柄以上に分散できていますので、この低コストでこの銘柄数はやはり魅力的ですね。

※引用:マンスリーレポート

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

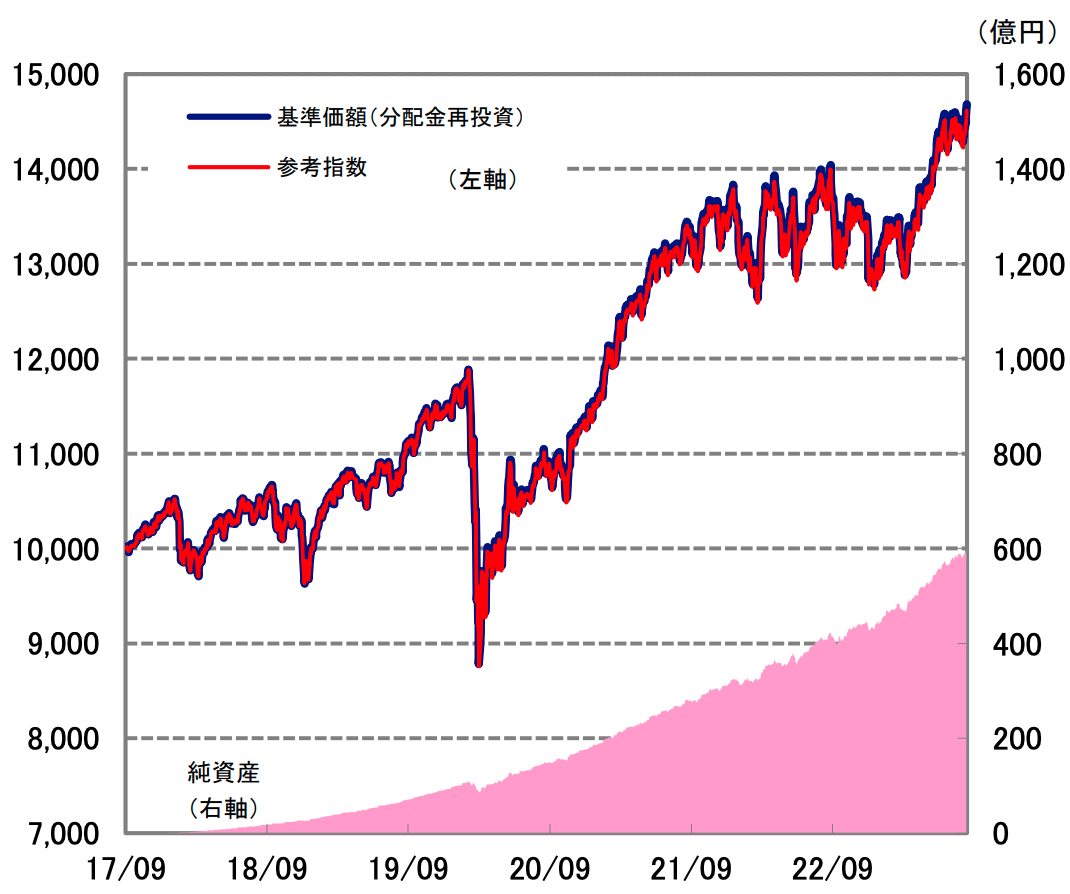

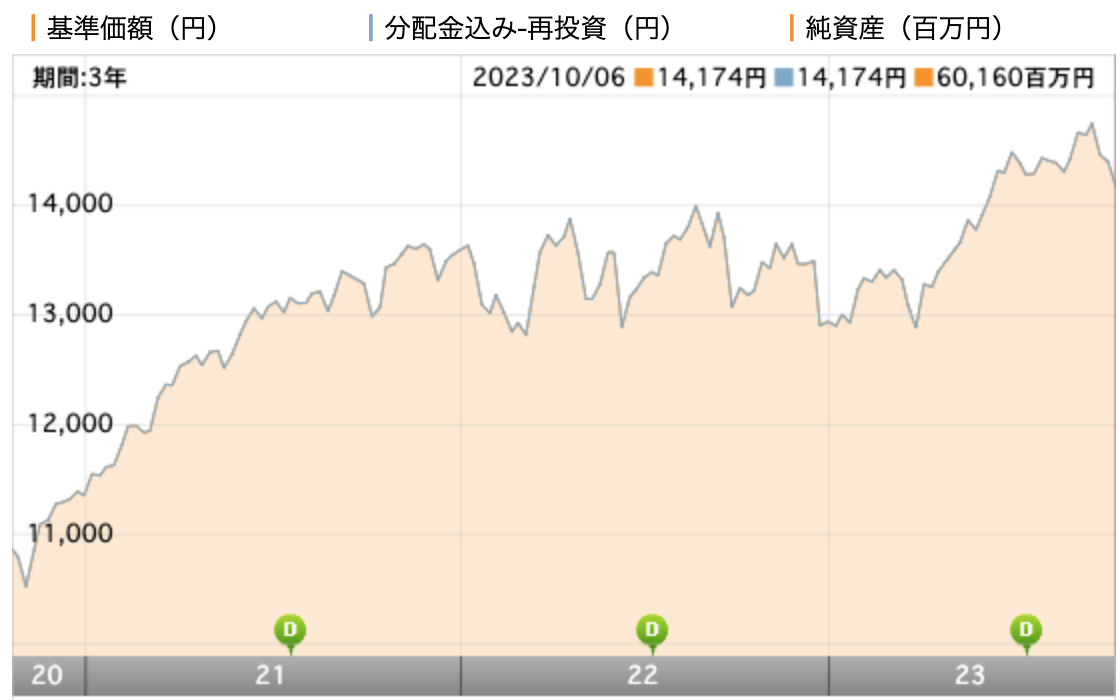

野村 6資産均等バランスは600億円程度なので、規模としてはそこまで大きくありませんが、積立投資で利用している投資家も多いので、純資産は着実に増えていきます。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

野村 6資産均等バランスの実質コストは0.257%とかなり割安です。8資産均等バランス型のファンドだと、0.1%台のファンドが登場していますが、この水準であれば十分低コスト水準になります。

| 購入時手数料 | 0 |

| 信託報酬 | 0.242%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 0.257%(概算値) |

※引用:最新運用報告書

野村 6資産均等バランスの評価分析

基準価額をどう見る?

野村 6資産均等バランスの基準価額は2022年に伸び悩みましたが、2023年以降、また大きく上昇をし始めています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

野村 6資産均等バランスの直近1年間の利回りは10.12%となっていますが、3年平均、5年平均利回りでは10%台、6%台となっています。

バランスファンドでこの利回りは悪くないように見えますが、この時点では他のファンドより優れているのかどうかわかりませんので、しっかり比較をしてから投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +10.12% |

| 3年 | +10.04% |

| 5年 | +6.22% |

| 10年 | - |

※2023年10月時点

同カテゴリー内における利回りランキング(上位●%)の変化

野村 6資産均等バランスはバランスファンドの中のバランスカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

野村 6資産均等バランスの3年平均と5年平均利回りで上位40%に入っており、ギリギリ及第点といったパフォーマンスであることがわかります。

| 上位●% | |

| 1年 | 66% |

| 3年 | 38% |

| 5年 | 31% |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

野村 6資産均等バランスの年別のパフォーマンスも見てみましょう。

2018年、2020年、2022年はマイナスになっていますが、2019年、2021年は15%以上のプラスを出すことで埋め合わせしている形です。

くれぐれも毎年5%程度の安定運用をしているわけではないので、注意してください。

| 年間利回り | |

| 2023年 | +11.09%(1-9月) |

| 2022年 | ▲5.81% |

| 2021年 | +19.71% |

| 2020年 | ▲0.42% |

| 2019年 | +16.56% |

| 2018年 | ▲4.68% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

野村 6資産均等バランスに投資を検討する上で、類似ファンドとのパフォーマンスを比較しておいて損はありません。

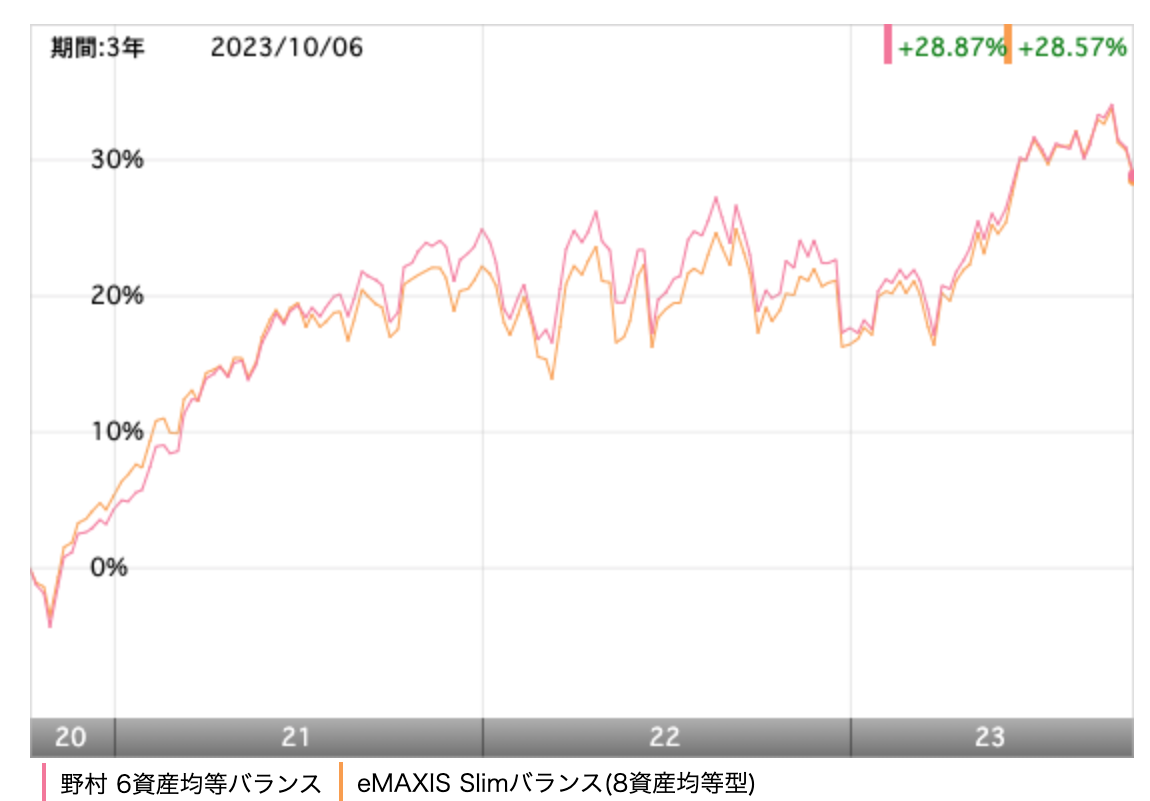

今回はバランス型のインデックスファンドで特に人気のあるeMAXIS Slimバランス(8資産均等型)と比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、かなり競ってはいますが、野村 6資均等バランスが、ほぼ全期間において上回っています。

野村 6資産均等バランスは、新興国株式と債券が入っていないので、もう少しパフォーマンスが向上するかと思いましたが、直近3年間では大して差がつきませんでした。

それではより長期のパフォーマンスを比較してみましょう。

| 野村6資産均等 | Slimバランス8資産 | |

| 1年 | +10.12% | +11.47% |

| 3年 | +10.04% | +10.11% |

| 5年 | +6.22% | +6.31% |

| 10年 | - | - |

※2023年10月時点

より長期のパフォーマンスになると、eMAXIS Slimバランス(8資産均等型)に分があるようです。正直この範囲の誤差であれば、どちらに投資をしても構いません。

最大下落率は?

野村 6資産均等バランスに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここで野村 6資産均等バランスの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲11.42% |

| 3カ月 | ▲15.32% |

| 6カ月 | ▲12.38% |

| 12カ月 | ▲8.75% |

※2023年10月時点

野村 6資産均等バランスの最大下落率は、2020年1月~3月の15.32%となっています。組み入れられているのは株やREITですので、大きく下落するときには20~30%下落することもあることは覚悟しておいてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

それでは、野村 6資産均等バランスの評判はどうでしょうか?

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

野村 6資産均等バランスは2018年以降、毎月資金流入額が増加しています。

これは、毎月積立投資をしている人が増えてきているということでしょう。今後も安定的に流入が続きそうです。

※引用:ウエルスアドバイザー

野村 6資産均等バランスの今後の見通し

前々から新興国株式や新興国債券をポートフォリオに組み入れることに対しては懐疑的でしたが、今回、eMAXISSlim バランス(8資産均等型)と比較をしてみた結果、別に入れても入れなくても大してパフォーマンスには差がないことがわかりました。

世界中に分散するという意味では新興国株式もポートフォリオに組み入れるという考えもありますが、基準価額の変動が大きい割に、パフォーマンスは先進国株式に劣るという結果が続いています。

ですので、あえて新興国株式、債券をポートフォリオに組み入れる必要はないと思っています。

私自身はバランスファンドでの運用はおすすめしていませんが、eMAXIS Slim バランス(8資産均等型)も野村6資産均等バランスも似たような結果となっていますので、どちらを選択しても大丈夫です。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点