2020年のコロナショックを非常にうまく乗り切ったということで、投資家から非常に人気の高いファンドの1つとして、三井DSアセットのテトラ・エクイティというファンドがあります。

テトラ・エクイティは米国のS&P500の先物を投資対象としたファンドでしたが、今回新しく米国のナスダック100指数先物を投資対象としたファンドが登場します。

果たして、どのようなファンドなのかテトラ・エクイティと比較もしながら、分析していきます。

「テトラ・ネクストって投資対象としてどうなの?」

「テトラ・ネクストって持ってて大丈夫なの?」

「テトラ・ネクストより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

テトラ・ネクストの基本情報

投資対象は?

テトラ・ネクストの投資対象は米国のナスダック100株式指数先物です。

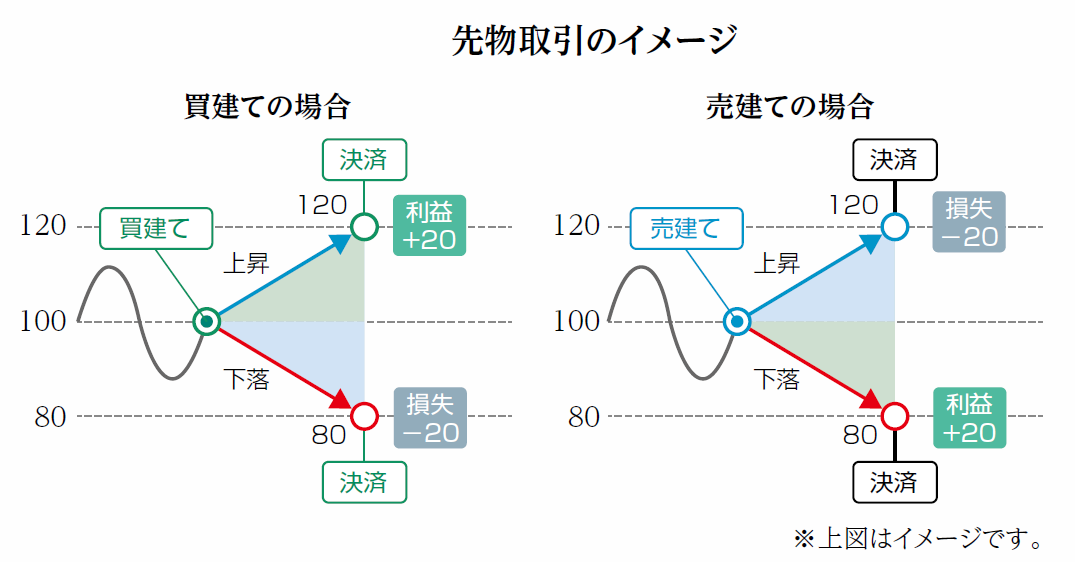

先物取引というのは下図のように買いからだけでなく、売りからも入れるので、うまく相場を予測できれば、上昇局面だけでなく、下落局面でもしっかりと利益を狙っていける商品です。

※引用:販売用資料

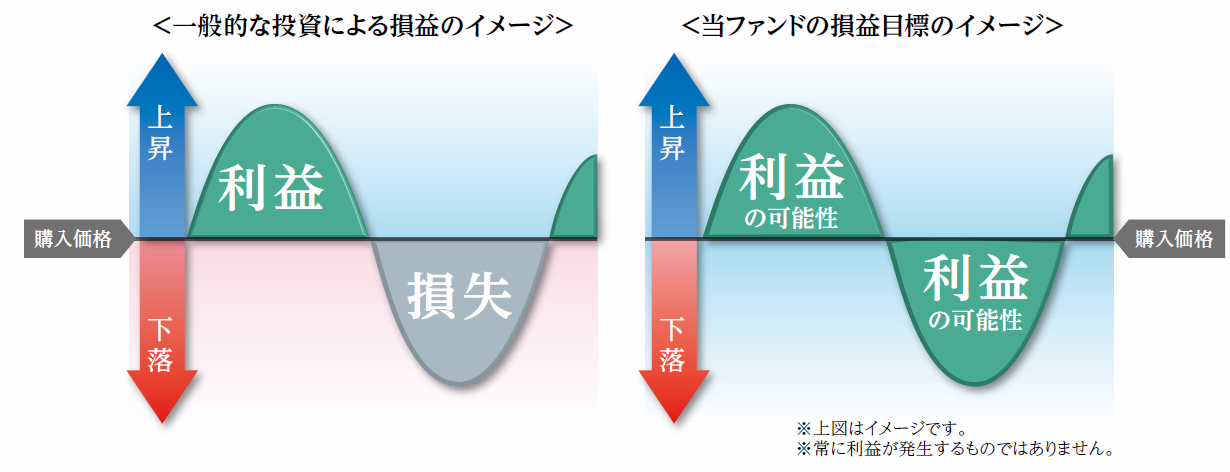

ですので、収益のイメージは下の右図のようにナスダック100が上昇しようが下落しようが絶対収益を狙っていくという投資戦略です。理論的にはまさにそのとおりなのですが、私の知る限り、買いも売りもうまく運用ができているファンドはほとんどないのが実態です。

※引用:交付目論見書

ナスダック100とは?

そもそもナスダック100をよく知らないという人もいると思いますので、簡単に紹介しておくと、ナスダック100は米国のナスダック市場に上場する非金融セクターのうち、時価総額上位100社の銘柄で構成された株式指数です。

アップル、マイクロソフト、アマゾン、フェイスブック等著名な銘柄で構成されており、金融銘柄が含まれていないという点が一番の大きな特徴ですね。

4つの投資戦略は?

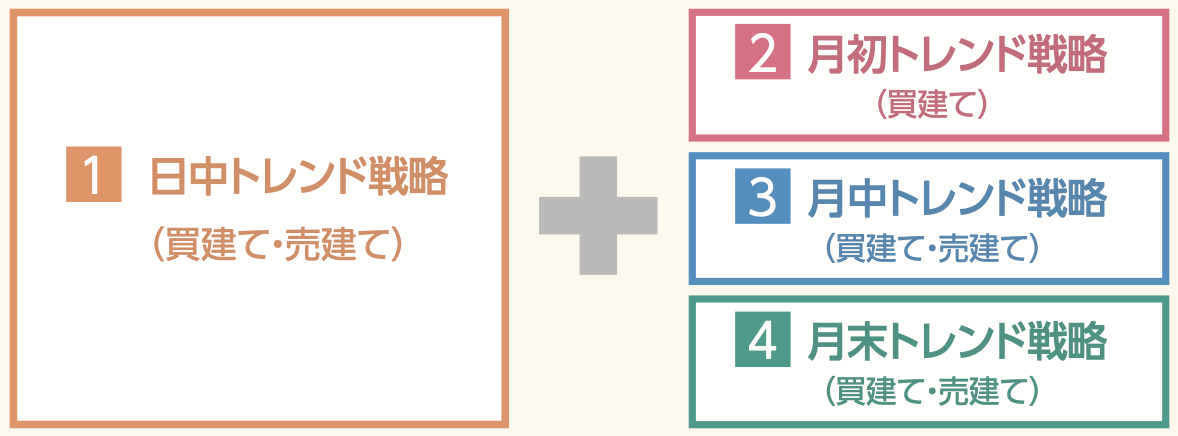

テトラ・ネクストの最大の特徴は以下の4つの投資戦略を組み合わせている点です。

※引用:交付目論見書

(1)の日中トレンド戦略はナスダック100先物の終値と翌日の価格の方向から、トレンドを予測し、上昇しそうだと思えば、先物を買い建て、下落しそうだと思えば、先物を売り建てる戦略です。ポジションはその日の取引終了時刻で精算するので、まさにデイトレード戦略です。

(2)の月初トレンド戦略は米国では確定拠出年金の買い付けが月初の数営業日は株価が上昇しやすいトレンドがあります。そのため、月初の3営業日に限り、ナスダック100先物を買い建てる戦略です。

一見するとかなり合理的な考えですが、機関投資家であれば、当然このようなことは誰でも知っているので、パフォーマンスにどの程度影響があるのか甚だ疑問です。

(3)の月中トレンド戦略はナスダック100オプションの満期乗り換えに伴って、株式相場に影響を与えることがあります。そこを狙って、オプション満期日の4営業日前のトレンドを見て、ナスダック100を買ったり、売ったりする戦略です。

個人投資家でも似たようなことを考える人がたくさんいますが、あまり成果が出ているという話は聞きません。

(4)の月末トレンド戦略はリバランスによって生じるトレンドを捉えます。株式相場が好調であれば、月末のリバランスで株を売却する人がいますので、ナスダック100先物を売り建てるというわけです。

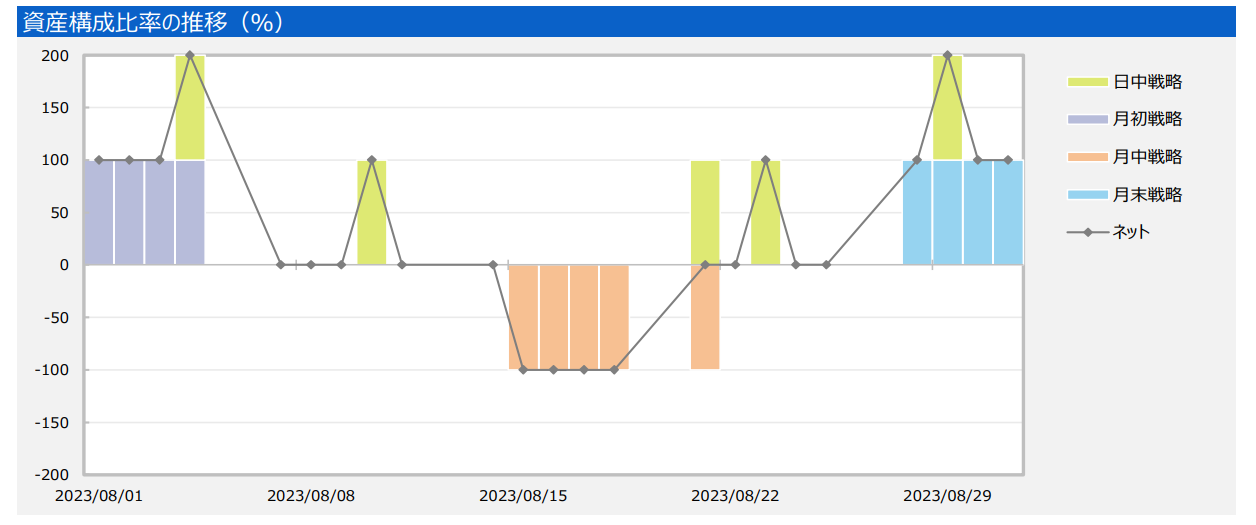

1か月のポジションの推移を見てみると、以下のように、ひと月の間に色々とポジションを組んでは解消していることがわかります。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

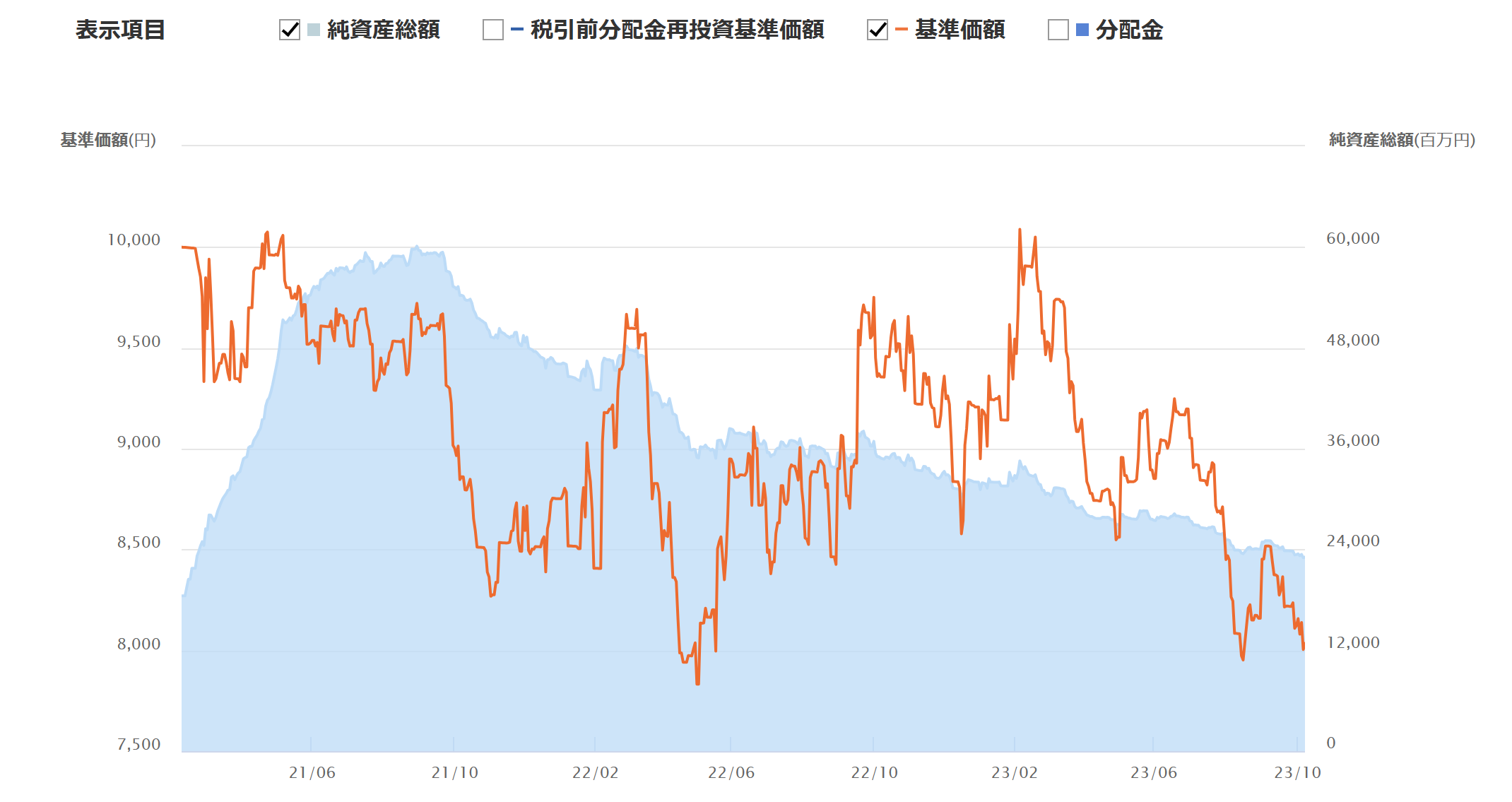

テトラ・ネクストの純資産は250億円くらいとなっており、規模としては十分大きなファンドですので、問題ありません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

テトラ・ネクストの実質コストは0.766%となっており、アクティブファンドの中では割安な水準です。ただ、購入時手数料もかかるので、しっかり投資する価値があるのか分析してから投資をするべきです。

| 購入時手数料 | 2.2%(税込)※上限 |

| 信託報酬 | 0.759%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.766%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

テトラ・ネクストの評価分析

基準価額をどう見る?

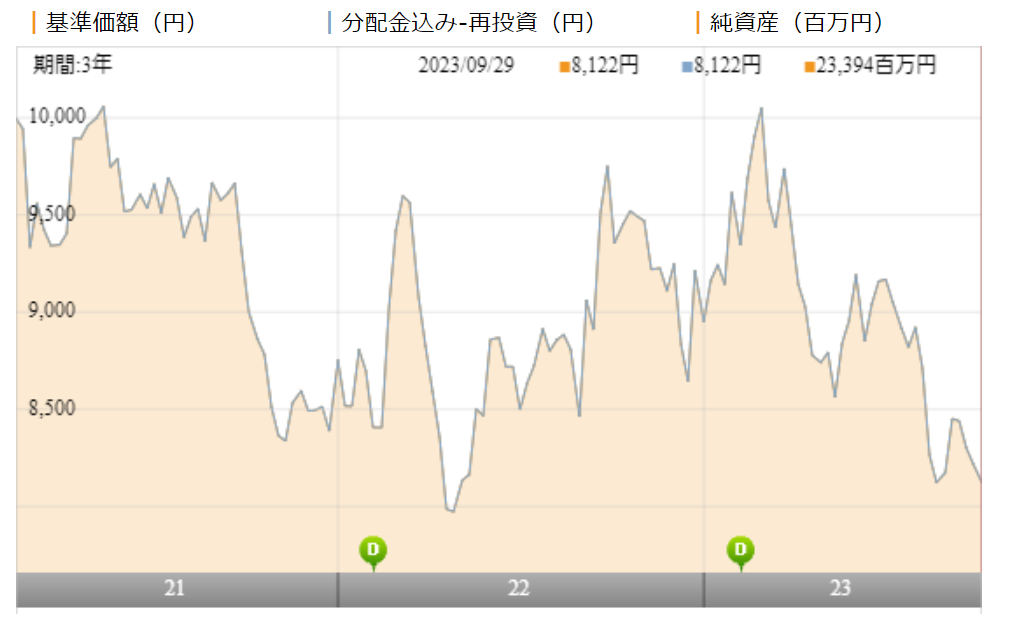

テトラ・ネクストの基準価額を見てみましょう。残念ながら、設定と同時に10,000円を割り込んでおり、2年以上たちますが、未だに10,000円を割り込んでいます。

※引用:ウエルスアドバイザー

利回りはどれくらい?

テトラ・ネクストの利回りを見ていきましょう。

直近1年間の利回りは▲16.71%となっています。明らかに酷いパフォーマンスに見えます。

ただし、この時点で良いファンドと判断するには時期尚早です。他のファンドとの比較をしてから投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲16.71% |

| 3年 | - |

| 5年 | - |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

テトラ・ネクストは北米株式カテゴリーに属しています。パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

テトラ・ネクストは、ほぼ最下位となっており、いかに4つの戦略がムダかがわかります。

| 上位●% | |

| 1年 | 99% |

| 3年 | - |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

テトラ・ネクストの年別のパフォーマンスを見てみましょう。

株式ファンドが普通はプラスの年に大きくマイナスを出してしまっており、投資する魅力を感じません。

| 年間利回り | |

| 2023年 | ▲9.13%(1-9月) |

| 2022年 | +2.26% |

| 2021年 | ▲7.50%(4-12月) |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

テトラ・ネクストに投資を検討しているのであれば、より低コストのインデックスファンドとのパフォーマンスは比較しておいて損はありません。

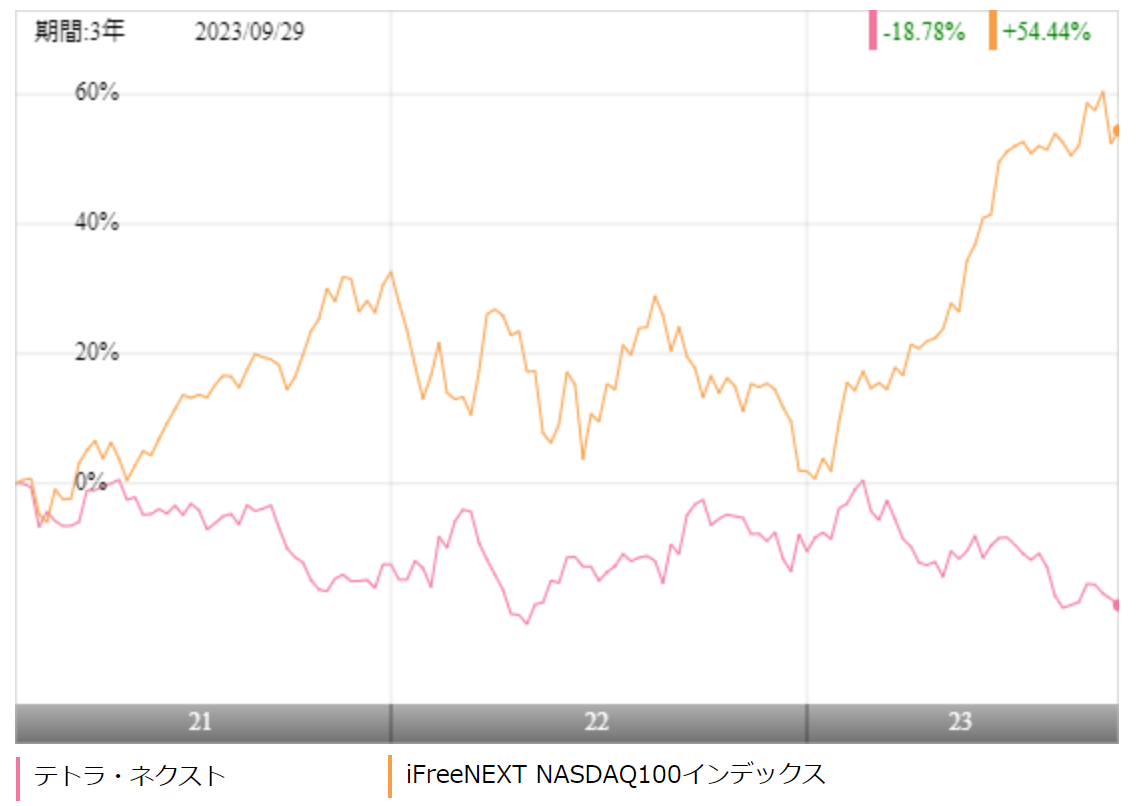

テトラネクストがナスダック100の先物で運用しているので、今回はiFreeNEXTNASDAQ100インデックスと比較をしてみたいと思います。

※引用:ウエルスアドバイザー

ほぼ全期間において、iFreeNEXT NASDAQ100インデックスのほうがパフォーマンスで上回っています。

ここまで差がつくと、あえて高いコストを支払って、テトラ・ネクストに投資をするメリットを感じませんね。

| 年平均利回り | テトラ・ネクスト | NASDAQ100 |

| 1年 | ▲16.71% | +36.37% |

| 3年 | - | +22.65% |

| 5年 | - | +20.65% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとの利回り比較

テトラ・エクイティに投資を検討しているのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

そこで、今回は米国株ファンドで非常に優秀な成果を残しているAB・米国成長株投信と比較をしてみました。

※引用:ウエルスアドバイザー

こちらも全期間において、米国成長株投信Bコースがテトラ・ネクストを大きく上回っています。

アクティブファンドに投資をするにしても米国成長株投信のようなファンドに投資をするべきです。

| 年平均利回り | テトラ・ネクスト | 米国成長株B |

| 1年 | ▲16.71% | +25.71% |

| 3年 | - | +18.31% |

| 5年 | - | +16.72% |

| 10年 | - | +18.21% |

※2023年10月時点

テトラ・エクイティとの利回り比較

テトラ・ネクストに投資をするのであれば、テトラ・エクイティとどちらに投資をするべきか悩む人もいると思います。

そこで、テトラ・ネクストとテトラ・エクイティのパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

テトラ・エクイティが直近2年ほどは悲惨なパフォーマンスとなっているため、テトラ・ネクストのほうがパフォーマンスでは上回っています。

ただ、前述のようにインデックスファンドや優秀なアクティブファンドが他にありますので、あえてテトラ・ネクストを選ぶ必要はないと言えます。

| 年平均利回り | テトラ・ネクスト | テトラ・エクイティ |

| 1年 | ▲16.71% | ▲10.22% |

| 3年 | - | ▲17.84% |

| 5年 | - | - |

| 10年 | - | - |

※2023年10月時点

最大下落率は?

投資をするにあたって、気になるのが「このファンドはどの程度下落することがあるのか」という点でしょう。標準偏差である程度は理解できるものの、やはり実際の下落幅をみたほうが心構えができます。

それではテトラ・ネクストの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲10.82% |

| 3カ月 | ▲10.89% |

| 6カ月 | ▲16.36% |

| 12カ月 | ▲21.68% |

※2023年10月時点

テトラ・ネクストの最大下落率は、2021年5月~2022年4月の1年間で最大21.68%下落しました。

まだ運用期間が短いこともあり、20%程度の下落しか経験していませんが、もっと大きな下落もありえるというのは覚悟しておいてください。

評判はどう?

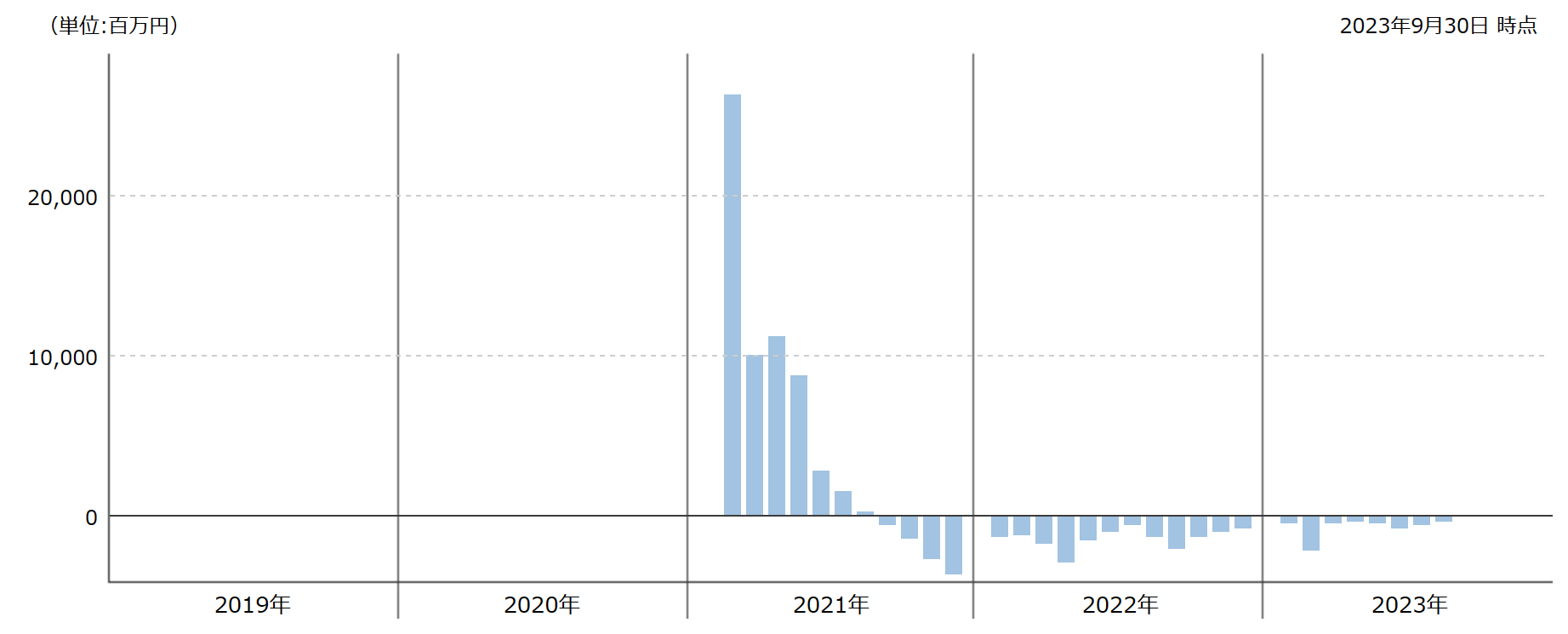

続いて、テトラ・ネクストの評判を見ていきます。

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

テトラ・ネクストは募集開始して数か月は資金流入が続いていましたが、それ以降はパフォーマンスも大したことがないので、資金の流出が続いています。当然と言えば、当然の結果ですね。

※引用:ウエルスアドバイザー

テトラ・ネクストの評価まとめと今後の見通し

いかがでしょうか?

コロナショックをうまく切り抜けた運用戦略という意味で、テトラ・エクイティのパフォーマンスは非常に素晴らしいものがありました。ただ、その後の運用がどうかというと、かなり苦戦をしており、お世辞にも優れたパフォーマンスではありません。

そのテトラ・エクイティと同じ戦略を採用しているテトラ・ネクストも残念ながら、インデックスファンドにパフォーマンスで後れを取っており、優秀なアクティブファンドと比べてもかなり大きく差を拡げられています。

これはアクティブファンドに本当によくある話なのですが、自分ではまず思いつかないような複雑な戦略を組み合わせて運用するファンドと聞くと、何かすごい運用をしてくれるのかもしれないと期待してしまいますが、残念ながら90%以上はうまく行きません。

ですので、テトラ・ネクストのようなファンドに投資をするくらいであれば、iFreeNEXT NASDAQ100インデックスに投資をしたほうがはるかに良いですね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点