パソコン・スマホといった情報機器は1日でも手元にないと困る手放せない存在です。

しかし30年前はどうだったでしょうか?

スマホはもちろんありませんでしたし、パソコンも認知され始めたくらいでしょう。

そんな1984年から今後このような時代が来ると先手を打ったテーマ型ファンドがあります。それが野村アセットマネジメントの情報エレクトロニクスファンドです。

40年以上経つ今でも非常に高いパフォーマンスを維持しており、ウエルスアドバイザーのファンドオブザイヤーも何度も受賞しています。

今日は、情報エレクトエレクトロニクスファンドを徹底分析していきます。

こんなことがわかる

- 情報エレクトエレクトロニクスファンドは投資対象として、あり?なし?

- 情報エレクトエレクトロニクスファンドより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

情報エレクトロニクスファンドの独自評価と分析

投資対象は?

情報エレクトロニクスファンドの主な投資対象は、国内の金融商品取引所上場株式のうち、電気機器、精密機器などエレクトロニクスに関連する企業群や情報ソフトサービス、通信など情報通信に関連する企業群の株式です。

現在の組入銘柄数は44銘柄となっており、直近の組入上位銘柄は以下の通りです。

日本のエレクトロニクス関連、通信関連の大手が揃っているといった印象ですね。

※引用:マンスリーレポート

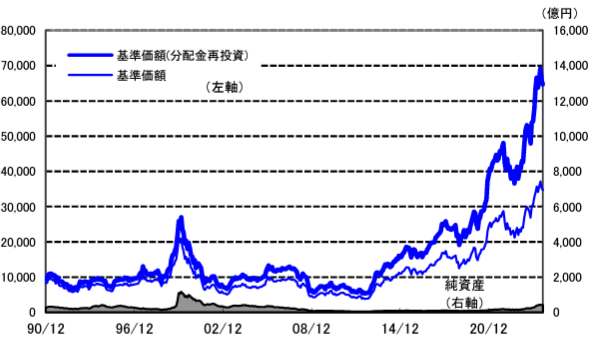

純資産総額は?

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで売買できなかったり、コストが嵩みますし、何より会社として重要度が下がり運用が疎かになりかねませんので、事前に確認すべきポイントの1つです。

情報エレクトロニクスファンドの純資産総額は、一時期1000億円を超える巨大ファンドでしたが、直近では420億円と伸び悩んでいます。規模としては問題ありません。

パフォーマンスは非常に好調なだけに野村アセットが販売に力を入れれば、もっと資金が流入してもおかしくないですが、現状は、人気もいまいちのようです。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

情報エレクトロニクスファンドの実質コストは1.677%と割高です。購入時手数料もかかりますので、パフォーマンスが良くなければ、まず購入してはいけないですね。

| 購入時手数料 | 2.2%(税込) |

| 信託報酬 | 1.562%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.677%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

情報エレクトロニクスファンドの基準価額は、2022年はほぼ横ばいで、2023年以降大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、情報エレクトロニクスファンドの運用実績を見てみましょう。

| 平均利回り | |

| 1年 | +23.42% |

| 3年 | +14.02% |

| 5年 | +23.30% |

| 10年 | +16.14% |

※2024年9月時点

直近1年間の利回りは+23.42%となっています。それ以外の期間は10~20%近い利回りとなっており、素晴らしいの一言です。

ただ、いくらこの段階で優れた利回りに見えたとしても、まだ投資判断をしてはいけません。他の類似ファンドとのパフォーマンスを比較してから判断しましょう。

同カテゴリー内での利回りランキングは?

情報エレクトロニクスファンドは、国内の大型株カテゴリーに属しています。

投資をするのであれば、大型株カテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

情報エレクトロニクスファンドは、全期間上位10%程度にランクインしており、非常に優秀です。

| 上位●% | |

| 1年 | 7% |

| 3年 | 8% |

| 5年 | 4% |

| 10年 | 1% |

※2024年9月時点

年別のパフォーマンスは?

情報エレクトロニクスファンドの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年は▲22.81%、2022年は▲21.07%とマイナスリターンとなっていますが、それ以外の年で、とてつもないリターンとなっています。

ボラティリティが大きいのが気になりますが、これだけ大きなプラスのリターンで運用ができると投資家としては、安心して運用をお任せできますね。

| 年間利回り | |

| 2024年 | +26.81%(1-6月) |

| 2023年 | +42.85% |

| 2022年 | ▲21.07% |

| 2021年 | +22.62% |

| 2020年 | +37.39% |

| 2019年 | +49.31% |

| 2018年 | ▲22.81% |

| 2017年 | +29.08% |

| 2016年 | +8.61% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

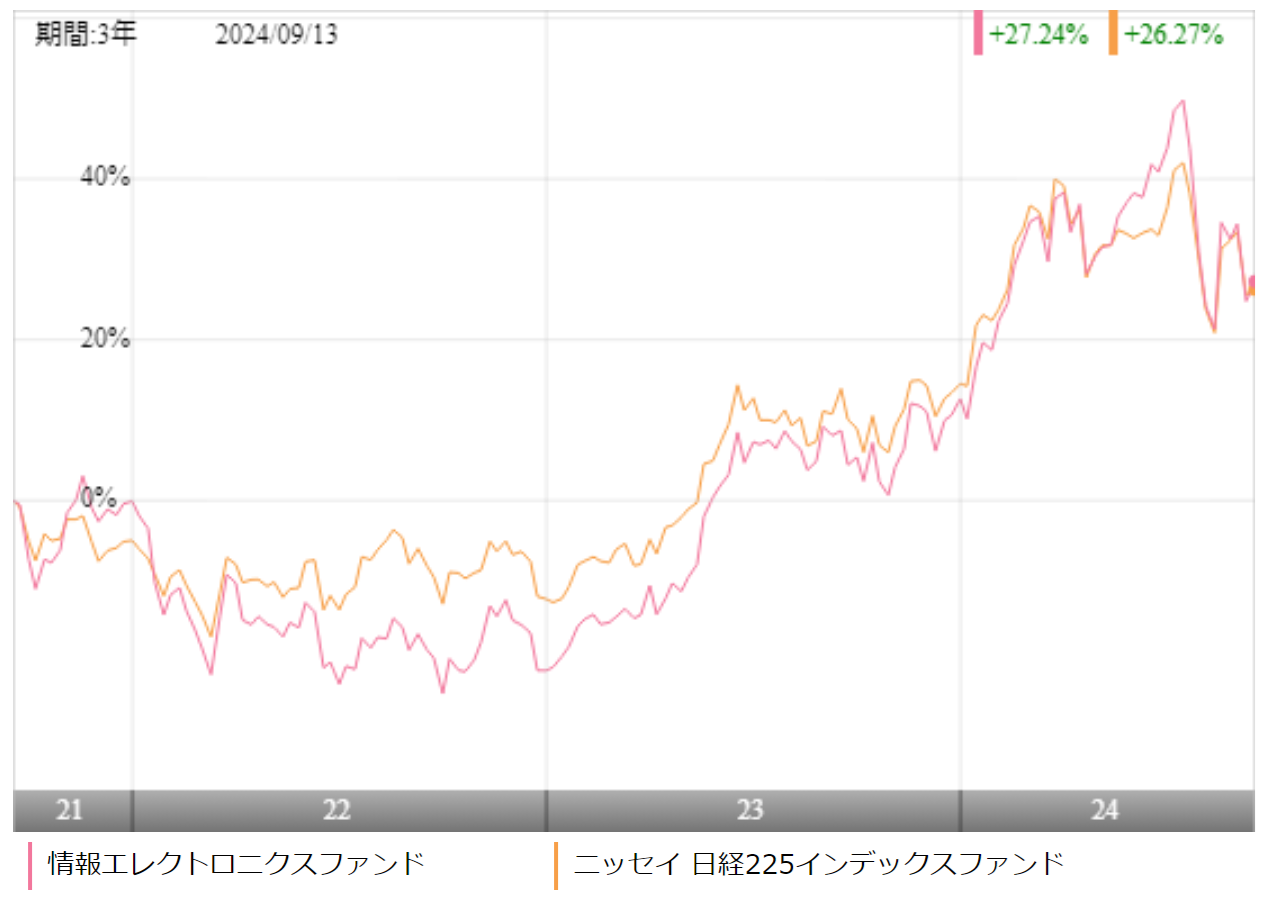

情報エレクトロニクスファンドに投資をするのであれば、その前に低コストで運用できるインデックスファンドとのパフォーマンスを比較しておいて損はありません。

今回は、日経225をベンチマークとするニッセイ 日経225インデックスファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ニッセイ 日経225インデックスファンドとほぼ互角の戦いとなっています。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| 年平均利回り | 情報エレクト | ニッセイ日経 225 |

| 1年 | +23.42% | +20.41% |

| 3年 | +14.02% | +13.16% |

| 5年 | +23.30% | +15.19% |

| 10年 | +16.14% | +11.42% |

※2024年9月時点

5年、10年のパフォーマンスで見ると、明らかに情報エレクトロニクスファンドが優れていることがわかります。これなら高いコストを支払って投資する価値があると言えます。

こういうファンドであれば、インデックスファンドに投資をするよりも価値を感じますね。

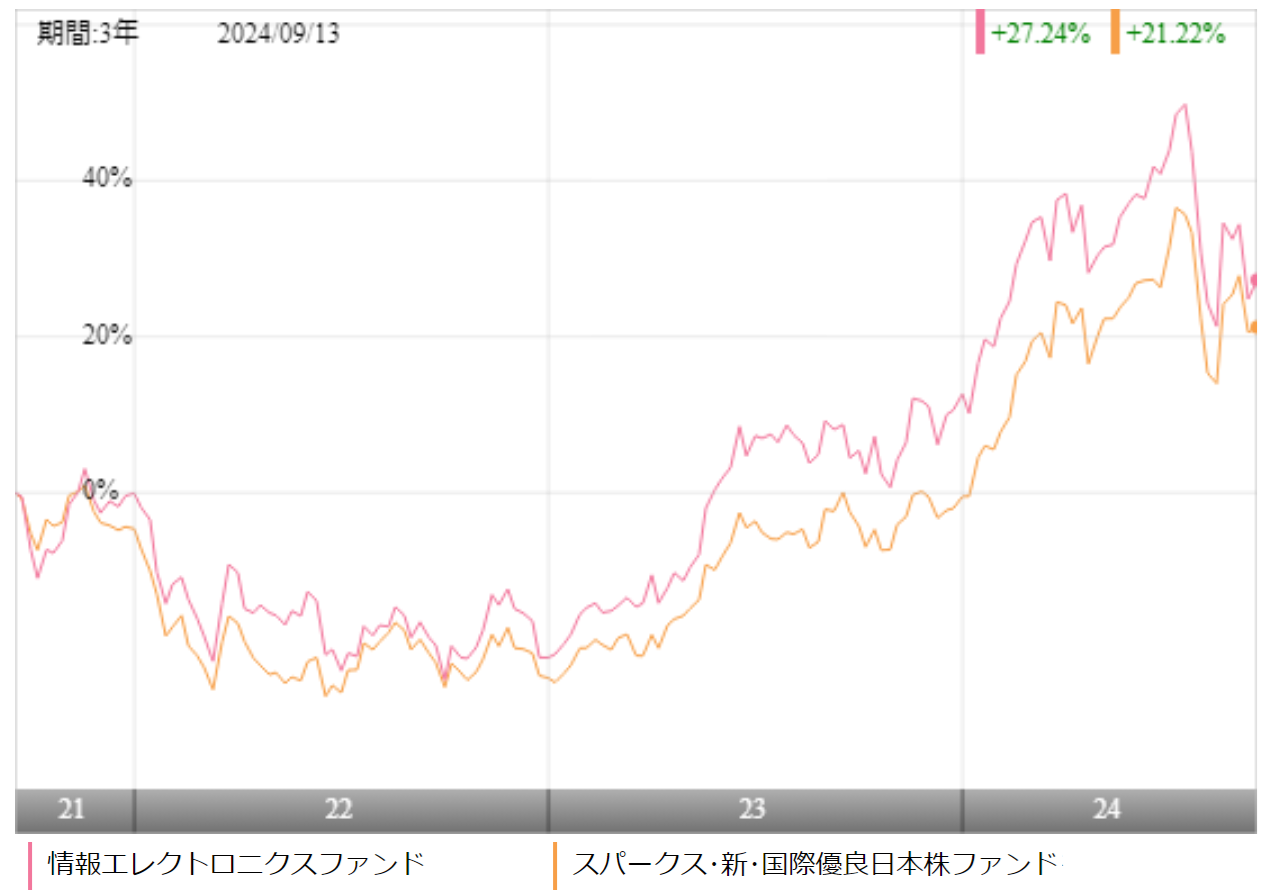

アクティブファンドとの利回り比較

せっかくアクティブファンドに投資をするのであれば、同じカテゴリーの中でも優秀なファンドに投資をしたいと思うもの。

今回は、同じく国内大型株カテゴリーで中長期で高いパフォーマンスの残しているスパークスの厳選投資とパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、厳選投資と比較をしても、常にアウトパフォームしており、情報エレクトロニクスファンドがいかに優秀かを物語っています。

より長期間のパフォーマンスがどうなっているのかも見ておきましょう。

| 年平均利回り | 情報エレクト | 厳選投資 |

| 1年 | +23.42% | +32.12% |

| 3年 | +14.02% | +11.43% |

| 5年 | +23.30% | +15.94% |

| 10年 | +16.14% | +14.39% |

※2024年9月時点

5年平均、10年平均利回りともに、情報エレクトロニクスファンドに分があります。国内大型株ファンドを選択するのであれば、情報エレクトロニクスファンドはかなり有望な選択肢と言えます。

最大下落率は?

情報エレクトロニクスファンドへの投資を検討するのであれば、どの程度下落する可能性があるのかは事前に知っておきたいところです。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられるからです。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認しておいたほうがよいでしょう。

それでは、情報エレクトロニクスファンドの最大下落率を見ていきます。

| 期間 | 下落率 |

| 1カ月 | ▲21.60% |

| 3カ月 | ▲37.93% |

| 6カ月 | ▲44.85% |

| 12カ月 | ▲54.34% |

※2024年9月時点

情報エレクトロニクスファンドの最大下落率は、2000年10月~2001年9月で▲54.34%となっています。

この時期IT業界は大打撃を受けました。またこのファンドは業種を絞っているこのファンドは通常の株式投資ファンドよりも下落率が大きいです。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金は?

分配金を出すくらいであれば、再投資に回してほしいところですが、情報エレクトロニクスファンドの分配金は、毎年2月に出しており、2023年に750円、2024年には1,550円と高めの分配がされました。

ただ、このブログでは何度も言っていますが、分配金は受け取らずに再投資したほうが投資効率は確実に高くなります。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2024年 | 1550円 |

| 2023年 | 750円 |

| 2022年 | 740円 |

| 2021年 | 1060円 |

| 2020年 | 620円 |

| 2019年 | 200円 |

| 2018年 | 450円 |

| 2017年 | 350円 |

※2024年9月時点

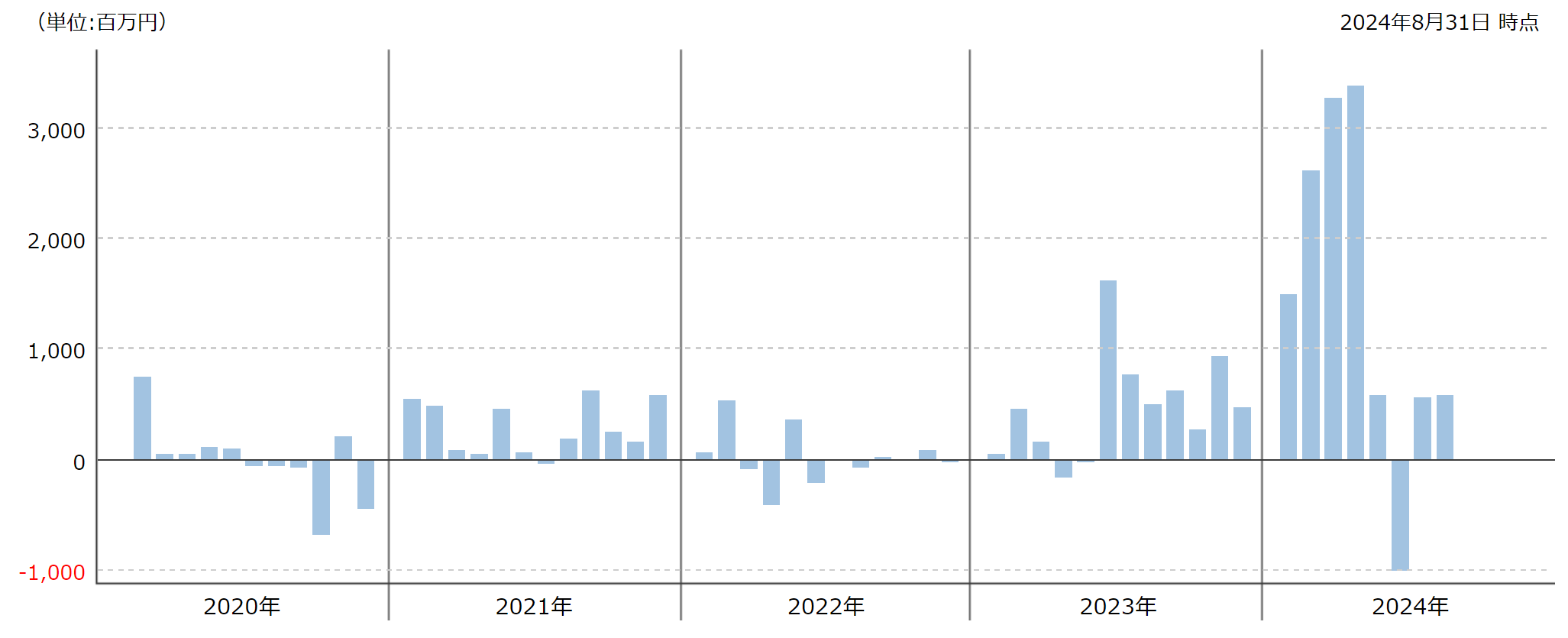

評判はどう?

資金の流出入を見るのはそのファンドの評判を確認するために有効な手段です。資金が多く入っていれば人気があるファンドですし、流出が続いているようであれば、評判が悪いファンドと言えます。

それでは、情報エレクトロニクスファンドはどうでしょうか?

2021年以降、流出超過となっている月もありますが、以前と比べて、明らかに流入超過の月が増えています。これだけパフォーマンスが良ければ、評判が良くなっても不思議ではありませんね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

iDeCoでの対応はないようなので、投資をするならNISAを活用しましょう。

| NISA | iDeCo |

| ○ | × |

※2024年9月時点

情報エレクトロニクスファンドの個人的評価まとめと今後の見通し

正直、知名度は高くないファンドですが、パフォーマンスで見れば、国内の大型株ファンドとしては、最高クラスのファンドです。

日経225に連動するインデックスファンドと比較をしても、どの期間においても、高い実績を残しており、長期間に渡って、インデックスファンドを上回り続けることができている優れたファンドです。

知名度が上がってこれば、1000億円規模のファンドになってもおかしくないと思います。

情報エレクトロニクス業界で言えば、先進国のスマホの普及率はある程度高まり頭打ちだと考えられますが、その分様々なアプリの開発が今後期待できます。また電機メーカーの電気自動車事業参入など新たな可能性があり、まだまだ伸び代があるファンドです。

パフォーマンスの優れたアクティブファンドを探しているのであれば、検討に値する1本です。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点