米国債とともに投資家から人気のある豪ドル建ての債券。

その波に乗って作られたのが三井住友DSアセットマネジメントの短期豪ドル債オープン(毎月分配型)です。

設定当初は非常に人気があり1兆円をこえる規模まで膨れ上がったのですが、現在はやや落ち目となっています。

今日は、短期豪ドル債オープン(毎月分配型)について徹底的に分析していきます。

「短期豪ドル債オープン(毎月分配型)って投資対象としてどうなの?」

「短期豪ドル債オープン(毎月分配型)って持ってて大丈夫なの?」

「短期豪ドル債オープン(毎月分配型)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

短期豪ドル債オープン(毎月分配型)の基本情報

投資対象は?

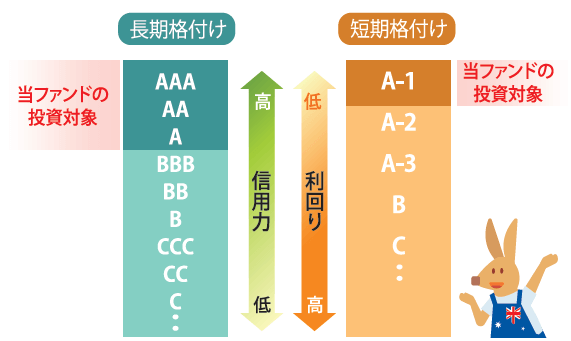

投資対象は主として、高格付けの豪ドル建ての公社債及び短期金融商品へ投資していきます。

格付というのは、債券などの元本及び利息が当初の契約の定め通りに返済される確実性を示すもので、信用力の高い格付けをもつ債券ほど、元本及び利息が当初の予定どおり償還されます。

一般的に長期格付けでBBB以上の債券が投資適格債と呼ばれており、多くの機関投資家も投資対象とするのですが、短期豪ドル債オープン(毎月分配型)の場合は、長期格付けでA以上の債券を対象としており、安心できる材料のひとつと言えます。

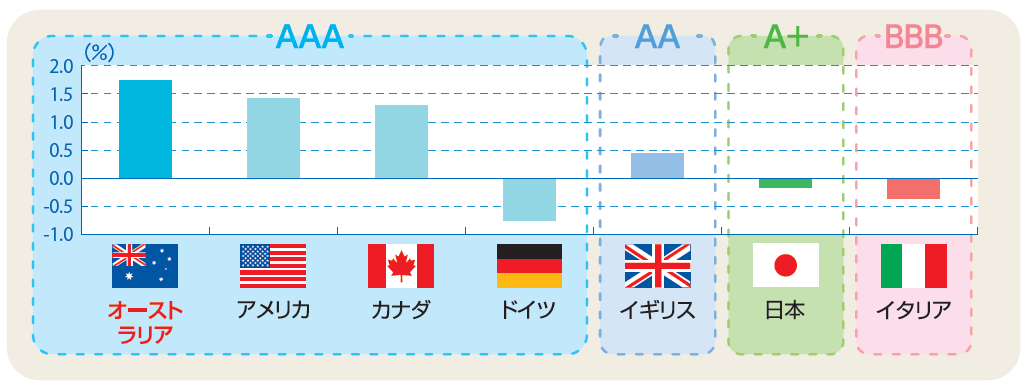

そして、オーストラリアの国債利回りを下に示しますが、格付がAAAでアメリカより利回りが高いということで、実は世界的にみても、非常に優良な投資先として、注目を集めています。

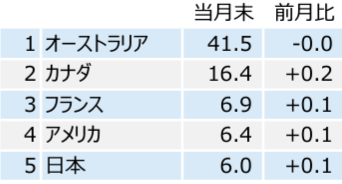

豪ドル建て債券と聞くと、ほとんどがオーストラリア国債なのではと思ってしまいがちですが、組入銘柄の国別の構成を見てみると、オーストラリア国債はあくまで4割となっており、残りの6割はそれ以外の債券ですので、勘違いしないように注意が必要です。

※引用:マンスリーレポート

また債券別の組み入れ比率を見ると社債の比率が高いことから、値動きは株式相場と相関が高くなる傾向があります。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

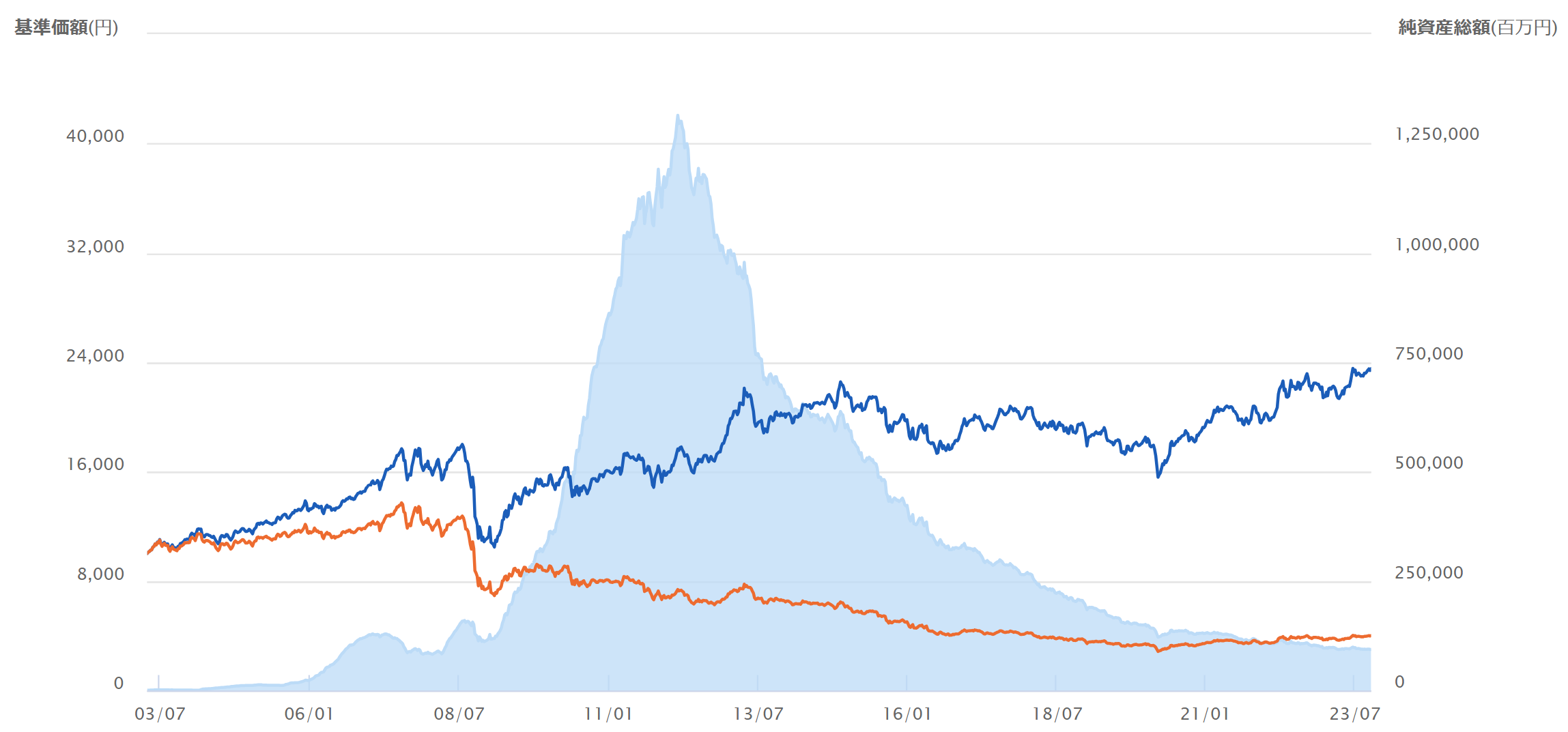

短期豪ドル債オープン(毎月分配型)は一時期1兆円をこえる人気ファンドでしたが、現在では、950億円ほどとなっています。

毎月分配型のファンドは風当たりが強くほとんどのファンドで純資産が減っていますが、短期豪ドル債オープン(毎月分配型)も例外に漏れず影響を受けています。

※引用:三井住友DSアセットマネジメント HP

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

短期豪ドル債オープン(毎月分配型)の実質コストは1.02%となっており、カテゴリーの中ではかなり低いのですが、利回りが低いことを考えると取り過ぎです。

| 購入時手数料 | 2.2%(税込)※上限 |

| 信託報酬 | 0.99%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.02%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

短期豪ドル債オープン(毎月分配型)の評価分析

基準価額をどう見る?

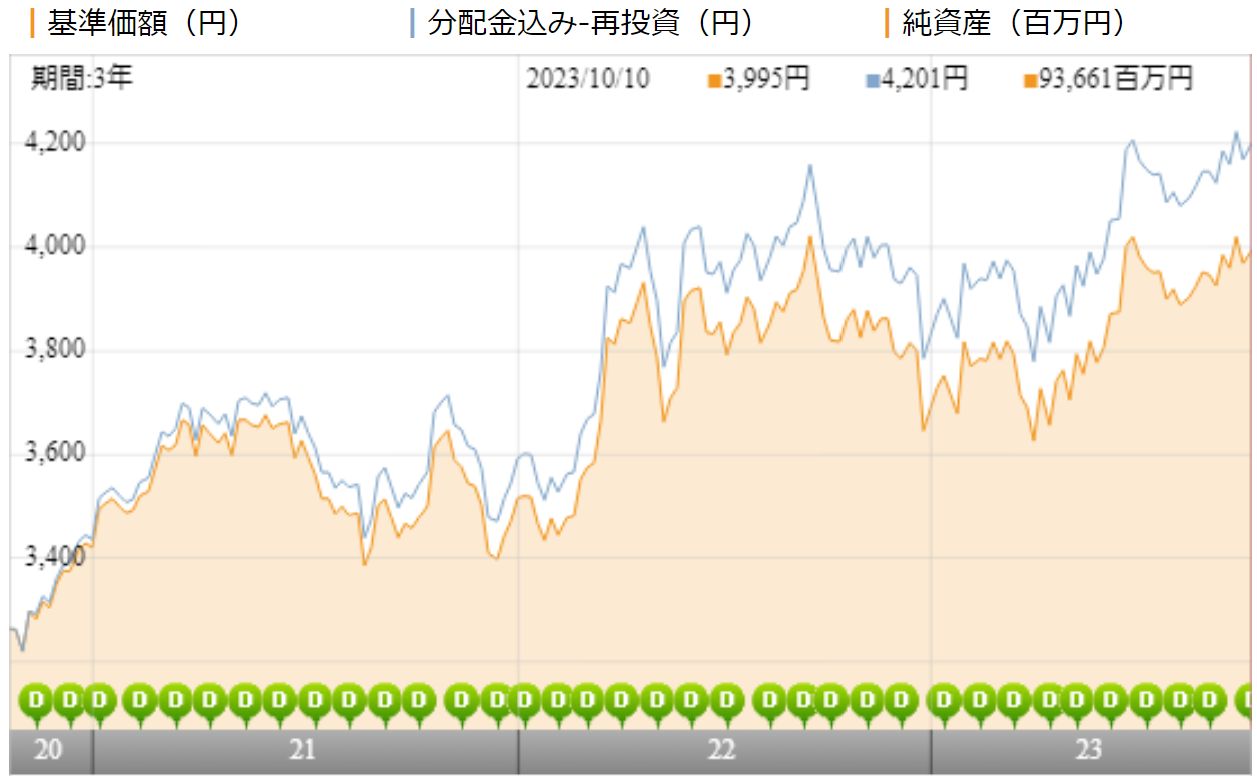

現在の短期豪ドル債オープン(毎月分配型)の基準価額は直近3年間で20%超、上昇しています。

分配金を受け取らずに運用した場合の基準価額(青線)の推移を見ると、3年間で25%ほど上昇しています。

ここから、金額は少ないですが、分配金を受け取りつつも、投資した元本も増えていることがわかります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

短期豪ドル債オープン(毎月分配型)の直近1年間の利回りは+5.65%です。

10年平均利回りが2%程度となっており、長期のパフォーマンスほど悪いファンドはあまりよくありません。

しっかりと、他の類似ファンドとパフォーマンスを比較するようにしましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +5.65% |

| 3年 | +8.60% |

| 5年 | +4.11% |

| 10年 | +1.90% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年平均利回りランキングで見る圧倒的に優れた投資信託まとめ

同カテゴリー内での利回りランキングは?

短期豪ドル債オープン(毎月分配型)は国際債券の短期債カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

短期豪ドル債オープン(毎月分配型)は、10年平均利回りを除き、下位30%程度とパフォーマンスとしては残念な結果になっています。

| 上位●% | |

| 1年 | 81% |

| 3年 | 77% |

| 5年 | 70% |

| 10年 | 47% |

※2023年10月時点

年別の運用利回りは?

短期豪ドル債オープン(毎月分配型)の年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

直近数年は、為替の影響もありパフォーマンスは好調ですが、思った以上にマイナスの年が多くなっています。

為替の影響で利回りが大きく変動するファンドはあまりおすすめできませんね。

| 年間利回り | |

| 2023年 | +10.04%(1-9月) |

| 2022年 | +5.74% |

| 2021年 | +4.87% |

| 2020年 | +4.35% |

| 2019年 | ▲0.05% |

| 2018年 | ▲10.08% |

| 2017年 | +6.43% |

| 2016年 | ▲2.50% |

| 2015年 | ▲8.88% |

| 2014年 | +7.88% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

アクティブファンドに投資をするのであれば、インデックスファンドよりも優れたパフォーマンスでなければ投資をする価値がありません。

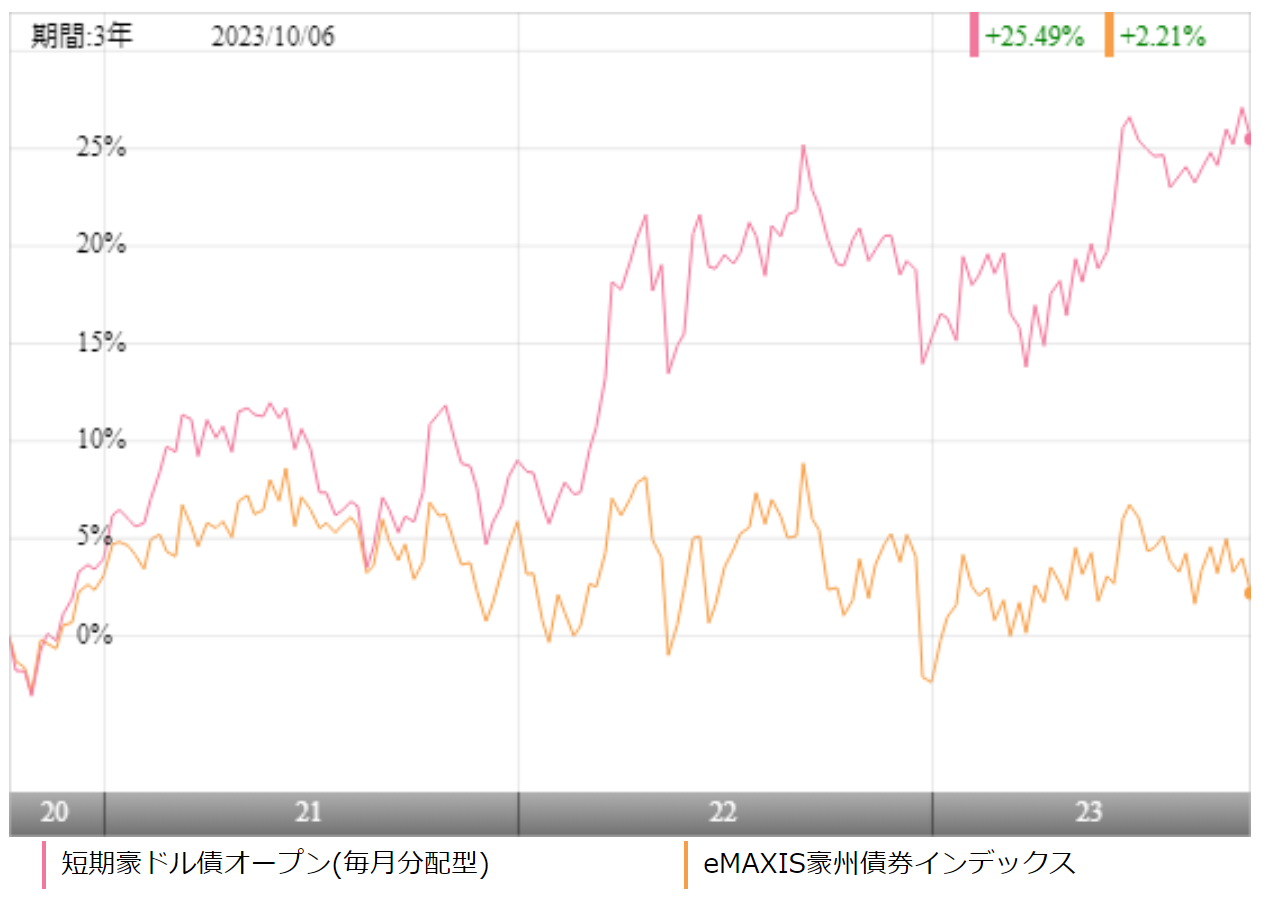

あまり類似したファンドというのがありませんでしたので、今回は、FTSEオーストラリア国債インデックスに連動するeMAXIS 豪州債券インデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、短期豪ドル債オープン(毎月分配型)がパフォーマンスで上回っています。

5年平均利回りも、短期豪ドル債オープン(毎月分配型)が勝っているので、少なくとも高いコストを支払う価値はありそうです。

| 短期豪ドル債 | eMAXIS豪州 | |

| 1年 | +5.65% | +1.59% |

| 3年 | +8.60% | +1.47% |

| 5年 | +4.11% | +2.10% |

| 10年 | +1.90% | - |

※2023年10月時点

類似ファンドとの利回り比較

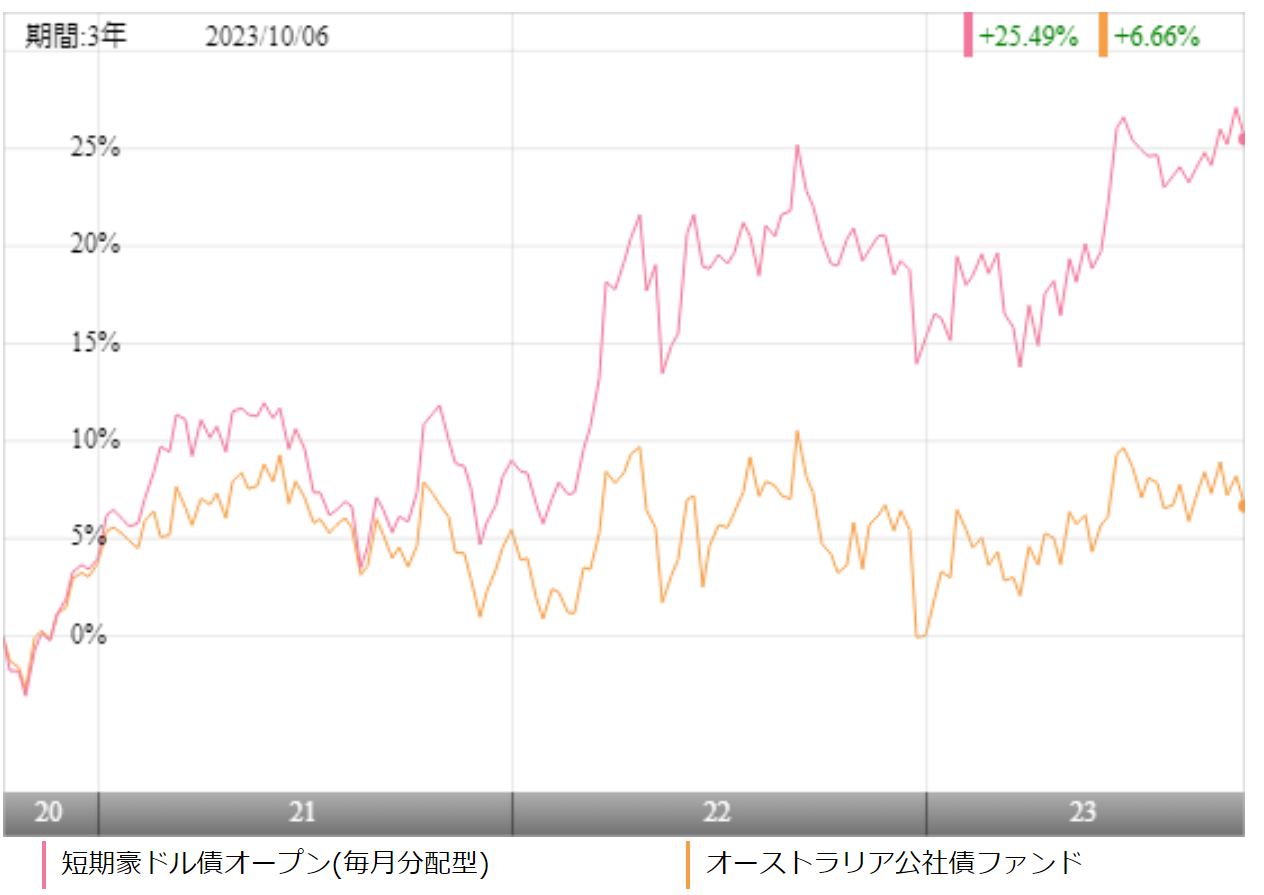

毎月分配型のアクティブファンドに投資するのであれば、同じく毎月分配型のアクティブファンドとパフォーマンスを比較してから投資をしても遅くはありません。

今回はオーストラリアの公社債に分散投資ができるオーストラリア公社債ファンド『オージーボンド』と比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、短期豪ドル債オープン(毎月分配型)の圧勝です。

より長期のパフォーマンスで比較をしても短期豪ドル債オープン(毎月分配型)が優位であることは変わらないので、豪ドル債券に投資をするのであれば、短期豪ドル債オープン(毎月分配型)は悪くない選択肢ですね。

| 短期豪ドル債 | オージーボンド | |

| 1年 | +5.65% | +3.33% |

| 3年 | +8.60% | +2.87% |

| 5年 | +4.11% | +2.36% |

| 10年 | +1.90% | +1.66% |

※2023年10月時点

最大下落率はどれくらい?

投資をするにあたって、気になるのがどの程度下落するかでしょう。

標準偏差である程度は理解できるものの、やはり実際に下落したかは気になります。

短期豪ドル債オープン(毎月分配型)では、2008年2月~2009年1月の間に最大34.31%下落しています。

| 期間 | 下落率 |

| 1カ月 | ▲19.93% |

| 3カ月 | ▲34.12% |

| 6カ月 | ▲40.89% |

| 12カ月 | ▲34.31% |

※2023年10月時点

リターンが全く望めない中で、比較的大きい下落が起こり得るファンドは恐くて投資ができません。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| 179円 | 60円 | 398% |

※2022/10/13~2023/10/13

短期豪ドル債オープン(毎月分配型)の直近1年間の分配健全度は398%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

短期豪ドル債オープン(毎月分配型)は、分配金健全度が100%を超えていますので、この1年間受け取った分配金はすべて、ファンドの収益から支払われているということです。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

分配金利回りは1年間で受け取った分配金の合計金額を基準価額で割ることで計算できます。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると

判断することができます。

| 運用利回り | 分配金利回り | |

| 1年 | +5.65% | 1.5% |

| 3年 | +8.60% | |

| 5年 | +4.11% | |

| 10年 | +1.90% |

※2023年10月時点

短期豪ドル債オープン(毎月分配型)の分配金利回りは1.5%なので、かなり健全です。

この分配金利回りであれば、ファンドの運用利回りよりも低いので、ファンドの運用益で賄うことができますね。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。

分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

短期豪ドル債オープン(毎月分配型)の分配金余力は残り20カ月程度しかありません。

このままいくと、近々減配となる可能性が高いです。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 228期 | 5円 | 84円 | 17.8カ月 |

| 229期 | 5円 | 84円 | 17.8カ月 |

| 230期 | 5円 | 82円 | 17.4カ月 |

| 231期 | 5円 | 85円 | 18カ月 |

| 232期 | 5円 | 89円 | 18.8カ月 |

| 233期 | 5円 | 90円 | 19カ月 |

| 234期 | 5円 | 95円 | 20カ月 |

| 235期 | 5円 | 98円 | 20.6カ月 |

| 236期 | 5円 | 102円 | 21.4カ月 |

| 237期 | 5円 | 107円 | 22.4カ月 |

| 238期 | 5円 | 111円 | 23.2カ月 |

| 239期 | 5円 | 115円 | 24カ月 |

※引用:運用報告書

評判はどう?

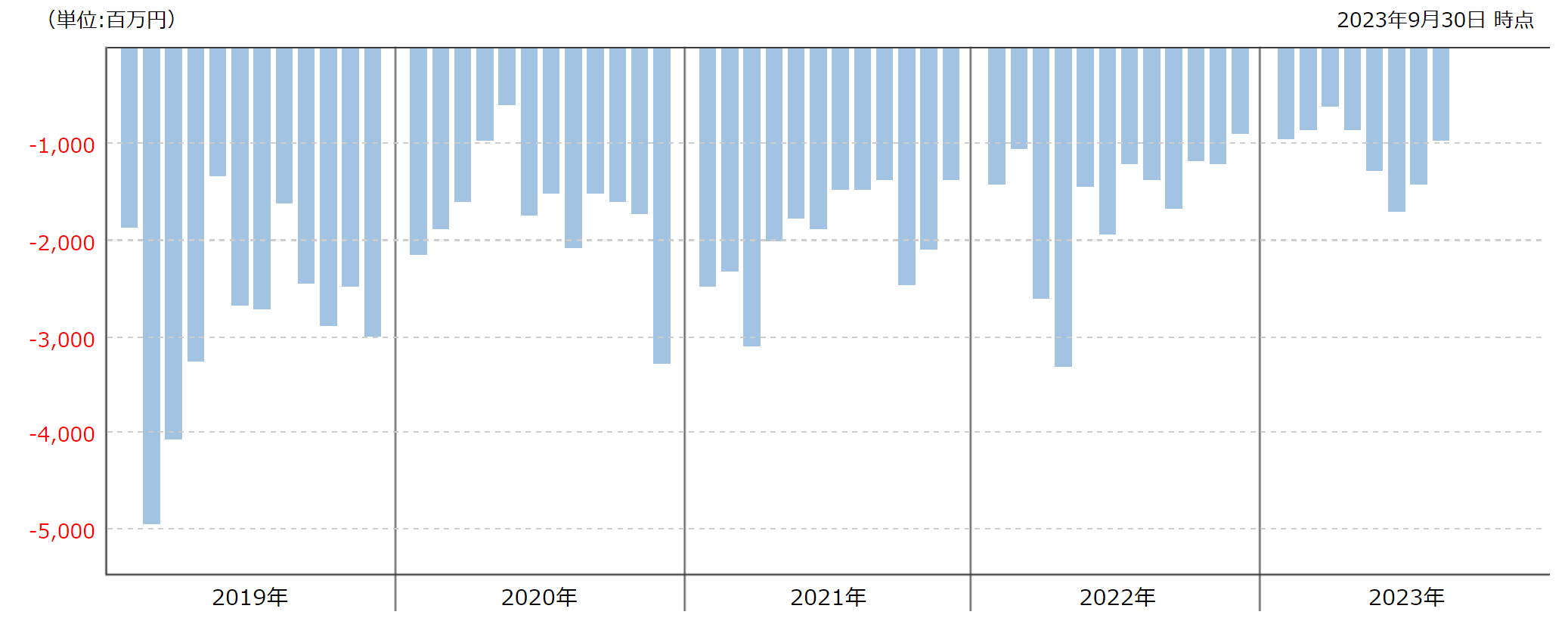

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流出しているということは、それだけこのファンドを解約している人が多いということなので、評判が悪いということです。

短期豪ドル債オープン(毎月分配型)は2015年以降毎月資金が流出しており、評判はとても悪いです。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NISAやiDeCoで投資を検討している人も多いと思います。

短期豪ドル債オープン(毎月分配型)はNISAだけ対応していますので、投資をする場合はこの制度をうまく活用していきましょう。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

短期豪ドル債オープン(毎月分配型)の評価まとめと今後の見通し

毎月分配型のファンドに投資をする上で、大前提として必要になるのが、ファンド自体の運用利回りがそれなりに高い必要があるということです。

そうしなければ、あなたが受け取ったファンドの収益はすべてあなたの投資資金から支払われることになります。

短期豪ドル債オープン(毎月分配型)は、直近パフォーマンスが改善しており、減配に次ぐ減配で、分配金利回りが1%台なので、タコ足配当にはなっていません。

ただ、分配金を受け取りたい人からして、年1%台の分配金に魅力があるかというと、甚だ疑問が残ります。

またパフォーマンスについても、今は為替が円安に振れている関係で、改善していますが、また為替が円高に向かえば、パフォーマンスは悪化します。

このように為替の影響を強く受けるファンドというのはあまりおすすめできません。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点