日興アセットマネジメントが設定する、「中華圏株式ファンド」(愛称:チャイワン)。

設定は2010年10月であり、当時はまだ毎月分配型ファンドが毎月のように乱立していた時期でした。

しかし、「中国株で毎月分配」のコンセプトは当時としても斬新であり、業界では驚きと懐疑の声が上がったものです。

今日は、「チャイワン」の特徴と今後の中国株式市場を交えたファンドの見通しについて徹底分析していきます。

「チャイワンって投資対象としてどうなの?」

「チャイワンって持ってて大丈夫なの?」

「チャイワンより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

中華圏株式ファンド(毎月分配型)「チャイワン」の基本情報

投資対象は?

チャイワンの投資対象は中国経済圏(中国・香港・台湾)の株式です。

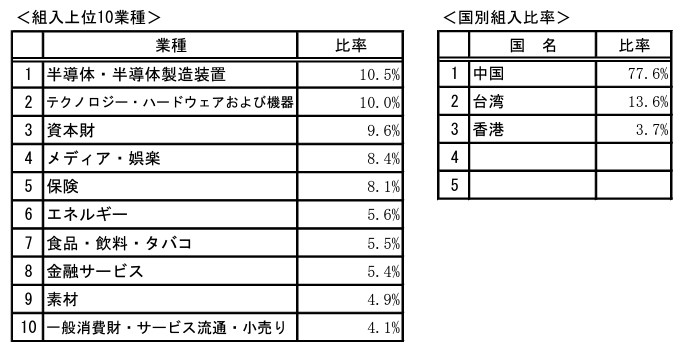

国別の組み入れ比率を見てみると、中国が約80%、台湾が約10%組入れられています。

業種別の比率では、半導体・半導体製造装置やテクノロジー・ハードウェアおよび機器が高くなっています。

※引用:マンスリーレポート

運用の特徴は?

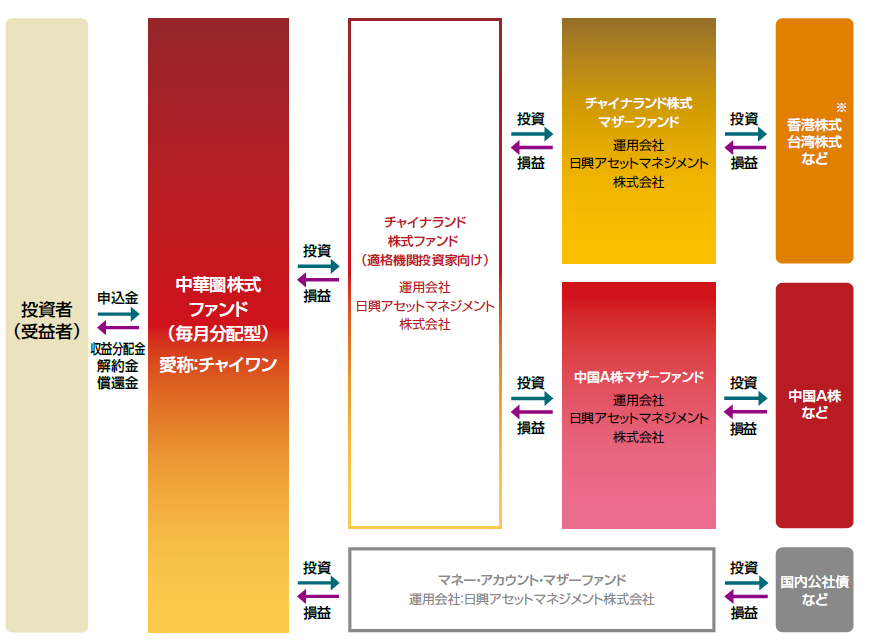

中華圏株式ファンド「チャイワン」は、同じ日興AMが運用する「チャイナランド株式ファンド(適格機関投資家専用)」にほぼ100%投資します。

そこから「チャイナランド株式マザーファンド」と「中国A株マザーファンド」というマザーファンドを通じて運用対象の株式を買い付けています。

中華圏株式ファンド「チャイワン」が設定された当時、中国は外国人による自国の上場株式への投資や人民元の保有に制限を設けていました。

具体的には、外国人が中国株式に投資するためには「QFII(適格海外機関投資家)」と呼ばれる資格を取得しないと、自国の通貨を人民元に両替して中国株式を購入することができなかったのです。

受益者が個人である「チャイワン」ではQFIIの資格を取得できないため、日興アセットマネジメントは「チャイナランド株式ファンド(適格機関投資家専用)」でQFIIを取得することで中国株式への投資を可能にしていたものと思われます。

※引用:交付目論見書

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

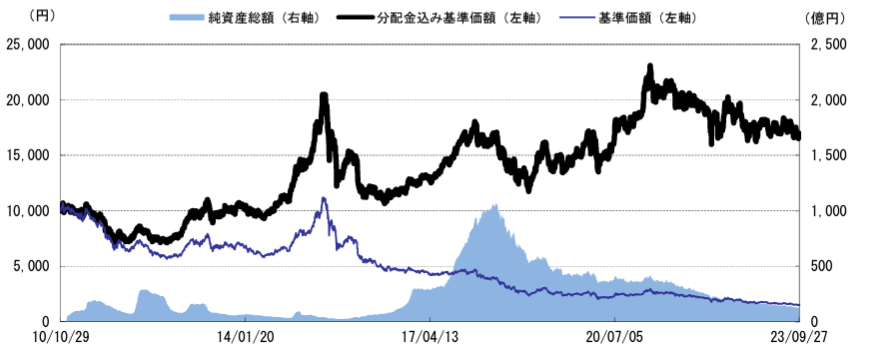

「チャイワン」の純資産総額は一時期1000億円を越えていましたが、パフォーマンスの悪化に伴い大きく減少し、122億円程度まで減少しています。

ただ、規模としてはまったく問題ありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

中華圏株式ファンド「チャイワン」の実質コストは1.79%となっており、近年のファンドの信託報酬からするとかなり割高です。

不可解なのは購入手数料が、なぜか最大で3.85%もかかる点です。

販売会社が投資信託の販売に要する事務コストは投資対象が日本株であろうと中国株であろうと変わらないはずなので、販売会社に「チャイワン」を優先的に売らせるべくこのようなインセンティブを与えたと見るべきでしょう。

| 購入時手数料 | 3.85%(税込)※上限 |

| 信託報酬 | 1.76%(税込) |

| 信託財産留保額 | 0.5% |

| 実質コスト | 1.79%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

中華圏株式ファンド(毎月分配型)「チャイワン」の評価分析

基準価格の推移は?

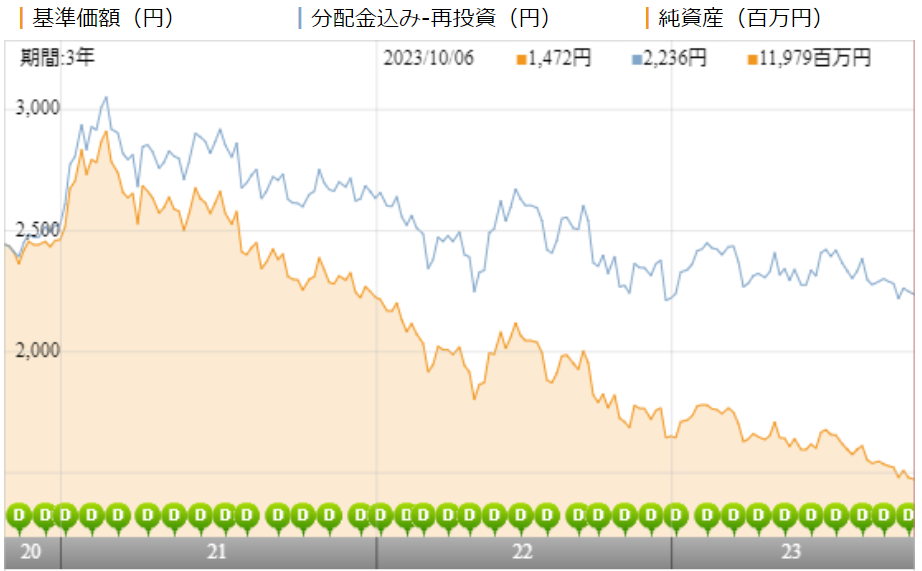

チャイワンの基準価額は直近3年間で40%ほど下落しています。

分配金を受け取らずに運用に回した場合の基準価額(青線)を見てみると、こちらも下落しています。

ですので、ファンドの運用益はほぼなく、あなたが受け取ってきた分配金は、ほとんど投資元本から支払われているということです。

※引用:ウエルスアドバイザー

利回りはどれくらい?

チャイワンの利回りを見てみましょう。直近1年間の利回りは▲4.42%となっています。

3年、5年、10年平均利回りもあまり優れているとは言えません。

この時点でもある程度、良くないファンドであることはわかりますが、他の類似ファンドと比較をすることで、より正確に投資判断ができるようになります。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲4.42% |

| 3年 | ▲0.73% |

| 5年 | +3.04% |

| 10年 | +5.36% |

※2023年10月時点

同カテゴリー内での利回りランキングは?

チャイワンは国際株式の中国カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

チャイワンは直近1年以外は、上位40%以内にはランクインしており、悪くはないパフォーマンスであることはわかりますが、他にもっと優れた成績のファンドが多数あることがわかります。

| 上位●% | |

| 1年 | 56% |

| 3年 | 34% |

| 5年 | 29% |

| 10年 | 33% |

※2023年10月時点

年別の運用利回りは?

チャイワンの年別の運用パフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

大きくプラスのリターンを出している年もありますが、大きくマイナスとなっている年の下落幅も大きく、かなり変動が大きいことがわかります。

トータルではプラスのリターンとなっていますが、この変動の大きさは投資初心者には耐えられないと思いますので、あまりおすすめはできません。

| 年間利回り | |

| 2023年 | +2.14%(1-9月) |

| 2022年 | ▲15.24% |

| 2021年 | +3.11% |

| 2020年 | +17.37% |

| 2019年 | +31.14% |

| 2018年 | ▲26.19% |

| 2017年 | +34.12% |

| 2016年 | ▲15.06% |

| 2015年 | +2.65% |

| 2014年 | +34.23% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

チャイワンのようなファンドに投資をするのであれば、少なくとも低コストで投資ができるインデックスファンドよりもパフォーマンスが優れていなければ投資をする意味がありません。

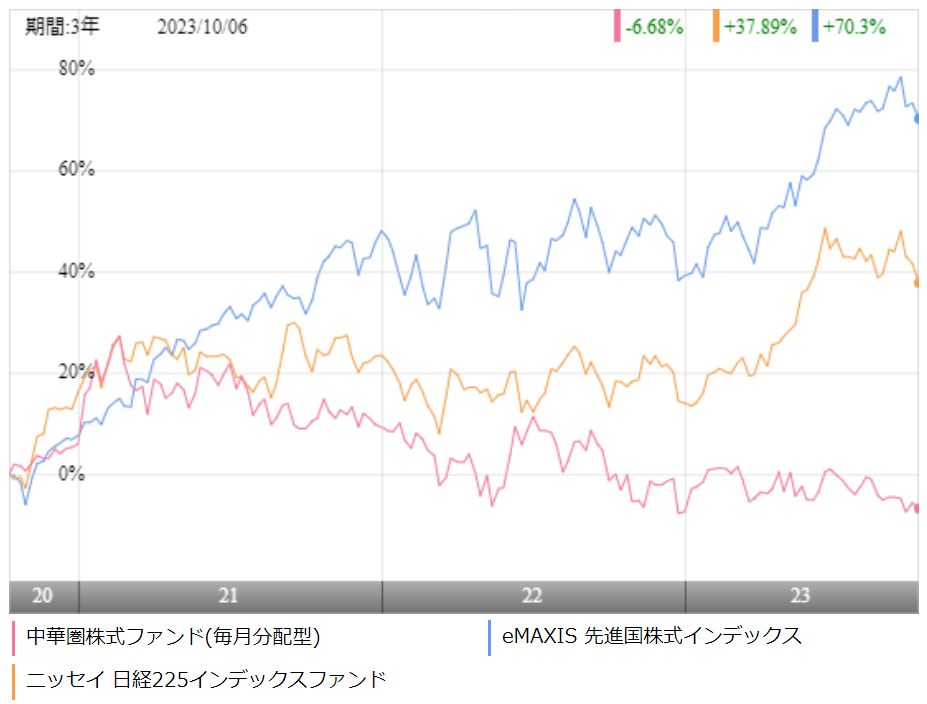

中国株式のインデックスファンドはないので、今回は日経225に連動するニッセイ 日経225インデックスファンドと先進国株式の代表的な指数であるMSCIコクサイに連動するeMAXIS 先進国株式インデックスを比較しました。

引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS 先進国株式インデックスが一番上位となっています。

これは5年、10年のより長期のパフォーマンスでも同じ傾向となっており、分配金を受けとるにしても、パフォーマンスの優れないチャイワンにあえて投資をするメリットはないでしょう。

類似ファンドとのパフォーマンス比較

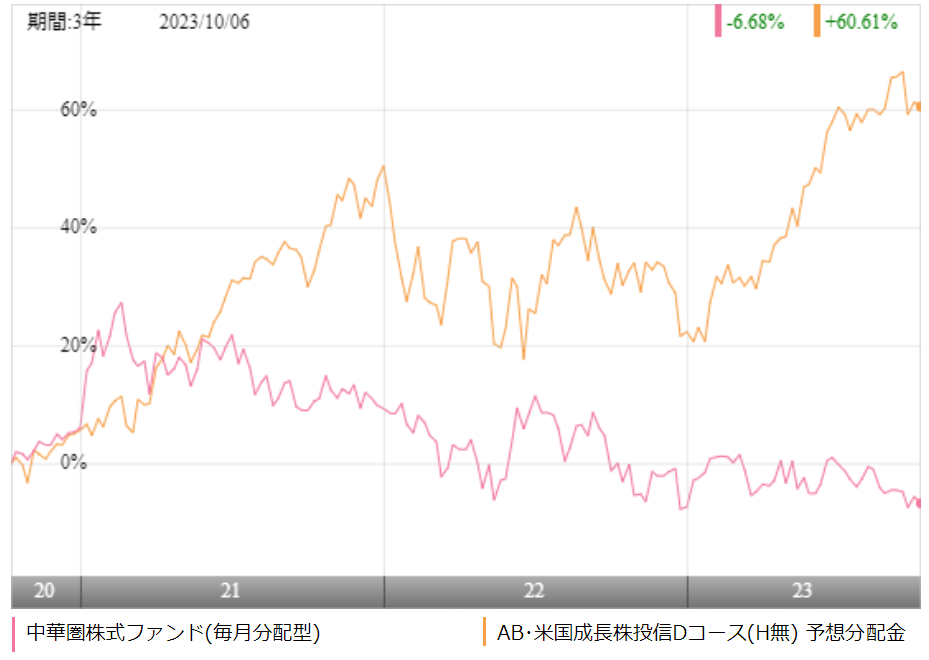

アクティブファンドに投資をするのであれば、同カテゴリーのアクティブファンドとパフォーマンスを比較してから投資をしても遅くはありません。

チャイワンのように中国株に投資をする毎月分配型ファンドはほとんどないため、今回は、毎月分配型の株式ファンドであるアライアンス・バーンスタインの米国成長株投信Dコースとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

こちらも直近3年間では、一目でわかるとおり、チャイワンの完敗です。

中国株は成長著しいイメージがあるかもしれませんが、米国株と比べるとどうしてもパフォーマンスでかなり劣ります。

これは短期的な話ではなく、5年、10年の長期でもそうなっています。

分配金を受け取るにしても基本はパフォーマンスが高いファンドに投資をするべきなので、少なくとも分配金を受け取りたいのであれば、米国成長株投信のようなファンドを選択するべきです。

| チャイワン | 米国成長株投信 | |

| 1年 | ▲4.42% | +25.31% |

| 3年 | ▲0.73% | +18.17% |

| 5年 | +3.04% | +16.62% |

| 10年 | +5.36% | - |

※2023年10月時点

最大下落率は?

投資するのであれば、チャイワンがどの程度下落する可能性があるのかは知っておきたいところです。

もちろん標準偏差から変動幅を予測することはできますが、やはり過去にどの程度下落したことがあるのかを調べるのがよいでしょう。

チャイワンは、2015年6月~2016年5月で最大▲41.51%の下落となっています。

リーマンショックでなくても40%超の下落を記録していますので、相場が荒れるとさらに大きい下落が起きるかもしれません。

考えなしの長期保有が自分の首を絞めますが下落したからといってすぐ売却してしまうと一番損失が大きくなりますので、注意してくださいね。

| 期間 | 下落率 |

| 1カ月 | ▲19.23% |

| 3カ月 | ▲31.91% |

| 6カ月 | ▲25.57% |

| 12カ月 | ▲41.51% |

※2023年10月時点

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| ▲290円 | 240円 | ▲20% |

※2022/10/13~2023/10/12

チャイワンの直近1年間の分配健全度は▲20%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しており、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

チャイワンはマイナスなので、直近1年間にあなたが受け取った分配金はすべてファンドの収益以外から支払われているということです。

後述しますが、ファンドの分配金利回りも相当高くなってきていますので、分配健全度が改善するのは難しそうですね。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

分配金利回りは1年間で受け取った分配金の合計を基準価額で割り戻すことで計算できます。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配金利回り | |

| 1年 | ▲4.42% | 16.1% |

| 3年 | ▲0.73% | |

| 5年 | +3.04% | |

| 10年 | +5.36% |

※2023年10月時点

チャイワンの分配金利回りは16.1%なので、かなり高いです。

そして、ファンドの運用利回りよりも高いということは、その分、あなたの投資資金から分配金が支払われていることを意味します。

未だ多くの投資家が勘違いをしながら、分配金利回りが高いファンドに投資をしていますが、くれぐれも気をつけてください。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。

分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

チャイワンの分配金余力はまだ220カ月程度ありますので、当面、減配の心配はなさそうです。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 139期 | 20円 | 4,519円 | 227.0カ月 |

| 140期 | 20円 | 4,526円 | 227.3カ月 |

| 141期 | 20円 | 4,533円 | 227.7カ月 |

| 142期 | 20円 | 4,539円 | 228.0カ月 |

| 143期 | 20円 | 4,545円 | 228.3カ月 |

| 144期 | 20円 | 4,551円 | 228.6カ月 |

| 145期 | 20円 | 4,557円 | 228.9カ月 |

| 146期 | 20円 | 4564円 | 229.2カ月 |

| 147期 | 20円 | 4,570円 | 229.5カ月 |

| 148期 | 20円 | 4,578円 | 229.9カ月 |

| 149期 | 20円 | 4,585円 | 230.3カ月 |

| 150期 | 20円 | 4,591円 | 230.6カ月 |

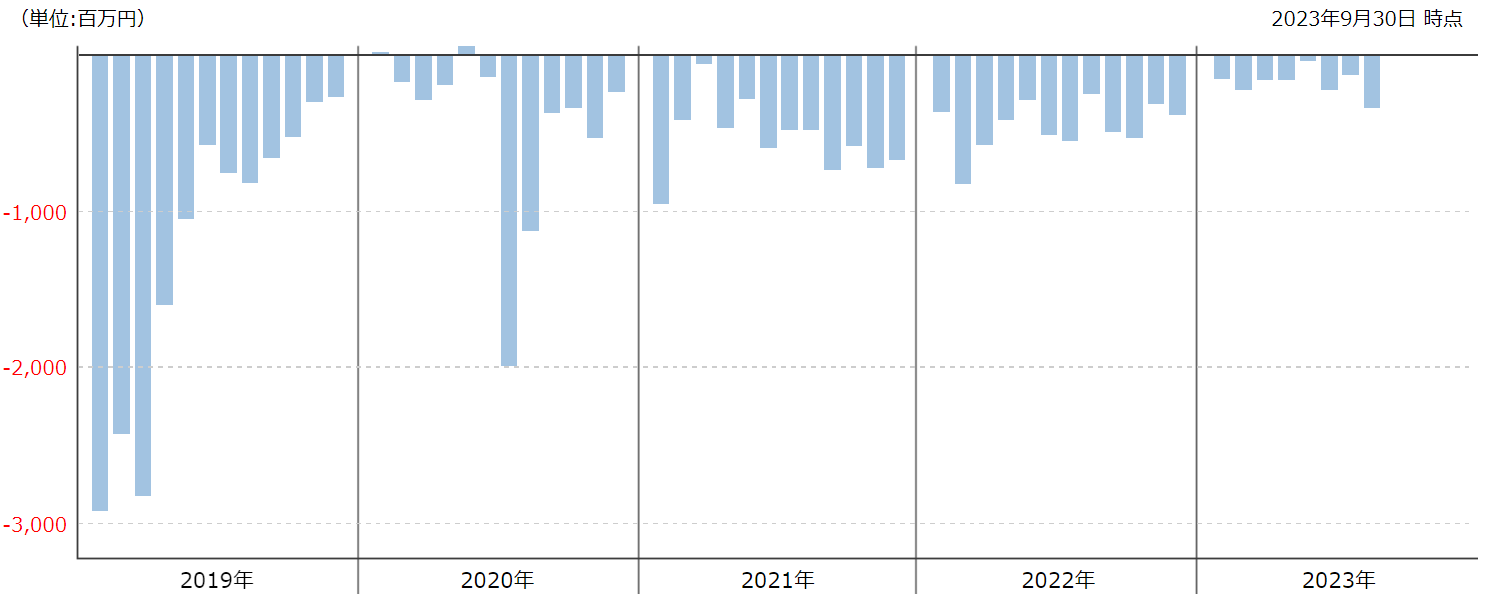

評判はどう?

チャイワンの評判を知るうえで、月々の資金流出入額が参考になります。

資金が流入超過となっていれば、ファンドを購入している人が多いということになりますので、評判が良くなっているということです。

チャイワンへの評判は、銀行が積極的に販売するようなタイプのファンドでは無いため証券会社で購入した人が大層だと思われますが、中国株式が投資対象であることと毎月分配型ファンドである点にネガティブなコメントが多いようです。

2018年末にパフォーマンスが悪化して以来、資金の流出が止まりません。

毎年、相当高いパフォーマンスを出さなければ、持ち直すことは難しいので、今後も流出が続くものと思われます。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NISAやiDeCoで積立投資を検討している人も多いと思います。

そこで、NISAやiDeCoの対応状況をまとめました。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

中華圏株式ファンド(毎月分配型)「チャイワン」の評価まとめと今後の見通し

中国では、かなり多くの前向きな経済政策の方針が打ち出されているため、中華圏3市場には期待ができる可能性はあります。

積極的な再生エネルギー目標に向けた取り組みや、金融部門の継続的な開放、AIやビッグデータ、EV、5Gなど、多くの産業支援が期待されています。

これを受けて「チャイワン」の運用成果も良好になることが期待できます。

ただ、チャイワンは中国株式に投資する他の同種ファンドと比べて優れているとは決して言えない水準のため、果たして「チャイワン」が良好な投資環境の恩恵を最大限に享受できるかは微妙なところです。

中国株式は楽観的な見通しが可能と思われますが、やはり「チャイワン」のような高コストで、過剰な分配を出し続けているファンドというのは、健全な状態にあるとは言えません。

そもそも毎月分配型のファンドはあまりおすすめしませんが、どうしても分配金を受け取りたいということであれば、アライアンス・バーンスタインの米国成長株投信Dコースへの乗り換えを検討するべきです。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点