投資環境の変化に一喜一憂せず「負けにくい投資」をテーマにしているトレンド・アロケーション・オープン。

基準価額の過去1年の高値からの下落率を15%以内に収まるように運用するということで、リスクを取りたくない投資家から非常に注目を集めています。

トレンド・アロケーション・オープンは、株式、債券、リート、コモディティと幅広く分散することでリスクを抑える戦略ですが、果たして運用はうまく行っているのでしょうか?

今日は、トレンド・アロケーション・オープンについて徹底的に分析していきます。

「トレンド・アロケーション・オープンって投資対象としてどうなの?」

「トレンド・アロケーション・オープンって持ってて大丈夫なの?」

「トレンド・アロケーション・オープンより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

トレンド・アロケーション・オープンの基本情報

投資対象は?

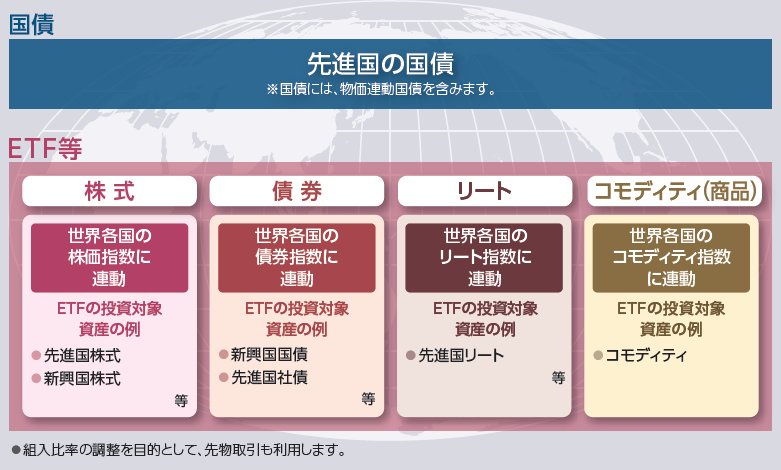

トレンド・アロケーション・オープンは、アリアンツ・グローバル・インベスターズが運用する「ダイナミック・マルチアセット・プラス・ファンド(JPY)(通称:DMAPF)」に投資を行います。

DMAPFでは、先進国の国債に投資を行うとともに、世界各国のETF等を利用することで、世界各国の株式・債券・リート等の幅広い資産へ、実質的に投資します。また、組入比率の調整のために先物と取引も行います。

よくも悪くも何にでも投資をするファンドと思っておけばいいでしょう。

※引用:交付目論見書

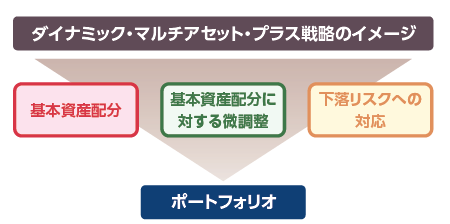

またダイナミック・マルチアセット・プラス戦略という仰々しい名前の戦略で運用していますが、実際大したことはやっていないので、騙されないでください。

あえて挙げるとすれば、下落リスクへの対応ということで、過去1年間の高値から下落率が15%以内に収まるように運用するという点でしょうか。

ダウンサイド・リスク・マネジメントがされていると投資家としては、安心できますね。

※引用:交付目論見書

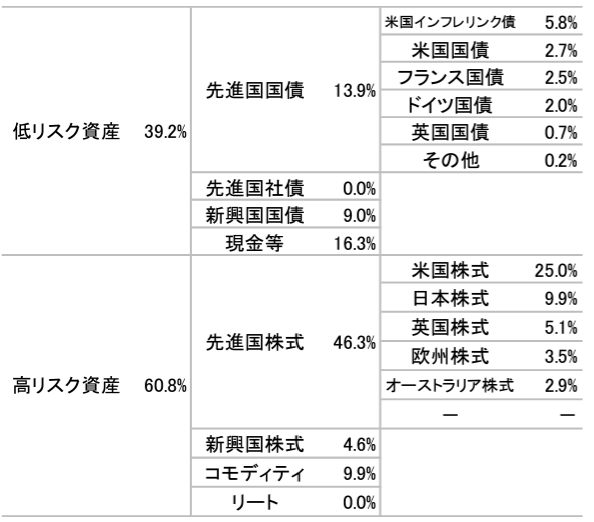

では、具体的に、どのような資産に投資されているのか見てみましょう。

現在は、高リスク資産と低リスク資産の比率が61:39ということで、少し高リスク資産に傾いています。もともと低リスク資産と高リスク資産の割合は50:50だったことからすると、若干アセットアロケーションの変更を行っています。

※引用:マンスリーレポート

純資産総額は?

続いて、トレンド・アロケーション・オープンの純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

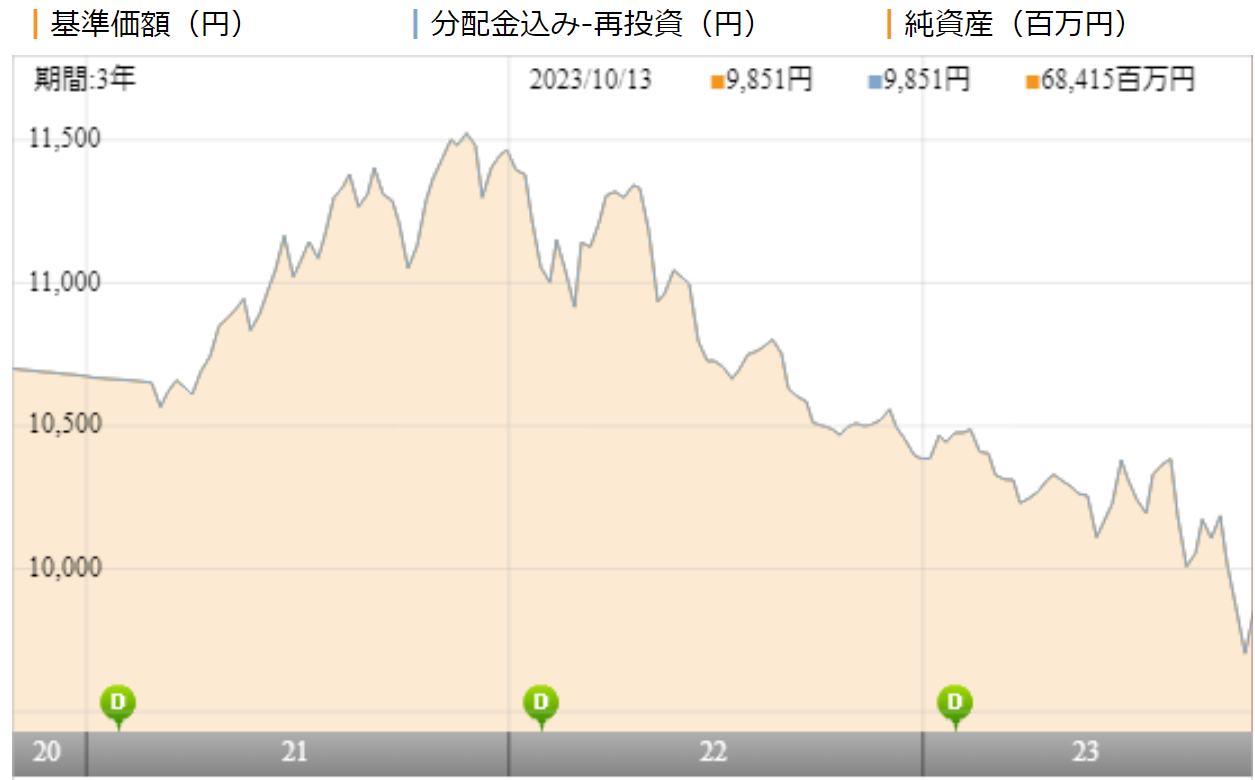

トレンド・アロケーション・オープンは、現在690億円程度の規模になっており、非常に人気の高いファンドであることがわかります。ただ、正直なところパフォーマンスから見ても、何が良いのか全くわからないファンドです。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

トレンド・アロケーション・オープンの実質コストは1.20%と、ETF等に投資していることから、実質コストは抑えられています。

| 購入時手数料 | 2.2%(税込)※上限 |

| 信託報酬 | 1.1830%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.20%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

トレンド・アロケーション・オープンの評価分析

基準価額をどう見る?

トレンド・アロケーション・オープンの基準価額は、2021年以降、下落が続いており、ついに基準価額が10,000円を割り込んでしまいました。

2020年には、高値から下落率を15%に抑えるというルールがあったせいで、これ以上の下落は許容できないということで、全資産は安全資産に移したものと思われます。これは最悪ですね。

ここ3年はいいところなしのファンドです。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、トレンド・アロケーション・オープンの運用実績を見てみましょう。

直近1年間の利回りは▲6.15%です。全期間マイナスで、運用会社だけが手数料で儲けているだけの悪質なファンドです。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲6.15% |

| 3年 | ▲2.71% |

| 5年 | ▲4.36% |

| 10年 | ▲0.89% |

※2023年10月時点

同カテゴリー内での利回りランキングは?

トレンド・アロケーション・オープンは、バランスファンドの安定成長カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

トレンド・アロケーション・オープンは、1年・5年・10年平均は下位10%の順位となっており、未だに690億円も純資産があることに驚きますね。

| 上位●% | |

| 1年 | 95% |

| 3年 | 75% |

| 5年 | 100% |

| 10年 | 96% |

※2023年10月時点

年別のパフォーマンスは?

トレンド・アロケーション・オープンの年別の運用パフォーマンスも見てみましょう。

直近数年はバランスファンドでありながら、2桁のプラスやマイナスを繰り返しています。問題なのは、アセットアロケーションを機動的に変更すると言っておきながら、蓋を開けてみれば、平気で2桁以上のマイナスを出す年が複数年あるということです。

このようなファンドに投資を希望されている方というのは、そこまでリスクの高い運用を望んでいないと思いますので、値動きが大きいと感じる人はファンドの見直しを検討するタイミングです。

| 年間利回り | |

| 2023年 | ▲5.07%(1-9月) |

| 2022年 | ▲9.92% |

| 2021年 | +8.03% |

| 2020年 | ▲15.60% |

| 2019年 | +11.66% |

| 2018年 | ▲10.71% |

| 2017年 | +10.06% |

| 2016年 | +0.36% |

| 2015年 | ▲1.97% |

| 2014年 | +5.29% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは類似ファンドとのパフォーマンス比較

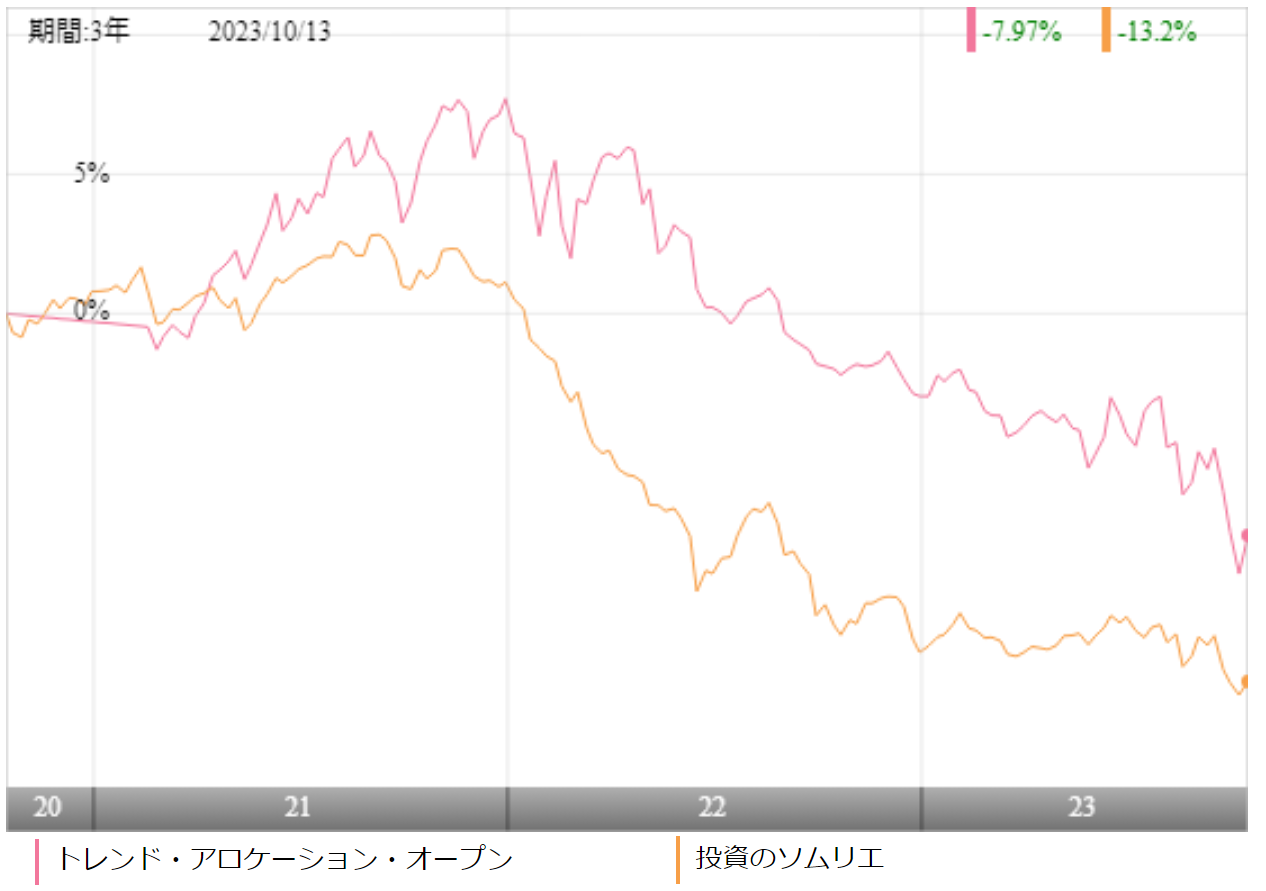

トレンド・アロケーション・オープンへの投資を検討するのであれば、他のバランスファンドとパフォーマンスを比較してからでも遅くありません。

今回は、バランスファンドとして、人気の高い投資のソムリエと比較をしてみました。

※引用:ウエルスアドバイザー

どちらもパフォーマンスがマイナスなので、比較をするメリットもあまりないです。

| トレアロ | 投資のソムリエ | |

| 1年 | ▲6.15% | ▲2.70% |

| 3年 | ▲2.71% | ▲4.49% |

| 5年 | ▲4.36% | ▲0.91% |

| 10年 | ▲0.89% | +0.76% |

※2023年10月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

トレンド・アロケーション・オープンの最大下落率は2020年1月~2020年12月までの期間で最大▲15.60%の下落を記録しています。

| 期間 | 下落率 |

| 1カ月 | ▲11.90% |

| 3カ月 | ▲14.66% |

| 6カ月 | ▲14.99% |

| 12カ月 | ▲15.60% |

※2023年10月時点

問題なのは、下落率を15%以内に抑えると言っておきながら、それ以上の下落をさせてしまっている点ですね。言ったことを守れないファンドは恐くてこのあと投資を続けたいと思えません。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

※2022年10月時点

評判はどう?

続いて、このファンドの評判を見ていきたいと思います。

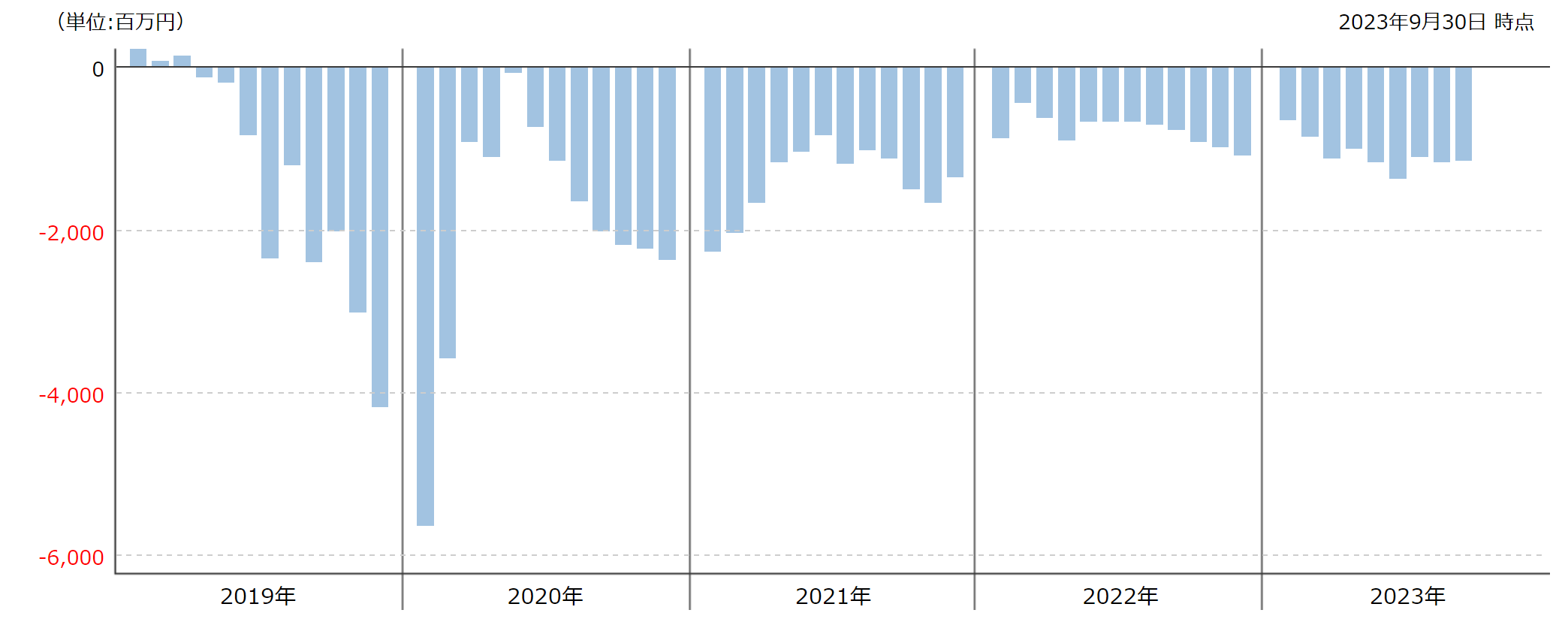

評判をはかる指標としては、ファンドへの資金流出入額が参考になります。

資金が流入しているということは多くの投資家がファンドを購入しているということなので、人気が出てきているということになります。

トレンド・アロケーション・オープンは2019年の初めまで、ほぼ毎月資金が流入しており、評判が非常に良かったことがわかります。

しかし、それ以降は流出超過となっており、評判が下がっています。そこまでパフォーマンスが優れているわけでもない中で、1000億円以上集まっていることのほうが驚きだったので、ある意味、当然の結果と言えます。

※引用:ウエルスアドバイザー

トレンド・アロケーション・オープンの評価まとめと今後の見通し

いかがでしょうか?

トレンド・アロケーション・オープンは投資環境の変化に一喜一憂せず「負けにくい投資」をテーマにしている割に直近では投資環境の変化に柔軟に対応することができておらず、悲惨な結果を招きました。

もともと懸念点として挙げていましたが、年間の最大下落率を15%以内に収める運用を行いますので、もし年間15%も下落したら、このファンドのパフォーマンスでは、元の水準にまで戻すのに、相当時間がかかることは間違いありません。

直近の運用状況を見ると、下落分を取り戻したくても、97%低リスク資産で運用しているので、挽回しようにもできないポートフォリオになっています。

これでは、いつまで経っても、損失分を取り戻せる目途がたちませんので、早めに他のファンドに乗り換えることをおすすめします。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点